|

不支持Flash

|

|

|

|

市场展望:农产品试图摆脱底部 上涨趋势酝酿中(2)http://www.sina.com.cn 2007年01月18日 00:42 中诚期货

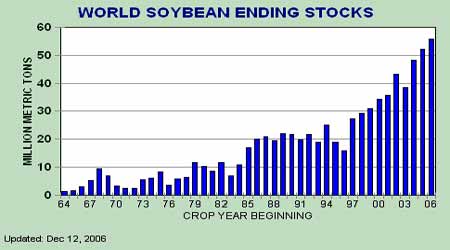

2)全球市场 图7:1964年以来的全球大豆期末库存

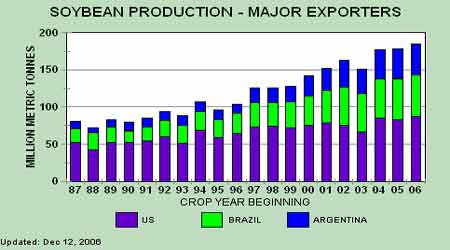

图8:近二十年来世界主要出口国的大豆产量

根据美国农业部的预测,2006/07年度全球大豆期末库存将达到5572万吨(见图7),这是自1964年以来的最大值。而美国、巴西和阿根廷这三大出口国的大豆产量将分别达到8720万吨、5600万吨和4200万吨(见图8)。而这三个国家2006/07年度出口的大豆总数将达到6415万吨。 2. 国内市场 根据中国国家粮油信息中心、振华投资研究中心以及中期研究院等专业机构公布的2006年12月份中国大豆、豆粕和豆油供需预估报告,2006/07年度,我国大豆新增供给量预计达到4640万吨,其中国产大豆供应量为1550万吨,进口大豆供应量为3100万吨。该年度大豆榨油消费量预计达到3680万吨,较上年度增长210万吨,其中包含650万吨国产大豆榨油量及3080万吨进口大豆榨油量。国家粮油中心还预测,2007年大豆播种面积将从上年的910万公顷降低20万公顷,预计2007年中国大豆产量为1560万吨,与上年基本持平。 2006/07年度,我国豆油新增供给量预计达到894万吨,其中豆油产量预计达到674万吨,豆油进口量预计达到220万吨,较上年度提高60万吨。该年度豆油食用消费预计达到850万吨,工业及其他消费预计达到80万吨,年度总消费量达到930万吨。 2006/07年度,我国豆粕新增供给量预计达到2974万吨,其中豆粕产量预计达到2944万吨,饲用豆粕消费量预计达到2790万吨,较上年度2630万吨提高160万吨,出口量预计达50万吨,年度总需求量预计2950万吨,较上年度2760万吨增长190万吨。 表2:2006/07年度中国大豆供需平衡分析(单位:千吨/重量、千公顷/面积)

资料来源:DCE 表3:2006/07年度中国豆粕供需平衡分析(单位:千吨)

资料来源:DCE 表4:2006/07年度中国豆油供需平衡分析(单位:千吨)

资料来源:DCE 从现货市场走势观察,豆油是2006年国内市场中表现最抢眼的品种。从2006年11月中旬开始,国内豆油市场价格再次出现大幅飙升行情,这也是11月以来出现的第二次暴涨。由于受到国内外价格倒挂的促动,国内国标一级豆油价格普遍从6000元/吨左右上涨至6800-6900元/吨。而在11月底,国标一级豆油价格再次出现了800-1000元/吨的涨幅,豆油市场整体价格已经达到2003年粮油价格暴涨时的水平。 我们估计2007年一季度豆油仍将在高位运行,这是由于元旦春节正是豆油消费的传统旺季,而且2007年春节长假从2月中下旬才开始,因此可以判断,从年初一直到3月份都是豆油消费的高峰。但两节期间也是国内豆粕市场的消费淡季。受上述影响,2007年一季度大豆价格可能变化不大。 (二)2007年可能影响豆类产品价格的重要因素 1. 天气情况 虽然现在预测2007年的天气情况还为时过早,但刚刚过去的2006年再次发生了厄尔尼诺现象,而且已经影响了目前的全球天气状况。现在来看,最明显的一点是北半球出现了有史以来时间最长也最严重的暖冬天气。无论是北极圈附近冰层的融化、北极熊的不肯冬眠还是纽约1月份高达21摄氏度的“温暖”,都令人感觉到“这个冬天不太冷”。但暖冬伴随着大范围的干旱,如果2007年春耕前干旱没有有效缓解,北半球的农作物产量将面临严峻的减产。 2. 国际基金的资产配置 目前参与豆类期货交易的国际基金主要分为三类:CTA、对冲基金和商品指数基金。最近几年商品指数基金异军突起,成为商品市场最主要的投资基金。 2007年初,CFTC首次公布商品指数基金头寸,商品指数基金(下称“指数基金”)在商品期货市场的持仓状况首次变得透明。2007年1月3日的商品期货持仓报告显示,指数基金持有大量的大豆多单,其中有132509手多单和2782手空单。而以CTA和对冲基金为主的非商业性持仓的净多单只有59579手。 而连续三年的高收益,尤其在美元持续疲软的前提下,国际基金仍将维持甚至增加其在商品市场的资产配置份额,而且主要投资方式就是跟踪大宗商品指数,特别是高盛商品指数(GSCI)和道琼斯AIG商品指数(DJAIG),以商品指数基金的形式投资商品期货。2007年1月9日,道琼斯公司调整了其道琼斯AIG商品指数的权重,其中大豆的权重由2006年的7.69%提高到2007年的7.74%,这将对CBOT大豆价格产生利多影响。 3. 周边市场动向 CBOT市场的大豆、DCE的玉米和ZCE的小麦的价格变化都对DCE豆类期货价格影响很大。CBOT大豆走势标志着中国大豆的进口成本的变化,也关系到国内豆粕的价格,因此其价格与DCE豆类期货的价格具有正相关性。而国内玉米和小麦与大豆之间一直存在相对合理的比价关系,如果这种比价关系发生短暂的改变,就会引起豆类期货价格的波动。从CBOT的情况看,2006年CBOT玉米与大豆的比价明显超过历史平均水平,这反映出两个品种基本面的不同以及资金关注度的不同。但毕竟两个品种具有较高的相关性。就国内特别是东北地区而言,玉米与大豆还是相互竞争的品种,2006年玉米价格的大幅上涨,有可能导致东北地区更多的大豆种植面积被玉米替代,而大豆种植面积的减少,将改善大豆与玉米的比价关系。 4. 跨国公司的利益取向 作为中国“入世”后最早全线开放的农产品,中国大豆产业目前正面临前所未有的困境:由于进口大豆量增价跌,致使国产大豆价格低迷,积压严重,种植面积亦随之大幅萎缩,原本充满生机的大豆加工业也在跨国公司的攻城略地下节节败退,不少地方国有和民营企业处于休克和破产状态。 目前仅ADM、嘉吉、邦基、路易达孚、金光、正大等跨国粮商就控制我国40%的大豆加工能力和90%的大豆进口量。前四家跨国公司还控制着美国、巴西和阿根廷等主要大豆产地的收购、仓储和出口码头设施,控制着全球大部分大豆产业链,而且大豆及其产品的贸易体制也由这些大粮商决定。 因此,中国的大豆产业正在沦为这些跨国公司全球大豆产业链的一部分,转嫁风险、利益输送,打击中国的民族大豆产业,进而“控盘”中国大豆产业,是这些国际跨国公司全球行业整合的重点。回顾2003年底至2004年初,国内大豆加工企业疯狂采购进口大豆,即使CBOT大豆价逼近历史高点也毫不畏惧,除了利益驱动的原因,实际上是话语权和定价权丧失后,迫不得已为国际跨国公司高位接盘、承担价格风险。而2005年国内豆油进口狂增,大豆加工企业有苦难言,背后也是跨国公司利益输送的结果。 这说明,国内大豆加工行业由于扮演着为跨国公司承担风险的角色,无论其初始动机如何,最终是市场的追随者,在DCE市场上起着助张助跌的作用,跨国公司则有能力通过控制国内外现货市 场来影响DCE豆类期货的价格走势。DCE市场豆类期货价格的涨跌,在一定程度上是这些跨国公司风险转移和利益输送的结果。 (三)价格技术分析 1. CBOT市场 图9:CBOT大豆价格月线图

图10:CBOT豆油价格月线图

【发表评论】

|

不支持Flash

不支持Flash

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||