|

|

|

|

|

棉市长期供需形势向好 后市仍是易涨难跌局面(3)http://www.sina.com.cn 2006年12月15日 00:35 国际期货

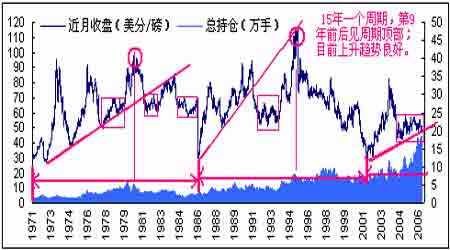

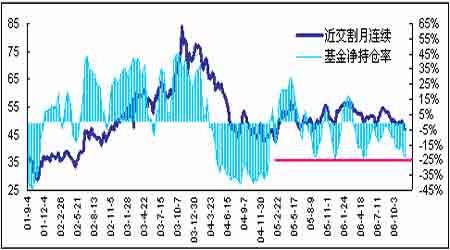

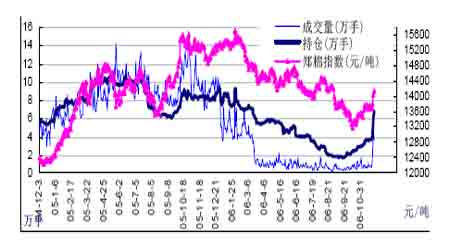

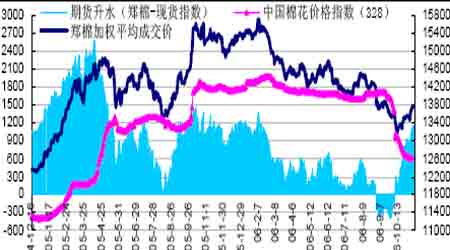

第二部分 技术分析 一、美棉已接近长期强支撑位 图8:纽约棉花近月连续与总持仓变化图 自1970 年以来,美棉连续一般7-8 年为一小周期,15 年为一大周期。前两个周期的上升趋势线支撑作用极为有效。而11 月下旬,美棉12 月合约最低已打至第三个棉花周期(2001 年见底以来)的中长线支撑线上,棉价难以继续下跌。从历史上看,棉价波动非常剧烈,区间窄幅运行的时间一般不超过两年,而目前美棉自2004 年见底窄幅震荡以来已有2 年半。考虑棉价在长期支撑线上,供需关系向好以及技术上“躺有多长,立有多长”的情况,美棉继续下跌困难,而大幅上涨的风险不断积累。 自2005 年以来,美棉主要在45-58 美分/磅区间窄幅波动,这与基金净多空持仓率相比历史均不大可见一斑。虽然在11 月份基金净空率持续增加,但目前已接近这两年最高水平,难以继续提高。相反,大量净空单后期平仓易推升棉价。 从历史上看,棉价波动非常剧烈,区间窄幅运行的时间一般不超过两年,而目前美棉自2004年见底窄幅震荡以来已有2 年半。 考虑棉价在长期支撑线上,供需关系向好的情况,美棉易涨难跌。 图9:纽约棉花期货基金净持仓率与近月收盘走势对比 二、投机资金大量介入推升郑棉 在农产品整体牛市观点得到市场普遍认同,牛市氛围高涨的情况下,越来越多的资金开始关注一直未启动的郑棉市场。还交割量占总量一半的河北衡水库和湖北银丰库的仓单执行200 元/吨的贴水。11 月下旬受棉花现货止跌回升以及其他农产品出现调整的情况下,吸引众多投资者纷纷介入棉花做多。郑棉总持仓在11 月20 至24 日的一周内由3.6 万手暴增至6.8 万手,推动郑棉各合约快速上涨。 图10:郑棉指数(各合约加权平均价)与中国棉花价格指数328走势与价差比较 从参与郑棉的资金构成来看,由于2004 年期现价差超高升水以及这两年郑棉以下跌为主,现货市场参与郑棉的主要以卖方保值为主的加工流通企业为主,因此期现价差对郑棉走势影响极为重要。除去2004 年新棉仓单注册初始经验不足导致2000 元/吨以上高价差外,近两年期现价差主要在1500 元/吨以下,因为一旦达到1500 以上,现货卖方保值抛盘或期现套利盘将积极入市抛售。如果市场远期看涨占据主导,期价相比现货升水会始终维持在1000 元/吨以上。考虑今年占主要交割量的两大仓库无条件贴水200 元/吨以及新实施的包包检验,实际注册成本比往年明显提高,预计牛市期现价差正常波动范围在1200-1700 元/吨。 在农产品整体牛市观点得到市场普遍认同,牛市氛围高涨的情况下,越来越多的资金开始关注一直未启动的郑棉市场。 大量投机资金积极介入推升郑棉。 如果不以郑棉加权指数折算,仅考虑目前主力合约705,实际相比中国棉花价格指数A 最高可能到1800 元/吨的位置。如果期价升水达至高位,郑棉走势将明显受限。反过来,如果升水降至1300 元/吨以下,则是较好的中线做多时机。 图11:郑棉指数(各合约加权成交平均价)、总成交及总持仓变化情况 后市展望: 考虑供应压力大部分已反映在前期价格下跌中以及长期供需形势向好的情况,棉价易涨难跌。但考虑今年全球丰产的主要增产区域在北半球以及国内年底资金压力因素,12 月份供应充裕情况会抑制棉价上涨空间。 受农产品继续上涨的牛市氛围影响以及投机多方资金大量介入,郑棉走势将明显强于现货价格。根据期现价差关系,在郑棉期价升水在安全水平时介入多单将是较好的中线投资策略。 牛市期现价差正常波动范围在1200-1700元/吨。如果期价升水降至1300 元/吨以下,则是较好的中线做多时机。 国际期货 姜桂萍

【发表评论】

|

||||||||||||||||||