|

不支持Flash

|

|

|

|

台湾50股票指数期货市场风险的VaR实证分析http://www.sina.com.cn 2006年12月13日 00:16 中诚期货

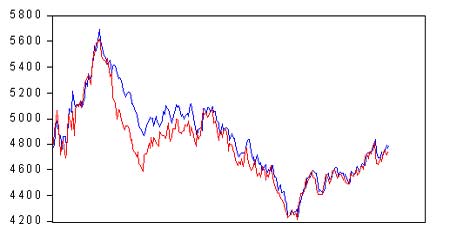

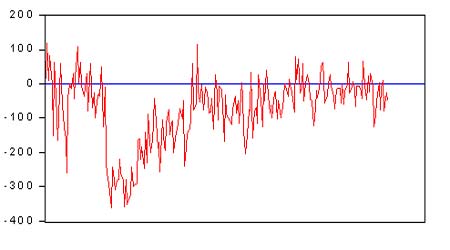

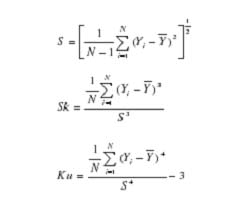

数据分析 1、股指期货与股指现货数据描述 在期货交易中,虽然期货合约的交易期较长,如美国芝加哥商品交易所,每个交易月份的期货合约自开始交易至到期日长达六个月的时间,但交易最活跃的合约为最近到期月份期货合约,因此对期货合约的数据分析时选取区间可为上个月份期货合约到期日至所分析的期货合约的到期日为止。本实证选取台湾50股票指数期货2006 年 6 月份期货合约(50指数)作为研究对象,因此数据区间为 2005 年7月 21 日至 2006 年 6 月 21 日,扣除节假日共计227个交易日。 图:台湾50股指期货200606合约时间区间指数与期货数据对比 图:台湾50股指期货200606合约基差一阶差分的时间序列波动 2、股指期货相关数据的正态性进行检验 正态性检验方法:设  股指期货合约价格指数的收益为 表1:期货指数收益序列与基差波动正态性检验

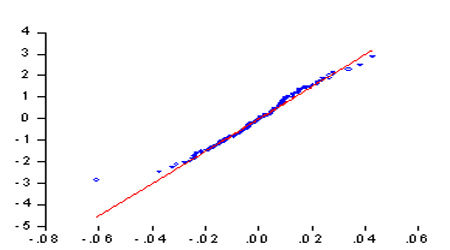

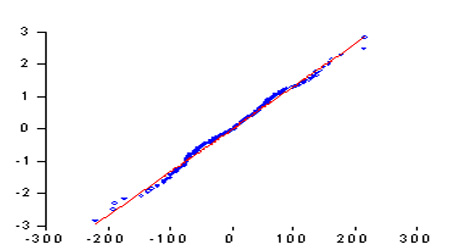

期货指数收益序列Q-Q检验 从表1的结果可以看出台湾50股票指数期货、基差其偏度、峰度明显不为0和2,其中 Jarque-Bera 统计量也远大于任意显著水平下x2(2)的临界值,拒绝分布是正态的零假设;所以各指数收益的分布和基差变化序列分布不是正态分布。

【发表评论】

|

不支持Flash

不支持Flash

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||

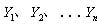

为随机变量 Y 的一组样本,样本均值Y 、样本标准差S、样本的偏度 Sk、样本的峰度 Ku 分别为:

为随机变量 Y 的一组样本,样本均值Y 、样本标准差S、样本的偏度 Sk、样本的峰度 Ku 分别为:

;基差变化的时间序列为Bt=St-F。利用偏度、峰度、Jarque-Bera 统计量对现货指数价格指数和期货合约价格指数和基差变化序列进行正态性检验结果如表所示。

;基差变化的时间序列为Bt=St-F。利用偏度、峰度、Jarque-Bera 统计量对现货指数价格指数和期货合约价格指数和基差变化序列进行正态性检验结果如表所示。