|

不支持Flash

|

|

|

|

威尔鑫月评:商品市场春满园 金银花开更娇艳(3)http://www.sina.com.cn 2006年12月07日 00:33 威尔鑫投资

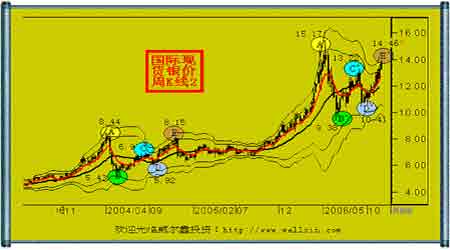

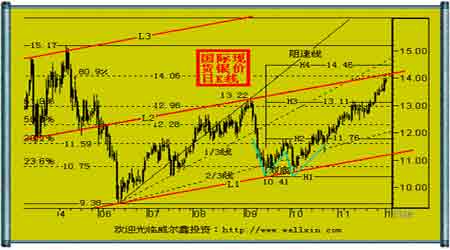

再如周K线图示,目前银价紧贴布林上轨强势运行。上周五,银价已精确触及从06年5月高点15.17美元下跌至6月9.38美元后反弹的80.9%黄金分割线14.06美元,但目前周K线趋势示意银价上升形态完好。从周K线技术指标分析,周线RSI位于强势与超涨的临界点,如果银价进一步推升将步入超买区域,示意中期银价波段升势结束的时间周期可能将至。其它周线技术指标皆纷纷意示银市向好。 再度回顾11月20日周评对银价历史重演的分析推导:我们常说市场是一个圆形的周而复始循环,时间周期的循环,空间价位的循环,市场心理的循环等,历史会重演,但历史不会简单重演。笔者通过对银市运行的K线形态,时间周期,技术面环境,以及基金主力的资金运用等综合对比分析,发现银市正在进行2004年年底的行情重演。如周K线2图示: 首先从K线形态表象分析,银价在2004年4月见顶8.44美元以前存在一波轰轰烈烈的涨势,这与银价2006年5月见顶15.17美元以前的轰轰烈烈涨势完全对应,且顶点分别出现在04年4月,06年5月,时间上基本吻合,图中所示的A点对应于A’点;随后迎来一波大幅快速调整,04年银价从8.44美元下跌至5.43美元,图中B点所示。06年银价从15.17美元大幅下跌至9.38美元,图中B’点所示;随后的反弹皆一一对应,04年C点反弹形态对应于06年C’点反弹形态,04年D点回落形态对应于06年D’点回落形态。那么接下来应该存在04年E点反弹对应于06年E’点反弹的走势。04年银价中期波段反弹高点E出现在年内12月份,对应推导,目前银价中期顶点可能出现在11月底或12月中旬以前。随后将再度迎来中期调整,银市新一轮波澜壮阔的升势可能需在07年8月以后发起。 从上述时间周期及K线形态而言,银价走势都在进行惊人的重复。从技术面对比也同样颇为类似,图示周线布林指标运行已可见一斑。其它技术指标的相似性投资者可自行对比。此外,从基金在COMEX市场中期银持仓变动比较也同样类似,从截至11月28日基金在COMEX市场中期银的持仓变动来看,都在进行着惊人的历史重复。如果历史完美演绎,银价在12月初的第一周或将加速上行触及14.50美元上方。 再论14.50美元附近的中期目标推导。来源于三大技术分析:1)、图示中双底突破后,为双底2倍高度的理论目标位在14.46美元,图中H4线位置所在;2)、将6月14日低点9.38美元,9月15日低点10.41美元进行连线,得到银价中期上升趋势线L1,再通过9月5日高点13.22美元绘出平行于L1线的轨道线L2,则L1-L2为银价中期上升轨道。那么银价中期上升可能以触及或虚破轨道线L2宣告结束,而L2线与H4线的交汇区域可能决定银价上行至目标区间的时间周期,应在12月份内完成。再于L2线上方绘出与L1L2等比宽度的轨道线L3,我们可以看出,L3线刚好为06年4、5月份高点连线,说明L3线的技术指导意义较强,它可能测出07年下半年牛市压力所在,但愿投资者能够紧记;3)、根据上述15.17~9.38美元下跌波段内部黄金分割结构分析,该波段反弹的80.9%黄金分割位在14.06美元,12月1日已精准触及。而参照前面对04年的相似性分析,银价可能会短期惯性突破80.9%黄金分割线支撑,故笔者倾向中期反弹的绝对高点会在14.50美元附近。随后银价将再度迎来中期调整。 故对白银而言,12月上旬似乎是一个较为敏感的时间周期。不排除银价在12月上旬完成中期升势,随后迎来一个快速暴跌过程,银价波段可能直接下穿11.50美元,但11.30美元存在第一下跌阶段调整的强劲支撑。 从基金在COMEX市场中的持仓结构分析,截至11月28日当周,基金在COMEX期银市场中净多持仓由11月21日当周的37466手增持至39044手,净多增持1578手。总持仓则由116375手减持持至109864手,减持6511手。说明当前银价的推升已主要依靠基金在COMEX市场进行引领,这同样与04年12月初前后的持仓变动类似。 此外,前面谈到基金在COMEX市场中04年与06年资金运作对比也存在相似性。2004年4月2日至5月10日,在现货银价从8.44美元至5.43美元的短期暴跌中,来源于COMEX期货市场的打压功不可抹。截至2004年6月8日当周,基金净多持仓减持至绝对低位的20275手。而2006年5月,银价从15.17至9.38美元的暴跌中,来源于COMEX期货市场的打压同样功不可抹。截至2006年6月27日当周,基金净多持仓减持至绝对低位的19840手,对应两处的基金持仓结构几乎完全一样,仅仅相差区区435手。随后截至11月28日的运作手法皆颇具相似性,笔者不再一一赘述。11月20日周评的预见完全正确,市场走势正以COMEX市场中期银的引领为主。我们似乎洞悉了国际市场主力在白银市场中两年一个战略运行的时间周期特征。 商品市场春满园,金银花开更娇艳 十一月国际金价以605.3美元开盘,最高上试648.6美元,最低下探605美元,报收647.2美元,较十月上涨42美元,涨幅6.94%,月度振幅7.2%,月K线呈现一根光头光脚的大阳线。 上周金价以638.5美元开盘,最高上试649.9美元,最低下探632.2美元,报收645.2美元,较前交易周上涨7.10美元,涨幅1.11%,周K线呈现一根延续中期升势的小阳线。 伊拉克内战引发的避险忧虑,美元的贬值皆对黄金长线利好。中东地缘政治此起彼伏,伊朗核问题虽暂时停息,但伊拉克内战忧虑再度唤起市场对中东地缘政治的关注。作为全球能源供应的心脏,中东地缘政治抬头不仅利好原油,也利好具有避险功能的黄金。联合国秘书长安南称,伊拉克正处在内战的边缘,除非采取紧急防范措施,否则伊拉克可能爆发内战。“鉴于在伊拉克的局势发展,除非采取紧急的重要措施阻止情况恶化,否则可能会爆发内战。事实上,已经快到这种局面了。”伊拉克内战一旦爆发,不仅原油、金市直接受惠,美元可能对应承压,也将关联利好金市。我们知道,美国的强权扩展、中东战略付出了极高的代价与成本,目前的伊拉克已成为美国一块无法脱身的泥潭,在美国整体经济加速疲软之机,也无法停止向伊拉克泥潭输送大量的美元。而当前疲软的美国经济又无法承担向伊拉克输血的后盾重任,故只有加大美元印钞机的运转速度。至于巩固强势美元的官方台词,无非是对美国民众的忽悠。 原油市场将对黄金发挥正面影响。前面分析原油已基本完成四浪调整,虽中期筑底可能还存在一个过程,但对金市的中期负面影响已渐渐烟消云散。国际石油输出国组织(OPEC)成员国近两个月纷纷表达,并作出了减产以支撑油价维持高位运行的决定,而减产支撑油价的举措恐将持续。12月份,OPEC可能进一步宣布减产决定。我们可以看出OPEC产油国不希望油价运行于60美元下方。中国城市化进程的能源需求,印度快速崛起的能源需求,以及中东地缘政治纷争不断,仍将使全球能源供应长期面临紧张趋势。虽当前美国经济加速疲软引发市场对美国能源需求下降的忧虑,但美国经济有望在2008年实现软着陆,到时经济的回春将再度激发对原油强大需求,原油长期牛市仍不容质疑。但在2008年前,可能总体呈现55~80美元的区间振荡,即当前60美元上下的油价不会对金市构成中期威胁。 通胀忧虑仍将长期提振金市。虽当前美国经济加速疲软,但美联储却不敢轻易降息刺激经济,因为通胀忧虑始终是美联储运用利率工具考虑的首要因素,美国联邦公开市场委员会(FOMC)公布的上月政策会议记录显示,通过降低美国通膨来防止通膨预期上升是委员最为关切的问题。欧洲央行同样保持着对第二轮通胀的潜在忧虑。各国财长们皆悉知,原油价格的回升随时可能诱发第二轮通胀效应。笔者之见,第二轮通胀效应的抬头可能会出现在2007年第四季度至2008年,届时整个商品市场皆会处于新一轮牛市之中。黄金的商品属性,以及对抗通胀的金融属性,皆将使黄金在对应时间牛蹄铿锵。 中国外汇储备结构调整对黄金的概念支撑大于实际。中国拥有超过1万亿美元的外汇储备,11月中国人民银行行长周小川、副行长吴晓灵皆表达出外汇储备结构性调整的必要性。市场认为在储备结构调整中将加大黄金储备。笔者认为,中国外汇储备结构调整对金市的支撑,其概念将大于实际,因为中国外汇储备过于庞大,而全球黄金市场容量相对较小。如果进行实际操作,中国只需动用不到10%的外汇储备将很轻易使金价飞升至1000美元上方,进而很难达到通过增持黄金来规避美元贬值的储备风险。即中国储备结构调整不是不想买黄金,而是没有办法与机会在如意的价位买到足够黄金。但笔者可以肯定一点,中国外汇储备结构调整的需求将封杀金价大幅调整的空间,一旦金价回落出现合适的价位,相信中国不会放过逢低承接的机会。即便近期国际货币基金组织基于财务危机考虑,打算出售价值69亿美元(约340吨)的黄金,笔者认为也不会对金市构成实质性压力,笔者反倒建议不如直接过户至中国的黄金储备中。月度技术分析更精彩,仅对威尔鑫资讯会员开放。欢迎申请成为威尔鑫资讯会员。 威尔鑫投资 杨易君

【发表评论】

|

不支持Flash

不支持Flash

|

|||||||||||||||||||