|

|

|

|

|

国际原油期价惯性下跌 市场对利空因素较为敏感http://www.sina.com.cn 2006年09月29日 02:50 中大期货

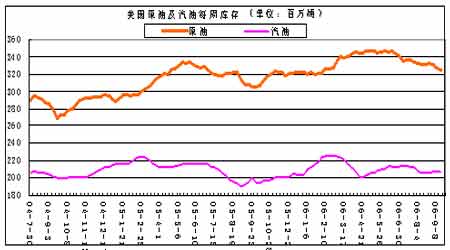

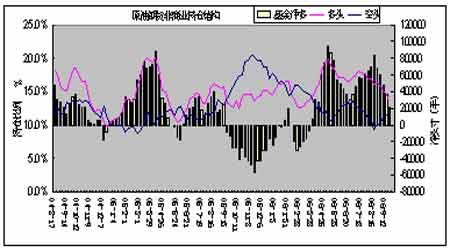

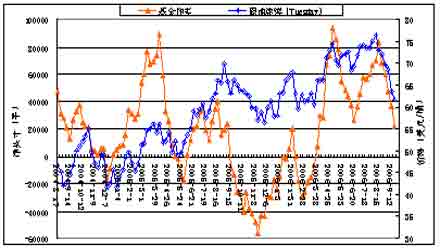

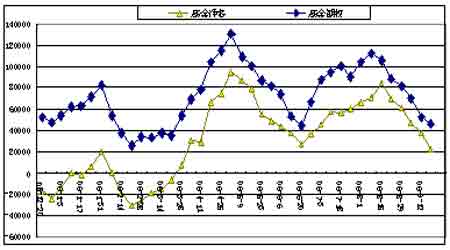

要点提示: 原油大跌的原因可能在于:经济增长衰退,高库存压力体现,政治及意外事件并没有导致明显的供应紧张,尤其是今年飓风期非常平静,以及大量多头投机头寸的清算。 目前正是原油走向的关键时期,市场对后市看法分歧较大。 第三季度原油应有个逐渐转弱的过程。 伊朗核问题、飓风、恐怖袭击等不稳定因素,具有不可预测性,波动性增强是肯定的。 进入第四季度,价格不易上涨。明年开始,有可能是上涨时机。 尽管原油仍处于牛市大结构之中,但如果九月原油不能收于68美元之上,将可能面临对长达三年涨势的修正行情。 沪燃料油后市要看国际原油和新加坡走势。 沪燃料油仍处于下跌趋势过程中。大幅下挫之后酝酿震荡调整。在调整末期仍可择机做空。 总体对第四季度原油及燃料油走势看法悲观,明年初仍可能有做多机会。 燃料油:中期仍不容乐观 本周沪燃料油下跌趋势延续,3000关键位附近难以止跌。沪燃料油主力合约FU0612报收于2934元/吨,较上周跌-116点。原油及新加坡燃料油仍继续引导国内燃料油走向。八月是燃料油消费旺季,但受制于供应压力,以及原油弱势,导致燃料油市场走弱。 本周NYMEX原油继续下挫,近月合约收盘于60.55美元左右,击破70美元后将考验60美元的重要支撑。本周原油惯性下跌,对利空因素较为敏感。美国能源资料协会上调了阿拉斯加原油产量的短期预估,因为BP的Prudhoe Bay油田没有像先前预期的那样大幅减产。OPEC周一同意维持目前产量限额于每天2800万桶不变,但希望OPEC一蓝子原油平均价能维持在每桶60美元上方。 本文试图分析沪燃料油期货近期走势的成因及后市变化。 一、影响国际原油的主要因素 1、宏观经济:原油带动主要商品全面回落 本周美元指数大幅回落,在9月20日美联储会议维持利率5.25%不变之后,美元失去支撑。美联储最后一次加息是在6月29日将联邦基准利率提高0.25至5.25%。美国今年二季度GDP仅增长2.5%,远低于一季度5%的增长速度,经济增长出现放缓势头,可能是美联储持续加息的结果。市场普遍认为美联储加息周期已经完成。 下半年中国宏观调控的意图明显,力度加大。中国经济上半年GDP增长了10.9%,经济数据显示经济成长中通货膨胀压力逐渐增大。为控制投资过热,中国央行决定从06年8月15日起,上调存款类金融机构存款准备金率0.5个百分点。8月19日起将金融机构一年期存贷款利率上调0.27个百分点。此前于06年4月28日将贷款利率提高27个基点,以及于6月中旬宣布上调存款准备金率0.5个百分点。 市场预计加息等宏观调控力度将加大,导致商品期货承压,尤其是能源、工业原材料市场普遍下跌。从深层次看,长达四年的世界经济增长周期正受到质疑,同时随着中国出口价格上升,中国对全球通胀的压制作用减弱。控制通胀和经济成长的矛盾日益明显,金融市场也将持续笼罩在加息的阴影之中。 2、世界原油供求关系:06年全球原油需求继续增长 06年全球原油需求将保持增长,高油价抑制需求增幅。美国能源资料协会(EIA)九月能源月度报告基本维持石油需求估值。2006年第三季全球石油需求预期为每日8,480万桶,与上次同;全球2006年石油平均日需求为8500万桶,较前次预估值减少10万桶,年增幅为120万桶;中国方面, 2006年全年原油日平均需求740万桶,年增7.2%,与前次一致。 中国原油需求反弹也得到中国机构的验证。据中国发改委报告,2006年中国成品油消费需求最低增速为5.4%,约增900万吨,因而原油需求要新增1500万吨,总量达到3.15亿吨。从中国国家统计局数字看,06年前七月中国进口原油8398万吨,较去年同期增12.9%;中国原油加工量为17469.3万吨,较去年同期增5.9%;同期产量为10733万吨,同比增2%,产量增速要远小于需求增速。据测算,中国前七月原油需求量为660万桶/日。 3、地缘政治冲突 安理会决议要求伊朗在8月底前停止铀浓缩活动的最后期限已过去。国际社会在如何制裁伊朗方面仍分歧较大。美国态度强硬,而欧盟较温和。 伊朗核问题是当前焦点。安理会决议要求伊朗在8月底前停止铀浓缩活动,否则将面临经济制裁。8月22日伊朗正式就其核问题答复了联合国安理会,并表示不会终止铀浓缩活动。美国和德国表示,伊朗对其核问题的答复没有达到联合国安理会的要求。这显示有可能对伊朗进行制裁。伊朗目前的军事演习也似乎显示了其强硬立场。 随着伊朗宣布成功实现纯度为3.5%的铀浓缩,伊朗与西方就核问题的矛盾冲突愈加突出。伊朗核问题悬而未决,仍是潜在利多。伊朗的态度始终强硬,不愿放弃和平使用核能的权利。市场仍然保持紧张,尽管伊朗一再向市场保证,不会因同西方的核问题争端而停止原油出口。伊朗核问题是基本面上最具“实质性”的影响因素,它的影响是深刻的,面对具有伊斯兰教殉道思想和极端政治意识形态的伊朗,不能不担心事态的进一步恶化。同时美能源部长称,阻止伊朗继续进行核研究比遏止高油价更为重要,并为伊朗石油出口中断进行了最好的准备。 伊朗核危机、尼日利亚石油生产持续受到武装袭击等因素仍然对全球石油供应构成威胁,尼日利亚从2月爆发武装冲突后,石油产量减少三分之一。在油价较低时这些利多因素尤其有效。回顾历史,在1980年伊朗就因其内部革命导致石油生产中断,引发石油危机。 4、季节性因素:夏季汽油需求高峰期已过 夏季汽油需求高峰期已过,炼厂加紧汽油生产。在美炼厂检修期过去之后,加工率持续上升,汽油生产进入高峰期。本周数字显示,炼厂原油日加工量1600万桶,装置运转率为93.6%。炼厂生产比较正常。 当前飓风季相对平静,迄今尚无风暴正面袭击墨西哥湾产油区,但风暴通常多在8月中到10月底期间形成。最近美国家海洋及大气管理局的年度预测报告调降了今年预测数字,2006年季节期内大西洋将有13次风暴,其中最多可能会产生5次飓风。总体上今年飓风活动不如往年频繁。气象机构归因于弱厄尔尼若现象。 5、原油库存:呖獯嫜沽χ鸾ヌ逑? 截止06年9月15日,原油库存为3.249亿桶,较去年同期增1550万桶。截止9月15日,馏分油库存达到1.487亿桶,较去年同期增11%,为1999年1月以来最高水平。 图一:美国原油、汽油每周库存 本周原油库存正常下降。在七月初高点确立之后,原油库存总体呈下降趋势。在七月初原油库存连续三周下降了1180万桶之后,确立了原油库存季节性增长阶段的高点。今年库存的高点就在3.47亿桶,5月5日和6月16日曾两度触及高点3.47亿桶。 汽油库存基本不变。预示今年夏季驾驶高峰已过,汽油供求关系并不紧张。今年夏季汽油的需求程度以及炼厂的炼油瓶颈是影响油价的重要因素。此前EIA预计今年夏季汽油需求强劲,价格将保持高位运行。今年夏季汽油平均售价预估至每加仑2.88美元,比前次预估值增0.12美元,比去年夏季汽油价格高出0.51美元。EIA预计7-9月美国汽油需求为每天940万桶。 9月是原油库存季节性下降低点。之后将有一个上升期。本年度原油库存在持续数月的增长之后,开始步入下降趋势,七月下降速度加快。根据库存变化的季节性规律,七月之后库存一般将进入持续下降阶段,这一阶段一般将持续至9月。 不可否认的事实是,今年原油库存水平是近七年的新高,表明供应比较充裕,可以有效降低夏季原油供应中断的风险,压制原油价格的过分上涨。目前,因意外因素并未造成明显供应短缺,市场逐渐意识到原油高库存压力的利空作用。 6、持仓结构 :多头投机过热开始减退 图二:美国原油持仓结构 椐美CFTC原油最新持仓,截止9月19日,基金持有净多22498手,较上期减14522手;总持仓117.7万手,较上周减3.6万手。 当期持仓分析: 与去年同期相比,06年8月NYMEX原油总持仓量增近30%,市场的规模、市场的活跃度,都已超过了95年8月冲击70美元之时。今年多头投机气氛较浓,原油期货市场存在投机过热之嫌。七月初建立的大量多头投机头寸的清算,压低了油价。 回顾历史,05年6月基金净多上升,推动了夏季上涨行情。而本年度8月原油下跌,走势不像大多数年份中那样强劲。 我们认为,因市场存在投机过热之嫌,多头获利回吐将引发原油震荡走势。原油价格已先于持仓而下跌,非商业净多持仓在滞后一周后也随之下降,并导致非商业净多头寸的持续降低。在连续数周减仓之后,油价下行动力会逐渐减弱。 图三:美国原油价格与基金持仓对比 图四:基金在原油期货及期权上持仓 7、原油后市综合分析: 把握后市应注意以下几点: 原油大跌的原因可能在于:经济增长衰退,高库存压力体现,政治及意外事件并没有导致明显的供应紧张,尤其是今年飓风期非常平静,以及大量多头投机头寸的清算。 目前正是原油走向的关键时期,市场对后市看法分歧较大。 第三季度原油不应看得太空。有个逐渐转弱的过程。 伊朗核问题、飓风、恐怖袭击等不稳定因素,具有不可预测性,波动性增强是肯定的。 进入第四季度,价格不易上涨。明年开始,有可能是上涨时机 尽管原油仍处于牛市大结构之中,但如果九月原油不能收于68美元之上,将可能面临对长达三年涨势的修正行情。

【发表评论】

|

|||||||||||||||