来源:国金策略李立峰团队

主要观点

一、2017Q3主动权益类公募基金仓位显著回升,总体仓位处于历史较高位置。其中,普通股票型基金和偏股混合型基金仓位分别为88.09%、83.77%,较上个季度的85.98%和81.55%有明显上升,上升幅度分别为2.11%和2.22%。

二、2017Q3基金继续增仓主板(连续5个季度),减仓创业板(连续5个季度)和中小板(连续2个季度)。2017Q3基金对主板的配置比重为59.23%,较上个季度大幅上升了5.37%。创业板占比为13.00%,较上个季度下降1.83%。中小板占比为25.81%,较上个季度下降3.54%。

三、行业超低配方面,以万得全A权重作为基准,电子、食品饮料、家电、医药、有色等行业获得超配,超配比例分别是7.68%、6.90%、3.01%、3.01%、2.31%。地产、银行、化工、非银金融、计算机低配明显,低配比例分别为-2.4%、-2.4%、-2.1%、-2.0%、-1.9%。

四、行业增减持方面,2017Q3基金呈现三大特征:(1)坚守“金融”,继续增持大金融板块,其中保险和银行均获得明显增持。(2)调整“消费”,基金在消费板块中进行了结构调整,增持了食品饮料,减持了家电;(3)增配部分“周期”行业,其中有色金属获明显增持。

增持方面:(1)食品饮料板块加仓集中在乳制品和白酒领域,如:伊利股份(+0.88%)、贵州茅台(+0.54%)、山西汾酒(+0.45%);(2)有色板块加仓集中在钴、锂、铝等领域,如:华友钴业(+1.09 %)、赣锋锂业(+0.84%)、中国铝业(+0.41%);(3)非银金融板块加仓集中在保险领域,主要增持个股有:中国平安(+0.62%)、新华保险(+0.35);(4)银行板块加仓集中在大中型银行,如:平安银行(+0.93%)、农业银行(+0.32)、工商银行(+0.32%)、建设银行(0.16%)。

减持方面:(1)家电板块减持集中在白色家电领域,如:格力电器(-0,79%)、老板电器(-0.26%)、三花智控(-0.21%)、青岛海尔(-0.18%);(2)医药生物减持幅度较大的个股有:中国医药(-0.42%)、东阿阿胶(-0.38%)、上海医药(-0.37%);(3)轻工制造板块减持集中在家用轻工,如:索菲亚(-0.48%)、顾家家居(-0.20%)、大亚圣象(-0.14%);(4)建筑板块减持幅度较大的个股有:铁汉生态(-0.35%)、葛洲坝(-0.33%)、东方园林(-0.28%)、蒙草生态(-0.23%);(5)计算机板块减持幅度较大的个股有:石基信息(-0.25%)、海兰信(-0.13%)、神州数码(-0.13%)。

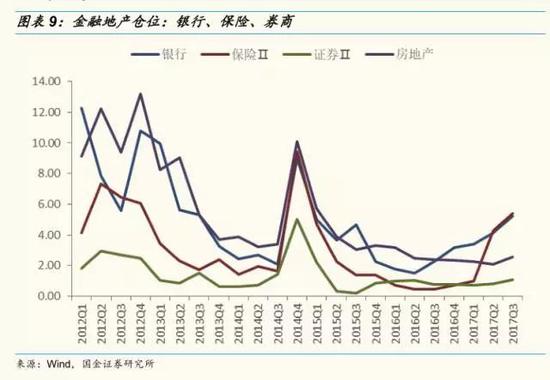

五、从行业历史仓位来看:(1)金融地产:银行和保险仓位目前仓位处于历史中高位。券商和地产仓位仍处于历史低位。(2)消费:白酒、家电行业仓位处于历史较高位。(3)成长板块:电子行业仓位目前处于历史高位。通信处于中位水平。计算机、传媒和医药处于历史低位。(4)上游资源:有色行业仓位明显上升,创2012年以来的新高。(5)中游制造:钢铁行业仓位创新高。(6)其他:交通运输行业仓位处于历史较低位置

风险因素:流动性风险、海外黑天鹅事件

报告正文

一、2017Q3主动权益类公募基金仓位显著回升

本报告基金样本为主动性权益类公募基金(定义为普通股票型基金和偏股混合型基金),若无特别说明,以下基金的样本均为该口径。

基金三季报显示,主动性权益类公募基金仓显著回升,总体仓位处于历史较高位。其中,普通股票型基金和偏股混合型基金仓位分别为88.09%、83.77%,较上季度的85.98%和81.55%有明显上升,上升幅度分别为2.11%和2.22%。

二、继续增仓主板,减仓创业板和中小板

2017Q3基金继续增仓主板(连续5个季度),减仓创业板(连续5个季度)和中小板(连续2个季度)。2017Q3基金持仓中,主板占比为59.23%,较2017Q2上升5.37%,上升幅度较大。创业板占比为13.00%,较2017Q2下降1.83%。中小板占比为25.81%,较2017Q2下降3.54%,下降幅度也较大。

2016年以来,主板配置比重持续保持上升趋势,创业板和中小板配置比重持呈现下降趋势。从基金板块配置历史数据来看:1)2016年之前,基金配置偏向于加仓创业板和中小板,减仓主板。2)2016年以来基金板块配置的一个鲜明的特点是:增仓主板,减仓创业板和中小板。

三、坚守“金融”、调整“消费”

3.1超配电子、食品饮料、家电、医药、有色,低配金融地产

2017Q3基金重仓股主要分布在电子、食品饮料、医药、非银金融、有色等行业,行业配置比例分别为13.90%、11.09%、9.87%、6.68%、6.51%。

以万得全A权重作为基准,电子、食品饮料、家电、医药、有色等行业获得超配,超配比例分别是7.68%、6.90%、3.01%、3.01%、2.31%。地产、银行、化工、非银金融、计算机低配明显,低配比例分别为-2.39%、-2.38%、-2.05%、-2.00%、-1.92%。

3.2增持食品饮料、有色、金融等

从2017Q3基金增持行业分布上看,增持比例比较高的行业依次为食品饮料、有色、非银金融、银行,增持比例分别为3.33%、3.21%、1.24%、1.10%。

(1)食品饮料板块加仓集中在乳制品和白酒领域,如:伊利股份(+0.88%)、贵州茅台(+0.54%)、山西汾酒(+0.45%)。(2)有色板块加仓集中在钴、锂、铝等领域,如:华友钴业(+1.09 %)、赣锋锂业(+0.84%)、中国铝业(+0.41%)。(3)非银金融板块加仓集中在保险领域,主要增持个股有:中国平安(+0.62%)、新华保险(+0.35)、中国太保(+0.15%)。(4)银行板块加仓集中在大中型银行,如:平安银行(+0.93%)、农业银行(+0.32)、工商银行(+0.32%)、建设银行(0.16%)。

3.3减持家电、医药、轻工、建筑、计算机等

2017Q3基金减持比例比较高的行业依次为家电、医药、轻工、建筑、计算机。减持比例分别为-1.93%、-1.53%、-1.35%、-1.28%、-1.14%。其中计算机连续7个季度被减持,家电由上个季度的增持转为减持。

(1)家电板块减持集中在白色家电,如格力电器(-0,79%)、老板电器(-0.26%)、三花智控(-0.21%)、青岛海尔(-0.18%)。(2)医药生物减持幅度较大的个股有:中国医药(-0.42%)、东阿阿胶(-0.38%)、上海医药(-0.37%)。(3)轻工制造板块减持集中在家用轻工,如索菲亚(-0.48%)、顾家家居(-0.20%)、大亚圣象(-0.14%)。(4)建筑板块减持幅度较大的个股有:铁汉生态(-0.35%)、葛洲坝(-0.33%)、东方园林(-0.28%)、蒙草生态(-0.23%)。(5)计算机板块减持幅度较大的个股有:石基信息(-0.25%)、海兰信(-0.13%)、神州数码(-0.13%)。

四、行业历史配置比例

4.1 金融地产: 保险和银行仓位持续回升,处于历史中高位

银行和保险仓位连续5个季度回升,目前仓位处于历史中高位。券商仓位连续2个季度小幅回升,目前仓位仍处于历史低位。地产行业的仓位还处于历史较低位置。

4.2 消费:家电、白酒仓位处于历史较高位

白酒、家电行业仓位处于历史较高位。其中白酒行业仓位持续3个季度回升。尽管2017Q3基金对家电行业进行了减仓,但目前仓位仍为2012年以来的最高水平。

4.3 成长板块:电子(计算机)仓位处于高位(低位)

电子行业仓位不断攀升,目前处于历史高位。计算机行业仓位急剧下降,目前处于历史低位。传媒和医药行业仓位处于历史低位。通信行业仓位处于中位水平。

4.4 上游资源:有色(采掘)行业仓位处于历史较高(中低)位置

有色行业仓位明显上升,创2012年以来的新高。采掘行业仓位目前处于历史中低位水平。

4.5 中游制造:钢铁行业仓位创历史新高

中游制造行业中,钢铁行业仓位目前处于2012年以来的新高位。建材、造纸、化工等行业仓位处于历史中位。

4.6 其他行业: 交通运输行业仓位持续回升,处于历史中位水平

交运、环保、商贸和农业等行业仓位目前均处于历史中位水平。其中,交运行业仓位连续4个季度上升,回升趋势明显。军工和建筑行业仓位处于历史较低位置。

五、基金重仓个股分析

5.1 重仓个股

基金重仓个股方面,按基金持股总市值来看, 2017Q3基金前二十大重仓股分别为:中国平安、五粮液、贵州茅台、格力电器、伊利股份、泸州老窖、大华股份、欧菲光、招商银行、华友钴业、美的集团、赣锋锂业、天齐锂业、中国太保、中兴通讯、三安光电、先导智能、信维通信、新华保险、大族激光。

按持股数占流通股比来看,2017Q3基金前20大重仓股分别为:先导智能、视源股份、新经典、华友钴业、华帝股份、奥佳华、蓝焰控股、寒锐钴业、大华股份、宁波高发、晨光生物、东山精密、慈文传媒、精测电子、宣亚国际、普利制药、索菲亚、韵达股份、拓斯达、恒华科技。

5.2 基金集中度

以基金持股数量作为衡量基金集中度的指标。2017Q3基金集中度较高的个股(前20)是:五粮液、中国平安、贵州茅台、泸州老窖、伊利股份、格力电器、欧菲光、招商银行、中兴通讯、赣锋锂业、大华股份、农业银行、天齐锂业、大族激光、美的集团、工商银行、新华保险、华友钴业、三安光电、中国太保。

2017Q2基金集中度较高的个股,在2017Q3中,持股基金数量大部分都有不同程度的下降,比如格力电器、立讯精密和索菲亚等。

从动态变化来看,2017Q3基金集中度大幅提高的个股有:中国铝业、隆基股份、沱牌舍得、农业银行、赣锋锂业、中国银行、华泰证券、中炬高新、平安银行、\*ST华菱、华友钴业、山西汾酒、水井坊、伊利股份、法拉电子、万科A、唐德影视、建设银行、京东方A、阳光电源。

2017Q3基金集中度下降幅度较大的个股有:格力电器、上海医药、立讯精密、索菲亚、中国医药、上汽集团、葛洲坝、康得新、天齐锂业、三花智控、宁波银行、东阿阿胶、三安光电、歌尔股份、中国国航、游族网络、东方雨虹、诺德股份、中国平安、华东医药。

5.3 基金增减持

2017Q3基金增持比例较高的前20大个股分别为:华友钴业、伊利股份、赣锋锂业、先导智能、中国平安、隆基股份、贵州茅台、阳光电源、山西汾酒、复星医药、中国铝业、平安银行、新华保险、欧菲光、农业银行、万科A、工商银行、水井坊、中兴通讯、万华化学。

减持比例较高的前20大个股分别为:格力电器、索菲亚、立讯精密、中国医药、台海核电、东阿阿胶、上海医药、铁汉生态、葛洲坝、跨境通、东方雨虹、诺德股份、上汽集团、兔宝宝、东方园林、信维通信、老板电器、利亚德、石基信息、顾地科技。

风险因素:流动性风险、海外黑天鹅事件

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论

责任编辑:陈靖

热门推荐

科技股行情叠加指数投资热情,个人投资者买成ETF前十持有人

- 2025-02-24

- 19:21

- 红星新闻

恒瑞开始反击了

- 2025-02-24

- 08:30

- 蔚然先声

外资金融机构看好中国创新突破

- 2025-02-22

- 22:19

- 京报网_北京日报官方网站