来源:凯石金融产品研究中心 分析师:桑柳玉 郭志斌

内容摘要

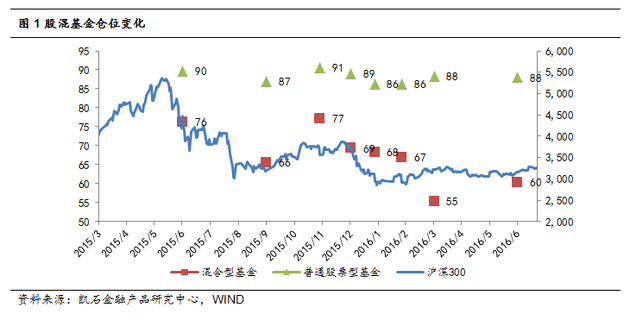

仓位概览:二季度英国脱欧靴子落地后行情回暖,基金整体加仓

2015年四季末:四季度反弹有所加仓,整体高于三季末

2016年一季末:股票型略减仓、混合型减仓幅度大,处于历史低位

2016年二季末:基金整体加仓,平衡性加仓幅度最大,股票型基本持平

英国脱欧之后行情回暖基金整体加仓,平衡混合型加仓最多

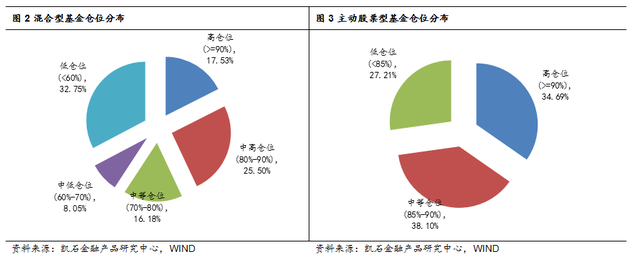

仓位分布:股票型基金中高仓位为主、混合型基金超3成低仓位运行

近四成股票型基金中仓位(85%-90%)运行,高仓位(>=90%)次之,低仓位(<85%)最少,不到3成,可见二季末股票型基金维持中高仓位。

混合型基金方面,因仓位范围较广,各区间皆有分布。低仓位(<60%)占比最高,超过3成;中高仓位(80%-90%)次之,占比约25%,高仓位(>=90%)、中等仓位(70%-80%)占比约为1.5成;中低仓位(60%-70%)占比最少,不足1成;整体而言低仓位占比最高。

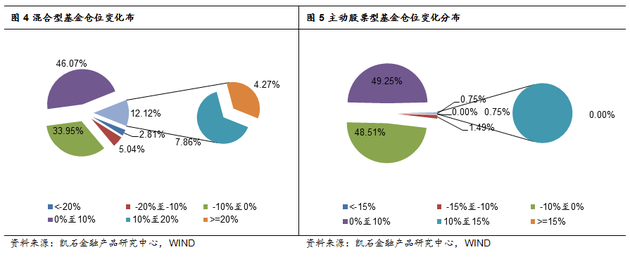

个基仓位变化:相较一季末近6成股混基金加仓

股票型基金超9成加减仓变化在10%内。

混合型基金仓位变化分布更广,近6成基金加仓,且超4成加仓幅度小于10%。约4成基金降仓,且约3成减仓幅度少于10%。

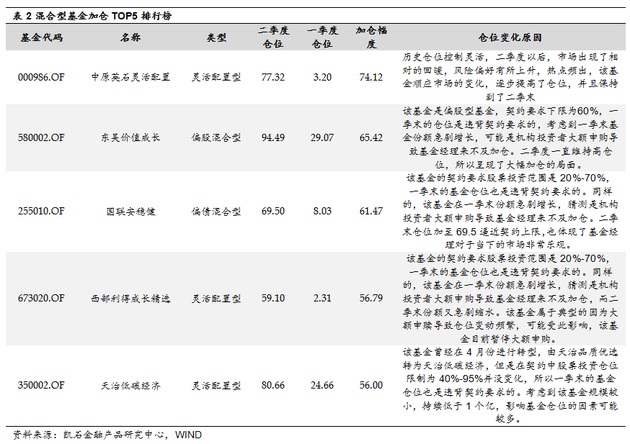

个基仓位排行榜:大额申赎影响基金仓位,灵活配置双刃剑效果显现

基金大规模申赎被动影响基金仓位。在混合型个基仓位排行榜中,出现7只违背契约仓位限制的基金,当小基金遇到大额申赎时,原本的股票仓位被摊薄或者上升,所以仓位影响较大,典型的有东吴价值成长、国联安稳健、西部利得成长精选、天治低碳经济、东吴内需增长、国投瑞银新兴产业、金鹰行业优势。基金遭遇频繁的大额申赎对基金的业绩容易产生较大的影响,基金公司一般会利用限制大额申购来规避这种情况。

灵活配置型基金尽显灵活,双刃剑效果显现。混合型基金加减仓TOP5中灵活型占据7席,减仓幅度更有超过90。但从结果来看,灵活型设置也是把双刃剑,对于择时优秀的基金经理能充分利用仓位控制,在牛市提高进攻力,在熊市规避风险;而对于择时能力一般的基金经理,一旦控制不好仓位,就会两头损失,业绩惨淡。

仓位概览:二季度英国脱欧靴子落地后行情回暖,基金整体加仓

凯石金融产品研究中心采用“剔除掉15年二季度打新基金、完成建仓”的股混基金作为基金样本。剔除15年二季度的打新基金,是因为在IPO暂停后,这部分基金以增配债券、减少现金的形式运作,股票仓位基本维持不变,虽然居多为灵活配置型,但其运作方式更类似于债券或偏债基金。剔除尚在建仓期的基金,是因为新基金有6个月建仓期,在建仓期可以保持较低股票仓位,不能反映市场情况。

2015年四季末:四季度反弹有所加仓,整体高于三季末

根据凯石金融产品研究中心统计,截至2015年12月31号,主动股票型基金股票仓位由三季末的87.02%增加至88.95%,仓位变化为1.93%;混合型基金股票仓位由65.50%增加至69.36%,仓位变化为3.86%。相比而言,混合型加仓更多;而在混合型基金中,平衡配置型基金加仓最多,增幅达到8.34%;唯一降仓的为灵活型基金,降幅为0.58%,源于大量发行保本摊薄仓位。

2016年一季末:股票型略减仓、混合型减仓幅度大,处于历史低位

根据凯石金融产品研究中心统计,截至2016年3月31号,主动股票型基金股票仓位由去年四季度的88.95%下降至88.28%,仓位变化为-0.67%,混合型基金股票仓位由69.36%下降至55.40%,仓位变化为-13.96%,相比而言,混合型基金降仓更多;而在混合型基金中,灵活配置型基金降仓最多,降幅达到-15.28%。

混合型基金之所以降仓幅度较大,一方面是源于风险偏好下降的主动降仓;一方面是4季度开始大量发行保本基金,该类型基金利用CPPI策略,在目前高震荡的市场,一般都维持较低仓位,摊薄了灵活型基金的仓位。

2016年二季末:基金整体加仓,平衡型加仓幅度最大,股票型基本持平

根据凯石金融产品研究中心统计,截至2016年6月30号,主动股票型基金股票仓位由今年一季度的88.28%下降至87.99%,仓位变化为-0.29%,基本持平;混合型基金股票仓位由55.40%下降至60.34%,仓位变化为4.94%。整体而言主动股票型基金仓位基本是没有变化的,大部分基金处于加仓状态,但是加仓幅度较少,说明依然情绪较为谨慎。

英国脱欧之后行情回暖基金整体加仓,平衡混合型加仓最多

在经历三次股灾之后,特别是开年熔断迎来股灾3.0,市场风险偏好急剧降温,仓位显著下降,一季度源于经济有所复苏,美联储加息延后,政策利好频出,3月份迎来一定反弹,股票型基金有所加仓,而混合型基金进一步下降,显示市场情绪依旧非常谨慎。二季度的事件性冲击比较多,在经历一季末的反弹后A股再次下跌,风险偏好也进入冰点,5月份呈现缩量+微幅震荡趋势,在美国加息延后、A股未纳入MSCI指数、英国脱欧等一系列靴子落地后,6、7月份呈现出外围偏暖的格局,带动市场风险偏好的提升,大盘顺势上涨,截至6月30号,基金仓位已经有明显提升,特别是平衡混合型加仓最多,加仓幅度达到17.14%。

仓位分布:股票型基金中高仓位为主、混合型基金超3成低仓位运行

近四成股票型基金中仓位(85%-90%)运行,高仓位(>=90%)次之,低仓位(<85%)最少,不到3成,可见二季末股票型基金维持中高仓位。

混合型基金方面,因仓位范围较广,各区间皆有分布。低仓位(<60%)占比最高,超过3成;中高仓位(80%-90%)次之,占比约25%,高仓位(>=90%)、中等仓位(70%-80%)占比约为1.5成;中低仓位(60%-70%)占比最少,不足1成;整体而言低仓位占比最高。

相比今年二季末而言,今年一季末基金整体仓位有所增加,显示在英国脱欧靴子落地后市场风险偏好的提升。

个基仓位变化:相较一季末近6成股混基金加仓

个基仓位方面,凯石金融产品研究中心对上述基金样本进一步筛选,仅考虑16年一季度就完成建仓的基金。

从分布上看,因为契约影响,股票型和混合型仓位分布略有不同。股票型基金要求仓位80%-95%,在该限制下,增减幅度不超过15%,所以增减幅度比较有限。超9成加减仓变化在10%内。

混合型基金仓位变化分布更广,近6成基金加仓,且超4成加仓幅度小于10%。约4成基金降仓,且约3成减仓幅度少于10%。

个基仓位排行榜:大额申赎影响基金仓位,灵活配置双刃剑效果显现

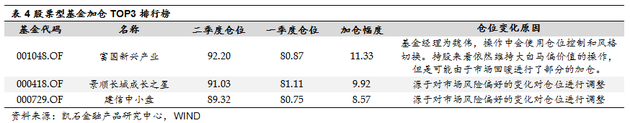

因为混合型基金数量较多,仓位弹性较大,建立“混合型基金加减仓TOP5”及“股票型基金加减仓TOP3”对市场个基情况进行观察。

基金大规模申赎被动影响基金仓位。在混合型个基仓位排行榜中,出现7只违背契约仓位限制的基金,而从这些基金的规模数据发现,大额申赎的现象明显,而且之前的规模一般比较小。当小基金遇到大额申赎时,原本的股票仓位被摊薄或者上升,所以仓位影响较大,典型的有东吴价值成长、国联安稳健、西部利得成长精选、天治低碳经济、东吴内需增长、国投瑞银新兴产业、金鹰行业优势。基金遭遇频繁的大额申赎对基金的业绩容易产生较大的影响,基金公司一般会利用限制大额申购来规避这种情况,我们发现西部利得成长精选可能受此影响暂停了大额申购。

灵活配置型基金尽显灵活,双刃剑效果显现。从加减仓幅度来看,灵活性基金充分发挥了灵活的仓位。混合型基金加减仓TOP5中灵活型占据7席,减仓幅度更有超过90。但从结果来看,灵活型设置也是把双刃剑,对于择时优秀的基金经理能充分利用仓位控制,在牛市提高进攻力,在熊市规避风险;而对于择时能力一般的基金经理,一旦控制不好仓位,就会两头损失,业绩惨淡。

进入【新浪财经股吧】讨论

责任编辑:张伟