文章来源:凯石金融产品研究中心 高级分析师:桑柳玉 分析师:郭志斌

内容摘要

一般提及定投,都是股或者偏股型基金的定投,原因在于随着经济的增长,成长型股票指数是震荡向上的,而且是剧烈波动的,所以利用定投摊薄成本,低位吸筹,一定程度熨平波动,从而赚取股市上涨的钱。那么债基或者偏债混合型基金,适不适合定投呢?

股基定投 VS 债基定投

投资目的不同:赚钱VS储蓄。债基的定投更加强调的是匹配现金流、养成强制储蓄的习惯,目的在于能够保持流动性的同时,以期获得相比于货币、现金资产更高的收益。

债基退出时点更灵活:债基定投强调的是存储,投资者急需使用资金或者想结束定投时可以退出,大概率是可以做到保值增值的。

债基定投效果实证

实际定投中,长期债券型基金跑赢货币型基金。从2005年1月起至2016年5月,每月月末投入1000元,货币基金定投累积收益率为19.02%,而扣费后的债券型基金定投累积收益为47.93%,为前者的2.5倍,可见定投债基发挥了强制储蓄的功能,而且实现了高于货基的收益。

实际定投债基并不是无风险,定投起点选在债市阶段高点,短期债基定投会亏损,长期依然跑赢货币型基金。

风险匹配选择定投基金

债基分为多种类型,按照凯石金融产品研究中心的分类,可以分为纯债基金、一级债基、二级债基、可转债基金。其中可转债基金因为所投资的标的带有股性,弹性较大,不适合作为储蓄需求而定投,而其余三类纯债基金、一级债基、二级债基风险偏好依次递增,投资者可以根据自己的风险偏好优选基金进行定投。

纯债基金:主要投资债券为主,且不从二级市场投资股票和转债

一级债基:投资债券和转债为主,且不从二级市场投资股票

二级债基:投资债券为主,亦可以投资可转债和股票

在上述所举的例子当中,定投债基确实获得了相对货基更高的收益,且精选债基高于债基指数的水平,可见出于储蓄的目的,优选债基定投是个不错的方法。但是目前因为信用债违约等事件爆发,短期来看,债市可能处于下行周期,如果目前时点进行定投债基,可能初始的收益会低于货基,这是值得投资者注意的,但长期依然大概率战胜货基。

定投基金推荐

中邮稳定收益A

广发聚利

华商双债丰利A

风险提示:所投资基金应该长期关注,谨防基金经理风格变化和基金经理变更。

一般提及定投,都是股票或者偏股型基金的定投,原因在于随着经济的增长,成长型股票指数是震荡向上的,而且是剧烈波动的,所以利用定投摊薄成本,低位吸筹,一定程度熨平波动,从而赚取股市上涨的钱。那么债基或者偏债混合型基金,适不适合定投呢?

股基定投 VS 债基定投

投资目的不同:赚钱VS储蓄。股基或者偏股基金的定投是为了熨平波动赚取股市上涨的钱,目的是为了赚钱;债券型基金主要投资于固定收益的市场,赚取的是相对稳定的收益,显然一次性投资债基的收益长期下来会高于债基定投,但是考虑到在实际的长期投资过程中,一般不能做到一次性投资,拉长时间来看,一般也是分批投资的,对于债基的定投更加强调的是匹配现金流、养成强制储蓄的习惯,目的在于能够保持流动性的同时,以期获得相比于货币、现金资产更高的收益。

债基退出时点更灵活:股混基金定投是为了赚钱,会在较长的投资周期中设定止盈标准,达到止盈标准才退出,如果中途退出可能存在亏损的可能。债基定投强调的是存储,投资者急需使用资金或者想结束定投时可以退出,大概率是可以做到保值增值的。

债基定投效果实证

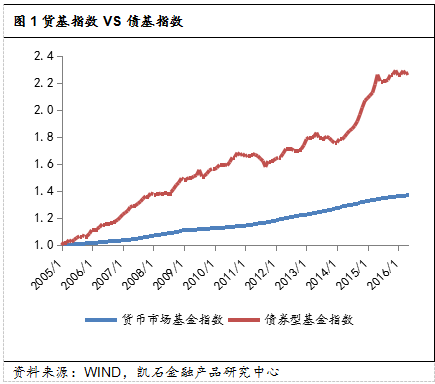

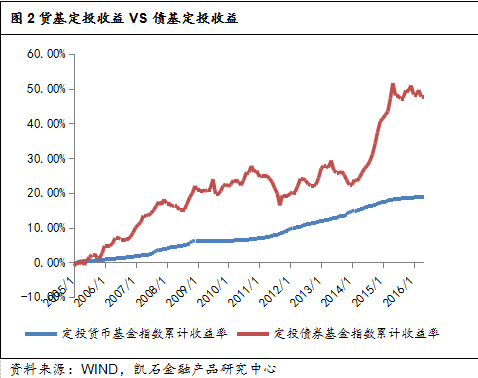

实际定投中,长期债券型基金跑赢货币型基金。从2005年1月起至2016年5月,每月月末投入1000元。指数方面,期初归一化,期末货币市场基金指数为1.3743,年化收益为:2.85%,而债券型基金指数为2.2749,年化收益为7.52%,为前者的2.6倍。从定投成本来看,每月分别向两个指数投入1000元,两者成本是一样的;从定投结果来看,货币基金无申赎费用,假设债券型基金申购费0.8%、赎回费0.3%,货币基金定投累积收益率为19.02%,而扣费后的债券型基金定投累积收益为47.93%,为前者的2.5倍,可见定投债基发挥了强制储蓄的功能,而且实现了高于货基的收益。

实际定投债基并不是无风险,定投起点选在债市阶段高点,短期债基定投会亏损,长期依然跑赢货币型基金。将起点选在10年9月,定投至2016年5月。11年国内处于滞胀周期,呈现股债双杀的局面,债券也承受一定的跌幅,期初债券型基金有所亏损,最大回撤达到5%,但是到2016年5月,货币基金定投累积收益率为9.57%,而扣费后的债券型基金定投累积收益为22.45%,可见债基定投承受了较小的风险,获取了相比货基更高的收益。

风险匹配选择定投基金

债基分为多种类型,按照凯石金融产品研究中心的分类,可以分为纯债基金、一级债基、二级债基、可转债基。其中可转债基金因为所投资的标的带有股性,弹性较大,不适合作为储蓄需求而定投,而其余三类纯债基金、一级债基、二级债基风险偏好依次递增,投资者可以根据自己的风险偏好优选基金进行定投。

纯债基金:主要投资债券为主,且不从二级市场投资股票和转债

指数以长期纯债型基金指数为例,个基以中邮稳定收益A为例,进行实证如下。中邮稳定收益A契约限制该基金不参与一级市场新股申购或增发新股,也不直接从二级市场上买入股票、权证等权益类金融工具,但可持有因可转债转股所形成的股票、因所持股票所派发的权证以及因投资可分离交易可转债而产生的权证等。因上述原因持有的股票和权证等资产,本基金应在其可交易之日起的30个交易日内卖出,属于凯石基金分类下的纯债债基。

实际定投中,近几年表现优异。从2013年1月起至2016年5月,每月月末投入1000元。指数方面,期初归一化,期末货币市场基金指数为1.11,年化收益为3.21%,而纯债券型基金指数为1.24,年化收益为6.60%,中邮稳定收益A为1.32,年化收益为8.54%,高达货基的2.6倍,当然这跟该区间货币宽松带来的货基收益较低,以及债市大牛带来的高收益相关。从定投成本来看,每月分别向三者投入1000元,成本是一样的;从定投结果来看,货币基金无申赎费用,中邮稳定收益A申购费0.8%、赎回费0.75%,债基指数参考中邮稳定收益A,货币基金定投累积收益率为5.00%,而扣费后的债券型基金指数定投累积收益为11.52%,中邮稳定收益A定投累积收益为14.10%,为货基的2.8倍,可见定投债基发挥了强制储蓄的功能,而且实现了高于货基的收益。

一级债基:投资债券和转债为主,且不从二级市场投资股票

指数以债券型一级基金指数为例,个基以广发聚利为例,进行实证如下。广发聚利该基金不从二级市场买入股票或权证,但可参与一级市场新股申购、股票增发和要约收购类股票投资,还可持有因可转换债券转股所形成的股票、因所持股票进行股票配售及派发所形成的股票和因投资分离交易可转债所形成的权证,对固定收益类资产的投资比例不低于基金资产的80%,属于凯石基金分类下的一级债基。

实际定投中,短期有低亏损可能,长期战胜货基。从2012年1月起至2016年5月,每月月末投入1000元。指数方面,期初归一化,期末货币市场基金指数为1.15,年化收益为3.31%,而债券型基金指数为1.39,年化收益率为7.82%,广发聚利为1.61,年化收益为11.33%,为货基的3.4倍。从定投成本来看,每月分别向三者投入1000元,成本是一样的;从定投结果来看,货币基金无申赎费用,广发聚利申购费0.8%、赎回费0.1%,债基指数参考广发聚利,货币基金定投累积收益率为6.92%,而扣费后的债券型基金指数定投累积收益为18.57%,广发聚利为29.60%,为货基指数的4.3倍,可见定投债基发挥了强制储蓄的功能,而且实现了高于货基的收益。值得注意的是,13年5月起,定投广发聚利的收益呈下降状态,并且一度低于货基的收益,可见定投债基也是存在风险的,但是短期的亏损其实也是较小的,期间最低水平为14年1月,定投收益为-1.82%。

二级债基:投资债券为主,亦可以投资可转债和股票

指数以债券型二级基金指数为例,个基以华商双债丰利A为例,进行实证如下。华商双债丰利A契约限制该基金投资债券资产的比例不低于基金资产的80%;投资于信用债和可转债的比例合计不低于非现金基金资产的80%;股票等权益类资产的比例不超过基金资产的20%;基金保留的现金或投资于到期日在一年以内的政府债券的比例合计不低于基金资产净值的5%,属于凯石基金分类下的二级债基。

实际定投中,近几年表现优异。从2014年1月起至2016年5月,每月月末投入1000元。指数方面,期初归一化,期末货币市场基金指数为1.07,年化收益为2.99%,而债券型基金指数为1.39,年化收益为14.44%,华商双债丰利A为1.68,年化收益为23.93%,高达货基的8倍,当然这跟该区间货币宽松带来的货基收益较低,以及股债大牛带来的高收益相关。从定投成本来看,每月分别向三者投入1000元,成本是一样的;从定投结果来看,货币基金无申赎费用,华商双债丰利A申购费0.6%、赎回费0.5%,债基指数参考华商双债丰利A,货币基金定投累积收益率为3.05%,而扣费后的债券型基金定投累积收益为11.32%,华商双债丰利A为25.58%,为货基的7.7倍,可见定投债基发挥了强制储蓄的功能,而且实现了高于货基的收益。

在上述所举的例子当中,定投债基确实获得了相对货基更高的收益,且精选债基高于债基指数的水平,可见出于储蓄的目的,优选债基定投是个不错的方法。但是目前因为信用债违约等事件爆发,短期来看,债市可能处于下行周期,如果目前时点进行定投债基,可能初始的收益会低于货基,这是值得投资者注意的,但长期依然大概率战胜货基。

定投基金推荐

中邮稳定收益A(590009.OF):基金经理为张萌、吴昊,纯债基金。该基金历史业绩出色,波动小,注重风控,在券种选择、久期配置都较为慎重,目前以短融及利率债为主,能够降低债券违约风险,但依然维持一定杠杆。

广发聚利(162712.OF):基金经理为代宇,一级债基。善于较高杠杆的运作,利用打新及可转债积极把握股市的机会,看重权益部分的投资,相对激进,具有一定的波动性,长期业绩较为优秀。

华商双债丰利A(000463.OF):基金经理为梁伟泓,刘晓晨,二级债基。善用杠杆以及券种匹配市场,具有较好的进攻性,14年末15年初投资较多的可转债,并调高杠杆;今年一季度调低组合杠杆抵御风险。

风险提示:所投资基金应该长期关注,谨防基金经理风格变化和基金经理变更。

免责声明

本报告中的所有内容版权均属上海凯石财富基金销售有限公司(以下简称“本公司”),未经本公司事先书面授权,不得以任何方式修改、发送或者复制本报告及其所包含的材料、内容。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。如欲引用或转载本文内容,务必联络本公司研究中心并获得许可,并需注明出处为上海凯石财富基金销售有限公司研究中心,且不得对本文进行任何有悖原意的引用和删改。

本报告是基于已公开信息撰写,其所载资料的来源及观点的出处均被本公司认为可靠,但本公司不保证其准确性或完整性。本报告所载的资料、意见及推测反映本公司于最初发布此报告日期当日的判断,其所指的基金或者其他理财产品的价格、价值及投资收入可能会波动,在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。

本报告所载的除法律或规则规定必须承担的责任外,本公司不对因使用此报告的材料而引致的损失负任何责任。本报告不构成私人咨询建议,也没有考虑到个别客户特殊的投资目标、财务状况或需要。本报告所载的资料、工具、意见及推测只提供给客户做参考之用,并未作为或被是为出售或购买其他投资标的邀请或向他人做出邀请。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论

责任编辑:徐巧 SF184