好买固定收益2月报:债券市场延续回暖走势

好买基金研究中心

一、 基础市场回顾

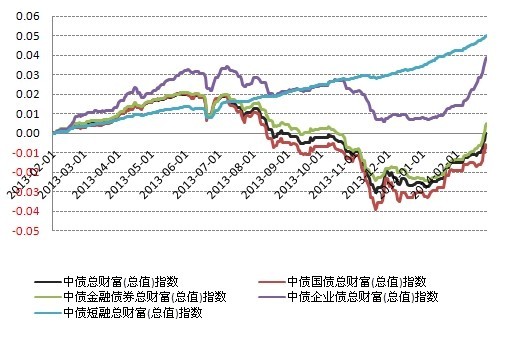

2月债券市场延续回暖走势。中债总财富指数收于143.23点,相比上月末上涨1.28%。从分项来看,中债国债总财富指数、金融债总财富指数、企业债总财富指数和中债短融总财富指数全月涨幅分别为0.89%、1.71%、2.22%、和0.64%。

中债总财富(总值)指数

中债系列指数近一年收益

资料来源:Wind,好买基金研究中心

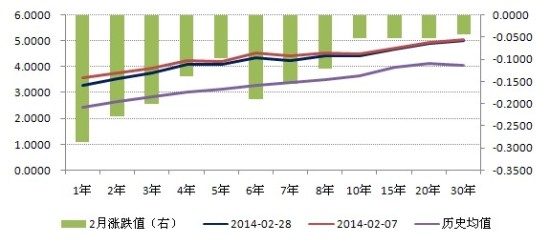

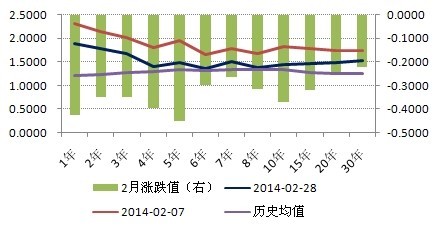

中债银行间固定利率国债到期收益率曲线显示,一年期国债收益率为3.28%,单月下行28.63个基点;十年期国债收益率为4.43%,下行5.13个基点。

国债收益率

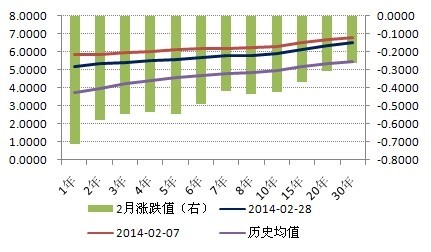

非国开行政策性金融债收益率

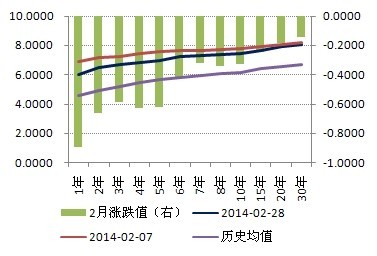

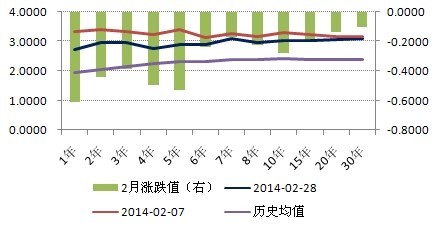

银行间AAA企业债收益率

银行间AA级企业债收益率

资料来源:Wind,好买基金研究中心

2月,银行间一年期AAA级企业债收益率下行70.89个基点,三年期下行54.70个基点,十年期下行42.15个基点,分别为5.16%、5.41%和5.88%。银行间一年期AA级企业债收益率下行89.89个基点,三年期下行58.70个基点,十年期下行33.15个基点,分别为6.00%、6.69%和7.44%。

2月,一年期AAA级企业债信用利差收窄42.26个基点,十年期收窄37.02个基点。AA级一年期收窄61.26个基点,十年期收窄28.02个基点。从绝对值水平看,AAA级企业债中长端品种的信用利差从高位有所回落,而各期限AA级的仍位于近5年高位水平。

AAA企业债信用利差

AA企业债信用利差

资料来源:Wind,好买基金研究中心

二、 宏观经济状况

1. 宏观经济稳中偏弱

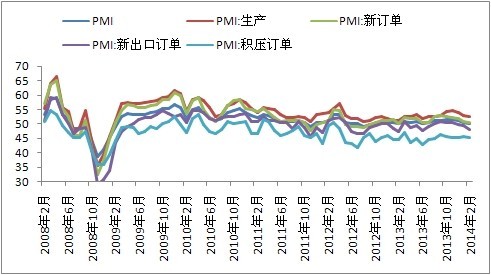

中采和统计局联合公布的2014年2月中国制造业采购经理指数(PMI)为50.2%,比1月回落0.3个百分点,创近8个月新低。主要分项均有不同程度的回落,显示当前经济运行稳中偏弱。

新订单指数为50.5%,比上月回落0.4个百分点。反映制造业外贸情况的新出口订单指数和进口指数分别为48.2%和46.5%,比1月下降1.1和1.7个百分点,均连续3个月位于临界点以下。尽管PMI各分项指数普遍回落,但生产经营活动预期指数攀升至61.8%,比上月大幅上升10.5个百分点,为近11个月的高点,表明企业对未来一段时间发展的信心增强。

分企业规模看,大型企业PMI为50.7%,比上月回落0.7个百分点;中型企业PMI为49.4%,比上月下降0.1个百分点,连续3个月位于临界点以下;小型企业PMI为48.9%,比上月回升1.8个百分点,仍位于临界点以下。

PMI走势

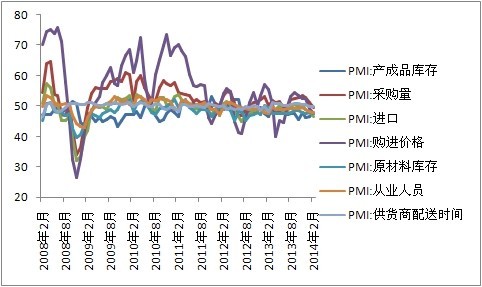

PMI主要分项指数

资料来源:Wind,好基金研究中心

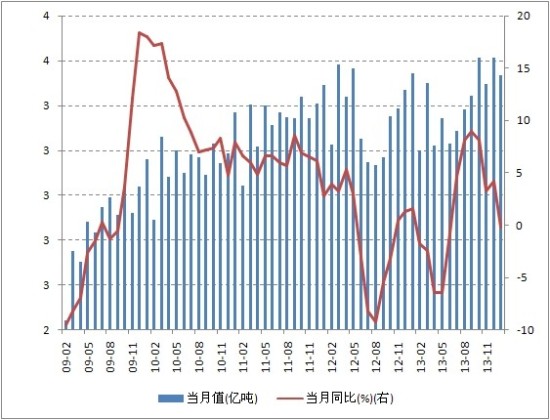

铁路运输量衡量了实体经济的运转情况,1月该数据同比增长-0.22%,自去年7月以来首次转负。

1月,我国进出口总值3824亿美元,增长10.3%。其中,出口2071.3亿美元,增长10.6%;进口1752.7亿美元,增长10%;贸易顺差318.6亿美元,扩大14%。

尽管去年年初的贸易数据因为套利因素导致增幅较大,基数较高,但今年1月的进出口数据仍保持两位数的增幅。数据超预期。主要是发达经济体的复苏带动了贸易的增长。也和春节因素,导致部分订单前移有关。

铁路货运量

进出口同比增速(%)

资料来源:Wind,好买基金研究中心

2. 资金面中性偏暖

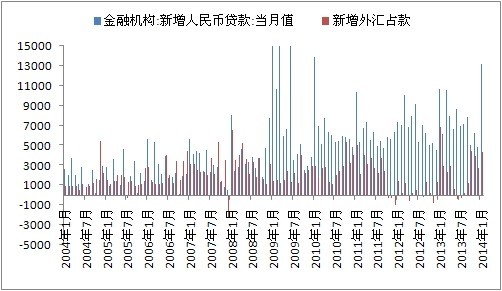

2014年1月末,金融机构人民币贷款余额73.21万亿元,同比增长14.25%。其中,金融机构中长期贷款余额为40.70万亿元,分别比上月末和去年同期增长2.05%和13.43%。

1月人民币贷款增加1.32万亿元,再度达到万亿以上规模,不仅创出近4年来最高水平,也明显高于去年12月的4825亿元。从增速看,同比增长14.3%,比2013年末高0.2个百分点。去年4季度,不少银行的信贷额度都比较紧张,影响了信贷增速。由于各行今年年初信贷计划较为充裕,且第一季度多投有利于提高商业利润,银行1月信贷投放动力较强。

中国1月金融机构新增外汇占款大幅增加,达到4374亿元,创下去年10月以来最高水平,也是连续第六个月增长。前一个月新增外汇占款为2729亿元。1月外汇占款增长较快体现了年初以来热钱流入的规模加大。

金融机构人民币贷款余额

新增人民币贷款及外汇占款

资料来源:Wind,好买基金研究中心

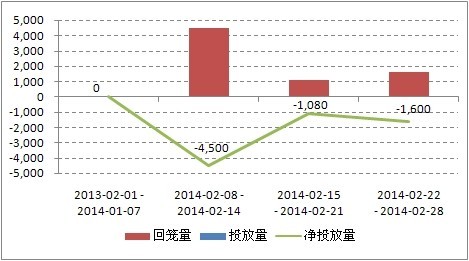

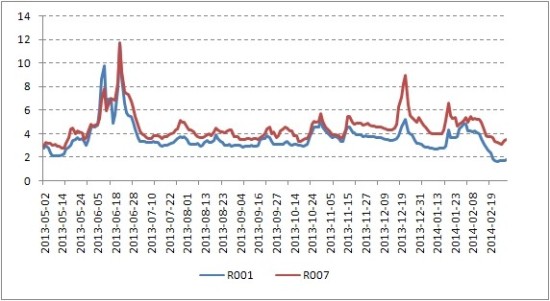

2月,央行公开市场净回笼资金7,180亿元。其中包括2,680亿元正回购操作和4,500亿元逆回购到期。期间央行没有下调存准,降息等措施。2月底7天质押式回购加权平均利率为3.5169%,较1月末回落了147.18个BP。

央行在公开市场开展的回收流动性的操作,主要还是调节短期市场利率,防止流动性过度宽松。在国内经济基本面走向仍待观察的情况下,货币政策将延续中性基调。我们预计未来较长一段时间,资金利率(R007)将以3.5%4%为中枢做震荡。

公开市场操作货币投放回笼量(亿元)

质押式回购利率走势

资料来源:Wind,好买基金研究中心

三、 固定收益类基金发行

由于春节假期因素,2月新成立的固定收益类基金较少,共计7只(A、B、C分开计算)。合计募集规模为50.60亿元;平均首募规模7.23亿元。从2月所有新募集的基金看,固定收益类基金仍为主导。未来在利率市场化的进程中,债券、货币市场规模有望持续扩大。

2月份成立的固定收益类基金

| 名称 | 发行份额(亿份) | 认购天数 | 基金成立日 | 封闭期(月) | 投资类型 | 管理公司 |

| 中银活期宝 | 3.00 | 3 | 2014-2-14 | 3 | 货币型基金 | 中银基金 |

| 国金通用金腾通 | 2.02 | 3 | 2014-2-17 | 3 | 货币型基金 | 国金通用基金 |

| 鹏华增值宝 | 3.70 | 1 | 2014-2-26 | 3 | 货币型基金 | 鹏华基金 |

| 上银慧财宝A | 18.62 | 11 | 2014-2-27 | 3 | 货币型基金 | 上银基金 |

| 上银慧财宝B | 4.22 | 11 | 2014-2-27 | 3 | 货币型基金 | 上银基金 |

| 兴全添利宝 | 13.06 | 1 | 2014-2-27 | 3 | 货币型基金 | 兴业全球基金 |

| 永赢货币 | 5.97 | 16 | 2014-2-27 | 3 | 货币型基金 | 永赢基金 |

资料来源:Wind,好买基金研究中心

正在募集基金

| 名称 | 认购起始日期 | 认购截止日期 | 投资类型 | 管理公司 |

| 兴业定期开放 | 2014-2-24 | 2014-3-17 | 债券型基金 | 兴业基金 |

| 景顺长城鑫月薪 | 2014-2-26 | 2014-3-18 | 债券型基金 | 景顺长城基金 |

资料来源:Wind,好买基金研究中心

四、 固定收益类基金业绩

年后,随着资金利率的逐步回落,货币基金和理财型债基的收益较1月明显收窄,分别为0.31%和0.34%。债市短期走出一波较强的反弹走势,纯债基金和偏债债基一改前几个月的颓势,单月收益达到1.62%、1.55%。

| 各类基金平均涨幅 | |

| 名称 | 月平均涨跌幅(%) |

| 货币型 | 0.31 |

| 纯债基金 | 1.62 |

| 偏债债基 | 1.55 |

| 理财型债基 | 0.34 |

资料来源:Wind,好买基金研究中心

2月,净值增长居前的货币型基金是银华货币A(点评),涨幅为0.39%。此外,所谓背靠大树好乘凉,像微信“理财通”对应的华夏财富宝,“余额宝”对应的天弘增利宝,以及苏宁“零钱宝”的广发天天红和汇添富现金宝,业绩单月均排名同类基金前十。

| 货币型基金涨幅前十 | |||

| 名称 | 涨跌幅(%) | 名称 | 涨跌幅(%) |

| 银华货币A | 0.39 | 长城货币A | 0.36 |

| 广发天天红 | 0.37 | 汇添富现金宝 | 0.36 |

| 华夏财富宝 | 0.37 | 天弘增利宝 | 0.36 |

| 嘉实活期宝 | 0.37 | 汇添富全额宝 | 0.36 |

| 中加货币A | 0.37 | 国泰现金管理A | 0.36 |

资料来源:Wind,好买基金研究中心

2月短期理财型基金收益排名居前的为华安月安鑫A、华安月月鑫A、大成理财21天A,涨幅分别达0.54%、0.52%、0.48%。从资产配置看,华安主要以银行协议存款为主。而大成理财21天则有超过一半的资产配置在债券上。

| 短期理财型基金涨幅前十 | |||

| 名称 | 涨跌幅(%) | 名称 | 涨跌幅(%) |

| 华安月安鑫A | 0.54 | 工银瑞信60天理财A | 0.39 |

| 华安月月鑫A | 0.52 | 南方理财60天A | 0.38 |

| 大成理财21天A | 0.48 | 光大添盛理财A | 0.38 |

| 光大添天利A | 0.41 | 工银瑞信14天理财A | 0.38 |

| 南方理财30天A | 0.40 | 光大添天盈A | 0.38 |

资料来源:Wind,好买基金研究中心

2月,纯债基金中,招商安心收益、光大收益A的单月涨幅均超过4%。特别是后者的杠杆率较高,以2013年底的数据看,债券市值占基金资产净值比例达到261.47%,在去年债市的下跌过程中受伤也较大。偏债型基金方面,民生加银信用双利A(点评)、长信可转债A(点评)、财通稳健增长(点评)的涨幅居前,收益率分别为4.51%、4.35%、4.00%。

| 纯债型基金涨幅前十 | |||

| 名称 | 涨跌幅(%) | 名称 | 涨跌幅(%) |

| 招商安心收益 | 4.46 | 国联安增利债券A | 3.64 |

| 光大收益A | 4.03 | 大成景兴信用债A | 3.55 |

| 中银信用增利 | 3.81 | 新华纯债添利A | 3.54 |

| 农银汇理信用添利 | 3.72 | 汇添富信用债A | 3.14 |

| 信诚岁岁添金 | 3.69 | 工银瑞信信用纯债A | 3.07 |

| 偏债基金涨幅前十 | |||

| 名称 | 涨跌幅(%) | 名称 | 涨跌幅(%) |

| 民生加银信用双利A | 4.51 | 华商稳健双利A | 3.44 |

| 长信可转债A | 4.35 | 招商安瑞进取 | 3.44 |

| 财通稳健增长 | 4.00 | 宝盈增强收益AB | 3.23 |

| 建信转债增强A | 3.61 | 长信利丰 | 3.19 |

| 东吴优信稳健A | 3.54 | 光大添益A | 3.18 |

五、投资策略

宏观数据,PMI呈连续回落态势,主要分项均产生负向拖累,显示制造业景气度下降。特别是新出口订单仍在荣枯平衡线之下徘徊,外需转好动力不足。在需求难以持续改善的背景下,经济增长的速度仍将是一个稳中偏弱的格局。由于春节因素,部分宏观经济数据延迟公布。3月随着企业生产经营活动的活跃,将是一个重要的观察期。

节后,蔬菜、猪肉等主要食品价格持续回落,源于供应稳定增加,消费需求回落。预计2月CPI或将下滑至2%附近。政府工作报告对通胀调控目标依然是3.5%,但在措辞上有明显的不同。13年更多强调物价上涨压力,指出通货膨胀压力依然较大。而14年强调农业连年增产,粮食等物资储备充裕,保持物价总水平基本稳定具备许多有利条件。目前看,通胀短期内不会成为制约货币政策面的主要矛盾点。

公开市场上央行连续回购资金,但利率仍节节下行。上海银行间同业拆放利率(SHIBOR)隔夜品种一举跌破2%,创下近十个月以来的新低。主要因素还是在于节后流动性的回流以及年初突击放贷的影响。从央行的操作来看,仍会保持相对中性策略来引导经济结构的调整。

从外生流动性分析,美联储主席耶伦表示,QE退出是一个长期的过程,规模超预期的概率不大。中国1月金融机构新增外汇占款大幅增加,连续6个月增长,创去年10月以来最高。我们预计,未来较长一段时间,资金利率(R007)将以3.5%-4%为中枢做震荡。

市场对14年信用风险的发生有一定的心理准备,但超日债的违约时点仍超出预期。信用品种的风险溢价将重新定价,只有回归市场,才能奖优汰劣,促进债市的长远健康发展。

利息违约是第一步,会否出现本金违约还有待观察。事件带来的风险偏好下降首先对交易所高收益债不利,信用利差扩大。尤其是信用资质差、连续亏损、行业景气度低迷的民营企业将受到更大的冲击。理论上,违约或许在短时间内推动利率债收益率下行,以及投资者向高等级品种转移。但如果市场悲观情绪蔓延,这两者很可能反而受累于低评级信用风险可能引发的潜在流动性危机。

综合分析,宏观经济的疲软,通胀低于预期,以及节后流动性的超预期改善,均对债市形成支撑。银行去表外杠杆的进程在加速,配置逐渐从非标向标债转移,这将是一个中长期的趋势,对债市的需求端有一定的帮助。但超日事件提前引爆了信用风险,短期市场情绪或将主导债市走势。多重矛盾的交织,将导致3月市场波动的明显加剧。总体而言,我们依然维持年初的预判:“或有惊喜,难言趋势”。短期建议投资者保持观望。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。