好买基金:估值修复告一段落 企业盈利成关键

好买基金研究中心

市场回顾

一、基础市场

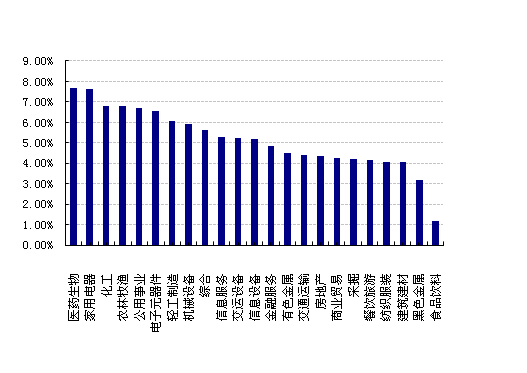

上周,沪深两市双双收涨。截止收盘,上证综指收于2317.07点,涨74.07点,涨幅为3.30%;深成指收于9432.30点,涨414.56点,涨幅为4.60%。小盘股强于大盘股。中证100上涨3.80%,中证500上涨5.91%。上周,23个申万一级行业全部上涨,其中,医药生物、家用电器、化工表现居前,涨幅分别为7.70%、7.63%、6.80%,建筑建材、黑色金属、食品饮料表现居后,涨幅分别为4.05%、3.20%、1.16%。

上周,中信标普全债指数上涨0.18个百分点。

上周,欧美主要市场涨跌不一,其中,道指上涨1.20%,标普500上涨0.95%;道琼斯欧洲50 下跌0.51%。亚太主要市场涨跌不一,其中,恒生指数上涨1.45%,印度孟买上涨1.91%。

| 上周各类指数表现 | ||

| 指数名称 | 收盘指数 | 涨跌幅(%) |

| 上证综合指数 | 2317.07 | 3.30 |

| 沪深300 | 2595.44 | 4.52 |

| 深证成份指数 | 9432.30 | 4.60 |

| 上证基金指数 | 4013.14 | 3.69 |

| 深证基金指数 | 4632.33 | 1.87 |

| 中证100 | 2528.17 | 3.80 |

| 中证500 | 3464.65 | 5.91 |

| 道琼斯工业平均指数 | 13649.70 | 1.20 |

| 标准普尔500指数 | 1485.98 | 0.95 |

| 道琼斯欧洲50 | 2633.96 | -0.51 |

| 法国巴黎CAC40指数 | 3741.58 | 0.96 |

| 伦敦金融时报100指数 | 6154.41 | 0.54 |

| 俄罗斯RTS指数 | 1603.50 | 2.02 |

| 东京日经225指数 | 10913.30 | 1.03 |

| 恒生指数 | 23601.78 | 1.45 |

| 韩国综合指数 | 1987.85 | -0.44 |

| 印度孟买Sensex30指数 | 20039.04 | 1.91 |

| 中信标普全债指数 | 1349.48 | 0.18 |

| 中债国债全价指数 | 117.21 | 0.17 |

| 中债企业债全价指数 | 99.01 | 0.18 |

数据来源:WIND、好买基金研究中心

上周申万一级行业涨跌幅

上周申万一级行业涨跌幅

上周申万一级行业涨跌幅数据来源:WIND、好买基金研究中心

二、基金市场

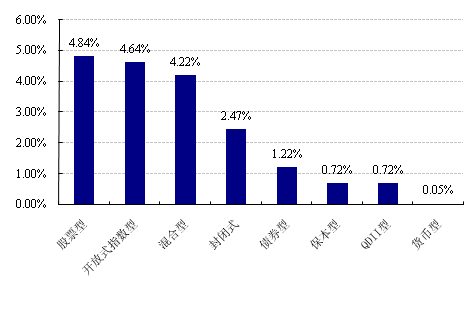

上周,各类型基金普涨,其中股票型基金表现最好,上涨4.84%。开放式指数型和混合型基金分别上涨4.64%、和4.22%。

上周各类基金平均净值涨跌幅

上周各类基金平均净值涨跌幅

上周各类基金平均净值涨跌幅数据来源:WIND、好买基金研究中心 注:QDII净值截至日为2013年1月17日

上周,股票型基金中广发核心精选、博时医疗保健行业和中海消费主题精选表现居前,涨幅分别为7.41%、7.15%和7.10%;混合型基金中华宝兴业收益增长、宝盈核心优势和华夏大盘精选的涨幅居前,分别为7.25%、7.03%和6.62%;封闭式基金中基金汉兴、基金科瑞和基金金鑫表现居前,涨幅分别为5.37%、5.03%和5.03%;QDII中易方达标普消费品、信诚全球商品主题和易方达恒生H股ETF排名居前,涨幅分别为2.74%、2.01%和1.99%。

| 权益类基金收益率排名前五 | ||||

| 股票型涨幅前五 | 混合型涨幅前五 | |||

| 名称 | 周涨跌幅(%) | 名称 | 周涨跌幅(%) | |

| 广发核心精选 | 7.41 | 华宝兴业收益增长 | 7.25 | |

| 博时医疗保健行业 | 7.15 | 宝盈核心优势 | 7.03 | |

| 中海消费主题精选 | 7.10 | 华夏大盘精选 | 6.62 | |

| 汇添富医药保健 | 6.98 | 东方增长中小盘 | 6.25 | |

| 富国天合稳健优选 | 6.94 | 东吴进取策略 | 6.10 | |

| 封闭式净值涨幅前五 | QDII涨幅前五 | |||

| 名称 | 周涨跌幅(%) | 名称 | 周涨跌幅(%) | |

| 基金汉兴 | 5.37 | 易方达标普消费品 | 2.74 | |

| 基金科瑞 | 5.03 | 信诚全球商品主题 | 2.01 | |

| 基金金鑫 | 5.03 | 易方达恒生H股ETF | 1.99 | |

| 基金丰和 | 4.96 | 易方达恒生H股ETF联接人民币 | 1.88 | |

| 基金同益 | 4.95 | 易方达恒生H股ETF联接美元现汇 | 1.81 | |

| 指数型基金涨幅前五 | ||||

| 名称 | 周涨跌幅(%) | |||

| 鹏华上证民企50ETF | 8.26 | |||

| 鹏华上证民企50ETF联接 | 7.88 | |||

| 易方达创业板ETF | 7.57 | |||

| 融通创业板 | 7.29 | |||

| 易方达创业板ETF联接 | 7.16 | |||

数据来源:WIND、好买基金研究中心 注:QDII净值截至日为2013年1月17日

上周,债券型基金中,长信可转债A、华安可转债A、银华永泰积极A表现居前,涨幅分别为6.78%、6.55%和6.12%;货币型基金中,光大货币、东吴货币A和兴全货币表现居前,涨幅分别为0.08%、0.07%和0.07%。

| 固定收益类收益率排名前五 | |||

| 债券型涨幅前五 | 货币型涨幅前五 | ||

| 名称 | 周涨跌幅(%) | 名称 | 周涨跌幅(%) |

| 长信可转债A | 6.78 | 光大货币 | 0.08 |

| 华安可转债A | 6.55 | 东吴货币A | 0.07 |

| 银华永泰积极A | 6.12 | 兴全货币 | 0.07 |

| 汇添富可转债A | 6.08 | 鹏华货币A | 0.06 |

| 华宝兴业可转债 | 5.70 | 华富货币 | 0.06 |

数据来源:WIND、好买基金研究中心

上周,分级股基进取份额中申万菱信[微博]深成进取、国泰估值进取和银华锐进表现居前,涨幅分别为28.60%、20.83%和15.51%。杠杆排名前三的分别是申万菱信深成进取、国泰估值进取和银华锐进,杠杆大小分别为4.72、3.68和2.58。

| 分级股基进取份额收益率及杠杠排名前五 | |||

| 净值涨幅前五 | 杠杆前五 | ||

| 名称 | 周涨跌幅(%) | 名称 | 杠杆大小 |

| 申万菱信深成进取 | 28.60 | 申万菱信深成进取 | 4.72 |

| 国泰估值进取 | 20.83 | 国泰估值进取 | 3.68 |

| 银华锐进 | 15.51 | 银华锐进 | 2.58 |

| 信诚中证500B | 14.98 | 信诚中证500B | 2.49 |

| 申万菱信中小板B | 14.80 | 国联安双力中小板B | 2.22 |

数据来源:WIND、好买基金研究中心

焦点点评

一、央行创新货币政策操作工具 有望全天候调节流动性

中国人民银行决定从即日起启用公开市场短期流动性调节工具(Short-term Liquidity Operations,SLO),作为公开市场常规操作的必要补充,在银行体系流动性出现临时性波动时相机使用。

央行网站18日发布“公开市场业务公告[2013]第1号”指出,为进一步完善公开市场操作机制,提高公开市场操作的灵活性和主动性,促进银行体系流动性和货币市场利率平稳运行,公开市场短期流动性调节工具以7天期以内短期回购为主,遇节假日可适当延长操作期限,采用市场化利率招标方式开展操作。

点评:SLO的启用,预示着正、逆回购将成为央行调节流动性的主流工具,公开市场的操作频率或将增加,使其在流动性调控上更趋精准,使得流动性的波动大幅降低。此举也意味着未来存款准备金率这一流动性调节工具的使用频率将减少甚至逐渐淡出。

二、保险公司申请基金销售 注册资本不低于5亿

保监会1月18日发布《保险机构销售证券投资基金管理暂行规定》,向各保险公司、保险专业中介机构及各保监局征求意见。《规定》要求,申请基金销售业务资格的保险公司,其注册资本不得低于5亿元、取得基金从业资格的人员不少于30人,保险经纪公司和保险代理公司则需具备不低于5000万元的实缴货币资本,取得基金从业资格的人员不得少于10人。

点评:调查显示,目前能担当基金销售任务的主要还在于有资产管理公司的保险公司,目前行业有16家保险资产管理公司,仅2家不达标。不过,由于系统需要与证监会要求的实时交易对接,尚需要花费些时间。

三、基金看多一季度行情 周期股最受宠

博时、工银瑞信[微博]等基金公司旗下基金1月18日率先公布的2012年四季报显示,基金股票平均仓位大体保持稳定,部分基金增减仓幅度较大。多家基金公司认为,今年一季度中国经济将延续去年四季度的复苏态势,看好金融、地产等周期性行业的投资机会。

点评:对于一季度的投资,工银瑞信在季报中表示,低估值的银行、地产、家电和汽车等行业有望保持强势,而高估值的消费品行业将继续面临估值收敛的压力。主题投资方面,将关注新一轮经济周期下的新型工业化、信息化、城镇化、农业现代化(即“新四化”)下的投资机会。博时基金[微博]表示,目前市场估值非常便宜,在资金相对宽松的情况下,一季度股市有望继续震荡向上。投资结构上将采取大消费加金融地产作为主体配置,并重点关注在产业链上下游联动过程中出现拐点类公司的投资机会。

好买观点

一、估值修复告一段落,企业盈利将成行情关键

上周大盘出现了些许上冲乏力的迹象,虽然周线依旧收阳,但是市场的分歧在不断加大,大盘在周三周四两个交易日连续走低,回落至2300点以下,周五虽然再度站上2300点,但未能突破周二高点。从具体板块分布来看,前期领涨的金融地产等大盘蓝筹概念本周表现不佳,而医药生物、电子元器件等中小盘个股和一些概念板块的涨幅却远远领先市场。另外,上周大盘的成交额虽然始终保持在1000亿以上,但是周四周五的成交水平较前半周还是出现了较为明显的缩水。

上周消息面总体来说较为积极。首先,公布的众多经济数据进一步确立国内经济由衰退转为复苏的趋势,2012年全年GDP首次突破50万亿元,比上年增长7.8%,略超市场预期;四季度GDP同比增长7.9%,环比增长2%,近七个季度以来首次出现反弹。另一方面,工业增加值和社会消费品零售数据也都实现了超预期增长,12月的同比数据分别达到10.3和15.2,都创近数月来新高。此外,郭树清主席上周表示“QFII和RQFII能扩大10倍”,预计能给A股市场带来2万亿至3万亿的资金量,也显著提高了市场信心。

进入新年之后,资金面明显放松,7天回购利率从年末4%的水平迅速回落,并已经连续8个交易日保持在3%以下。不过央行近期在公开市场上逆回购操作的力度减小,上周逆回购规模仅为200亿,全周净回笼资金700亿,显示出些许控制流动性的迹象,这可能与12月CPI数据达到2.5%,对于通胀担忧升温有一定关系。在此情况之下,春节前资金面整体将保持稳定。

新股目前仍处于实质性“停发”状态中,不过随着近期市场的连续上涨,投资者对于新股发行“闸门”重开的担忧也逐步增强。

此外,根据好买仓位测算模型显示,偏股型基金的持股仓已连续数周上升,上周末再创近期新高,平均增长了248个基点,当前仓位为82.44%,其中标准混合型基金的仓位涨幅较大,上升了343个基点,主动股票型的仓位也提高了193个基点;机构投资者的行业持仓仍旧保持分散,配置比例最高的行业是家用电器,其仓位也仅略高于5%。从目前基金的仓位数据中我们可以看出基金的持仓与历史均值间的偏离开始增大,基金仓位越高即表示后期能给大盘带来的上行动力就越小,目前股票型基金的仓位已超过86%,虽然还没有达到“88魔咒”的水位线,但是已相距不远,其中蕴涵的风险不可忽视。

外围市场近期也相对较为乐观,美国就业及新屋开工等经济数据都出现了积极的变化,表示出美国经济的复苏仍在继续,给美股提高了较为强劲的基本面支撑。另外,消费者信心指数的下降更多是受到财政悬崖问题的影响,并不具备长期性。未来一段时间内,美国市场最主要的问题将围绕债务上限问题展开,但是在经历过多次类似问题的考验之后,本次债务上限问题对美股产生的消极作用预计将相当有限。

我们认为,市场在经历了连续的上涨之后,此前估值修复的行情已基本告一段落,下周出现回调的可能性较大。但是这并不影响我们对更长期市场的乐观态度,预计在下一阶段行情会围绕上市公司的年报业绩增长和盈利展开,市场将更关注企业的盈利状况及其变动趋势。

二、债券型基金投资策略

上周中债总财富指数收于143.02,较前周上涨0.19%;中债国债总财富指数收于143.84较前周上涨0.17%;中债金融债总财富指数收于143.27,较前周上涨0.20%;中债企业债总财富指数收于125.78,较前周上涨0.23%;中债短融总财富指数收于130.90,较前周上涨0.17%。

中债银行间固定利率国债到期收益率曲线显示,一年期国债收益率为2.78%,下行8.37个基点;十年期国债收益率为3.59%,下行1.64个基点;银行间一年期AAA级企业债收益率下行16.53个基点,银行间三年期AAA级企业债收益率下行3.68个基点,10年期AAA级企业债收益率下行0.56个基点,分别为4.03%、4.58%和5.29%。一年期AA级企业债收益率下行20.53个基点,三年期AA级企业债收益率下行12.68个基点,10年期AA级企业债收益率上行0.44个基点,分别为4.66%、5.29%和6.59%。

上周信用债市场整体延续了新年以来的强势格局,收益率普遍有所下降。从不同品种、不同等级债券同步下行来看,这一波信用债收益率下行主要是受到了资金面偏暖以及机构配置需求释放的推动。尽管超日债的问题仍在继续发酵,但信用债市场似乎未受到太大冲击。短期看,随着年报披露期临近,以及陆续有发债企业发布年报预期,有可能会对高收益债市场造成一定的扰动。

资金面上,上周央行共实施资金净回笼700亿元,期中包括200亿逆回购,以及逆回购到期900亿元。逆回购发行利率与前期持平。上周,7天质押式回购周五加权平均利率为2.84%,较前一周末上涨了10.22个BP,已连续八个交易日运行在3%以下水平。年初存款准备金补缴等因素的消退,市场资金面已重回宽松,但随着春节的临近,短期资金利率已无大的下行空间。值得注意的是,上周央行200亿元的逆回购操作规模较前期出现显著下降,资金投放量为去年6月以来单周最低。逆回购操作的缩量,使得未来逆回购操作到期形成的被动回笼压力大幅减轻。

基本面上,2012全年我国GDP首次突破50万亿元,比上年增长7.8%,实现经济增长7.5%的目标。虽然GDP增速创出13年最低,但去年第四季度GDP增速结束了此前连续七个季度的回落态势,表明经济已经实现软着陆。另外,一些先行经济指标也有明显回升的态势。比如从今年1月份的行业快报看,当前全社会用电量创出同期新高,显示我国经济复苏动力强劲。

总体来看,我们仍维持前期观点,经济基本面上积极因素延续,中期通胀不会大幅上升,两者超出预期的可能性都比较小,同时信用利差仍处于历史1/3分位附近,仍位于合理区间。随着经济的逐步回暖,企业盈利也将有所改善,因此在选择债券型基金时,主要选择票息较高的中低等级信用债占比较多的债券型基金。风险偏好型投资者也可关注波段操作能力较强且可参与可转债投资的债券型基金。

三、QDII基金投资策略

上周五,美国股市大体上扬,标普500指数再创5年新高。截至收盘,道琼斯工业平均指数上涨53.68点,报13649.70点,涨幅为0.39%;纳斯达克[微博]综合指数下跌1.29点,报3134.71点,跌幅为0.04%;标准普尔500指数上涨5.03点,报1485.97点,涨幅为0.34%。全周道指上涨1.2%,纳指上涨0.3%,标普500指数上涨约1%。

经济数据面:一、美国劳工部宣布上周首次申请失业救济人数减少3.7万,降至33.5万,大幅低于预期的36.8万,创2008年1月以来新低。 二、美国商务部宣布,美国12月份的新屋开建数字攀升12.1%,升至95.4万幢,创2008年6月份以来新高。 全国大部分地区开工数字全线上升,独户住宅与建筑开工数字也同样上升。这一结果再次反映出美国住房市场正在转暖。

三、上周五公布的报告显示,密歇根大学-汤森路透1月初消费者信心指数从12月末的72.9下降至71.3,而经济学家此前认为12月消费者信心指数受到财政悬崖问题影响,指数在1月份将会回升。

消息面,美国众议院多数党领袖埃里克-坎特(Eric Cantor)上周五表示,众议院将在本周进行表决,决定是否批准在三个月内暂时提高债务上限来让国会有充裕时间通过预算案。尽管暂时提高债务上限不能长期解决美国的赤字问题,但也是个利好消息,美国国会与美国总统奥巴马迟早必须在如何削减赤字、避免美国信贷评级再次被下调的问题上达成一致。

大宗商品方面,上周五纽约商业交易所2月份交割的黄金期货价格下跌3.80美元,报收于每盎司1687美元,跌幅为0.2%。在全周的交易中,纽约黄金期货价格上涨了1.6%。而纽约原油期货价格周五上涨,报收于每桶95.56美元,在全周的交易中,纽约原油期货价格上涨了1.7%。

目前来看美国经济持续复苏,因此在QDII投资策略上,投资者仍然可以重点配置美国权益类QDII基金,同时适当配置以黄金为主题的产品。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。