基金经理老鼠仓,说好保本变巨亏,买基金被坑请到【基金曝光台】!信用卡无故遭盗刷,银行存款变保险,理财被骗请猛戳【金融曝光台】!

著名导演英达涉嫌洗钱在美国被捕 或入狱10年及50万罚款

英达(资料图)

英达(资料图)新浪财经讯 近日,中国著名导演、宋丹丹前夫英达在美国因涉嫌洗钱被捕。据媒体通过华裔律师刘龙珠的调查,翻阅了检控书认罪书,确认英达于2月16日在康州联邦法庭达成和解。他已放弃庭审机会,并就刻意规避申报要求、进行现金拆分行为的指控认罪。联邦法官安德希(Stefan Underhill)将于5月11日对此案宣判,英达最高面临10年的刑期,以及最高50万的罚款。

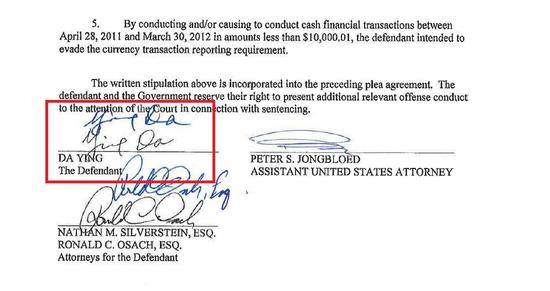

英达在联邦检察官办公室出具的认罪书上签字

英达在联邦检察官办公室出具的认罪书上签字根据检方的指控书,英达现年56岁,居住在康州,2011年4月到2012年3月之间的11个月之内,他先后把46.4万美元存入他和他妻子的联名账户。为了绕过监控,他每次存钱额度都低于1万元,前后分50次存入。为避人耳目,他和他妻子在四家银行开了六个银行账户。

作为本案和解协议的一部分,英达同意冻结他在康州拆分存入的17.6万美元现金(是46.4万美元存入金额的38%),以及补交国税局11.3万美元的未付联邦税,此外还有2009年、2010年以及2011年三年间的罚金和利息。 冻结部分资金和补交的税款合计29万美元(约200万人民币)。

康州联邦检察官达利(Deirdre Daly)认为,英达的结构性拆分行为(Structuring)是有意避开交易报告的要求。因为根据联邦法律,美国的金融机构在接收1万元以上的现金交易时,会要求客户填写“现金交易报告(Currency Transaction Report)”。

英达,1960年7月7日生于北京,中国内地男演员、导演。毕业于北京大学心理学系及密苏里大学戏剧表演系。1993年执导的家庭情景喜剧《我爱我家》播出,是英达第一部导演的作品,火遍大江南北,代表作还有《东北一家人》、《马大姐》系列。

曾人肉背63万美元入境美国

“化整为零”存钱,英达到底犯了什么法?根据联邦法律,美国的金融机构在接收1万美元以上的现金交易时,会要求客户填写“现金交易报告”,上交国税局备案,意思大致是“这里有个人进行了大额现金交易,要提高警惕哦”。

在美国,信用卡和支票的使用已经十分普及,而现金既占空间又容易丢失,一般人随身带500美元都算多的了,所以金融或政府机构有理由怀疑巨额现钞的来源可能跟犯罪活动有关。

然而英达每次存的数额并没有超过1万美元,不需要报备啊。这就涉及到另一项规定了:同一人在24小时内累计存款达1万美元以上,银行就要上报给财政部的金融犯罪执法部门(FCEN);每月存款超过4次,就会被银行系统标记;如果30天内多次存款,每次不超过1万美元,就会被怀疑牵涉到洗钱、逃税或其他犯罪活动,银行同样会递交可疑活动报告到国税局。一查,还真有税没有交,可不就是“刻意规避申报要求、进行现金拆分”以避税嘛。

英达的这笔钱是哪里来的?40多万现金,英达在美国怎么会有这样一笔收入呢?事实上,这压根就不是英达在美国的收入。在法庭的官方文件中显示,英达在2010年3月到2011年12月中,在自己每次往返美国的过程中,“人肉”携带了63万美元到美国,这方法真是简单粗暴!

随之而来的问题就是,美国海关和中国海关均对出入境可随身携带的现金数额有着明确规定,超额需要向海关申报。英达每次携带的现金都在3万到7万美元之间,远超过中美两国海关规定的可携带的现金的数额,英达也并没有向海关申报。恐怕这也是他这次被怀疑“洗钱”的一个重要原因。

怎样避免成为“下一个英达”?

你可能会说,我没英达那么有钱,去美国也不会多次存款,美国政府不会盯上我吧?但是,有些“雷区”要是碰上了,轻则罚款,重则坐牢,我们必须引起重视。

比如下面这些情况,就需要你进行个人申报(不过不止这些)。

1.个人入境携款超过1万美元

根据美国海关规定,无论是个人,还是多人结伴入境,只要个人以及团体携带现金的数目超过1万美元,就需要申报,并填写FinCEN 105表。多人结伴入境,不可把大额现金分拆给团队个人携带,来避免申报。如果携带金额总数超过1万美元但未申报,可能会被没收。

如果你和英达一样有美国绿卡,或者取得了工作签证,下面两种情况也需要注意。

2.海外赠与超过10万美元

美国国税局规定,一个美国居民(包括公民,绿卡持有人,持合法工作签证工作的人,以及满足实际拘留标准的人),如果收到超过价值10万美元的礼物或者钱,都需要填一张叫做 Form 3520 的表格申报。

不过,3520表格只是一个信息申报的文件,而不是纳税的文件;换言之,你向 IRS申报赠与收入,并不代表你需要为此缴税。

3.美国境内赠与超过1.4万美元

据微信公众号“咕噜美国通”称,如果受赠方和赠予方都在美国,那就需要遵守国税局对于美国赠予方面的规定了。就算是赠予也是有赠予税的,但通常在美国是赠予方来缴税,如果需要受赠方付税则要联系会计师,请会计师帮忙处理。

在以下几种情况下,赠予是可以免税的:

1.赠予部分的价值没有超过每个日历年的年免税额,以最新的2017年为例,年赠予免税额为1.4万美元。

需要注意的是,年赠予额超过1.4万美元需要申报,然而申报并不意味着要缴税,直到达到每个人一生的赠予额上限,才需要上税。根据最新的数字,每个人一生可以赠予别人或留下遗产545万美元,而不需要缴税。

2.帮他人支付学费或者医疗费用

3.赠予发生在合法夫妻之间

4.赠予对象是一个政治组织作为特定政治用途

总的来说,如果你在美国,有大额存款最好该存就存、如实申报,分成多次小于1万美元的存入反而可能引起税务部门的关注,认为你涉嫌洗钱或避税。

值得注意的是,目前我国每人的购汇额度仍是每年5万美元,但从今年1月1日起,《个人购汇申请书》还明确注明“境内个人办理购汇时,不得用于境外买房、证券投资、购买人寿保险和投资性返还分红类保险等尚未开放的资本项目。”

据微信号“北美省钱快报”称,薄坚&徐京会计师事务所徐京会计师表示:目前来说,如果是父母汇款交学费,只有有学费相关证明,问题不大;如果有直系亲属在美国生活,亲友汇生活费,也不会惹大麻烦;如果是以旅游的原因汇款,购汇的金额要合理,不能太多,如果说是买房,百分百被拒绝。

他还建议,如果确实要从海外汇款,汇款数额超过10万美元,要主动申报,并准备证据,解释清楚金额来路。

进入【新浪财经股吧】讨论

责任编辑:张伟