人民币五连跌幕后:信托违约将至 高盛美银对赌

理财周报记者 张伟湘/ 文

人民币长期升值的趋势似乎正在经受考验。

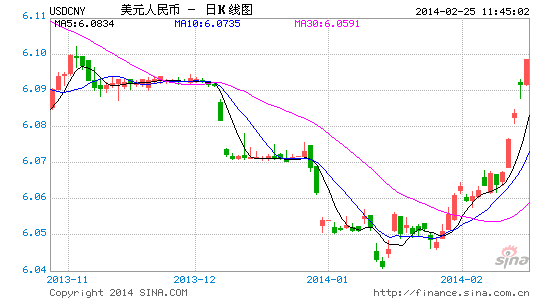

2月24日,来自中国外汇交易中心的数据显示,人民币兑美元的中间价(Midrate)报6.1189,这已是人民币兑美元连续第5个交易日下跌。2月17日,人民币兑美元的中间价为6.1053。

换句话说,如果海外投资者进行价值1亿美元的汇兑交易,则现在可以比一周前多换到136万人民币。

这是否会改变投资者对人民币单边升值的预期?毕竟从4年前开始,人民币已步入漫长的渐进式升值通道,即使是在升值趋势趋缓的2013年,人民币兑美元也升值了接近3%。

理财周报记者发现,即使是海外投行,对人民币未来走势也存在明显分歧,这种分歧甚至接近“对赌”的程度。

高盛长期看多,美银美林看空

2月21日,高盛就近期人民币离岸市场上持续下跌的走势发表了一份研究报告,报告的结论是高盛坚持人民币长期看多,但短期对做多人民币兑美元持犹豫态度。

高盛认为,几乎所有基本面都支持人民币走强,中国拥有庞大的外汇储备,巨额贸易盈余,相当数量的FDI(外国直接投资),以及正在开放的资本账户。为了支持这个论点,高盛特地提到了NDF(无本金交割远期外汇交易)的一个例子,2012年9月至2013年3月,当市场看多或看平人民币时,中国央行放任人民币升值。当然,这个例子的潜台词似乎是,当市场预期人民币将继续上涨时,决策层将反其道而行。

花旗银行2月24日发表的报告认为,近期人民币对美元连续贬值,只是反映了中国央行增加汇率双向波动的意图,为扩大汇率浮动区间做准备。

不过,美银美林却没有这么乐观。该投行在一份报告中含蓄地指出,中国的信托违约下一个高风险期将出现在今年4月至7月之间,第一次与大宗商品铅锌有关的真正的违约很可能在今年5月发生。受此影响,此前一直颇受欢迎的美元兑人民币的资产利差交易将会面临大量冲击。

同时,美联储对QE规模的缩减操作也有可能触发近2万亿美元套息交易的逆转,这将导致新兴市场竞争性的货币贬值。

离岸市场人民币和美元利率相差45倍

据理财周报[微博]记者在人民币最大的离岸交易中心香港了解到的情况显示,目前人民币兑美元似乎已成为全球市场上最大的套利货币组合。而在2008年金融危机发生前,日元兑澳大利亚元的套利交易拥有与目前人民币兑美元一样的地位。

汇丰银行是香港人民币和外币交易量较大的银行。如果你是香港汇丰银行私人银行的客户,那么,你的50万美元的2个月定期存款将享有0.01%的利率,而你的50万人民币2个月定期存款将享有0.45%的利率。人民币和美元的存款利差高达45倍。

而在人民币债券上,这种利率差甚至高达550倍。今年1月23日,在香港上市的内地房地产企业绿地宣布,将以私人配售方式发行总额达15亿元人民币的债券,年利率为5.5%,这批债券将于2018年到期。

事实上,目前香港市场上发行的人民币公司债,年利率普遍在5%至6%之间,只有屈指可数的大型央企可以获得年利率在2%至4%之间的债券利率。

据香港金管局数据显示,早在2013年11月底,留存于香港的人民币存款总额就已超过1万亿元,达10085亿元。这一数据也可从侧面显示,海外市场上的人民币套利交易,规模可以达到怎样的一个量级。