刘利刚:中国贷款利率下限实为鸡肋

在推进利率市场化的呼声中,中国央行采取了取消贷款利率下限的举措,尽管这是利率市场化的重要步骤之一,但笔者认为,从目前的状况来看,其象征意义远远大于实际意义。从某种程度上来说,这样的一个改革举措依然是“食之无味,弃之可惜”的鸡肋。

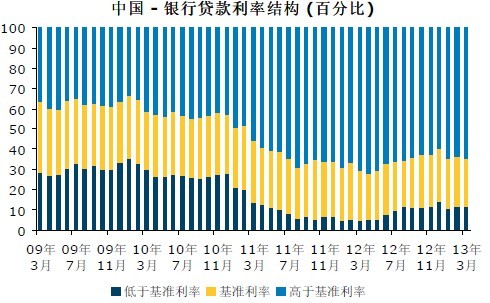

过去很多年的经验来看,即使贷款利率最低可以打到七折,但受益者主要是大型国有企业,这主要是因为其拥有强大的资源而拥有着议价能力。

而中小企业和民营企业想要获得银行贷款,则仍然需要支付高于基准利率的贷款成本,这主要是因为中小企业无法为银行提供存款,而这样的客户显然不受银行的欢迎,因此中小企业要从银行获得贷款,就必须要支付更高的溢价,在某种程度上也是为国有企业的大量存款支付利息。

这样的一种不公平在本轮钱荒中更为明显,大银行掌握着较多的资源,由于担心出现信用违约而不愿意拆出资金,但中小银行由于需要大量的同业资金来维持日常运营,一旦出现流动性短缺就显得捉襟见肘,从而被迫支付较高的利率来吸收存款。结果中小银行的信贷意愿也明显下降,而中小银行恰恰是中小企业的主要钱源,这样一来,钱荒对于中小企业产生了更为明显的负面影响。

从这个角度来说,即使央行取消了贷款利率下限,但如果市场流动性状况仍然处于紧平衡,银行仍然高发理财产品来吸引存款的话,这样的一次看似对实体经济的松绑到底能产生怎样的实质性效果,则仍存疑问。从这个角度来说,这样的一个贷款利率下限取消,其实仍然是一个“鸡肋“之举。

正像笔者之前多次提出的那样,利率市场化的真正步骤是取消存款利率管制。而取消存款利率管制,似乎中国官方仍有相当的担忧。从很多经济体的经验来看,取消存款利率管制可能导致市场利率的大幅上升。这主要是因为银行面临着存款竞争,需要支付极高的成本,同时伴随着银行利差的收窄,银行的特许权价值将明显下降,大量中小银行可能出现破产倒闭。这样的状况在马来西亚和台湾都曾经出现过。面对这样的局面,存款保险制度的推出能够在一定程度上保障中小存款者的利益,另一方面,监管部门则应该考虑制定相关政策,在一定程度上保证银行能够获得一个较小的利差,以避免过度竞争带来系统性的金融风险或者商业银行风险偏好过度上升的问题。

另一个需要关注的问题则是,一旦取消存款利率的上限管制,那么央行就需要一个全新的市场利率来传导自身的货币政策,从央行此前的一系列表述来看,其倾向于将上海同业拆借利率(SHIBOR)作为新的基准利率进行重点培养,但需要注意的是,SHIBOR 利率事实上是一个供给价格,而不是一个需求价格,与此同时,SHIBOR 报价行到目前为止也没有完全履行报价成交原则,这在一定程度上降低了SHIBOR 的公信度以及市场成交活跃度,笔者认为,央行也应该尽快明确未来可能的新政策目标利率,以为向完全利率市场化的平滑过渡作出充分的准备。

与此同时,利率市场化还需要很多的配套举措,以避免一旦放开利率管制导致的市场波动率的大幅上升,笔者上面提到的“最小利差”是其中一招。但根本上来说,利率市场化是金融市场化的重要组成部分,因此应该从整体金融开放的角度来考虑这一问题。比如说应该允许更多的民营资本和外资进入目前国有垄断程度极高的金融体系,以丰富市场的结构和市场竞争的层次,与此同时,中国应该培养一个更加具有深度的债券市场,以此作为市场利率的船到传导器,也将其作为整个金融系统的风险减压阀。此外,也应该允许地方政府进入债券市场融资,让其真正承受市场的考验,以避免出现地方政府依赖地方银行、从而导致风险在内部螺旋累积的现象。