特约专稿

兴业银行首席经济学家 华福证券首席经济学家 鲁政委

兴业研究副总裁 兴业经济研究咨询股份有限公司研究员 李苗献

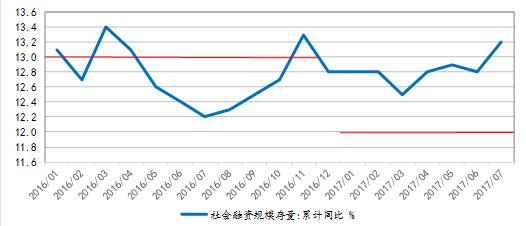

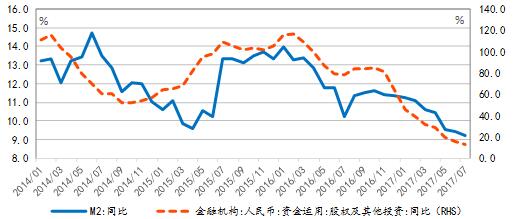

今年以来,我国央行的货币政策看上去似乎有些“言不由衷”。比如,7月14—15日召开的全国金融工作会议指出,要推动经济去杠杆,坚定执行稳健的货币政策,处理好稳增长、调结构、控总量的关系;8月11日央行发布的《2017年第二季度中国货币政策执行报告》也再次确认了“控总量”的目标。由此看来,货币总量似乎应当会被严格控制在年初的目标之内,但实际上今年以来社会融资规模余额增速一直高于12%的目标。

图表 1 社融增速持续高于目标 资料来源:WIND,兴业研究。

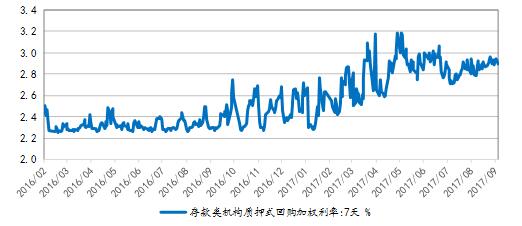

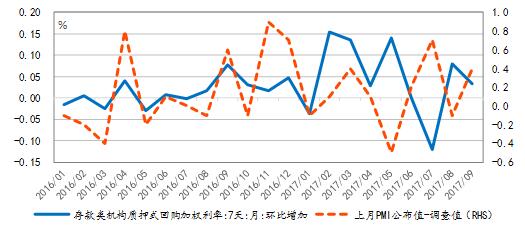

图表 1 社融增速持续高于目标 资料来源:WIND,兴业研究。再比如,6月3日,央行重申今年的货币政策1:坚持稳中求进工作总基调,实施好稳健中性的货币政策,货币既不松也不紧,做好总需求管理。由此分析,货币市场利率似乎应当比较平稳,但实际上市场仍然真切地感受到有意进行的波段收紧或放松操作,比如存款类机构7天质押式回购加权利率(DR007)的波动有增无减。

图表 2 DR007波动仍然较大

图表 2 DR007波动仍然较大货币政策操作是真的“言不由衷”还是“另有深意”?笔者认为是后者的可能性更大。只要找到央行货币政策隐藏的锚,就能够理解央行表面上看似矛盾的言行背后,自有其合理的逻辑。

控总量 VS 高企的社会融资规模

如何理解控总量目标与高企的社会融资规模并存的事实?笔者认为,这或许意味着控总量并不是为了控制社会融资规模增速,而是另有所指。控总量的真正目标变量就隐含在全国金融工作会议的相关表述中。

全国金融工作会议的相关表述为:要推动经济去杠杆,坚定执行稳健的货币政策,处理好稳增长、调结构、控总量的关系。这里的关键字眼就是“要推动经济去杠杆”。其中,“经济去杠杆”是整句话的纲,其后的论述都是为了达成去杠杆的目的而所需要采取的具体措施,其中之一就是控总量。

既然控总量是为了去杠杆,那么什么数量指标通常被用来衡量杠杆?作为在全国金融工作会议这一高规格的全国性会议上做出的部署,控总量所指的隐含指标应该为全国多数人所耳熟能详和普遍认可,而不会是一个仅在小范围内流传的概念,否则不易取得关于去杠杆是否成功的全国性广泛共识。

由此分析,笔者认为控总量最可能的候选指标是M2/GDP,而不大可能是社会融资规模增速,也不可能是宏观审慎监管框架(MPA)下的广义信贷等其他指标。因为与M2/GDP指标相比,无论是社会融资规模增速,还是广义信贷,都显得过于小众。实际上,社会公众甚至包括很多学者常常将中国当前超过200%、名列全球前茅的M2/GDP指标作为所谓“货币超发”和“高杠杆”的表征,因此货币政策当局将M2/GDP作为控总量的“隐性锚”是顺理成章、合乎情理的。

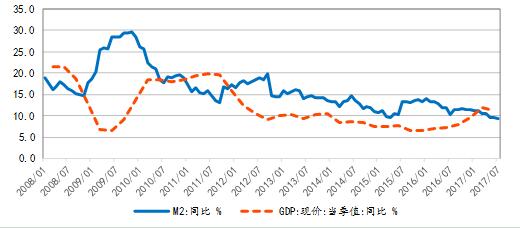

实际数据也支持上述判断。通过简单的数学计算便知,M2/GDP能否控制住,取决于M2与名义GDP二者间的相对增速高低。如果M2增速等于名义GDP增速,则可以保证M2/GDP的比率在未来不继续走高;如果M2增速低于名义GDP增速,则M2/GDP的比率将下降;如果M2增速高于名义GDP增速,则M2/GDP的比率将继续上升,这是货币当局所不愿看到的。在2017年前的大部分时间里,M2增速均高于名义GDP增速,特别是2009年高峰时期,M2增速高出名义GDP增速将近25个百分点,这导致M2/GDP的比率在过去几年持续快速攀升。而进入2017年以来,M2增速持续低于名义GDP增速,这意味着M2/GDP的比率出现了下降,去杠杆和控总量获得了阶段性成功。

图表 3 2017年以来M2增速低于名义GDP

图表 3 2017年以来M2增速低于名义GDP因此,控总量或许意味着M2增速高于名义GDP增速的时代已一去不返,M2增速低于名义GDP增速或将成为新常态。这个判断对于债券市场的启示在于,10年期国债收益率中枢的变动与(M2增速-名义GDP增速)的变动存在紧密联系。

图表 4 10年期国债收益率与M2-名义GDP

图表 4 10年期国债收益率与M2-名义GDP不松不紧 VS DR007的高波动

如何理解货币政策的不松不紧与货币市场利率的高波动并存的局面?笔者认为,当前货币市场利率的高波动源于央行在稳增长、控总量(控杠杆)等多目标之间的权衡取舍。

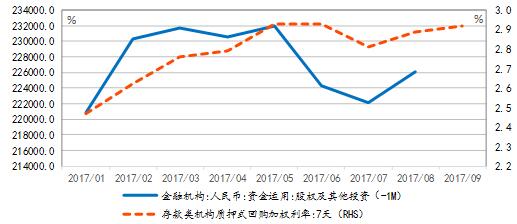

第一,今年以来DR007中枢的变动与杠杆指标的起落有关。数据显示,当“股权及其他投资”规模上升时,下个月DR007的中枢就可能随之上升,反之则DR007中枢就会下行。“股权及其他投资”是表征杠杆的重要指标,其增速与M2增速的走势非常相关,今年以来二者均经历了快速下滑。

图表 5 DR007与“股权及其他投资”

图表 5 DR007与“股权及其他投资” 图表 6 M2与“股权及其他投资”

图表 6 M2与“股权及其他投资”第二,DR007的波动也与经济指标的涨落有关。中国制造业采购经理指数(PMI)是经济先行指标,也是月度经济数据中最先公布的,PMI在很大程度上能够代表当月经济指标的整体走势。DR007月度中枢的变动与上个月PMI的预期偏差(即PMI实际公布值与调查值之差,差值越大代表经济越好)呈现很强的正相关关系。也就是说,当上个月的PMI超出预期时,央行可能会判断经济形势较好,从而倾向于收紧流动性投放,抬高货币市场利率;当上个月的PMI低于预期时,央行可能会判断经济形势较差,从而增加流动性投放,压低货币市场利率。

图表 7 DR007与PMI预期偏差

图表 7 DR007与PMI预期偏差进一步来看,DR007中枢变动与PMI预期偏差的关系可以分为两个阶段:在2017年1月前,DR007中枢变动确实与上个月的PMI预期偏差存在较好的正相关关系,而从2017年2月开始,这种正相关关系发生了变化,并且经常表现为负相关。为此,笔者将2017年2月以后的数据替换为当月的PMI预期偏差,结果明显改善。由此来看,今年以来央行的公开市场操作变得更具前瞻性,在当月经济数据尚未公布时(当月PMI要到当月最后一日才公布),央行就已经很具前瞻性地对经济形势做出了基本正确的判断,并据此调节流动性投放。

图表 8 DR007与PMI预期偏差(两阶段)

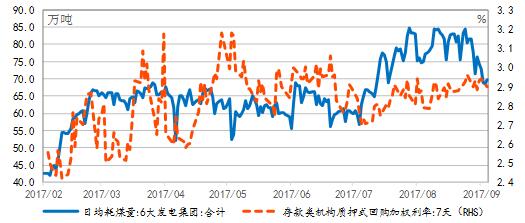

图表 8 DR007与PMI预期偏差(两阶段)既然如此,央行又是如何做到前瞻性地判断当月经济走势的?一个合理的猜测是借助日度、周度等高频数据。今年2月份以来,DR007在日度频率上与6大发电集团日均耗煤量确实保持了较好的正相关关系。今年4月份时二者曾产生一定程度的背离,或许是因为受到金融监管力度增强的影响。

图表 9 DR007与日均耗煤

图表 9 DR007与日均耗煤综上所述,央行的货币政策操作并非无章可循,相反其背后存在着若干个“隐性锚”。控总量所对应的锚是M2/GDP,这或许意味着未来债市收益率的中枢将抬升。DR007波动背后有多重锚,一个是控杠杆所对应的“股权及其他投资”指标,另一个则是高频的日均耗煤量指标。

注:1.2017年6月3日,央行副行长陈雨露在参加“2017清华五道口全球金融论坛”时表示。

责任编辑:印颖 罗邦敏

进入【新浪财经股吧】讨论

责任编辑:戴明 SF006