新浪财经讯 12月23日,由国家金融与发展实验室联合第一创业证券股份有限公司主办,第一创业债券研究院承办的“2017中国债券论坛”今日在中国北京大饭店举行,新浪财经全程直播本次活动。

联合信用副总裁兼评级总监艾仁智

联合信用副总裁兼评级总监艾仁智下午开始首先是圆桌讨论环节,讨论的题目是:双支柱调控,债券市场的变与不变。

根据主持人介绍,双支柱是去年底和今年初在央行领导的一些讲话和文章当中开始出现。

第5位发表演讲的嘉宾是联合信用副总裁兼评级总监艾仁智。

以下为文字实录:

我从另外一个角度跟大家聊一下中国债券市场发展变化过程中,评级机构的一些思考和看法。

今天准备跟大家分享两个方面内容:1、新常态下债券市场的变化;2.在新常态下对评级机构的拷问。

在债券市场,如果投资利率债,可能信用评级不是最为关键的,但只要涉及信用债方面,信用评级就肯定是绕不过去的一个重要环节。随着中国债市出现的新问题以及投资者的日趋成熟,评级机构已经是一个风口浪尖上的话题。特别是随着 “债券通”的开通,可能对这个问题越来越关注。

1、新常态下债券市场的变化。

统计了一下2012-2016年整个债券市场的发行规模,可以看出直接融资占比占社会融资总额并不是很高,但却呈现出不断增长态势。

从发债结构来看,2015、2016年可以看出中国债券市场中同业存单2016年占比上升很快,高了13个百分点,公司债很突出,金融债发行量在减少,其中资产证券化ABS,包括绿债,以及永续等品种在不断上升。整个债券市场结构在发生一些变化。

从债券市场去杠杆来看,2013年之后,整个债券市场去杠杆表现的比较明显。信用债发行规模,特别是今年以来,无论是银行间市场还是交易所市场下降都很快,今年上半年,银行间市场下降40%多,交易所市场下降50%多,整个发行量在较大幅度的下降的同时,债券发行利率却上升较大。

去年下半年到今年,我们不断在双向市场的开放,境外投资者在境内进行发债,即熊猫债,今天上午有一场专门关于美元债的发行,这是双向的,一个是中资企业到境外发行美元债,两个双向开放量上升的都比较大。

债券市场这两年的违约表现,特别是2015年之后,违约率不断上升,这也是对评级公司比较大的考验。2015年违约量增加较大,2016年达到最高峰,违约家数到35,违约债项有79只。到2017年的状况也发生了一些变化,无论是量还是违约金额都在下降。

2、新常态下对信评机构的拷问。

现在对评级公司质疑很高,无论是监管者还是投资者都觉得评级机构的评级结果需要斟酌,主要表现为级别是否有些虚高、级别集中度较高、风险信息披露较滞后等。对于这些问题,评级机构也不可能回避。我今天比较坦率地把这些问题提出来。也可以看出围绕这些问题,我们目前的一些做法和改进思路:

第一,关于个券信用能力揭示。因为违约率不断上升之后,大家对很关心存续期债券是否会违约。联合现在建立了两个数据库,一是评级数据库,二是违约数据库。评级公司如何更好地去展示个券信用风险,是摆在我们面前的一项重要工作内容。这就需要从违约案例中找寻违约的关键因子,不断提高和改进评级技术,今年联合做了主要行业的评级方法的调整和改进。

以城投平台的评级方法改进为例,在惯有考虑地方政府实力和平台自身运营的基础上,我们一是重点对地方政府实力做了进一步细分,分为省级、地市和区县、开发区3个层面进行考察,从地方政府实力和债务水平、程度2个维度,去考察了30多个省级政府、 280多个地市、579个区地方政府的信用等级。二是加入了受评城投与地方政府的关联性的考量,这主要从它在地方政府的重要性和紧密性2个方面进行考察。也就是说,评级方法更为细化、评级模型更为精细,其目的就是为了更好地揭示受评主体和债项的信用风险。城投明年、后年债务集中度,一直到2021年,债务集中度很高,2018-2021四个年度是偿债高峰,如何看待城投信用风险?我个人认为,只要是地方政府的事权和财权关系不加以改变,地方政府的融资冲动和融资需求还是有的。所以在总体量的规模上,变化不大,但是结构会发生变化。但城投的分化会进一步加强,融资结构下一步预计会转到城投所承担的具体项目和资产标的上,因此项目收益债、以资产标的为核心的资产证券化会增加。

第二,在一个去杠杆大的背景下,如何考量一个企业的融资能力和偿债能力问题。如果在信用环境比较宽松的情况下,这个问题会好很多,但在资金面较紧张情况下,融资能力和偿债能力有一定关系,也涉及一些跨周期评级和时点评级问题。如果说原来评级公司强调跨周期了评级,但是在去杠杆背景下,我们更关注在时点评级,更会去关注企业地的再融资能力和流动性风险。所以在我们评级方法里,把这一部分也进行了一些补充和改进。

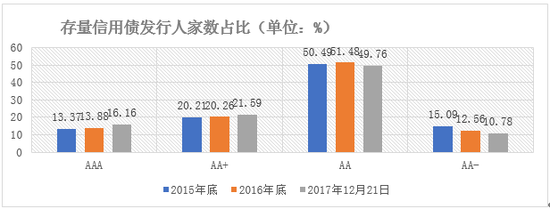

第三,评级区分度问题,境内、境外都在说。坦率地说,这也是我们目前比较接受的一个问题。从下图中大家可以看出信用债信用级别中AA等级集中度最高,级别主要集中在4个级别范围内。造成今天这个结果的原因很多,在这就不具体阐述了,我们主要谈谈我们的尝试和努力吧。为了更好地解决区分度问题,我们内部通过此次方法的调整,也把存量债项的信用等级进行进一步细分,希望能真正做到对于个体信用风险更好地揭示,做好风险预警和管理。但如何向市场进行公示?目前还没有想好。

第三,如何看待境内外评级的差异?说话要厘清几个观念:不能把国内现有评级体系和国际三大的BBB、BB跟现在的AAA、AA直接划等,这从技术上、方法上来说是行不通的,页是不科学的,因为境内外评级机构的资产池是也不一样,评级符号的涵义和定义也是完全不一样,国际三大之间都没有这种横向的直接映射关系。联合把境外主要关注的几个行业,如房地产、城投、银行等行业做了一个全球评级方法,建立这几个行业的全球发债企业数据库,然后运用这几个行业的全球评级方法和评级模型,得出信用级别,在用这个级别与三大做一个映射关系。

第四,评级机构的风险信息披露问题。今年有一些违约案例,评级公司在信息披露力度上或程序上不够,如何加大披露程序和披露方式和技巧,也是对我们比较有挑战性。

最后,补充两个观点。

明后年房地产、城投债务到期比较多的,对这个行业简单分享一下个人的看法。

对于房地产行业,个人认为,差异化越来越大,但是对前150左右的地产公司,随着资管新规的推出,后门的融资越来越难,前门的融资会怎样?从今年下半年已经看到了,再融资不像市场传言的这么困难,预计对于一些资质比较好的、符合国家政策的项目的企业再融资还是可以展开的。但对于地区性的小型地产公司的信用风险还是需要去关注的。

城投的分化也比较严重,但是毕竟对于财政实力比较强的、承担公益性项目比较多的地方城投,总的情况还是可以的。关键需要关注的是那些区县级、地方财政也不强的城投的信用风险。

总的来看,我个人认为这两个行业明年风险不像市场传言的那么大。

进入【新浪财经股吧】讨论

责任编辑:牛鹏飞