基金经理老鼠仓,说好保本变巨亏,买基金被坑请到【基金曝光台】!信用卡无故遭盗刷,银行存款变保险,理财被骗请猛戳【金融曝光台】!

李昕昕 张颖薇

摘要:本文介绍了超长期国债期货产品的定义和市场功能,并对国际市场主要的超长期国债期货产品——美国和德国的超长期国债期货进行了介绍,最后在总结国 际市场发展经验的基础上,提出我国应尽快推出超长期国债期货,以进一步丰富国债期货产品体系,满足市场多元化的利率风险管理需求。

关键词:超长期国债 收益率曲线 衍生工具 利率风险

随着国债现货市场的发展,美国、德国、英国等国家均已推出超长期国债期货产品,其在国债期货产品体系中占据重要位置,为资产配置型机构提供了高效的现货替代和久期管理工具。

2016年,我国财政部开始大幅增加30年期国债发行量,并发布30年期国债到期收益率,超长期国债市场交易活跃度显著提升。然而,我国尚未推出能够有 效对冲超长期利率风险的衍生工具。借鉴成熟市场国家发展经验,建议我国尽快推出超长期国债期货产品,以进一步丰富国债期货产品体系,满足市场多元化的利率 风险管理需求。

超长期国债期货产品的定义和市场功能

(一)定义

从国际市场惯例来看,国债的主要发行期限通常包括2年、5年、10年、30年等。一般来说,10年(包含10年)期以上的国债被统称为长期国债 (Bond),其中发行期限较长(如30年)的国债则被称为超长期国债(Ultra-Bond),以示区分。本报告所讨论的超长期国债期货是指标的为10 年以上期限国债的期货产品。

从全球范围来看,美国、德国、英国等成熟市场国家均推出了以10年以上期限国债为标的的国债期货产品(见表1)。其中,以美国和德国的产品最为成功,成为仅次于10年期、5年期和2年期产品的第四大国债期货产品,2015年成交规模分别为1.01亿手和931万手。

(二)市场功能

超长期国债期货产品的市场功能主要体现在两方面。

一是提高超长期国债的价格发现效率,完善收益率曲线。10年以上期限国债发行量通常相对较少,且常为保险机构、商业银行配置账户长期持有,二级市场流动性相对较差。推出对应期限国债期货产品,有助于提升超长期国债交易活跃度,为市场提供更加敏锐的超长期国债价格指标,完善长端收益率曲线形态。

二是准确定位超长期利率,为配置型机构提供长久期的交易和避险工具。目 前大量保险机构和养老基金持有超长期国债,需要长久期的避险工具以规避利率风险,若使用10年期国债期货等久期较短的风险管理工具,则存在较大的基差风 险。超长期国债期货能够填补目前我国超长期利率风险管理工具的空白,准确匹配上述机构的长久期资产,满足其资产配置和风险管理需求。

国际市场主要超长期国债期货产品

从国际市场情况来看,美国和德国的超长期国债期货产品运行较为成功。超长期产品的交易持仓规模仅次于5年、10年期国债期货等标杆产品,在产品体系中占据重要地位。

(一)美国10年以上期限国债期货产品

目前,美国芝加哥商业交易所集团(CME Group)共挂牌了两只10年以上期限国债期货产品,一只是1977年8月上市的美国长期国债期货 (U.S. Treasury Bond Futures),另一只是2010年1月上市的美国超长期国债期货(Ultra Treasury Bond Futures)。挂牌两只10年以上期限产品的情形在国际市场中较为少见。

1. 现货基础

从美国国债历史发行情况来看,2年、3年、5年、10年等期限产品发行规模较大。在10年以上的期限中,30年期国债为最主要的发行期限,且发行规模自 2009年起大幅增加,年均发行量达到1816亿美元,占总发行规模的8%左右1(见图1),约为10年期国债现货发行规模的55%。

2. 合约概况

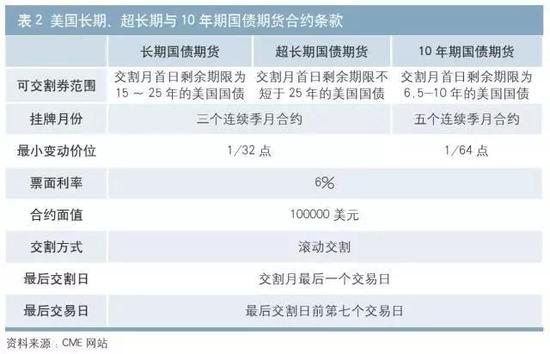

上市之初,美国长期国债期货可交割券范围设置为交割月首日剩余期限不短于15年的美国国债,2010年1月超长期国债期货产品上市后调整为15~25 年。超长期国债期货可交割券范围为剩余期限不短于25年的美国国债。与美国国债期货市场中交易量最大的产品——10年期国债期货相比,长期和超长期国债期 货的最小变动价位较大,是10年期国债期货的两倍,符合长久期国债价格波动大于短久期国债的特征。长期和超长期国债期货分别同时挂牌3个连续季月合约,少 于10年期国债期货的5个合约(见表2)。

由于长期和超长期国债期货的名义标准券票面利率(6%)远高于当前美国国债市场收益率水平,两个产品的最便宜可交割国债(CTD)均稳定在久期较短的可交割券上,剩余期限分别接近15年和25年,且以原发行期限为30年期的国债为主。

3.交易概况

从成交情况看,2015年美国国债期货总成交7.03亿手,其中长期国债期货累计成交7190万手,占比10%;超长期国债期货累计成交2913万手, 占比4%。从持仓情况看,长期国债期货日均持仓53万手,占比7%;超长期国债期货日均持仓60万手,占比8%(见图2)。超长期国债期货投资者交易频率 更低,投资周期更长,交易需求以替代现货进行资产配置为主。

(二)德国超长期国债期货产品

欧洲期货交易所(Eurex)于2005年9月上市了德国超长期国债期货,该产品是继长、中、短期德国国债期货产品后,Eurex挂牌的第四个德国国债期货合约。

1.现货基础

与美国相比,德国国债整体发行规模较小,发行期限集中在2年、5年、10年三个主要期限。在10年以上期限中,期限在30年左右的国债发行规模最大。 2010年以来,期限为30年左右的德国国债年均发行156亿欧元,占国债总发行量的9%,约为德国10年期国债发行规模的31%(见图3)。

2.合约概况

德国超长期国债期货可交割券范围设置为剩余期限在24~35年期间的德国国债。德国长期国债期货是欧洲市场最为成功的国债期货产品,与之相比,超长期国 债期货的票面利率较低。超长期国债期货的最小变动价位为0.02点,是长期和中期产品的2倍,短期产品的4倍(参见表3)。该产品票面利率设置在4%,低 于长、中、短期德国国债期货产品的6%,但仍远高于市场利率水平,因此德国国债期货最便宜可交割券同样为剩余期限较短的可交割券,通常为原发行期限在30 年左右,剩余期限接近24年的德国国债。

3.交易概况

与其他三个挂牌产品相比,德国超长期国债交易规模相对较小。2015年,德国超长期国债期货成交931万手,占所有德国国债期货产品总成交量的2%;日 均持仓约12万手,占比3%(见图4);日均成交持仓比为0.31,低于中期和长期产品的0.45和0.55,说明超长期产品投资者交易频率相对较低,投 资周期较长。

国际市场超长期国债期货发展经验

从国际市场情况来看,超长期国债期货产品的发展经验主要有以下几方面。

(一)超长期国债期货的发展离不开现货市场的支持

长期稳定的国债发行、充足的国债余额和良好的现券流动性,可以为国债期货市场提供稳定的可交割券源,从而大大减小国债期货的逼仓以及价格操纵风险,吸引具备套期保值需求的投资者参与,从而为期货市场的平稳运行提供有力支持。

国际市场经验表明,国债期货的发展与现券发行量密切相关。长期国债期货产品曾经是交易最活跃的美国国债期货产品,但自2000年起,美国财政部大幅减少 了30年期国债发行量,甚至在2002—2005年停发了30年期国债,导致长期国债期货成交量出现大幅下跌,年成交量从1998年的10924.84万 手下降至2002年的5502.44万手,缩减幅度达到49.6%,市场规模迅速被美国5年期和10年期国债期货超越。至2005年,10年期国债期货的 成交量已经是长期国债期货的2.5倍(见表4)。2006年以后,美国政府逐渐恢复30年期国债发行,目前美国超长期国债期货市场较为稳定。

(二)超长期国债期货可以为资产配置型机构提供长久期利率风险管理工具

相比于中短期国债,超长期国债久期更长,债券价格对利率波动更敏感,市场避险需求强烈。根据国外成熟市场的经验,超长期国债期货的主要投资者为资产配置 型机构。以美国为例,2015年美国长期和超长期国债期货多头持仓占比最高的投资者类型均为资产管理人,持仓规模分别为22万和38万手,占比53%和 72%。从空头持仓规模来看,杠杆基金在超长期国债期货合约上的持仓为26万手,占比49%,在长期国债期货合约上的持仓相对较低,仅为13%;资产管理 人在长期和超长期国债期货产品上的空头持仓均在12万手左右,占比分别为29%和22%(见图5)。

(三)上市超长期国债期货有利于提升超长期国债现货的市场流动性,完善收益率曲线

超长期国债期货上市后,通过期现货套利交易、期货实物交割等方式实现期现货市场联动,促进了国债现货市场流动性的提高。此外,期货价格是市场对超长期限 利率走势的预期,是对现货市场价格的再发现、再定价、再校正,可为30年期国债收益率提供公允、高效的价格发现平台,促进对收益率曲线长端的精确刻画。

结论与建议

从国际经验来看,美国、德国的超长期国债期货均取得较大成功。与其他期限国债期货产品相比,超长期国债期货能够准确定位超长期利率风险,大大提升保险、养老基金、商业银行投资账户等配置型机构投资者的长期利率风险管理效率。

目前,我国超长期债券市场发展取得显著成绩。2016年以来我国30年期国债发行量显著增加;10月28日,财政部首次公布30年期国债收益率,确立了 30年期国债在构建基准收益率曲线中的重要地位。另一方面,在国内外市场环境推动下,投资者对低风险资产的配置需求有所提升,30年期国债一、二级市场更 加活跃,投资者类型更加多元化。根据市场调研,资产端非标到期、地方债置换等因素引起的资产荒,使得保险、农商行等机构对30年期国债的配置需求有所提 升。自2016年6月起,银行理财、券商和基金也踊跃参与30年期国债招标发行,并在二级市场中积极进行交易以获得价差收益。

与此同时,我国市场目前仍然缺少有效管理超长期利率风险的交易工具。根据我国当前国债收益率水平估算,30年期国债久期约为18,是10年期国债久期的 2倍以上,利率风险较高。目前我国利率风险管理工具包括远期利率协议、远期交易、利率互换以及5年期和10年期国债期货。其中远期利率协议和远期交易缺乏 流动性;而利率互换是基于短期货币利率的衍生工具,交易期限主要集中在1—5年,对冲超长期风险的效果不佳;5年期、10年期国债期货与超长期国债期限不 匹配,套保效率较低,存在基差风险。

借鉴国际市场发展经验,建议设计推出超长期国债期货产品,有效填补超长期利率风险管理工具的空白,进一步完善国债期货产品体系,满足市场多元化的避险需求。

进入【新浪财经股吧】讨论

责任编辑:杨雪 SF114