国债期货仿真交易中期现套利可行性分析与思考

王舟

金融创新/国债期货

摘要:本文基于第二届国债期货仿真交易机构投资者大赛的运行环境,分析了国债期货大赛的期现套利机会和波段交易机会,并探讨了价格出现不合理波动的原因,最后对国债期货正式推出后需进一步考虑的问题作了思考。

关键词:期现套利 转换因子 最便宜可交割债券 基差交易

期现套利是国债期货套利的一种重要模式。从国外经验来看,在国债期货推出初期,有大量的期现套利机会,随着投资者对国债期货的了解加深,持续性套利机会将日益减少。因此,在中国国债期货上市初期,期现套利的机会值得期待。

2012年11月26日,中金所[微博]第二届国债期货仿真交易机构投资者大赛正式开赛。由于大赛规定,参赛机构只能进行卖开和买平操作,且期货和现券的交易量必须匹配,因此投资者期现套利操作就只能有做多基差一种模式,即买入现券、卖开期货。这种模式在仿真交易时是否存在套利交易的可能?在国债期货正式上线后,这种交易模式又需要投资者考虑哪些问题?

国债期货中一些重要概念

为了更好地说明套利分析过程,首先介绍几个与国债期货相关的重要概念。

(一)名义标准券与一篮子可交割债券

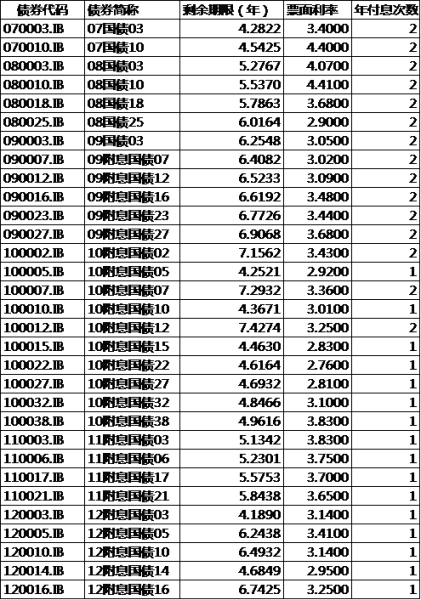

目前,我国的国债期货合约标的是采用国际通用的名义标准券模式,合约标的为面额100万元人民币,票面利率为3%的5年期名义标准券。在实际交割的过程中,由于并不存在这种名义标准券,因此中金所规定了一篮子可交割债券用于交割,即所有交割月剩余期限4-7年(不含7年)的固定利率国债均可以用来交割。表1即为所有可交割债券列表。

表1 :可交割债券列表

表1 :可交割债券列表从表1可以看出,实际操作时,期货合约空头有31只债券可以用来满足国债期货合约的交割。这种一篮子可交割债券的设计模式扩大了可交割债券的范围,能够避免单一标的造成的流动性不佳和交割不便,能够有效防范国债期货的交割风险,避免逼仓等极端情况的发生。

(二)转换因子

既然国债期货空头可以在31只可交割债券中任意选择一只,那么如何公平地衡量这些剩余期限不同、票面利率不同的债券?这就需要使用转换因子(Conversion Factors,CF)。

转换因子(CF)的意义很简单,即一张可交割国债的价值相当于多少张名义标准券。它是用来调整不同票面利率和不同到期日的可交割国债的工具,是将可交割债券转换为标准券的转换系数。

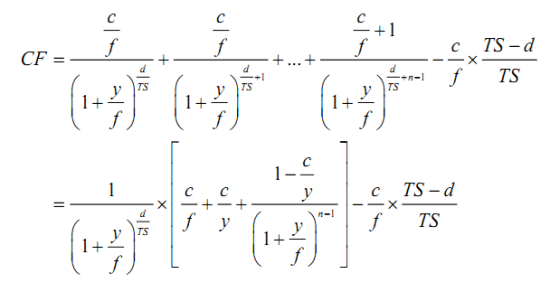

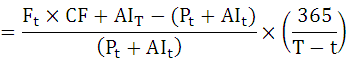

中金所公布的转换因子计算公式为:

其中,CF即转换因子,c是面值为1元的可交割债券的票面利息,y是名义标准券的票面利率(中金所国债期货仿真合约中为

3%),f是可交割债券每年的付息次数,d是最后交割日距下一个付息日之间的天数,TS是可交割债券当前付息周期的天数,n是剩余付息次数。

将转换因子的计算公式与常见的债券价格计算公式对比后可以发现,转换因子实质上是面值1元的可交割国债在其剩余期限内的现金流,用3%的国债期货名义标准券票面利率贴现至最后交割日的净价。或者也可以说,转换因子是可交割国债在其剩余期限内的现金流,用3%的国债期货名义标准券票面利率贴现至最后交割日的净价除以100的值。因此,转换因子也符合债券净价所体现的一些规律:

(1)当可交割债券票面利率小于名义标准券的票面利率时,转换因子小于1;当可交割债券票面利率大于名义标准券的票面利率时,转换因子大于1。

(2)当可交割债券票面利率小于名义标准券的票面利率时,转换因子随合约月份递增;当可交割债券票面利率大于名义标准券的票面利率时,转换因子随合约月份递减。

(3)可交割债券票面利率越高,转换因子就越大;票面利率越小,转换因子就越小。

中金所会在每个合约上市时向市场发布各上市合约的可交割债券转换因子,每种可交割国债和每个可交割月份下的转换因子都是唯一的,在交割周期里保持不变。表2是中金所公布的本次期货大赛可交割债券的转换因子表。

表2 国债期货合约的转换因子

(上表中在票面利率一列增加单位(%))

(上表中在票面利率一列增加单位(%)) 从表2可以发现,转换因子确实符合上面介绍的几点规律。

(三)最便宜可交割债券

考虑付息和到期日,可交割债券之间的区别是很大的。尽管使用了转换因子,在交割时,各可交割债券之间还是有差异,有些会相对贵一些,有些则相对便宜,期货合约的卖方通常选择最便宜、对自己最为有利的债券进行交割,该债券则被称为最便宜可交割(Cheapest to Deliver,CTD)债券。CTD债券的价格决定了国债期货合约的价格,因此,国债期货定价最重要的一步就是找到CTD债券。

1.确定CTD债券常用的两个指标

(1)隐含回购利率

需要注意的是,这里的“最便宜”并不是指债券的价格最便宜,而是市场参与者根据以下条件确定的:国债期货空头购买一只可交割国债,同时卖空相应的国债期货合约,并在期货合约结算日交割这只国债,所能获得的收益率被称为隐含回购利率(Implied Repo Rate,IRR)。隐含回购利率最高的债券就是CTD债券。

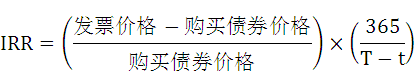

我们通常将期货合约多头在期货合约结算日买入债券并付给期货合约空头的金额称为发票价格(Invoice Price,也有文章将其翻译为清单价格),其计算公式为:

发票价格= (期货结算价格×转换因子)+应计利息

如果从买入国债日t到国债期货交割日T之间没有利息支付,则IRR计算公式如下:

其中,Ft为t时刻国债期货价格,Pt为可交割债券现券净价,CF为可交割债券的转换因子,AIt和AIT分别为时刻t和T的应计利息,T为到期日。

根据IRR计算公式,可以计算出一篮子可交割债券中每一只债券的IRR,其中IRR最大者就是CTD债券。

(2)基差

基差(basis)为国债现货价格与调整后期货价格(期货结算价格×转换因子)的价差,即:

基差 = 债券现货净价-(国债期货价格×转换因子)

用公式表达即为:

通常,基差最小的可交割债券就是CTD债券。

与IRR相比,基差没有考虑到债券的交易日应计利息和交割日应计利息这两个因素,因此,如果各只可交割债券票面利率差距不大,且对于交割日较近的期货合约来说,基差最小的债券往往就是CTD债券;但是对于距离交割日较远的合约,应计利息的影响往往会导致这种计算方式产生误差。在不方便作精确计算的时候可以用基差来作一个简单判断,但严格来说,使用IRR计算是最准确的。

另外还有一个比基差更准确确定CTD债券的指标,就是净基差,或称为持有收益的净基差(Basis Net ofCarry, BNOC),它是扣除了持有期收益的基差。持有收益(carry)用于衡量投资者持有国债的盈亏,其计算公式为:

持有收益=利息收入-融资成本

通常情况下,使用BNOC来寻找CTD债券都是准确的,但是在某些特殊情况下也会有误差,因此推荐使用IRR来确定CTD债券。

2.关于CTD债券的两条经验法则

法则一:对于收益率小于名义标准券票面利率的国债而言,久期最小的国债是CTD债券;对于收益率大于名义标准券票面利率的国债而言,久期最大的国债是CTD债券。

法则二:对于具有相同久期的国债来说,收益率最高的国债是CTD债券。

(四)基差交易

基差交易是期现交易策略的基本模式,可以分为做多基差和做空基差。

(1)做多基差:买入现券,卖出期货。如果基差扩大,则可获利。

(2)做空基差:卖空现券,买入期货。如果基差缩小,则可获利。

基差交易的利润来源有两个:一是基差的变化,二是债券的持有收益,即债券应计利息与回购利息之差,正负取决于基差交易的方向。

期现套利可行性分析

(一)国债期货大赛的期现套利相关规则

除规定参赛机构只能进行卖开和买平操作外,此次国债期货大赛还对期现套利设置了其他一些规则:

1.进行期现套利交易时,应在买入(卖出)期货合约的同时或者相近时刻卖出(买入)虚拟国债现券。中金所每日将不定时检查该账户的期、现持仓。账户日间及日终结算时,期、现持仓数量应满足下列条件:

|现券持仓手数-期货持仓手数|≤10%×现券持仓手数

2.期现套利交易中要求其账户现券和期货的成交量要大致相当。中金所每日将不定时检查该账户的期、现成交量。账户日间及日终结算后,期、现成交数量应满足下列条件:

|现券成交量-期货成交量|≤10%×现券成交量

3.参赛账户每日现券买卖次数不得超过 4 次。

(二)国债期货大赛期现套利机会分析

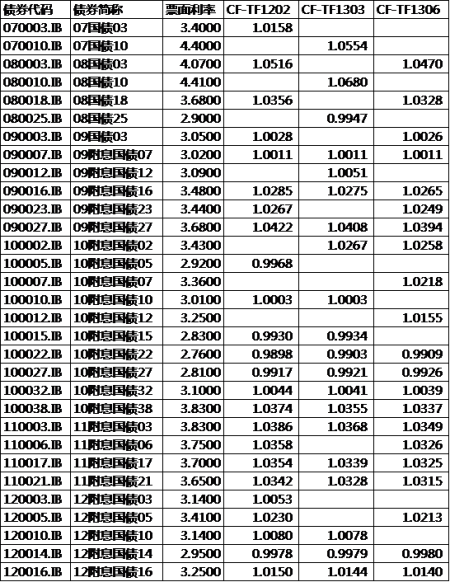

根据前面介绍的国债期货相关概念,下面计算开赛第一天(2012年11月26日)中金所公布的所有可交割债券的隐含回购利率(IRR)和基差,以分析是否存在期现套利的可能性。

由于TF1212合约的交割月份为12月,如果该合约有套利的机会,那么很快就能实现收益,因此本文重点考察TF1212合约。

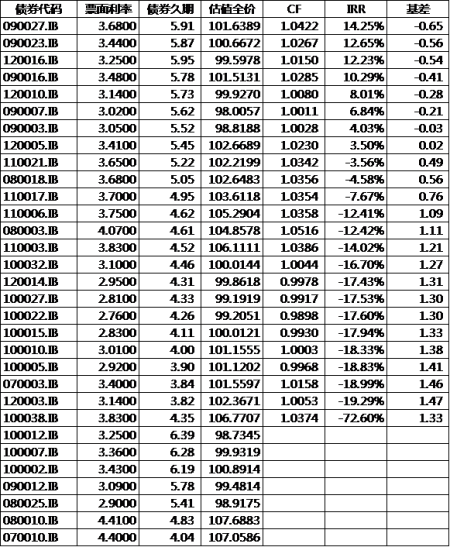

为了保持计算的一致性,统一使用期货合约的当日结算价格作为当日的国债期货价格,使用当日的中债估值全价作为债券交易的全价价格(中金所规定参与期货大赛的机构可以按照中债估值随时买卖所有可交割国债)。2012年11月26日TF1212合约的当日结算价格为97.97元,因此可得表3。

表3 2012年11月26日可交割国债一览

注:由于中金所没有公布最后7只国债的CF,所以本文对其不进行考察。

注:由于中金所没有公布最后7只国债的CF,所以本文对其不进行考察。 从表3可以看出,国债090027的IRR是所有可交割债券中最大的,为14.25%。因此,对于合约TF1212来说,CTD债券就是国债090027。国债090027的基差为-0.65,也是所有可交割债券中最小的,这符合之前关于基差最小的可交割债券就是CTD债券的判断。

IRR的计算过程表明,如果在2012年11月26日按估值全价101.6389元买入国债090027,并同时以97.97元卖空国债期货合约TF1212,然后在TF1212的最后集中交割日2012年12月19日,将国债090027用于交割并收到期货合约多头的交割款,那么这个过程可以实现14.25%的收益率。具体计算如下:

2012年11月26日:

买入国债090027付出资金101.6389元,同时以97.97元卖空国债期货。

2012年12月19日:

交割国债090027,同时收到国债期货多头方的资金(即发票价格)102.5516(=97.97×1.0422+0.4473)元

因此,由于期货大赛无需考虑融资成本问题,因此做多基差就基本可以锁定这14.25%的收益(简化分析,不考虑手续费等其他因素)。同理,只要可交割国债的IRR为正,做多基差都可以锁定收益。从表3不难发现,排列前8位的国债都可以实现收益锁定,即实现期现套利,只不过理性的选择当然是IRR最大的国债090027。

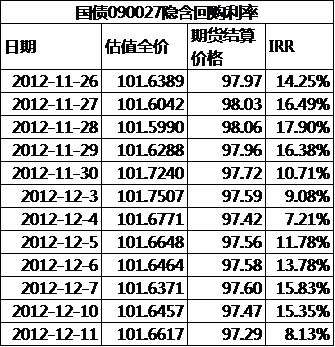

根据笔者的跟踪,从2012年11月26日一直到该文撰写时的2012年12月12日,国债090027一直是CTD债券。同时,每日的IRR都有所变化,详见表4。

表4 国债090027的IRR变化表

表4 国债090027的IRR变化表从表4可以看出,一直到2012年12月11日,做多基差交易均可以实现可观的年化收益率。其中在11月28日做多基差的收益率最大,可以达到17.90%。如此高的收益率,即使考虑融资成本(如银行间市场质押式回购利率),也能实现较为可观的收益。

(三)波段交易机会分析

除了锁定IRR收益,利用国债期货的波段交易机会,也是可以实现盈利的。

1.波段交易可能性分析

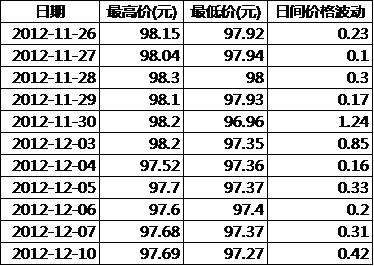

表5统计了2012年11月26日至12月10日期间,期货合约TF1212的日间波动情况。

表5 TF1212日间波动统计(单位:%)

表5 TF1212日间波动统计(单位:%)从表5可以发现,期货合约TF1212的日间波动很大,11月30日更是达到了1.24元的波幅。如果当天能够把握机会,做一个波段交易,按满仓90手计算(期货大赛初始资金1亿元,且规定期货与现货交易量匹配),当日即可实现收益过百万元。

然而,这样的波动毕竟不大正常,根据国债期货的定价原理,随着期货交割日的临近,国债期货价格应该向着CTD债券价格收敛,基差也应该趋近于零。在目前市场上没有明显的货币政策预期的情况下,国债现货价格应该不会出现较大的变化,像TF1212合约这样离交割日不到一个月的品种,价格也不应该出现如此巨大的波动,更不用说是日内波动。因此,很多投资者未必能够抓住这一巨大获利机会,且最高价和最低价往往是稍纵即逝的。不过,如果投资者盯盘紧密,抓住几毛钱的波动机会,日内还是有较好的获利空间。

2.异常波动原因分析

之所以会出现价格不合理的波动,大概有以下一些原因:

(1)目前国债期货仍处在仿真阶段,一些机构还在熟悉交易规则和交易系统的使用,对于国债期货定价机制还没有深入研究,对国债期货合约的合理价格并不十分清楚,对CTD债券选择也不是特别关注,更多可能是跟着大波段或现券价格波动来操作国债期货。

(2)如果不是参加国债期货大赛,到期交割的意义并不大,但出于比赛的需要,随着期货交割日的临近,很多机构都会进行平仓操作,加之仿真阶段对交易价格并不特别敏感,所以可能导致价格在较大区间内波动,甚至是日内的巨大波动。

可以说,目前TF1212合约价格的大幅波动和明显的期现套利机会,都是由于仿真阶段的特殊性造成的。

需进一步考虑的问题

从国外经验来看,在国债期货推出的初期,期现套利的可能性还是存在的,但是就做多基差交易来说,真实环境下还有一些问题需要投资者注意。

1.融资成本

做多基差时购买债券付出的资金以及卖空期货合约支付的保证金和手续费等,是需要考虑资金成本的,各家机构有各自的资金成本考核办法。在进行理论分析和估价时,一个可以参照的融资成本指标就是银行间市场质押式回购利率。该利率通常能较为真实有效地反应银行间市场资金面的松紧程度,是个市场化的融资利率。

2.CTD债券的选择

从上面的分析可以看出,目前对TF1212合约来说,CTD债券是国债090027。但是在实际的现券市场中,一个必须面对的问题是,债券越老,流动性越差。通常,当年发行的国债流动性最好,做市商报价也最多,中介报价和市场成交活跃。而一些发行年份较早的债券,流动性相对较差,做市商报价少,中介报价和市场成交寥寥无几。这些老券很多都在商业银行的持有到期账户和可供出售账户中,一般来说较少在二级市场流通。以国债090027为例,目前该券无做市商报价和中介报价。中债数据显示,该券至少有4个月没有市场成交量。即便国债期货正式运行可能会增强一些老券的流动性,但初期影响估计也有限,且价格很容易出现大幅波动,从而使其失去CTD债券的地位。

考察表3,真实情况下最有可能成为CTD债券的不是IRR最高的国债090027,而很有可能是IRR排位第三的国债120016,其IRR为12.23%,较国债090027的IRR少2.02%。120016是2012年发行的第16期国债,且年内续发过两次,因此流动性完全可以保证。

3.债券价格

由于大赛允许参赛者按照中债估值买卖任意数量的债券,因此流动性问题以及当日买卖债券的价格都不需要考虑。但由于真实交易中当日现券价格存在波动,投资者在不同时点买卖债券的价格可能相去甚远,加上期货价格的变化,投资者可能需要密切关注基差交易的盈利或亏损。

参考文献:

[1]中国金融期货交易所[微博]相关报告。

[2]盖伦·D。伯格哈特等著,王玮译:《国债基差交易——为避险者、投机者和套利者提供的详解》,第三版,北京,中国金融出版社,2010。

作者单位:招商银行金融市场部

责任编辑:罗邦敏 刘颖