【摘 要】2021年大多数民营银行都实现了营收及净利的“双增”,但头部民营银行的优势持续扩大,部分民营银行生存空间则进一步被挤压,部分民营银行资本补充承压与业绩分化较为严重有关

自2014年底启动试点以来,以深圳前海微众银行(下称“微众银行”)、浙江网商银行(下称“网商银行”)等五家银行为代表的第一批民营银行已走过七载。当前,国内民营银行数量已达19家。

近日,随着最后一份民营银行年报披露,所有民营银行均已交出2021年的“成绩单”。

过去一年,对不少民营银行来说,面临不小挑战。在存贷两端监管新规之下,受限于“一行一店”模式,本就缺少渠道和客户的民营银行,承压明显。

总体来看,在19家民营银行交出的“成绩单”中,“马太效应”再次无悬念地出现:无论是盈利水平,还是资产规模等,头部民营银行的优势持续扩大,部分民营银行生存空间则进一步被挤压。

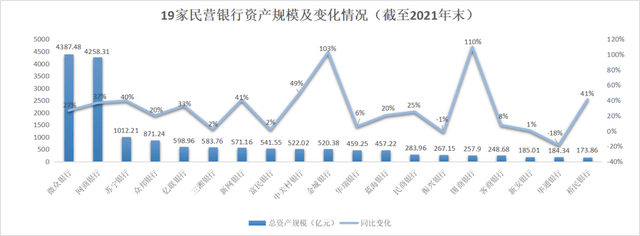

资产规模分化加剧:微众、网商占“半壁江山”

近年来,基于禀赋优势不同等多重因素,民营银行发展分化明显。年报显示,截至2021年末,19家民营银行资产总额达1.64万亿元,较2020年末增加约3593亿元。其中,微众银行、网商银行两家的资产总额,在19家民营银行总资产规模中占比超50%。

按照资产规模,可将民营银行分为三个梯队。

来源:《财经》记者根据民营银行2021年年报数据整理

来源:《财经》记者根据民营银行2021年年报数据整理以千亿元为划分界限,包括微众银行、网商银行及江苏苏宁银行(下称“苏宁银行”)可列入第一梯队。在此之中,苏宁银行资产规模在2021年首次突破千亿元(1012.21亿元),微众银行、网商银行则分别以4387.48亿元及4258.31亿元的资产规模遥遥领先。

第二梯队为资产规模在千亿元以下、500亿元以上的民营银行,共有七家,分别是武汉众邦银行(下称“众邦银行”)、吉林亿联银行(下称“亿联银行”)、湖南三湘银行(下称“三湘银行”)、四川新网银行(下称“新网银行”)、重庆富民银行(下称“富民银行”)、北京中关村银行(下称“中关村银行”)及天津金城银行(下称“金城银行”)。

其中,规模最大的是2017年开业的众邦银行,2021年末该行总资产达到871.24亿元,较2020年增长20.23%

剩余九家位列第三梯队的银行,资产规模均在500亿元以下,包括上海华瑞银行、威海蓝海银行(下称“蓝海银行”)、温州民商银行(下称“民商银行”)、辽宁振兴银行(下称“振兴银行”)、无锡锡商银行(下称“锡商银行”)、梅州客商银行(下称“客商银行”)、安徽新安银行(下称“新安银行”)、福建华通银行(下称“华通银行”)和江西裕民银行(下称“裕民银行”)。

在此之中,有七家民营银行资产规模尚不足300亿元。2019年开业的裕民银行资产规模最小,为173.86亿元。

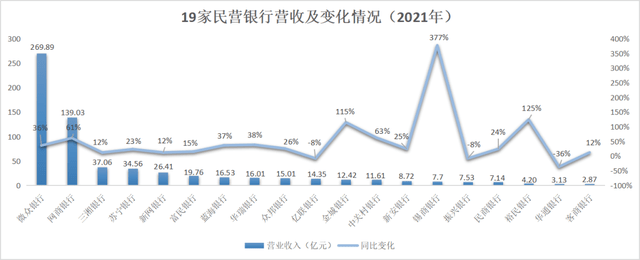

盈利“断层”:亿联、华通银行营收、净利均下滑

资产规模的明显分化,同样表现在19家民营银行的“赚钱能力”上。2021年,无论是营业收入还是净利润,第一梯队的微众银行、网商银行,都与其他银行形成“断层式”的差距。值得注意的是,仅微众银行一家实现的净利润,便已超过其余18家民营银行净利总和。

从营收情况来看,前三甲由两家“第一梯队银行”和一家“第二梯队银行”包揽。微众银行以269.89亿元稳居第一,网商银行为139.03亿元,营收为37.06亿元的三湘银行则位列第三。

来源:《财经》记者根据民营银行2021年年报数据整理

来源:《财经》记者根据民营银行2021年年报数据整理从净利润来看,占据前三的银行分别是第一梯队的微众银行、网商银行以及第二梯队的新网银行,2021年净利润分别为68.84亿元、20.92亿元和9.18亿元,差距明显。而其余16家银行中,14家银行2021年的净利润不足5亿元。

来源:《财经》记者根据民营银行2021年年报数据整理

来源:《财经》记者根据民营银行2021年年报数据整理总体来看,2021年大多数民营银行都实现了营收及净利的“双增”。这其中,以第三梯队的新安银行、蓝海银行和第二梯队的中关村银行净利增幅最大,分别为171.73%、82.49%和75.86%。与此同时,第三梯队的裕民银行、锡商银行和振兴银行均在2021年实现扭亏为盈。

值得注意的是,亿联银行和华通银行2021年均出现了营收及净利润的同时下滑。其中,亿联银行2021年净利润较2020年下降77%,是同比降幅最大的银行;华通银行则较2020年下降约50%,517万元的净利润位列19家民营银行之末。

上述两家银行年报显示,2021年利息净收入均有所下滑。其中,亿联银行较2020年下降约8%,华通银行则较2020年下降约26%。

根据《福建华通银行股份有限公司2021年主体信用评级报告》(东方金诚国际信用评估有限公司披露,下称《报告》),从业务构成来看,存贷款利息净收入是华通银行收入和利润的主要来源,该行线上存款获客引流费较高,手续费及佣金净收入为负,对营业收入形成一定侵蚀。华通银行年报显示,截至2021年末,该行手续费及佣金净收入依旧为负,且与2020年对比,负值进一步扩大。

亿联银行则对《财经》记者表示,该行净利润下滑主要有几方面原因:一是由于互联网存、贷款相关管理办法和监管政策的出台,互联网金融的发展格局发生了深刻变化,银行加强存、贷款自营渠道建设,相关投入加大;二是加大了拨备计提的比例,以应对可能产生的金融风险;三是主动降低贷款利率向实体经济让利;四是新会计准则应用变化的影响。

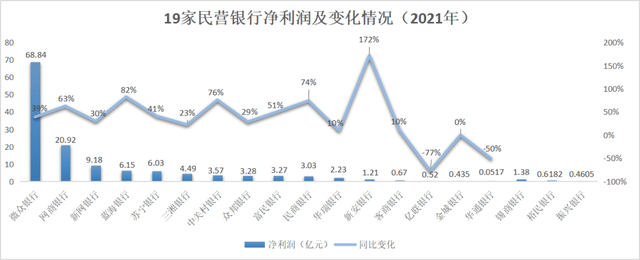

净息差逆势上扬:新网银行4.98%居首位

银保监会披露的净息差数据显示,2021年四季度,大型商业银行为2.04%,股份制商业银行为2.13%,城市商业银行为1.91%,农业商业银行为2.33%,民营银行则为3.72%。

相较其他类型银行,民营银行净息差处于较高水平。

从2021年年报来看,在上市银行净息差普遍收窄的情况下,民营银行中净息差出现下滑的有五家(按照披露相关数据的11家银行统计),上涨的则有六家。

就具体数值而言,第二梯队的新网银行超越了第一梯队的银行,以4.98%的净息差位列第一;苏宁银行和微众银行紧随其后,净息差分别为4.77%和4.70%。

来源:《财经》记者根据民营银行2021年年报数据整理

来源:《财经》记者根据民营银行2021年年报数据整理在不少银行净息差持续收窄的情况下,部分民营银行净息差为何出现上升,甚至处在高位?上海金融与发展实验室主任曾刚接受《财经》记者采访时表示,民营银行的净息差与其业务选择息息相关,受限于“一行一店”,为了实现差异化竞争,民营银行需要寻找传统商业银行无法覆盖的客户,比如下沉市场,提升了议价空间。

亦有银行业人士指出,与传统商业银行相比,民营银行客群主要为长尾小微客户,贷款利率水平普遍偏高。

《财经》记者注意到,2021年3月18日,银保监会消保局曾发布《关于新网银行侵害消费者合法权益案例的通报》,提及在监管接收的消费投诉【进入黑猫投诉】和举报事项中,消费者承担的费率、利率等融资综合成本远高于汽车消费贷款正常息费水平。具体来说,消费者被该互联网平台收取的平台费或服务费与汽车融资金额之比集中在14%-28%之间,有的费率达到30%以上;新网银行向消费者发放贷款的年利率区间为7.7%-8.9%,均值为8.49%。

“下沉可以得到更高的回报,但同时也意味着更高的风险。客户越小意味着单笔金额越小,因此对于民营银行来说,需要利用金融科技的手段提高运行效率,将长尾用户的单位服务成本降下来;另一方面,加强风控能力也极为重要。”曾刚进一步指出。

存贷两端承压,自营渠道建设“路漫漫”

在“一行一店”模式下,大部分民营银行仅可在总行所在城市设立一家营业部,不得跨区域展业。基于此,不少民营银行通过“牵手”第三方互联网平台等,推动业务迅速发展。

但这种情况在2021年发生大扭转。2021年1月15日,银保监会、中国人民银行联合发布《关于规范商业银行通过互联网开展个人存款业务有关事项的通知》,明确商业银行不得通过非自营网络平台开展定期存款和定活两便存款业务。“这意味着民营银行线上跨区域揽储渠道受限,存款业务将被压缩。”有业内人士直言。

另一方面,在贷款端,同年2月20日,银保监会发布《关于进一步规范商业银行互联网贷款业务的通知》,强调地方法人银行开展互联网贷款业务的,应当服务于当地客户,不得跨注册地辖区开展互联网贷款业务。进一步明确严控互联网贷款跨地域经营。

新规影响已逐步显现。在存款方面,与2020年对比,18家民营银行中(锡商银行因未在年报中披露2019年相关数据,不在统计中),有14家存款增速在2021年放缓,12家增速减少10个百分点以上。其中,增速下滑最为明显的是新安银行(从135%降至-4.34%)、华通银行(从104.07%降至-19.88%)、裕民银行(从169.69%降至53.73%)、网商银行(从108.84%降至20.81%)、和中关村银行(从122.72%降至43.03%)。

与此同时,华通银行、振兴银行、新安银行及富民银行四家民营银行的存款余额出现下滑。其中,存款余额垫底的华通银行(115.7亿元)下滑幅度最大,较2020年同期减少约19.9%。

来源:《财经》记者根据民营银行2021年年报数据整理

来源:《财经》记者根据民营银行2021年年报数据整理《财经》记者致电华通银行了解相关原因,银行客服人员表示“以公开信息为准,暂不对外接受采访”。

民营银行负债端承压明显。Wind(万得)数据显示,今年以来,民营银行的同业存单发行规模约为523.3亿元,已经超过2021年发行总额的3倍。

“主要因为民营银行负债压力大。民营银行网点、品牌等优势不明显,融资渠道窄,同业业务是负债来源。”光大银行金融市场部宏观研究员周茂华指出。

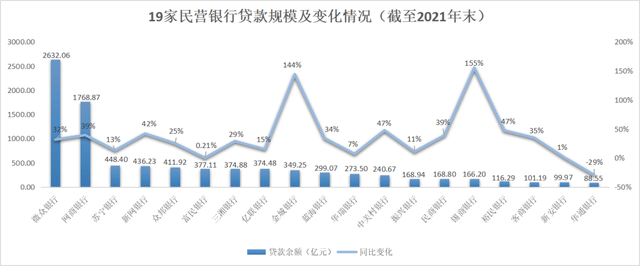

而在贷款方面,与2020年对比,同样有14家民营银行贷款增速在2021年放缓,增速减少10个百分点以上的有13家。在此之中,贷款增速下滑最明显的是华通银行(从169.32%降至-29.17%)、新安银行(从137.52%降至1%)、裕民银行(从160.46%降至47.31%)、中关村银行(从160.3%降至47.46%)和客商银行(从139.3%降至34.68%)

来源:《财经》记者根据民营银行2021年年报数据整理

来源:《财经》记者根据民营银行2021年年报数据整理新安银行在年报中指出,“除少数民营银行通过股东资源很快找准自身的战略定位发展较快之外,整体上各家民营银行在公司治理、客户定位、产品竞争力、科技及运营等方面与成熟的商业银行相比具有较大差距,同业竞争压力很大。同时,在业务范围上除个别互联网银行外,民营银行经营受限较大。”

另一方面,华通银行是唯一一家在2021年出现贷款规模下降的银行。截至2021年末,该行贷款余额88.55亿元(未计减值准备),同比下降29.17%。

上述《报告》指出,随着互联网贷款监管政策收紧,华通银行开展整改工作,逐步压缩和互联网渠道合作的消费贷款业务,压降以联合贷、助贷模式开展的个人消费贷款规模。同是民营银行的新安银行亦在年报中提及,2021年压降互联网线上消费贷款29.51亿元。

按照监管新规,在19家民营银行中,除少数几家银行具有互联网相关展业资质,其他民营银行原则上不能跨地域展业。

有金融机构人士告诉《财经》记者,“现实情况是,仍有部分民营银行的资金通过第三方机构投放至全国。但也能理解,民营银行的获客渠道等较为单一,如果全部‘一刀切’,发展将更艰难。”

另一方面,自2021年监管新规之后,不少民营银行便开始发力自营渠道建设。“已经持续加大对我们银行App等自营渠道的推广力度,通过多种方式获客并转化为自有客户群。但这是一个漫长的过程,见效速度比较慢。”有民营银行内部人士向《财经》记者表示。

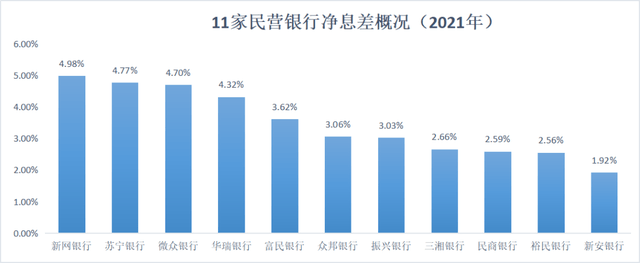

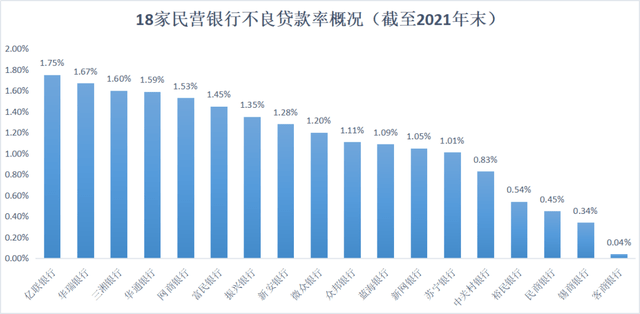

不良贷款率2%以下,拨备率最高者达734.7%

银保监会披露数据显示,2021年四季度,民营银行不良贷款率1.26%。这一水平低于城、农商行(分别为1.90%、3.63%),略高于国有大行及股份制银行(均为1.37%)。

根据19家民营银行年报,截至2021年末,18家民营银行的不良贷款率均在2%以下(金城银行未公布数据)。在公布数据的18家民营银行中,十家银行的不良贷款率较2020年有所上升,八家银行则有所下降。

来源:《财经》记者根据民营银行2021年年报数据整理

来源:《财经》记者根据民营银行2021年年报数据整理其中,不良贷款率最高的亿联银行,截至2021年末为1.75%,较2020年的1.67%增加0.08个百分点。

对此,亿联银行告诉《财经》记者,该行客群主要是小微企业、个体工商户以及长尾个人客户,在疫情影响下,客户还款能力和意愿双降,不良也有所上升。

从拨备覆盖率来看,公布数据的16家民营银行均在监管的最低指标150%以上。其中,三家民营银行的拨备覆盖率在500%以上:锡商银行达到734.7%,紧随其后的是民商银行及裕民银行,拨备覆盖率分别为574.51%、542.95%,均远超2021年第四季度民营银行平均拨备覆盖率335.90%这一数值(银保监会披露数据)。

来源:《财经》记者根据民营银行2021年年报数据整理

来源:《财经》记者根据民营银行2021年年报数据整理此前的2019年11月,财政部对《金融企业财务规则》进行修订并公开征求意见,指出若拨备覆盖率超过监管要求两倍以上,将被视为存在隐藏利润的倾向。

在周茂华看来,部分民营银行的拨备覆盖率偏高与其客户结构有较大关系,由于客户更多是小微企业、个体工商户等,信用风险相应略大一些;当前国内经济面临较为复杂环境,民营银行加大不良拨备有助于提升经营稳定性。

“万事开头难。对于部分刚开业银行,由于经营与风控处于起步阶段,对于潜在风险暴露需要保持足够重视,也不排除个别银行出于短期利润调节的可能。”周茂华告诉《财经》记者。

亦有银行业资深人士发文指出,“简单认为两倍监管指标就过高,显然是不太符合事实的。金融监管部门可能也不太会同意对高于300%拨备覆盖率的银行需要人为将其逐步降低到300%以下。这违背当前的防范化解金融风险监管目标,而既然防风险当然要多计提拨备。”

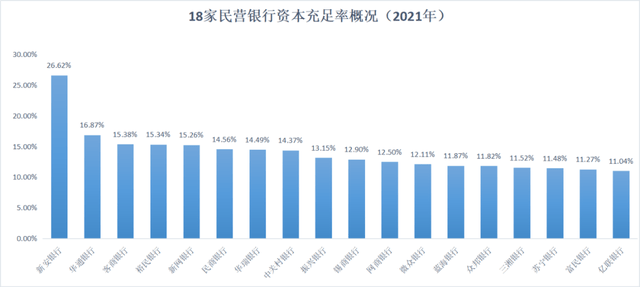

资本充足率持续下降,融资通道待打开

自设立以来,民营银行补充资本渠道一直相对有限。另一方面,近年来民营银行资本充足率呈下滑趋势。

银保监会数据显示,截至2021年四季度末,民营银行资本充足率为12.75%,与当年一季度(13.13%)对比,下降0.38个百分点;到了2022年第一季度,民营银行资本补充率进一步下降,为12.65%。与此同时,相较同期其他类型银行,民营银行的资本充足率处于较低水平。

“资本充足率的高低,一方面在于资本补充本身,另一方面与资产规模扩张速度有关。业务扩张过快,也会导致资本充足率下降。”曾刚指出。

在公布相关数据的18家民营银行中,与2020年对比,九家民营银行资本充足率出现下滑。下降最为明显的三家银行是锡商银行、裕民银行和客商银行,2021年资本充足率分别较2020年减少12.51个、5.81个和4.97个百分点。

资本充足率最低的三家银行分别为亿联银行、富民银行和苏宁银行,截至2021年末,这三家银行的资本充足率分别为11.04%、11.27%和11.48%。

来源:《财经》记者根据民营银行2021年年报数据整理

来源:《财经》记者根据民营银行2021年年报数据整理在曾刚看来,目前部分民营银行资本补充承压与民营银行业绩分化较为严重有关。“通常来说,盈利能力越强,自我累积资本的能力就越强;资本越多,进一步业务扩张能力就越强。但对于盈利能力一般的银行来说,进行资本累积的能力相对较弱”。

“民营银行的融资通道尚未打开。”曾刚进一步指出,以二级资本债和永续债为例,目前来看少有民营银行发行,主要原因在于民营银行的经营时间不够长,尚未达成连续几年盈利的纪录,同时也缺少较长时间的资信评估。

再者,民营银行的另一重要资本补充渠道——增资扩股,对其而言亦非易事。

“一些民营银行的小股东自身面临较大困难,难以拿出一大笔‘真金白银’用于增资扩股;大股东实力普遍较强,有意愿多增资,但受限于30%的持股比例上限。因此,到目前为止,真正完成增资扩股的民营银行较少。”此前,复旦大学金融研究院兼职研究员董希淼撰文指出。

对此,董希淼提出建议,除了简化审批流程、提高审批效率外,应及时调整相应规定,取消第一大股东持股比例不超过30%等约束,破除增资扩股的隐形障碍,鼓励有实力、有意愿的民营企业加大对民营银行发展的长期持续投入。

责任编辑:余坤航

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)