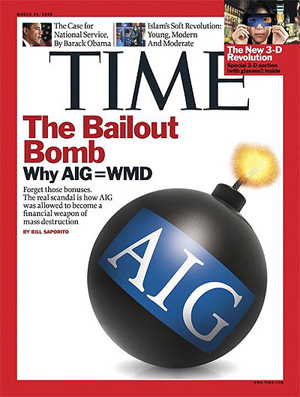

《时代》3月30日当期封面:AIG为何不能倒闭

新浪财经讯 本期《时代》介绍了AIG不顾巨额亏损,仍干犯众怒给高管发放的原因。之所以出现令人愕然的一幕,本质上如奥巴马总统所言,是监管体系的滞后。以下为文章概述:

美国国际集团(AIG)的严重亏损,导致它先后数次接受美政府数千亿美元的挽救资助。政府目前控制其80%的股权。但最令政府难以解释的是,在与AIG商讨制订拯救计划时竟未发现公司保留有向高管支付1.65亿美元奖金的计划。此事令美财长盖特纳颜面扫地。公司CEO解释称,是否应发放奖金已向公司律师团咨询。后者认为,在不会给纳税人造成更大负担的前提下不要撕毁奖金合同。美财政部事后派出了若干律师来解决此问题,但仍无法找到解决方案。

面对巨额亏损的AIG,在大笔接受纳税人资助时仍向公司高管发放巨额奖金之事,全面点燃了美公众对企业玩忽职守的狂怒。无论政治立场怎样,国会议员们提出了从税收或其他立法的各种方式争取从给AIG带来巨大亏损的旗下金融产品公司(AIGFINANCIAL PRODUCTS,AIG FP)的高管手中夺回这笔巨额奖金。据纽约州总检察长称,AIG FP高管中有73人得到了超过100万美元的奖金。

人们现在更多质疑的是,AIG是怎样在使用政府首次挽救行动中提供的1700亿美元的资金,以及依照公司制订的降低滥资产风险和出售盈利保险部门以有助于偿还政府债务的策略,公司是否还可继续生存。

当前情况紧迫。因AIG的业务交易对家,从高盛到瑞士联合银行都持有AIGFP出售的大量类似于保险合同般的信用违约掉期合约(credit-default swaps,CDSs),又因危机导致大量违约,这些交易对家要求AIG支付事前承诺的巨额赔偿金。由此牵涉到动用政府金融挽救计划(TroubledAsset Relief Program,TARP)中的520亿美元。此外,AIG已向这些银行就证券融券业务支付了437亿美元。

在对AIG行为的狂怒之后,人们不得不考虑的是,让AIG继续生存究竟是否能起到防止急速经济衰退演变为一种长期衰退局面的作用。AIG花费了纳税人1700亿美元资金,以及奥巴马政府似乎不得不接手这个烂摊子,并同意公司经理们发放奖金,是因为AIG规模已大到了不能让它破产的地步。这是因全球经济联系的如此紧密,紧密到美国不动产市场出现的问题甚至会让冰岛银行和亚洲加工业垮台的地步。若AIG破产,恐慌在全球扩散,并引爆其他连锁反应。

由此看,90年前成立于中国上海的AIG不可能成为破产企业的候选者。公司已是当今世界最大上市公司之一。AIG在2006年的销售收入高达1130亿美元,公司在全球130个国家雇佣了11.6万员工。公司对外签发的保单总数达8100万份,保单总值高达1.9万亿美元。公司承保了约18万家大中小型企业,它们雇佣的员工总人数高达1.06亿人。公司是全美最大寿险和医疗保险商,第二大财产和意外伤害险保险商。公司通过其飞机租赁资子公司共拥有950架飞机。此外公司通过保障型投资合同与其他保护401(k)计划参与者的产品,承担着美国市政当局、养老基金和其他公共和私人团体的保险业务。就连美联储主席伯南克也万般无奈地承认,“政府别无选择,只能让公司稳定,或降低其带来的巨大风险冲击。这种冲击不仅影响金融体系,而且影响整个美国经济。”

如此巨大规模和公司业务与各个行业的关联程度,不仅密不可分,而且涉及的范围从政府部门、企业和个人客户到交易业务对家。正如AIG自己的分析结果那样,公司破产会带来大面积的连锁反应。其中之一就是导致大规模的保单赎回,理论上将动摇保险业的根基,会从极度紧张的信贷市场上抽走120-150亿美元的消费者贷款;进一步给波音和发动机生产商通用电气带来伤害,因AIG的飞机租赁子公司是两家公司的最大客户。

虽AIG的资产组合进行多元化配置,但公司所有亏损几乎都集中在AIG FP公司。这间于1987年创建的公司就像美联储主席伯南克所称的,利用了监管体系的巨大差异,形成一个依附于大型和业务稳定的保险公司的对冲基金。这种对冲基金似的机构持有总额高达2.7万亿美元的衍生产品组合。AIGFP非常热衷于以衍生产品组合方式提供数十亿美元的保险业务。但若此组合发生违约,由此形成的赔偿责任是公司实际偿付能力的许多倍。金融专家和监管者此前都未预计到正在迫近的违约范围如此之广。AIG的无抵押保险综合业务是由财政部储蓄监管司(Officeof Thrift Supervision)监管,而该机构的职责是监管储蓄和贷款机构,而非保险机构。这导致AIG FP的业务实际上处于无人监管状态。

与其他机构一样,AIG还涉足与不动产市场有关的衍生产品交易合约。这波繁荣浪潮部分原因是以次级按揭贷款证券化后的有抵押债务凭证(collateralizeddebt obligations,CDOs)作为支撑。持有CDOs的企业通过从AIG FP公司购买其开发的信用违约掉期合约(credit-defaultswaps,CDSs)来补偿持有CDOs的风险。企业也可仅以CDSs进行投机活动。除非房地产开发商过量开发,以及消费者过度利用不动产净值的财务杠杆作产生泡沫,此金融工具的效果尚可。但若泡沫一旦破裂,CDOs的价值就会暴跌,由此造成CDSs持有者要求AIG支付合约规定的大量赔款。

AIG出售的保单形式也十分特别。若有人购买房屋后对此房屋保险时,AIG并不向此客户出售与承保该房屋附近不动产的相同保单。公司的做法是出具承保同样内容,但确让资产质量更糟的多项保单。AIG这样作的本质是承保了系统风险。这与许多保险公司应做的内容刚好相反,即AIG是在多元化全部保单持有者的风险。业界人士认为正是AIG想依赖与一般保险公司以前作法完全不同的多元化作为退出的方式给自己带来了危机。他们认为,保险公司可以对自然灾害承保,但决不能对系统风险进行承保。这也就是人们通常可以从私人经营的保险公司买到对飓风等自然灾害的保险,而无法买到对恐怖主义的保险。只有政府有能力承担如此风险。从最基本的承受能力底线看,AIG承保了它无法承担的风险。

AIG的CEO表示,他的目标是将公司核心业务重组为分割清晰和独立的业务子公司,重塑投资者的信心。尽管公司重组有进展,但公司仍依赖经济复苏。公司想要保留的商业保险类的业务正面临着竞争对手抢夺市场份额的境况;而公司想要出售的那些资产却无人问津。目前的AIG只是一个巨大而脆弱的空架子。

奥巴马政府仅为稳定银行业就可能需要7500亿美元的新融资计划。政府希望这足以缓解信贷市场的流动性和刺激银行贷款,并让经济再次启动。人们现难以得出为此将会有何种政治角力出现,但至少有一点确信无疑,即那些获取联邦政府资助银行的高管们,仍指望奖金的想法已不再是明智的。(皖东)

往期回顾:

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。