财报眼|在当地“很能打”的东莞农商行欲赴港上市 近年贷款规模猛增暗藏风险

作者:既见君子

近日,东莞农村商业银行股份有限公司(以下简称“东莞农商行”)向港交所递交了聆讯资料,拟在主板挂牌上市。如果成功在港上市,东莞农商行将成为广东省第2家H股农商行,也是国内第4家H股农商行(已上市的三家分别为广州农商银行、九台农商银行和重庆农村商业银行)。

数据显示,截至2019年末,东莞农商行的人民币存款余额及贷款余额分别占同期东莞市银行业市场总额的20.3%及19.4%。存贷款余额居于东莞市银行业第一位。从此角度来看,东莞农商行在东莞当地似乎十分“能打”。

东莞农商行有隐忧吗?翻开聆讯资料可知,东莞农商行前十大股东中的九家持股比例均不到3%,上市后,东莞农商行过度分散的股权是否会吸引“门口的野蛮人”犹未可知。

东莞农商行近年业绩的持续增长很大程度上依赖东莞及广东省经济,存贷业务又较依赖东莞村组和村民。除此之外,信贷规模猛增在疫情的大背景下暗藏隐忧,而部分盈利能力指标的走低也在考验着东莞农商行的持续经营能力。

近6万自然人持有超7成股份

聆讯资料显示,东莞农商行最早于1952年由八家信用互助组在东莞成立。1996年,农村信用社与农业银行脱离行政隶属关系;2005年成立东莞市农村信用合作联社,完成东莞市的农村信用合作社的统一法人体制改革;2009年完成股份制改革,形成了东莞农商行现在的法人实体。

相较其他上市银行,东莞农商行的股权可谓极度分散。聆讯资料显示,东莞农商行有83家法人股东及57,512名自然人股东,分别持有约23.72%及76.28%的股份,其中只有粤丰投资一家股东持有5%以上已发行股份。此外,该行还有无法核实的法人股东及自然人股东分别1家及291名,合计持有约0.13%的股份,这些股份被存入广东股权交易中心托管。

2019年年报显示,除粤丰投资外,前十大股东中的九家持股比例均不到3%。逐家查询天眼查信息可知,东莞农商行前十大股东均为民营企业。

图片来源:2019年年报

图片来源:2019年年报分析认为,股权分散的好处是能够充分行使法人治理的结构,在一定程度上防止大股东“欺负”中小股东。但问题也显而易见,譬如公司发展过程中可能会遇到很多意外的事件,例如被举牌。一旦上市,东莞农商行是否会迎来“门口的野蛮人”、对稳定经营带来影响,尚未可知。

存贷款业务依赖于东莞村组和村民

东莞农商行的业务主要集中在东莞地区,截至2019年末,该行共有506个网点,其中502个位于东莞,覆盖东莞所有行政区域。2019年,东莞农商行实现营收117.95亿元,同比增长20.63%,净利润为48.70亿元,同比增长9.36%。

聆讯资料中东莞农商行表示,该行业绩的持续增长很大程度上依赖东莞及广东省经济。在客户分部及地理覆盖上,该行面临信贷集中于东莞及广东省所带来的风险。数据显示,截至2017年、2018年及2019年末,东莞农商行各有95.7%、94.7%及82.1%的贷款及97.4%、98.8%及99.1%的存款源自东莞。

不过,东莞作为制造业城市,呈现传统农业占比低、城镇化率高、农村家庭收入高等特点,具有不同于国内传统三农的特征,而东莞农商行也因此获利。

数据显示,东莞农商行的存贷款业务很大程度上依赖于东莞村组和村民。数据显示,截至2019年末,东莞农商行已开立约3,770个村组账户。近三年,这些村组存款的总额(含保本理财)分别为人民币275亿元、354亿元及409亿元,分别占同期该行公司存款(含保本理财)的28.9%、32.8%、33.5%。

同时,依托东莞村组较为良好的财务状况,村民的村组分红也成为东莞农商行的存款增长点。截至2019年末,东莞农商行代发村民分红账户达约22.91万户,2019年累计代发分红、福利等超83亿元。此外数据显示,截至2019年末,东莞农商行三农贷款为人民币248亿元,同比增幅34.82%,而该行的贷款总额为2058亿。

聆讯资料中东莞农商行直言:“我们认为,东莞村组、村民是本行存贷款等银行业务的重要客群。”

其高度依赖的农村银行业务会有哪些固有风险?东莞农商行表示,该行农村银行业务与东莞现代三农发展高度相关,可能面临著东莞部分村组负债过高导致无法偿还贷款。此外,村组居民偏好使用网上银行渠道或会影响该行的网点、渠道价值,村民投资偏好的改变也有可能影响该行的存款增长。

部分盈利能力指标走低

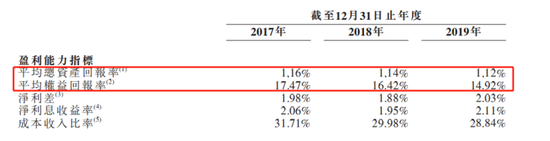

截至2019年末,东莞农商行的总资产为4612亿元,较上年末增加13.1%,但该行净利润增速较低,导致反应盈利能力的平均总资产回报率持续下降,近三年分别为1.16%、1.14%和1.12%,平均权益回报率也由2017年的17.47%降至去年的14.92%。

图片来源:东莞农商行聆讯资料

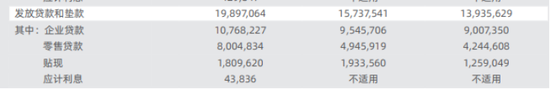

图片来源:东莞农商行聆讯资料分析东莞农商行资产数据可知,贷款规模的持续扩大一定程度上“助力”了其总资产规模的扩张。2017年,东莞农商行客户贷款及垫款总额为1395.48亿,2019年这一数字扩大至1989.71亿,增幅为43%。也就是说,东莞农商行用两年时间把自己的贷款规模做大了四成多。更具体的来看,东莞农商行发放的贷款中,去年增幅最猛的是零售贷款,由2018年的494.59亿变为800.48亿,增幅高达62%。

图片来源:2019年年报

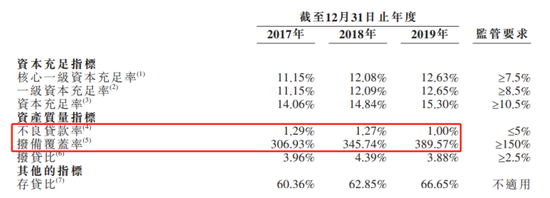

图片来源:2019年年报值得注意的是,贷款规模扩大,东莞农商行的资产质量似乎并未受到影响,该行不良贷款率和拨备覆盖率属于反而有所改善。数据显示,近三年该行不良贷款率自1.29%逐步下降至1.00%,拨备覆盖率则自306.93%上升至389.57%。

图片来源:东莞农商行聆讯资料

图片来源:东莞农商行聆讯资料聆讯资料中东莞农商行表示,该行的财务状况及经营业绩很大程度上取决于能否保持以及改善贷款组合质量。贷款组合质量大幅下降及贷款减值损失准备大幅增加或会对该行财务状况及经营业绩有重大不利影响。

责任编辑:王进和

热文排行

- 垫付退货款实施诈骗!犯罪团伙利用建行聚合支付账户骗取1283万

- 独家!工行北京分行迎新任行长 内部审计局局长黄力接任

- 中国人保多事之秋:旗下子公司屡陷纠纷 舵手辞别中兴谁解?

- 进出口银行、工商银行、光大银行、泰康保险集团齐聚银保监会最新发布会 要点一文全览

- 信贷员出面担保“倒贷款” 银行到底该不该为此埋单?

- 【财报眼】福建首家上市城商行,厦门银行值得投资吗?

- 信贷经理帮填资金“窟窿” 农行贷前审查草率被骗700万

- 骗贷业务形成规模、大量“客户”慕名而来……“内鬼”配合汽贸公司骗取建行3400万贷款

- 银行漏洞还是储户大意?招行贵宾客户竟然这样被“套路”

- 【财报眼】广州银行冲击A股上市,“内生造血”能力堪忧

联系我们

- 邮 箱: money@staff.sina.com.cn

- 电 话:010-62676252

- 地 址:北京市海淀区西北旺东路新浪总部大厦

400-052-0066 欢迎批评指正

Copyright © 1996-2020 SINA Corporation

All Rights Reserved 新浪公司 版权所有