棉花研究:市场步入平稳发展阶段上升趋势未变(3) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| http://finance.sina.com.cn 2005年12月30日 08:16 倍特期货 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

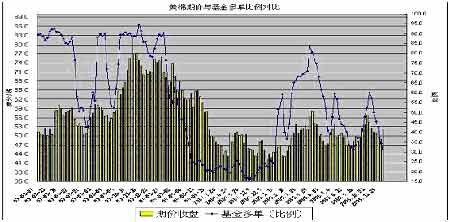

2、基金持仓分析 分析基金的持仓结构和调整动向,就是分析最活跃的主力资金的运做意愿。 我们对2002年以来,基金的持仓结构进行分析,如下: 截止2005月12月2日,基金在期货上 多单14594:空单31739,净空17145;期权上,多单14942:空单26306,净空11364。多单比例变化:期货:基金连续6周保持下降;期权:基金连续6周下降;目前皆处于净空状态。 从基金当前的持仓数据看,基金在美国棉花50美分/磅的关口,持仓方向调整非常剧烈,今年内,已经经历4次方向的切换,显示基金以低位反复震荡的思路对待目前的市场格局。从头寸的规模和过去的调整方式看,基金能够很快实现对其持仓方向的调整。 就目前的态势,我们在此引用前期的分析观点: 从长期的数据看,期价在53美分/磅上方,基金连续相对减持多单的时间在4~8周之间;而在53美分/磅下方,连续减持的时候也不超过7周。也就是说,目前基金相对抛压6周,留给基金继续抛压的时间在1~2周。这样的时间段,不会有大规模的抛压动作,期价也会转入相对的稳定期。目前,基金不具备较大的抛压能量 同时,在50美分/磅一线,由于新年度供需形势回暖的基调明确,基金不会在此关键位置继续持有庞大的净空头寸。也就是说:目前基金对后市,主要的态度是观望,等待。 结论:基金在重要关口保持谨慎观望,没有进一步压制的空间和时间。 因素评价:重要关口,主要推动力量退却,期价主动运行能量不足,向下空间有限 图九 美国棉花期价与基金持仓对比 数据来源 CFTC 四、价格体系的相关性分析 目前在国内棉花有4个价格体系,分别为郑州棉花期货价格、中国棉花指数、美国纽约棉花期货价格和进口棉花价格。4者之间存在千丝万缕连续。在此我们做出相关性分析,寻求对郑棉的影响因素。 我们选取2004年7月8日~2005年12月2日共330*4个数据做Tow-tailed(双尾T检验)下的Perason系数计算。 表3 各价格体系的相关性检验

** Correlation is significant at the 0.01 level (2-tailed). 资料来源 NYBOT CZCE 从表中可见,与文华郑棉指数相关性高低依次是:美国纽约期棉收盘价0.707、中国棉花328B指数0.695、美国328B棉花完税港口提货价格0.575。这样也使我们在分析过程中更多的需要注意美国纽约棉花期货价格。 结合我们在前期月报的分析,文华郑棉指数相对中国棉花328B指数和美国328B棉花完税港口提货价格的相关性有所上升,而与纽约棉花期货价格的相关性则有所下降。我们认为主要原因在于: 1、文华郑棉指数的波动在年度后期更倾向反应国内现货价格的水平和波动; 2、由于在中美纺织品贸易争端延续较长时间,而争端对两国棉花价格的影响并不完全一致。作为全球棉花的主要出口国,争端对美国的影响相对较小,导致两者相关性有所降低。 但是,短期内相关性的降低并非意味着价格运行的脱离,作为全球棉花贸易的定价核心——美国棉花期货价格,仍将在长期的时段内指引着中国棉花价格的运行趋势。而两者仍高达0.707的高相关性系数也保证这个结论的成立。 作为对中国棉花期货价格运行态势的分析,任何时候,都不能脱离美国棉花期货价格这个立足点! 五、中国棉花期价分析 1、图表分析 郑州棉花期货经过1年多来的发展,逐步步入稳健运行格局。总持仓规模增加到8~10万手的水平,能保证连续3个合约处于交投相对活跃的状态;总体成交量在8~10万手的范围,日换手率100%左右。 以下我们对文华郑州棉花指数进行分析。当前主力合约为3月。各合约价格呈现近低远高排列,市场对后市看好。 从指数日线图分析,期价目前在14700~15400之间构筑下倾楔形。就技术看,下档支撑有三。 1、14200~14300 前期下倾箱体上沿延伸和年内整体升幅12000~15600回调的0.382分位 2、14420~14620 真正的向上突破性缺口; 3、14750 4月中旬的高位平台区间,且对应主力合约3月的9月27日突破性缺口。 就我们的看法,期价在高位下压15000支撑后,按对称原理,15600~15000的区间,对称为14400~15000。也就是所示的支撑2。这是中线的买点!从技术看,回缺口位置的回试是确认突破有效性的必需条件。 而从日线布林通道分析,有开口迹象,期价也在下轨位置震荡。需谨慎交易。 需要注意:郑棉期价趋势运行中有连续超涨或超跌的技术特征。不要轻易逆市。 图十 郑州棉花指数图 数据来源:文华财经 2、操作观点: 当前郑棉指数在15000~14700区间反复震荡。可以参考小时布林轨道做短线交易。谨慎的投资者在短线交易过程中,可以耐心等待中线买点。 就期价的整体运行格局分析,期价在脱离14500~13200箱体运行后,目前进入15800~14500的第二个箱体运行。就对趋势的基本认识,我们认为:2006年,郑棉期价将有上摸15800~17100这个等宽度箱体上沿17100的能力。 就目前的市场格局而言,总体上升的基调不变,但仓位需保持合理。重要的不仅是对趋势的认同,还要把握正确的建仓节奏和资金管理。 因素评价:期价上升趋势延续,合约价格升水排列,利多 第三部分 后市观点 全球棉花的供需格局在经历历史丰产压力后开始逐步回暖,消费的增加与产量下降将继续化解高库存压力,这是美国棉花走强的基本立足点。 就2006年年度的影响中国棉花期价运行的核心,则是中国棉花将出现巨大的供需缺口,对外依赖度膨胀。供需格局出现明确的利多变化! 同时在摈除贸易争端的侧制后,中国纺织品出口竞争力将得到还原甚至增强。当然这其中可能仍有反复,但出现2005年的连续争议局面不可能。这个过程中,我们会重视贸易争端的影响,但我们知道这不是决定性因素。在2005年的实践中已经证明,它可以改变运行的节奏,却不能扭转趋势! 作为定价中心的美国,虽然库存继续增至高点,但长期图表已经表明:期价正进入新的大循环周期,长期上升周期已经开打!而基金们在重要技术关口一再表现出来的谨慎心态,也表明其对长期偏低区间支撑的重视。 就区间分析,我们认为:2006年,郑棉期价将具有上摸15800~17100这个等宽度箱体上沿17100的能力。 这个过程应该是复杂的,需要有谨慎而且稳妥的建仓节奏和资金管理。 综上所述:棉花长线看好,仍是我坚定的看法。 倍特期货 李攀峰 |

| 新浪首页 > 财经纵横 > 期货研究报告 > 正文 |

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股票:今日黑马 |

| 12月大黑马免费送!! |

| 投资3万元年利100万! |

| 2006年投资分析指南 |

| 开个名品小店赚大钱! |

| 开男士品牌名店赚疯了 |

| 名品服饰 一折供货 |

| 理性投资者轻松赚钱! |

| 特色治失眠抑郁精神病 |

| 瑜珈美容俱乐部太赚钱 |

| 高血压治疗上的飞跃! |

| 开个咖啡店赚了几百万 |

| 拿什么拯救男人?? |

| 法国美容 浪漫赚钱! |

| 女人暴富好项目! |

|

|

|

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996 - 2005 SINA Inc. All Rights Reserved

|