国际期铜市场窄幅震荡 而沪铜期价却表现强劲(3) |

|---|

| http://finance.sina.com.cn 2005年12月29日 01:24 中信期货 |

|

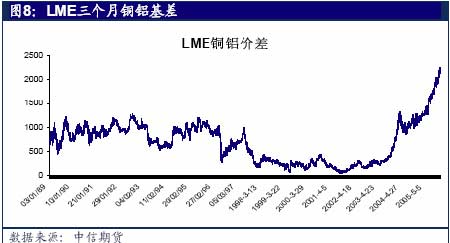

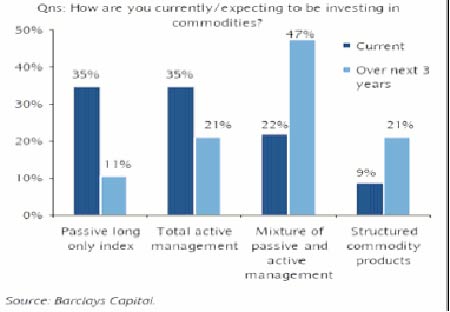

这是自1989年以来, LME三个月铜铝基 差走势图,上周LME 铜铝价格波动不大, 铜铝之间的基差截止 上周四维持在2180 美元附近,但仍处于历史高位。 图8:LME三个月铜铝基差 数据来源: 中信期货 三、市场信息: 利率的不确定性困扰着 2006 年的投资者 进入 2006 年,投资者很清楚将发生什么,但不知道什么时候发生,对投资者 来说真是一种悲哀。将上万亿美元投入全球金融市场的男男女女似乎一致地认为明年将和今年一样,只是幅度可能小一些。也就是说,可能明年看到,股票市场 的表现超过债券,地区性的股票市场如日本和欧洲地区将超过美国股票市场。“整个环境可能和 2005 年、2004 年没有很大的区别。” Andreas Utermann 说,他是 RCM(Allianz GlobalInvestors 投资公司的一部分)的首席投资官。 但是萦绕在投资者心头的不确定背景是:利率政策的变化可能将 2006 年划分 成截然不同的二段,投资者只是不知道何时利率政策会发生变化。 2006 年,美联储预期会停止调高利率,而欧洲、还有可能日本,正趋于采取 紧缩政策,调高利率。这些变化威胁着许多资产的前景。 美元可能又将下跌,随着美元和其它货币的利差开始缩小,美国的经常性 帐户赤字开始压迫美元。 美国货币紧缩周期的结束,和欧洲利率的提升,可能使得美国的债券比欧 洲债券更具吸引力,导致目前二地债券市场趋势的反转。 美国股票市场今年表现疲软,如果紧缩利率政策结束,美国股票市场可能会得到提震。同样,欧元区的资产可能会受到压力,随着欧洲央行的紧缩政策和欧元的强势。 “美国利率会升多高?这是市场争论的一个大问题?”美林公司投资策略和 研究部门的负责人 Ewen Cameron Watt 说。进入 2006 年,许多投资者在股票市场 持有大量头寸,倾向于日本和欧洲地区的股票市场,看空债券市场,持有美元的 多头部位。投资者预期 2006 年股票市场表现与2005 年相似,尽管股票市场的回 报可能会低一些,地区间的差别也会小一些。 例如,Generali Asset Managers 目前正预测欧元区的股票 2006 年的增长在 7%—12%,今年的增长在 20%左右。RCM 的 Utermann 认为日本股票市场 2006 年上 涨 15%,而今年日本股票市场上涨超过了30%;认为美国股票市场 2006 年上涨 5% —8%,比今年略微好些。 同时,尽管许多公司远离投资美国市场,但一些投资公司认为,对美联储利率政策担心的消除,将使美国股票市场与正在冷却的欧洲、日本市场趋于一致。 “美国股票市场变得更加便宜,尽管企业赢利今年增长了 15%-20%,”英国的标 准人寿投资在其预测报告中说,“当美国利率达到顶峰,美国股票市场再次上涨 的条件可能就会成熟,特别是如果欧洲中央银行继续其紧缩政策的话。” 债券市场今年的表现没有股票好,预期 2006 年将重复这样一种局面,因为债券仍然受到货币政策改变的影响。按照地区币值,花旗银行债券指数显示,欧元区债 券截止今年 12 月份的回报为 4.3%,美国 10 年期债券的回报为1.7%,日本债券的回报仅为 0.8%。然后,债券的收益率将最终使债券对投资者更具吸引力。“我们持有的债券的久期是比较短的,但我们准备有机会的话换一些久期长一些的债 券,” South African-owned Investec Asset Management 说。 今年,美元指数上涨了 11%,随着美联储停止利率上升,美元汇率将失去利 差的支持。一些人相信,明年美元可能会大幅度下降。 那么,难怪投资者在狂热地追逐中央银行的政策,试图寻求美联储何时会停 止加息?ECB 在加了一次利率之后,在想些什么?是否日本银行和其它银行有这样那样的计划? 普遍的观点认为:美联储将提升利率从目前的 4.25%,提升到 4.5%—5.0%的 区间,在明年 6 月份之前,在相同时间段内,ECB可能会提升二次利率,每次 25 个基点,将利率提升到 2.75%。日本目前不会提升利率,但也许会降低流动性。 对于大多数投资者来说,美联储调整利率政策的时间,是 2006 年的关键事件。虽然许多人认为这将提升美国股票市场,消除对债券市场的一些压力,但还是有其他人认为:利率的上涨最终将渗透到美国经济,使美国经济缓慢下来。例如,美 国债券基金 PIMCO,认为美联储甚至可能开始削减利率直到 2006 年年底。 这就使得一些投资者认为 2006 年一段时间内,将持续 2005 年的趋势,继续 调高利率,然后会突然中断,(利率可能会下调)。“2006年将是矛盾的一年, 环境将变得更加困难。” Fortis Investments 在 Belgo-Dutch 的首席投资师 William De Vijlder 说。所有这一切取决于“何时”。“何时抛售美元?何时购 买债券,何时削减全球股票市场的风险(头寸)?” 巴克莱资本客户调查:你目前/将来预期投资商品市场的状况如何? 去年以来,商品投资的氛围起了很大的改变,最大的变化之一是:许多商品领域价格的大幅度上涨,导致商品价格处于多年来的高位;许多商品的迁仓收益缩小(或者迁仓收益为负);同时投资能够投资商品(获得商品暴露)的方法越来越复杂。这些变化给商品投资者带来越来越大的挑战,特别是那些被动型跟踪商 品指数的投资方式。巴克莱资本在 2005 年 12 月 12日在纽约召开的商品投资者研 讨会,对机构投资者的调查结果显示:投资者正计划增加对商品的投资,目前 35% 的被调查者正通过指数产品投资商品,但今后三年,只有 11%的被调查者预期继 续将这种被动型投资方法,作为他们主要的投资策略。将近一半(50%)的被调查者倾向于一种被动型与主动型相结合的投资策略(目前采取这种策略的比例是22%)。同时,最近与各种商品挂钩的结构性产品的大幅度增加,也吸引了许多投 资者,有 21%的被调查者计划在今后三年采用这种策略,目前采取这种策略的比例仅为 9%。 黄金市场波动的背后 黄金上涨到 540 美元/盎司的这波行情,看起来象是市场失去了控制。动力之一相信是对冲基金借入日元买黄金。日元短期信贷利率仍然接近零,因此借入成本很低。同 时由于日元在 2005 年大部分时间处于疲软,因此借入日元的净成本经常是负的,随着 日元兑美元从 105 贬值到 120,借入者能够获得赢利,这增加了以美元为基础的客户的收益。 另一个动机是黄金,东京的黄金交易杠杆水平非常高,TOCOM 的合约是一公斤,(相当于 200 万日元),需要的保证金仅为 25000 日元,杠杆比例是 1/80。随着黄金价格的推高,对对冲基金是一个大赢的机会。在价格触到涨停板时,TOCOM 的价格高出纽 约 30 美元。TOCOM 上周提出黄金保证金加倍,12 月 14日执行(星期三),导致空头砍仓,价格触及涨停板。 曼氏集团对 2006 年商品市场的预期 与华尔街和媒体观点不同,商品价格继续上涨。事实上,11 月份普遍的观点是商品价格的顶峰已经出现,接下来是大幅度的平仓。过去 2 年,许多经济学家 认为中国的增长是不可持续的。对铜和其它商品的无限需求最终是要结束的。也是在过去 2 年,美联储顽固地相信,通货膨胀不会到来,因为他们有能力提升利 率。似乎唯一有兴趣走熊的市场,便是谷物市场,即使谷物市场的走低,也是因为北美谷物产量的超过预期、以及对禽流感的担心。 我们的观点,2006 年经济的持续增长,将导致利率的上升比预期的要高,原 油价格将维持在高位,高油价的影响将持续不断地流入到经济的每个领域。虽然 我们不敢说所有在 2005 年疲软的市场在 2006 年将会强劲,我们确实觉得石油行 业的历史性变化、和全球需求将拉动几乎所有商品市场的价格。至于通货膨胀, 全球大部分地区没有认识到 2005 年我们避免了一场大灾难,食品价格的爆炸很容易加入到原油价格的爆炸之中。另一方面,虽然谷物市场参与者认为谷物的产能 是不可侵犯的。但需要生产大部分的谷物,不遭受任何的中断的影响。 Codelco15 年内每年将向五矿供应 55,750 吨阴极铜 智利 Codelco 公司周二表示,已与中国五矿集团 完成一项期待已久的重要铜 供应协议的签署。 Codelco 称,根据初步投资和供应协议,预计 Codelco 将在明年第一季收到 五矿有色金属公司的支付款项,并在 15 年内每年向五矿供应55,750 吨阴极铜。 Codelco 在 9 月时推迟了协议的签署,以便敲定最后细节。 Codelco 表示,其董事会批准在智利 Gaby 铜矿 2009 年公开发售时,五矿有 权以市场价格购入 25%的的权益。 40000 元的高铜价对国内消费明显抑制 “目前铜管行业处于铜消费旺月,但 40000 元的铜价对消费有抑制作用;加 上临近春节放假,未来两个月铜管行业铜消费量将会有所下降。”上海龙昂铜管有 限公司期货部经理杜秋利表示。12 月 12 日,上海期铜价格首次冲上 4 万元/吨历 史高位。据调查,上海一些用铜企业对如此高价几乎接受不了。 “因为我们一直在用铜,以前尽管价格高,但还可以承受。综合企业利润以 及最近铜订单统计数据,4 万元铜价已经使用铜企业面临很大经营压力,不过有些数据属于商业机密,所以无法公开。估计消费将会萎缩。”上海一家用铜量较大 的企业负责人称。 业内人士说,近几年铜管销售情况不错,但竞争很惨烈,利润也越来越薄。 在日前举办的中期铜俱乐部上,据介绍,早在 2000 年,单位内螺纹管加工费为 1。 5 万元,当时铜价在 18000/吨;到 2004 年加工费则跌至 7000-8000 元,而铜价 涨到了 28000/吨。结合 2005年铜价,用铜企业利润更是明显压缩。 “今年夏季情况比往年糟糕很多,铜价很高,竞争激烈且订单较少,铜管生产企业无法将增加成本向下游转移,生产出现了停滞,没有象往年一样建立铜库存。目前铜管行业做价方式为现货铜价加上加工费,加工费由铜管厂与空调厂商 定。铜价则参考 SHFE 现货月期货价格和长江现货铜价来定。 据介绍,铜管生产在前三年没有明显淡旺季之分,不管在销售旺季还是在销售淡季,都在开足马力生产。到了 2005 年,鉴于 3 万元以上铜价已经处于 30 年 来最高点,企业普遍担心铜价一旦下跌,将给公司未销售铜管带来贬值风险。因 此,今年 7 至 9月淡季,整个行业基本处于停产半停产状态,以销定产,尽可能 降低库存量,已回避铜价下跌风险。 有用铜企业介绍,今年 8 月虽然开工率远低于去年,但由于规模扩张,用铜 量较去年却有所提高。2004 年到 2005 年 6 月的这段时间内,铜价趋势与铜管消 费趋势基本一致。但今年 7 至 9 月,铜价走势与铜管行业用铜出现明显背离。铜 价振荡向上,而铜管企业用铜却在快速下降,一反往年平稳走势。 这主要是由于下游企业看低铜价,订单推延,希望一段时间后铜价能从高位回落。随着铜价节节走高,到了 9、10 月份,下游企业看铜价下跌无望,开始采购,铜管消费又快速回升,铜原料也随之紧张起来,偶而还会出现无货可买的情 况。 “对于企业来讲,目前一直在避免以 39000 以上高价买入现货铜。而且,对目前39000 元/吨的铜价,下游空调厂已经很难接受。从国储第四次拍卖储备铜 80%流 拍,也能看出消费企业对 39000元以上的铜价已经产生了抵触心理。 中信期货 陈永林 |

| 新浪首页 > 财经纵横 > 期货研究报告 > 正文 |

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股票:今日黑马 |

| 12月大黑马免费送!! |

| 投资3万元年利100万! |

| 2006年投资分析指南 |

| 开个名品小店赚大钱! |

| 开男士品牌名店赚疯了 |

| 名品服饰 一折供货 |

| 理性投资者轻松赚钱! |

| 特色治失眠抑郁精神病 |

| 瑜珈美容俱乐部太赚钱 |

| 高血压治疗上的飞跃! |

| 开个咖啡店赚了几百万 |

| 拿什么拯救男人?? |

| 法国美容 浪漫赚钱! |

| 女人暴富好项目! |

|

|

|

| |||||||||||||||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996 - 2005 SINA Inc. All Rights Reserved

|