预计期铜牛市行情将延续至二○○六年第一季度(2) |

|---|

| http://finance.sina.com.cn 2005年10月25日 13:08 华闻期货 |

|

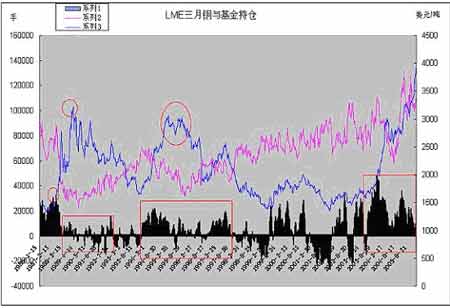

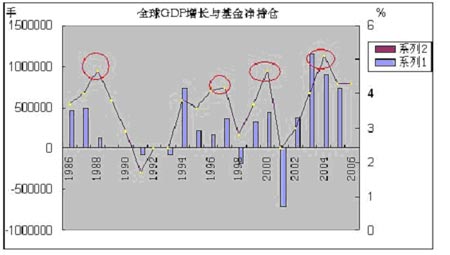

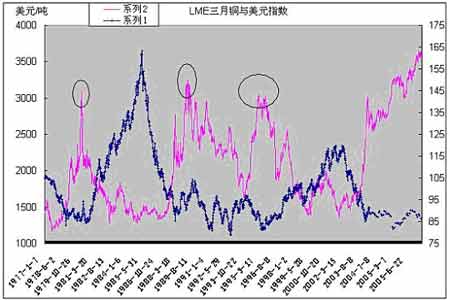

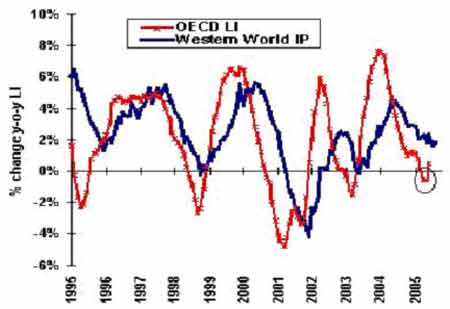

四、近二十年的数据表明全球经济增长变化对基金净头寸的影响要远大于供需关系变化对其的影响,而基金净头寸的变化对价格产生了直接的影响。 图五 系列1 CFTC基金净持仓 系列2 COMEX总持仓 系列3 LME三月铜 在上图中我们看到,86/6——87/6月 基金以买入为主,而价格在1400——1330美元附近探底后回升至1650美元上方,图表上上升趋势开始形成。87/6——87/10期间基金净多头寸从高点开始不断减少,并降至1377手附近,而价格从1670美元继续上扬至2050,图表上市场上升趋势有加速现象。87/11/1——88/9/30期间基金净多在500——11000手震荡,并在9/30达到最高。价格在87年12月24日冲到阶段高点回迅速回落至2000元附近附近,并在2000——2400美元展开大幅震荡。88/9/16铜价向上突破2400美元,而伴随着价格的上扬,基金净多持仓持续减少并在89/2/1至0手,相对应价格在89年1月13日达到顶峰,并在2700——3000美元展开进行大幅震荡。从顶峰过后的价格表现看,89/1/13——91/4/2/26期间市场基本围绕2400——3000美元大幅震荡。而在此期间,基金净持仓亦围绕0展开上下震荡。通过上文的分析,笔者认为,89年1月后基金净多的归零直接导致了市场后期上升动力的不足,虽然在90年期间基金曾一度建立了短期性的净空头寸,但在缺乏供需面的配合下,价格基本位置在2400美元上方。从时间上看,基金净多的最高点出现在牛市的初期87年6月 与89年相比,基金在93—95牛市中的操作出现了较为明显的失误。基金维持净多状况从93/ 12/7一直维持至95/4/25日,而价格在95/1/27和95/8/11日形成了双头,在此期间,基金的净多高点出现在94/6/28。但值得注意的是市场在95年1月见顶后,除95/4/25——95/6/6基金持仓显示为净空外,95/6/6——97/11/4日基金一直维持净多水平,即使在95/6/6——96/9月伦铜从2971美元下跌至1930元。在96/9/14——97/6/6期间,基金净多再次达到94年6月的较高水平,而随之而来价格出现大幅反弹。95——96年的走势表明在缺乏供需关系的支撑下,即使投机资金大举做多,最终亦只能导致价格的暴跌。但二次牛市场中基金持仓为何有如此大的差别,相对于供需求关系的转变,89年基金净多归零的时间大大的被提前,而97年下半年基金大举做多与供需关系是矛盾的。通过全球GDP的增长与基金净持仓的比较我们发现,基金净持仓的方向在很大程度上取决于全球经济的增长(图六),既全球经济增长对价格的影响是通过基金持仓的方向作用于市场。 图六 系列一 全球GDP增长率 系列二 基金净持仓(为当年每周基金净持仓总和) 五、汇率及美元仅仅在72—74年的大型牛市场中对价格生产过决定性的影响,而在后三次的牛熊循环中,美元起起落落对铜价的影响是有限的 图七 我们先看观察以下74年后铜价与美元的关联情况: 1、77——80的牛市中,美元指数虽然在77—78年中不断贬值,但在79年—80年初,美元基本围绕90附近盘整。 2、86——89年的牛市中,美元指数虽然85年开始大幅贬值,但87——88年中市场基本已接近贬值尾声,1988年铜价大幅上扬的过程中,美元指数从86反弹至100附近。 3、93——95年的牛市中,美指于1994—1995出现中期性贬值,指数在95/5/8日见底后在延续上扬至1998年。 综合以上三次情况,笔者认为美元的贬值对牛市的初期起到了推波助澜的作用,但随后美元的反弹与价格的反转间并无太大的直接联系。 与70年代后的波动不同的是在美元在70年代初的波动是全球汇率机制的一种改变。1971——1973年布雷顿森林体系的解体。其过程如下: 1971年初,美国在持续78年贸易出超之后第一次出现贸易逆差, 1971年8月15日,美元贬值8.57% 1973年2月12日尼克松政府宣布美元再贬值10% 1973年10月第四次中东战争爆发,美国因支持以色列而受到阿拉伯产油国的一致制裁,从而导致1973-1975年的经济危机。 总体而言,汇率只有出现在制度上产生改变时才能对商品价格造成重大影响,一般性的因各国经济发展不均衡或经济循环周期而市场的波动对价格的直接影响是不明显。在很多时候虽然美元会成为了精铜市场关注的焦点,但笔者认为就其本质而言仅为市场炒作的一种借口。 六、根据各因素对价格的影响方式与深度,重新评估2003年开始的此伦牛市,笔者认为市场的强势应能保持到2006年第一季度。 综合上文的分析,我们得到如下结论:供需求关系与全球经济的增长共同决定了牛市场转折,在任何一个因素发生转变后市场均将失去再创新高的动能。在交易中,全球经济的增长状况通过基金的持仓方向直接作用于市场。库存在很大程度上为一种滞后指标,而美元只有在外汇市场出现结构性变动时才能对价格产生决定性的影响。 从2003年开始的此伦牛市场运行至今已延续了2年半,根据上文中的结论笔者将尝试寻找此伦牛市的转折点。 1、供需面上,因产能扩张受到较多非人为因素的干扰,截至本年度7月,不仅预期下半年的过剩供给没有出现,全球的供应中仍存在23.5万吨的供应缺口。考虑到第四季度为全球的消费旺季,预期截止本年度末全球供需关系仍不会发生大的扭转。 2、第二季度全球经济指标曾一度走软,但进入第三季度以来,以美国为首的西方国家经济重新抬头,而经济先行指标OECD亦在7月份开始扭头向上。在最新的经济评估报告中,IMF认为2006年全球经济仍将维持4.3%的高速增长,基本与今年持平。 图八 3、受第三季度全球经济重新加速的影响,基金在下半年推动市场上行的方式开始改变。 分项持仓显示,在上半年的牛市上扬中,基金将重仓集中在现货月及近月合约上,借助极底的库存,市场几乎每月均演绎一次逼空行情。但在第三季度末与第四季度以来,分项持仓上新增头寸均集中于远月12月或2006年合约之上。通过在远月合约的买进,基金继续推进市场的上扬。笔者认为第三季度全球经济的重新加速给基金带来了中线做多市场的信心。而资金的此举亦符合上文中全球经济增长变化决定基金净头寸方向的结论,考虑到明年经济良好的预期前景,截止今年末,基金逢低买入的交易策略不会有太大的改变。 综合以上所述,笔者认为2003年开始的此伦牛市应能延续至明年,市场在完成4000美元附近的调整后将继续前期震荡上行的走势,而从目前的持仓结构上,2006年第一季度能市场出现此伦牛市场最高点的可能性很大。 华闻期货 任经文 |

| 新浪首页 > 财经纵横 > 期货研究报告 > 正文 |

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股票:今日黑马 |

| 投资3万元年利100万! |

| 治口臭口腔溃疡新突破 |

| 完美女人是怎样炼成的 |

| 加盟美国牛仔免费铺货 |

| 名品服饰 一折供货 |

| 韩国顶尖童装贝蕾尔! |

| 美国保佳教您赚大钱! |

| 虫虫新女装漂亮才被抢 |

| 儿童EQ教育最新资讯! |

| 学美国技术办厂赚大钱 |

| 纤体店婷美投资您赚钱 |

| 床品折扣店一本万利 |

| 治疗高血压不花冤枉钱 |

| 涨停板股票免费送! |

|

|

|

| |||||||||||||||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996 - 2005 SINA Inc. All Rights Reserved

|