大豆豆粕跨品种套利理论分析和投资策略报告 |

|---|

| http://finance.sina.com.cn 2005年10月13日 07:41 万杰鼎鑫 |

|

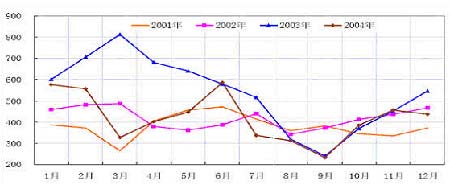

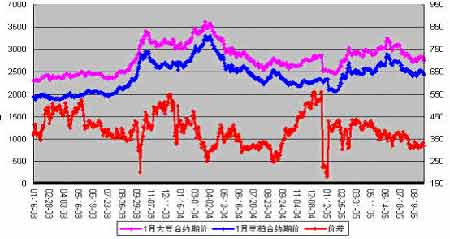

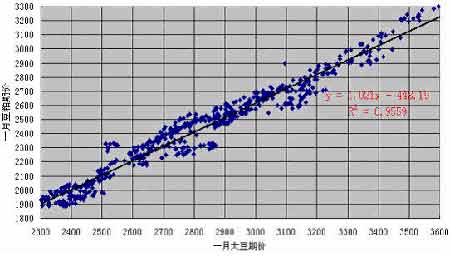

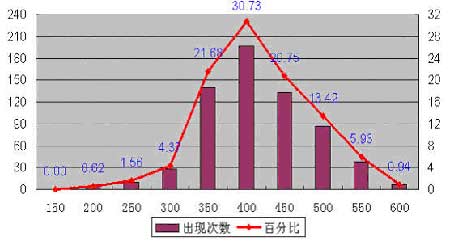

一、大豆豆粕套利的理论基础分析 所谓跨品种套利,是指利用两种不同的、但相互关联的商品之间的期货合约价格差异进行套利的一种投资方式,它通过买入某种商品某一交割月份的期货合约,同时卖出另一相互关联商品相同交割月份的期货合约,然后在有利时机将这两个合约进行对冲平仓而获利。由于其获利不是基于单个商品合约价格的上涨和下跌的绝对值,而是基于不同品种合约之间价差的扩大和缩小的相对值,因此,相对其他投资方式,跨品种套利具有同等收益下风险较低的特征。 对于大豆和豆粕这两种商品来说,由于豆粕是大豆加工后的主要产品之一,因此,其价格和大豆价格间有着紧密的联系,同涨同跌的趋势非常明显。然而另一方面,豆粕价格除了受到大豆原材料价格的影响外,还受到饲料养殖状况、替代品(如其它油籽粕、鱼粉和肉骨粉)的价格、以及大豆加工的另一主要产品——豆油的价格水平等多种因素的影响,并且在国内目前的期货合约设计上,黄大豆一号合约只能用国产大豆通过设置在大连的交割仓库进行交割,而豆粕合约主要用进口大豆压榨后的豆粕通过集中在华南和华东的交割厂库或厂库进行交割,这些因素又常常会造成豆粕与大豆价格间价差的波动,为我们进行大豆与豆粕间的跨品种套利提供机会。 图1 大豆和豆粕价差的季节性走势 就季节性而言(见图1),大豆与豆粕的价差在第一季度一般趋于下降,这段时间正是我国的春节前后,即将集中出栏畜禽对豆粕需求的增加和油厂因春节放假而开工率降低造成豆粕供应量的下降,使得豆粕的价格相对坚挺,而国产大豆正好处于上市后的集中供给期,价格相对较低;到了第二季度,大豆与豆粕的价差一般会有所增加,因为此时国产大豆集中供给的压力已有所减弱,随着消费的日趋旺盛,大豆价格逐渐走高,而豆粕则在畜禽大规模出栏后的需求下降和油厂开工率提高造成的供应增加的双重压力下,价格的上涨压力较大;第三季度,随着畜禽补栏后对豆粕消费的逐渐增加,豆粕价格开始上涨,而此时大豆由于消费旺季已经过去,价格步入调整,导致大豆和豆粕的价差再次下降;到了第四季度,水产养殖的结束和“国庆”、“中秋”两节前部分畜禽的出栏,使得豆粕消费自高峰开始下降,再加上豆油需求的逐步旺盛所导致的油厂开工率的增加,豆粕价格开始大幅回落,因此,尽管收获季节的到来,使得大豆价格面临这新豆上市的压力,但大豆与豆粕的价差一般会有所增加。 目前,正值9月,大豆与豆粕的价差正处于止降反增的季节性转折时期,这为我们进行“买大豆卖豆粕”的跨品种套利提供了一个良好的投资机会,因此,接下来笔者就着重以大连市场当前最活跃的A0601和M0601间的套利机会做一分析。 二、当前市场买入A0601、卖出M0601进行套利的可行性 1. 大连大豆与豆粕一月合约价差的历史统计 目前大连市场所运行的主要大豆合约——黄大豆一号合约,是大连商品交易所继国家在2001年6月至2002年1月间相继颁布实施《农业转基因生物安全管理条例》及其相关办法而要求对进口大豆进行标识管理后,于2002年3月15日开始上市交易的,2003年1月16日是大商所大豆期货合约全部改为黄大豆1号合约交易的第一个交易日,而豆粕合约则在2003年1月2日被大商所对交易规则做了重大修改,特别是交割地从大连移至江浙沪地区,并实行滚动交割、跨月交割制度,因此,考虑到数据间的可比性,我们着重研究自2003年1月16日以来大连大豆与大豆一月合约的走势及其价差。 图2是2003年1月16日以来大连大豆与大豆一月合约期价的走势及其价差,可明显看出,大连大豆1月合约与豆粕一月合约的期价走势具有同涨同跌的一致性,而两者间的价差则主要集中在250-550的区间内波动。通过进一步的数学统计,我们得出,大连大豆与豆粕一月合约的期价走势具有非常强的正相关性,两者的直线拟合方程的R2值高达0.9559(见图3),这为我们在大连大豆和豆粕合约间进行跨品种套利的可行性提供了事实上的支撑,而大连大豆与豆粕一月合约的价差有90%的概率是分布在300-550的区间(见图4),这为我们在大连大豆和豆粕合约间进行跨品种套利提供了操作上的参考,当其价差接近300时,我们可考虑通过买大豆卖豆粕的套利方式而获利,而一旦其基差接近550,我们又可通过买豆粕卖大豆的套利方式而获利。 图2 大连大豆与豆粕一月合约的历史走势及其价差 图3 大连大豆与豆粕一月合约的走势具有非常强的正相关性 图4 大连大豆与豆粕一月合约间价差的概率分布 |

| 新浪首页 > 财经纵横 > 期货研究报告 > 正文 |

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股票:今日黑马 |

| 投资3万元年利100万! |

| 治口臭口腔溃疡新突破 |

| 升级女人 内衣赚钱 |

| 加盟美国牛仔免费铺货 |

| 名品服饰 一折供货 |

| 韩国童装童鞋赚疯了! |

| 美国保佳教您赚大钱! |

| 虫虫新女装漂亮才被抢 |

| 中国1000个赚钱好项目 |

| 学美国技术办厂赚大钱 |

| 婷美纤体店金装上市 |

| 床品折扣店一本万利 |

| 治疗高血压不花冤枉钱 |

| 新韩国快餐年赚百万 |

|

|

|

| |||||||||||||||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996 - 2005 SINA Inc. All Rights Reserved

|