天气状况预期恶化成为玉米触底反弹的主要动力(4) |

|---|

| http://finance.sina.com.cn 2006年07月14日 00:28 首创期货 |

|

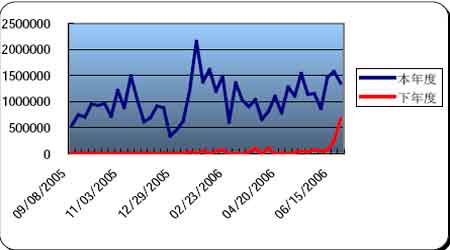

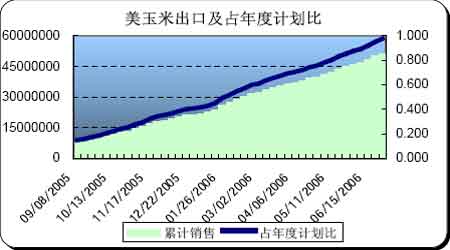

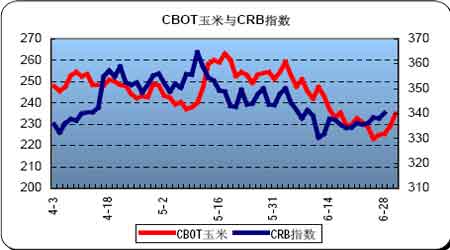

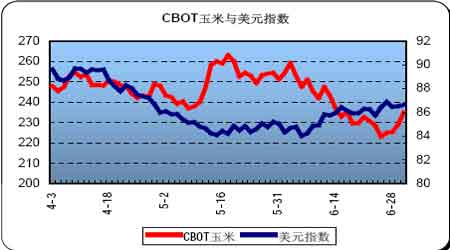

玉米出口 本年度美国玉米出口始终保持强劲势头,特别是6 月份以来连续四周出口销售量处于历史高位,农业部频繁报告单日单一目的地超过10 万吨的玉米出口。最新报告显示,截止6月22 日,美国净销售2005/06 年度玉米135.38 万吨,较前一周下降14%,但较4 周均值提高7%。2006/07 年度净销售67.38 万吨,出口装船量117.76 万吨,较前一周下降8%,较4周均值下降3%。 当周净销售总量为202.76 万吨,远远超出市场预测区间120-180 万吨上限,完成年度出口计划进度较去年同期提前了19%,与上周19%持平。 截止当周累计销售量达到5143 万吨,距离美国农业部年度销售预测的5271 万吨仅差128 万吨,年度计划完成进度达97.6%。以目前的销售势头看,下周将轻松完成销售目标。 美玉米出口及占年度计划比 美国强劲的出口销售主要得益于以下几点,一是作为第二大玉米出口国的中国因内需的膨胀而减少了出口量,为美国占领国际市场留下了空间。以往主要在中国采购的韩国,也将进口的重心转移到美国;二是近期CBOT 玉米期价的回调刺激了国际买家的采购积极性;三是阿根廷出口步伐缓慢;四是部分国家进口量增加,主要是加拿大和韩国。前者因政府取消了美国玉米的进口关税,使该国进口需求高涨。后者国内养殖业回暖,并且在饲料中使用更多的玉米,较少的小麦。 国际谷物理事会预计本年度美国玉米出口量将达5500 万吨,高于美国农业部5271 万吨的预估值。鉴于近期的强劲势头,预计农业部将调高年度出口销售预期值。 种植面积和季度库存 美国农业部6 月30 日发布的玉米种植面积报告显示,2006 年美国玉米种植面积预计为7936.6 万英亩,低于市场预测均值7979.7 万英亩,但处于7900-8060 万英亩预测区间内。 较2005 年的8175.9 万英亩下降3%,较2004 年下降2%,但较3 月报告意向种植面积提高2%。 种植面积较去年下降主要是因为化肥和燃料成本提高使得农民选择播种其他低投入成本的作物。10 个玉米主产州(伊利诺斯、印第安纳、爱荷华、堪萨斯、明尼苏达、密苏里、内布拉斯加、俄亥俄、南达科他和威斯康星)的种植者已经播种了6300 万英亩玉米,较去年6510 万英亩的播种面积降低3%。下降幅度最大的州是伊利诺斯,该州今年播种面积较去年的纪录水平减少了50 万英亩。印第安纳州种植面积为550 万英亩,较去年减少40 万英亩。明尼苏达州播种面积为730 万英亩,与去年持平。 当日发布的季度库存报告称,截止2006 年6 月1 日,美国玉米库存为43.63 亿蒲式耳,较上年同期增加1%。其中农场库存23.5 亿蒲式耳,较上年同期下降5 个百分点;农场外库存20.1 亿蒲式耳,较去年同期提高8 个百分点。预计2006 年3 月至5 月,库存累计消耗量为26.2 亿蒲,较去年同期的24.4 亿蒲增加了1.8 亿蒲。 农业部报告季度库存数据高于市场预测均值100 万蒲式耳,处于市场预测区间内,基本符合预期。由于本年度玉米消费增长较快,美国玉米出口销售形势一片大好,使得农场和农场外库存消化较大。但由于中长期的牛市预期,并且因油价高企、化肥价格走高导致农业生产成本上升,农户惜售心理浓厚,库存的消耗进度受到一定程度抑制。 外部市场 CBOT玉米与CRB指数 CBOT玉米与美元指数 从CBOT 玉米期货与CRB 指数走势图中可以看出,4 月以来CRB 指数震荡剧烈,走出了先扬后抑的行情。同期CBOT 玉米期货走势基本相同,但CRB 指数转势明显领先于玉米期价,可见二者之间可能存在某种引导关系。6 月中下旬,CRB 指数率先触底反弹,随后玉米于6 月底在天气提振下转而向上,但中期趋势尚需天气指引。 考察二季度美盘玉米与美元指数走势,可以发现二者基本存在一定的负相关关系,但从6 月中旬以来这种负相关关系不是很明显。一般来说,当玉米市场缺乏基本面消息指引时,外部市场尤其是美元汇率对价格的导向性较明显。6 月以前玉米基本面比较平稳,导致价格波动的主要力量来自基金的操作,而基金主要是受美国通货膨胀预期推动,农产品也是基金规避风险的渠道之一。受美国双赤字影响,美元汇率长期处于下行通道中,使包括农产品在内的整个商品市场上演了一波波澜壮阔的牛市行情。但6 月以后,由于玉米和大豆相继进入关键生长期,产区天气成为市场的关键引导力量,使得玉米期价和美元汇率走势相关度降低。 值得注意的是,汇率的变动将直接影响到基金的决策行为,从而间接对市场产生作用。 上周,美联储公开市场委员会宣布了连续第17 次加息决定,但在随后的声明中暗示加息操作可能停止。市场普遍预期到联储本次加息,但未来可能停止继续加息令美元大跌,综合国内外经济现状,美元的本轮反弹随时可能结束,商品市场也将面临新一轮的牛市行情。 后市展望 美国中西部玉米带前一周末及上周初获得了一场大范围降雨,使土壤墒情得以改善,玉米生长条件良好,优良率水平较前一周有个大幅提高。但这次降雨过程并不均匀,部分地区旱情依然严重,玉米和大豆等夏季作物面临较大威胁。农业部生长报告也显示出各州在优良率方面的巨大差异。目前天气预期干热,至7 月4 日前后没有明显的降雨过程,这对于正在抽穗和即将授粉的玉米来说非常不利。天气预期恶化成为玉米触底反弹的主要动力。 美国玉米出口销售形势一片大好,受中国和阿根廷玉米出口减少刺激,大量国际买家转而购买美国玉米,美国农业部基本每天都会报告高于10 万吨的大宗出口业务。迄今为止累计销售了农业部预期的97.6%,依目前的销售进度,下周将可以完成年度目标。 周五,盼望已久的农业部种植面积和季度库存报告出台,低于市场预期的种植面积坚定了市场的做多信心。而季度库存虽基本符合预期,由于自3 月以来库存的大量消化,仍使市场看到了美国玉米的巨大消费潜力。 作为石油替代品的生物燃料乙醇的需求增长被认为是未来拉动玉米上扬的关键因素,但应该看到美国和乙醇产能的迅速膨胀,乙醇需求加速增长和供求缺口的出现很大程度上依赖于油价的走势。 中国现货市场相对稳定,价格处于高位。经过连续的上涨,利多因素基本消化,短期内有望保持稳定或略有回调。由于玉米和小麦价格形成倒挂,饲料企业用更多的小麦替代玉米,使玉米的饲料需求受到压制。 虽然6 月下旬以来生猪和猪肉价格出现上涨迹象,但距离养殖业恢复尚需时日,来自终端的低迷消费一直是抑制玉米涨势的主要压力。目前东北地区深加工企业库存充足,大批量收购基本停止,但来自关内和南方销区的需求使供需的结构性矛盾依然存在,这是当前玉米市场的主要支撑力量。 综合来看,由于天气是当前及今后一段时期内玉米市场的风向标,可以预期下周美盘将延续上周后期的反弹行情。如7 月4 日以前中西部保持干热,独立日休市后美盘上扬动能将更为强劲。基金在上周后期一直扮演净买入角色,在干热的天气预期下更是会加大买进力度。 而中国大连玉米可能弱于美盘,主要是现货需求主要是饲料需求短期内难以有效恢复,并且东北地区天气良好,播种面积预计扩大,都从不同的方面给市场施加了压力。

|

|

不支持Flash

|

| 新浪首页 > 财经纵横 > 期货 > 正文 |

|

不支持Flash

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 2万元办厂秸杆变黄金 |

| 四两博千金成为事实 |

| 韩国亲子装,新生财富 |

| 1000元小店狂赚钱 |

| 打工开店两不误! |

| 365天,日日火爆 ! |

| 18岁少女开店狂赚! |

| 数万子宫肌瘤患者首选 |

| 治帕金森—已刻不容缓 |

| 夏治哮喘气管炎好时机 |

| 痛风治疗新突破(图) |

| 特色治失眠抑郁精神病 |

| Ⅱ型糖尿病之新疗法 |

| 高血压!有了新发现! |

| |

|

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |