|

不支持Flash

|

|

|

|

原油期货价格蓄势待发 沪燃料油价格上涨可期(3)http://www.sina.com.cn 2006年07月27日 00:12 良茂期货

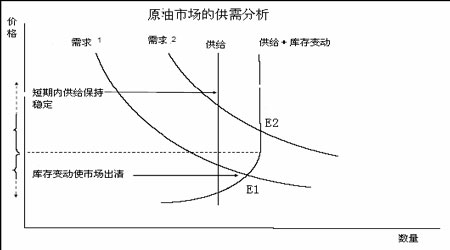

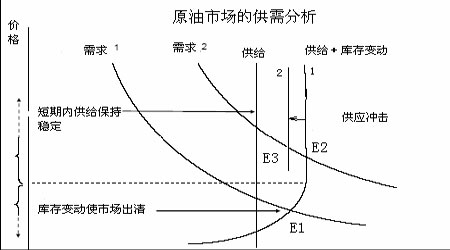

在正常情况下,原油库存和剩余产能作为调节原油价格的稳定器发挥着稳定市场的作用,当原油价格高涨时,释出库存和提高产能利用率导致原油供给增加,可以抑制原油价格的过度上涨,但现在的市场情况是:库存满足消费天数一直保持稳定,使得释出库存打压原油价格的行为只在极短期产生效果,在中长期的时间段内,释出库存导致的库存水平降低,在原油产量保持稳定的情形下得不到有效补充,所以价格的变动对有效供给不产生影响,即供给+库存变动对价格缺乏弹性,在上图中表现为垂直的,因此,需求增加导致的结果只能是价格的上涨。 如今,世界经济继续保持快速增长使全球原油需求保持强劲,加上季节性需求的可能增加都将使需求曲线从“需求1”右移到“需求2”,而此时,有效需求却保持稳定,从而使得原油市场的供需均衡从E1 向右移动到E2(如上图)。 另一方面,伊朗核问题、以色列与黎巴嫩的武装冲突引起的市场对原油供应的担忧以及尼日利亚武装分子袭击炼油设施可能导致的尼日利亚轻质石油产能中断,加上8 月初美国大西洋上飓风季节的来临对美国墨西哥湾炼油设施的破坏,都将给供应造成突然的冲击,使得供应曲线从图中的1 左移到2,如下图: 供应的突然变动将导致原油市场的供需平衡点从E2 上移到E3。 尽管通过以上的分析,油价上涨具备充足的基本面的因素,但油价回落的风险依然存在,回落的风险主要基于以下几个方面的因素:一是世界经济增长率可能出现的回落,核心CPI 大幅上涨可能导致全球对高油价的警惕,或者局部的金融危机引起全球市场对未来经济状况的心理预期,都会对实体经济产生较大的影响并可能导致一定程度经济的衰退,经济的衰退将使高油价对经济的负面影响凸现出来,并可能由于三个因素导致油价的回落:第一,经济的放缓会导致原油需求的下滑;第二,原油虽然作为一种商品,但它的金融属性从去年以来凸现出来,如果市场预期全球经济放缓而导致全球金融市场下跌,原油期货市场很难独善其身;第三,国际社会为对付经济衰退而联合起来,并在与OPEC 协调一致的基础上对原油价格进行人为的控制。二是目前的原油价格处于历史高位,而这样的价位是否真实地反映了原油市场的供需紧张状况仍然不得而知,因为原油的开采成本毕竟只有十几美元/桶,从某种程度上说,原油价格上涨的很大部分原因是基于国际基金借助于基本面因素进行的对原油价格的炒作,在基本面没有发生大的变化,或市场预期没有产生实质性的变化的情况下,这种炒作还将继续进行下去,国际市场流动性的泛滥甚至加剧了这种炒作,但一旦市场预期突变,原油市场也有可能出现的崩盘的危险。三是替代能源的开发和应用,今年上半年,面对高涨的油价,美国明确提出开发新能源以代替原油,各个国家也作出努力开发使用新能源,这很可能在未来影响原油消费,但新能源的开发和利用同新建原油产能一样是一个长期的过程,因此,从目前的情况看,它对原油市场的冲击很小。 于是,尽管存在几大因素可能抑制原油价格的上涨,但原油市场脆弱的供需平衡关系依然没有被打破,如果全球几大经济体的经济政策能够保持一定的延续性并使市场能够保持较高的预见性,原油价格在今年下半年的涨势将会继续下去并将继续创出历史新高。 2、下半年燃料油期货价格展望 尽管燃料油期货价格在今年上半年继续和原油期货价格保持较高的相关性,但它们之间的相关关系比2005 年已经有了很大程度的削弱,尽管燃料油期货价格将继续在今年下半年保持与原油价格较强的相关性,但燃料油市场本身的基本面因素仍不能被忽视。而正是燃料油市场本身的基本面情况,使得其价格与原油价格在今年上半年出现了分化,这一点与今年年初的预测一致。 随着原油深加工技术的进步,燃料油产量增加的速度正逐步放缓,但西方国家由于环保等方面的要求对燃料油的需求也在逐年下降,导致了西方国家剩余产量流向亚洲市场,保证了亚洲市场燃料油的充足供应,从今年3 月份以来,就有大量的西方燃料油船货运往新加坡,使得新加坡的燃料油库存非常充足,西方船货大量涌入新加坡的局面短期内将很难改变。 而在需求方面,尽管中国的燃料油消费在2005 年增加的基础上仍保持强劲, 但国内对燃料油的消费已有所放缓。由于国内经济依然处于高速增长势头,交通运输业将继续保持良好的发展势头,船用燃料油需求、石油化工中的燃料油需求将继续保持强劲,另外,为了使成品油价格与国际接轨,国家发改委可能继续提高成品油的价格,从而将导致炼油企业增加对高品级直馏燃料油的需求。但由于国家宏观调控,房地产业可能在今年下半年的继续降温,建材行业的燃料油需求将不会得到大幅增加,而发电用燃料油需求将趋于下降。2004 年,中国的电力缺口达到35GW,尤其是在南部地区,但2005 年,已经下降到25GW,而今年上半年,电力行业在前两年积聚起来的产能继续得到释放,未来几年电力供应存在过剩的可能增加。伴随着电力紧张状况的缓解和燃料油价格的大幅上涨,发电企业已经很难承受成本大增而利润缩水的严峻形势。作为占全国燃料油消费量1/3 左右的广东地区,2005 年发电用燃料油的消费量据比2004 年下降了1/3 左右。 而今年上半年,发电用燃料油的消费继续下降。尽管7 月初电价有所提高,但水电、煤炭发电企业产能的增加已经使得燃料油发电企业的竞争优势逐渐丧失。 因此,相比于需求供给问题共同主导的原油市场,燃料油市场却仅由需求占据主导。如果在石油化工、炼油行业、交通运输中增加消耗的燃料油未能弥补电力消耗中降低的燃料油需求,相比于原油市场,燃料油市场的相对弱势将在今年下半年继续存在。但是,由于原油期货价格对燃料油期货价格的指示作用在今年下半年料将继续存在,燃料油期货价格跟随原油期货价格的长期上涨趋势依然不会改变。 3、原油期货和燃料油期货价格的技术面分析 从原油期货价格的连续图上看,油价的上涨趋势保持良好,目前正处于5 浪运行中,从第五浪起点算起,83.87 美元是第三浪上涨幅度的0.618 位置,更高的目标价位于101.53 美元。第一支撑位在70 美元附近,该支撑位处于前期密集成交区内,并且是05 年8 月末创出当时的新高价位,支撑较强,第二支撑位在55 美元附近,从原油期货市场的趋势看,除非发生国际金融危机,下半年回落至该支撑点的可能很小。 从燃料油期货价格指数的走势图看,长期的支撑良好,显示长期趋势依然向上,且均线系统已呈多头排列。但前期高点3838 元处将受到上涨阻力,如果突破改阻力位,上涨行情将从此打开。下方面临60 日均线的支撑,在3580 元附近,跌破该支撑的可能较小,但如果跌破,下一支撑在长期的趋势线上。

【发表评论】

|

不支持Flash

不支持Flash

|

||||||||||||||||