国内成品油价格大幅提价 沪油反弹出现止跌迹象 |

|---|

| http://finance.sina.com.cn 2006年06月01日 02:00 中大期货 |

|

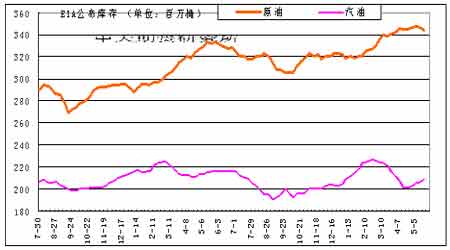

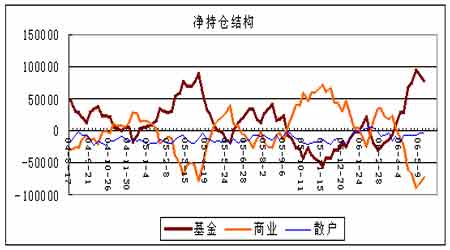

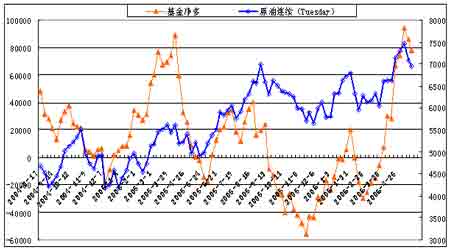

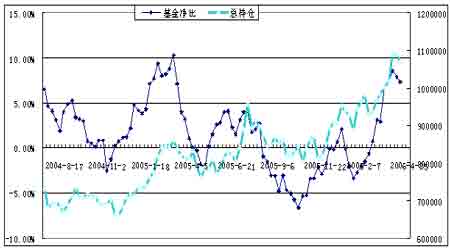

要点提示: 5月底将进入传统的夏季汽油需求高峰期。同时,市场对本年度夏季飓风题材表现敏感。 原油库存即将出现季节性增长的高点。若原油库存连续三周下降,即可基本确立季节性增长的高点。在汽油需求高峰期间,市场对汽油库存的变化较敏感。夏季汽油的需求程度以及炼厂一直存在的炼油瓶颈也是重要的影响因素。 本周NYMEX原油上基金继续减仓过程,揭示市场仍处于调整阶段。后市震荡减仓的可能性较大,同时强烈的做多气氛也为下一轮上涨奠定了基础。 本周沪油反弹幅度较大,出现止跌迹象。反弹力量来自,成品油大幅提价,涨幅比在10%左右;原油反弹;沪油跌至3650之下后,套保卖盘衰竭。 燃料油现货市场供应充足,而需求趋于旺盛。总体供应压力稍大,因此,原油对燃料油上涨起关键作用。 国际原油因市场多头预期较强,下跌不易,短期调整有提前结束可能。中线观点不变。沪燃料油追随原油,操作思路上应以做多为主,重要的是把握入市时机。 燃料油:把握上涨时机是关键 本周沪燃料油反弹幅度较大,出现了止跌迹象。沪燃料油主力合约FU0608报收于3699,较上周上涨了87点。本周重要利多,5月24日中国将成品油(汽油及柴油)每吨涨价500元。同时原油上涨,支持了沪油回升。 本周NYMEX原油止跌反弹,周收至每桶71.50美元左右。本周没有明显的政策性利空,美汽油库存连续快速增长,未能阻挡原油上涨的步伐。 本文试图分析沪燃料油期货近期走势的成因及后市变化。 一、影响国际原油的主要因素 1、宏观经济:工业商品期货下跌有利经济 本周美元指数继续呈现止跌震荡,走势平稳。在四月中旬跌破在88.80 – 91之间的区间下线之后,美元指数呈直线下跌之势,目前稍有缓和。美联储10日决定将联邦基金利率再提高0.25个百分点至5%,并暗示此后有可能暂停提息,是导致美元走弱的主要因素。当前美国通货膨胀风险仍存在,升息可能还是存在的。 道琼斯工业指数本周略有反弹,至11200左右,受通胀可能损及经济影响。全球主要商品期货普遍震荡,上周跌势缓和。本周全球商品市场基本格局是:贵金属中黄金、白银震荡偏弱;基本金属铜、铝振幅较大,能源商品中国际原油震荡偏强。农产品期货缓涨,全球CRB指数止于380一带。从走势看,工业品期货在上涨势头告一段落后,将转入震荡中寻求平衡阶段。 全球及中国经济第一季度继续增长,进入第二季度之后,因原油、金属等工业品价格的持续高涨,通货膨胀的压力增大,市场对经济增长的担忧以及宏观调控力度的加大,并导致商品期货市场的普遍下跌,试探宏观经济反应。 2、世界原油供求关系:06年需求反弹,高油价抑制需求 高油价降低需求增幅。石油输出国组织(OPEC)在其月度石油供需报告中说,昂贵的石油未能减缓中国燃料需求的扩张,仅令全球消费增长减速。预计中国原油2006年日需求增幅为45万桶;世界原油平均日需求为8460万桶,增138万桶,较上次报告调低5万桶。 06年全球原油需求将保持增长。新的美国能源资料协会(EIA)四月能源月度报告,2006年第二季全球石油日需求预计为8,380万桶,比三月报告中预测值增20万桶。全球2006年石油平均日需求为8530万桶,也提高了10万桶;中国方面, 2006全年原油日平均需求740万桶,年增7.2%,预测与上月相同。 中国原油需求反弹也得到中国机构的验证。据中国发改委报告,2006年中国成品油消费需求最低增速为5.4%,约增900万吨,因而原油需求要新增1500万吨,总量达到3.15亿吨。06年前四月中国进口原油4915万吨,较去年同期增17.3%。位于镇海和宁波的中国战略石油储备库2006年即将完工,并要注入石油。 3、地缘政治冲突:伊朗核问题仍是潜在利多 本周事态没有进一步恶化,有关伊朗核危机的国际解决方案正在酝酿之中。伊朗核危机、尼日利亚石油生产持续受到武装袭击等因素使石油供应显得脆弱,这些利多因素在油价较低时尤其有效。 随着伊朗宣布成功实现纯度为3.5%的铀浓缩,伊朗与西方就核问题的矛盾冲突愈加突出,极大地刺激了石油市场价格上涨。由于伊朗未能在规定期限内(4月28日)中止铀浓缩活动,联合国安理会正就对伊朗制裁问题磋商。 伊朗核问题悬而未决,仍是潜在利多。在国际原子能机构将伊朗核问题提交安理会之后,伊朗的态度也趋强硬。市场忧虑又趋紧张,尽管伊朗一再向市场保证,不会因同西方的核问题争端而停止原油出口。伊朗核问题是基本面上最具“实质性”的影响因素,它的影响是深刻的,面对具有伊斯兰教殉道思想和极端政治意识形态的伊朗,不能不担心事态的进一步恶化。 4、季节性因素:夏季汽油需求高峰期到来 美炼厂检修期将过去,加工率上升。4月下旬炼厂加工量逐渐上升,但近三周原油日加工量连续稳定在1530万桶左右,炼厂装置运转率下降到89.7%,可能说明炼厂产能有所恢复。 5月29日是美国阵亡将士纪念日,标志着传统的夏季汽油需求高峰期的来临。同时,市场对去年飓风的破坏记忆犹新,已开始提前炒作这一题材。据美国家海洋及大气管理局的年度预测报告,2006年季节期内大西洋将有13-16次风暴,其中最多可能会产生10次飓风。总体上今年飓风活动仍较频繁,但估计弱于去年。 5、原油库存:高点将现,总体供应充裕 截止06年5月19日,原油库存3.439亿桶,较上周减300万桶,比去年同期增1210万桶;汽油库存2.085亿桶,较上周增210万桶,比去年同期减600万桶。 本周原油库存连续两周下降,原油库存季节性增长阶段的高点将出现。汽油库存连续四周增加,增幅较大。前段时间因炼厂集中检修,以及今年政府规定禁用MTBE汽油,改用无铅汽油,导致汽油库存急剧下降,汽油期货处于季节性强势。目前新标汽油库存持续快速增加,炼厂运转率上升,有助于缓解市场对夏季汽油供应的担忧。在此期间,市场对汽油库存的变化较敏感。夏季汽油的需求程度以及炼厂一直存在的炼油瓶颈也是重要的影响因素。 若原油库存连续三周下降,即可基本确立季节性增长的高点。原油库存在持续数月的增长之后,4月增幅趋缓,根据库存变化的季节性规律,5月库存不再会有大的增长,高点将现,逐渐转入库存下降的阶段,而这一阶段一般将持续至9月。 不可否认的事实是,原油库存水平是近七年的新高,表明供应比较充裕。另一方面,高库存的利空作用,可能随着夏季汽油需求高峰的来临,逐渐淡化。同时第二、三季度库存下降的利好往往支持原油价格上扬。 6、持仓结构 : 椐美CFTC最新持仓,截止5月16日,基金持有净多78207手,较上期减8135手;商业持有净空头寸-73722手,减8554手,总持仓106.8万手,减2.2万手。非商业净多期权100483手,减8879手。 当期持仓分析: 本周基金期货、期权净仓继续降低,说明减仓过程仍在延续,同时总持仓规模缩减有限。在前周NYMEX原油总持仓量保持在超历史的高水平,总交易商数显著增加,显示市场的规模、市场的活跃度,都已超过了95年8月冲击70美元之时。大规模的资金入市、原油上涨具有广泛的认同性之际,部分敏感的基金已开始获利了结,甚至领先于某些利空的经济指标出台。 正如上期周报所说,大规模的资金入市做多,导致市场获利平仓压力以及高位震荡。本周基金的减仓,配合利空的经济指标,揭示市场开始步入调整阶段。后市震荡减仓的可能性较大,同时强烈的做多气氛也为下一轮上涨奠定了好的基础。 7、原油后市综合分析 把握后市应注意以下几点: 5月底将进入传统的夏季汽油需求高峰期。同时,市场对本年度夏季飓风题材表现敏感。 原油库存即将出现季节性增长的高点。若原油库存连续三周下降,即可基本确立季节性增长的高点。在汽油需求高峰期间,市场对汽油库存的变化较敏感。夏季汽油的需求程度以及炼厂一直存在的炼油瓶颈也是重要的影响因素。 本周NYMEX原油上基金继续减仓过程,揭示市场仍处于调整阶段。后市震荡减仓的可能性较大,同时强烈的做多气氛也为下一轮上涨奠定了基础。 |

| 新浪首页 > 财经纵横 > 期货 > 能源期货专栏 > 正文 |

|

不支持Flash

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 1000元小店狂赚钱 |

| 韩国女装年利近100万 |

| 韩国亲子装,卖疯了! |

| 女人钱,怎么赚 (图) |

| 100万年薪·招总裁 |

| 一万元投入 月赚十万 |

| 暴富:千个项目任选! |

| 99个精品项目(赚) |

| 强直性脊柱炎--站直了 |

| 夏治哮喘气管炎好时机 |

| 痛风治疗新突破(图) |

| 特色治失眠抑郁精神病 |

| Ⅱ型糖尿病之新疗法 |

| 高血压!有了新发现! |

| |

|

| ||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |