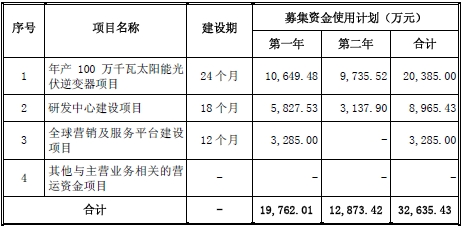

导语:来自安徽合肥的阳光电源股份有限公司首发申请8月9日获证监会批准。阳光电源主要从事太阳能逆变器和风能变流器等电力电子设备,计划发行4480万股,募集资金3.26亿元。将用于年产100万瓦万太阳能光伏逆变器项目、研发中心建设项目和全球营销及平台建设项目。然而,有媒体发现,阳光电源其实并不差钱儿,其持有现金及现金等价物余额高达3.08亿元。公司还一度在今年1月份突击分红2688万元现金。[评论]

阳光电源股份有限公司,成立于1997年,是一家专注于太阳能、风能等可再生能源电源产品研发、生产、销售和服务的国家重点高新技术企业。主要产品有光伏逆变器、风能变流器、电力系统电源等,并提供项目咨询、系统设计和技术支持等服务。

计划在创业板募资3.26亿的阳光电源事实上不并缺钱。根据招股书,记者发现,阳光电源的发展历程中一直都在持续引入外来股东增资。早在2007年3月,阳光电源前身合肥阳光的4名股东曹仁贤等人对公司进行增资,同时引入天辉国际和展能有限两个境外投资者作为新的股东。其中曹仁贤等4名自然人股东参与增资的1099万元中,其500万元为现金出资,599万元则是原公司资本公积转增而来。

2010年9月份,合肥阳光整体变更为阳光电源。公司约1.733亿元净资产被折为1.2亿股。完成股份制改造之后,阳光电源随即启动了上市前的一轮私募,包括汉麟创投、麒麟亚洲和汇智创投在内的3家公司以每股6.65-6.8元的价格成为阳光电源的新任股东,3家创投公司带来了9639万元的真金白银。事实上, 2010年,阳光电源就已实现约14803.30万元的净利润。仅上述两项就使公司当年现金增加了2.44亿元之多,这还不包括公司2009年实现的3500万元净利润。

更为蹊跷的是,一方面,公司启动上市方案希望募集资金来扩充产能;另一方面却在上市前突击派发红利。今年1月31日,阳光电源股东大会刚审议通过《关于募集资金用途及可行性的议案》;而在同一天的股东大会上,另一份利润分配方案也被通过,根据方案阳光电源将向全体股东每10股派发现金2元,合计派发现金红利为2688万元。但即便经过此次突击分红,阳光电源依然手握大把现金,截至今年6月30日,公司持有的现金及现金等价物余额依然达到3.08亿元。

虽然公司在招股书申报稿中声称公司2008-2010年母公司资产负债率为34.18%、48.07%和55.05%,但公司合并报表统计表明,合并后资产负责率其实只有31.95%、46.58%和54.06%。而今年上半年公司合并后资产负债率约为54.07%。值得一提的是,在阳光电源的负债构成中银行借款占据了极其小的比例。截至今年上半年为例,公司负债合计约5.04亿元。除却近几年来常规性的“非流动负债”1900万元之外(没有任何长期借款),剩余4.86亿元均为流动负债。其中,短期借款仅为4000万元,而应付票据、应付账款和预收款项则是流动负债的主要构成部分,三者合约占流动负债的90%。

阳光电源在2010年10月份的最后一次增资时,出现了上海汉麟创业投资(下称“汉麟创投”)和汇智创业投资有限公司(下称“汇智创投”)的身影。阳光电源招股书称,2010年10月10日,公司召开2010年第一次临时股东大会,审议通过汉麟创投、汇智创投以货币资金认购公司新增股份,其中汉麟创投向公司增加注册资本1085.54万元,汇智创投向公司增加注册资本96万元。

阳光电源每股发行价约7.28元。但根据2010年阳光电源净利润1.48亿元,发行后总股本1.792亿股计算,每股收益为0.83元。阳光电源所属节能环保行业,属于当下热门行业,业内人士认为市场将给予其高估值。按照50倍市盈率计算,其发行价将达每股41.5元。由此可见,若阳光电源顺利登陆资本市场,出现超募现象可以预期。而按照上述发行价每股41.5元计算,上述创投公司在不足一年的时间内收益将达到6.24倍,可谓豪赚。

2010年全年,阳光电源光伏逆变器、风能变流器的未执行合同额分别是3.64亿元和4174万元,总计约4亿元,而当年公司营收为5.98亿元。而截至今年上半年,该公司光伏逆变器和风能变流器总计未执行的合同额为6.2亿元,如果按照预计8亿元的全年营收来看,未执行合同额占全年比重的77.5%左右。之所以阳光电源有较高的未执行合同额,主要是因为该企业的大批逆变器都供给“金太阳”的光伏发电项目。

今年阳光电源来自国内外的营收预计达8亿元左右,相比2010年5.98亿元将会大幅增长。今年国外光伏产品需求将难以与去年持平,因而拉动今年阳光电源收入增长的,主要还是国内市场。2011年前6月,阳光电源出口意大利、德国、西班牙等地的营收为6054万元,去年该公司出口总营收为3.72亿元。一位接近阳光电源的人士透露,今年公司的出口收入不会超过去年,这意味着今年上半年,阳光电源的出口收入已经大幅下滑。

| 阳光电源基本资料: | |||

| 公司名称 | 阳光电源股份有限公司 | 成立日期 | 1997年11月28日 |

| 法人代表 | 曹仁贤 | 注册资本 | 13,440万元 |

| 发行股数 | 4,480万股 | 发行前每股净资产 | 3.19元 |

| 发行后总股本 | 17,920万股 | 主承销商 | 国元证券股份有限公司 |

| 经营范围 | 新能源发电电源、绿色环保节能电源的研制、生产、技术服务及 转让和电源设备研制、生产、销售。 | ||

从公司披露的最近3年度财务数据来看公司在2008年才开始出现小幅盈利。2008年阳光电源虽然实现了1亿元营业收入,但净利润仅为821.11万元,其中还包括500万元左右的营业外收入,扣除非经常性损益后的净利润仅为377.17万元。一年之后的2009年,公司营业收入一举增加至1.8亿元,净利润也相应增加至3521.51万元,同比分别增长79.46%和328.87%。

作为光伏市场主要市场的欧洲各国纷纷调整补贴政策,这已导致市场出现阶段性停滞,而且这一政策影响周期可能会持续扩大。虽然作为国内光伏逆变器老大的阳光电源,在2010年占据了42.8%的国内市场份额,但全年大陆太阳能光伏发电新增装机仅40万千瓦,阳光电源两年建设期后多达150万千瓦的产能,能否在国内市场顺利释放依然是个未知数。

阳光电源将2010年出口业务的突然井喷式增长归结为2010年国际光伏市场经过2009年度金融危机之后旺盛的市场需求。但这一趋势并没有能够得以持续。今年上半年,阳光电源出口业务骤减至6054.53万元,仅占据公司同期营业收入的20.72%。在这一背景之下,阳光电源还推出了募资3.26亿元的扩产项目。该项目投产之后阳光电源光伏逆变器的产能将从现在的50万千瓦一举增加至150万千瓦。

| 项目 | 2011年1-6月 |

2010年度 |

2009年度 |

| 营业收入 | 292,158,431.37 |

598,831,418.37 |

180,276,186.89 |

| 营业利润 | 64,322,805.93 |

154,641,764.43 |

23,945,906.69 |

| 利润总额 | 74,015,817.38 |

172,272,538.56 |

40,937,229.38 |

| 净利润 | 62,530,104.68 |

148,033,017.17 |

35,215,084.80 |

| 净利润 | 62,530,104.68 |

148,033,017.17 |

35,215,084.80 |

| 扣除损益后净利润 | 54,267,489.03 |

131,767,036.82 |

19,372,265.59 |

| 项目 | 2011年1-6月 | 2010年度 |

2009年度 |

2008年度 |

| 经营现金流量 | 14,293,712.74 | 221,640,304.27 |

23,176,654.84 |

12,077,353.29 |

| 投资现金流量 | -37,013,116.60 | -34,481,670.30 |

-18,917,393.86 |

-23,960,769.27 |

| 筹资现金流量 | 7,294,001.86 | 77,352,388.23 |

22,921,266.50 |

-3,198,975.00 |

| 现金等价物增加额 | -13,232,095.76 | 264,402,811.27 |

27,051,524.70 |

-16,806,356.50 |

为了提高可再生能源发电的竞争力,推动光伏发电、 风力发电等可再生能源的发展,各国政府都推出了对可再生能源的扶持政策,其 中:德国、意大利等欧洲国家出台了上网电价法案;我国对光伏发电实施了特许 权招标和金太阳工程以及对非招标太阳能光伏发电项目实行全国统一的标杆上 网电价、对风电实施了分类的风力发电上网电价等。各国推出的扶持政策推动了 可再生能源市场的快速发展,同时也降低了光伏、风力发电的成本。由于这些扶 持政策均由各国政府自行制定,尽管全球节能减排的趋势不变,但如果各国政府 相关扶持政策发生重大变化,上网电价下降幅度超过光伏、风力发电的成本下降 幅度,将影响可再生能源行业的发展,并对本公司的经营业绩产生影响。

随着近年来公司业务和资产规模的扩张,公司管理层在新产品 研发、市场开拓、企业管理方面已经积累了丰富的经验,但相对于国际市场上的 大型制造企业而言,公司目前规模仍然较小,抗风险能力不强。本次发行后募集 资金项目的实施,公司的生产能力、业务规模、资产规模、员工数量等方面都将 有较大幅度的增加,这将给公司的管理提出新的要求。 如果发行人的管理层素质、管理能力不能适应规模迅速扩张以及业务发展的 需要,组织模式和管理制度未能随着公司规模的扩大而及时调整和完善,将影响未来公司经营目标实现。

结语:以融资功能为重是A股市场根深蒂固的传统,在融资饥渴难消的大背景下,今年下半年,市场需要分担的融资压力反而更加不容小视。继续加大IPO和再融资力度基本没有大的悬念。新股上市,各家公司质量参差不齐,投资者需警惕打新风险。阳光电源股份有限公司看似业绩快速增长,然而,光伏产业受政策影响较大,未来是否能持续高成长性还属未知,另外,公司在资金充裕的情况下上市融资,有何意图?是否为满足个别人的财富梦想?[评论]