钱荒愈演愈烈,本周银行股重挫,民生、兴业银行等多家银行股继周一跌停后,周二再度暴挫,民生银行盘中再度跌停,兴业银行也一度跌超8%。银行股暴跌拖累沪指直接失守“建国底”再创新低,投资者倍感伤痛。市场的目光聚焦钱荒对银行股的冲击,而资本市场上反应如此剧烈的民生银行和兴业银行,投资者不禁要问:他们会否在这一次“钱荒”危机中遭遇滑铁卢?

随着债务/GDP的比例超过200%,巴克莱认为央行这次坚定的与政府站在了统一阵线——帮助政府完成去杠杆化,使之平衡从而能够保持可持续增长。尽管外界预期央行可能会出手稳定近期的银行间利率(且预测并不单单只是现金注入),但看上去央行并不打算这么做,因此短期利率很可能会在后续的一段时间内继续保持高位,而这很可能将导致一部分小型金融机构违约。民生、兴业为代表的中小银行,在同业业务上表现的激进,这可能会面临更大风险。

业内人士也肯定了市场对民生和兴业等银行的担忧,华泰证券银行分析师许国玉表示,民生银行、兴业银行等股份制商业银行因为同行业务占比较高,在这一轮“钱荒”中受到的影响比较大,而且这次“钱荒”对这些银行流动性管理提出了较高的要求,并可能会对今年银行业绩造成3%—4%左右冲击,最悲观的情况下可能会达到6%—10%。

“钱荒”引发的银行业危机愈演愈烈,今日更有媒体报道某城商行现25%隔夜拆借案,不惜一切代价借钱的情况。上市银行中哪些银行在本次“钱荒”中受到的影响更大?哪些银行更加依赖银行间融资来支持业务增长?

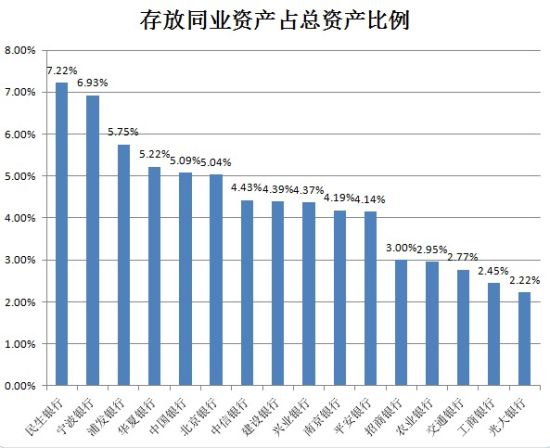

依据存放同业和其他金融机构款项以及总资产数据以及各个时期存放同业资产占总资产比例,可以看出哪些银行的业务增长更加依赖银行间融资来支持。从存放同业款项上看,截至2012年,浦发银行存放同业款项为3112.93亿元,为上述银行中最高,其次为民生银行、兴业银行、平安银行、宁波银行。而从最近三年数据上上述数据亦有较高的增长速度。

巴克莱的报告称,部分银行在利用信用风险资产(票据和信托受益权TBR)的买入返售和卖出回购打擦边球,这些资产的违约风险,在巴克莱看来要远高于以债券为标的的逆回购/回购。因此,据银行各个时期买入返售金融资产占总资产比例,可以看出哪些银行在风暴中潜在风险更大。

数据显示在一季度买入返售资产占总资产比例这一指标中,排名前三名的分别为兴业银行、民生银行、平安银行,占比分别为25.76%、22.35%、19.10%;而排名后三名的银行分别为中国银行、建设银行、工商银行,占比分别为1.88%、3.25%、3.66%。

万得数据显示,截至2012年,兴业银行的买入返售金融资产高达7927.97亿元,民生银行高达7326.62亿元,随后是浦发银行和平安银行,分别为2670.89亿元和1864.72亿元,宁波银行这一资产显著小于上述银行,仅为357.71亿元。此外,从最近三年数据上看,兴业银行、民生银行的增长速度亦显著高于上述银行。

上述两个指标占比银行排名依次为兴业银行、民生银行、宁波银行、浦发银行、平安银行,提取上述5家银行的最近三年同业存放款项和买入返售金融资产数值发现,上述银行最近3年的相关资产增速惊人。

从该统计中,我们也可以看到,由于股份制商业银行在同业存放款项和买入返售金融资产规模巨大,因此,他们在钱荒中违约的风险更大,也更容易受到危机的伤害。而所有受到影响的银行中,民生银行和兴业银行无疑将是受冲击最严重的,这就对两家银行流动性管理水平提出了更高的要求。

民生银行近年来总资产规模增长较快,使得杠杆率有所提升。资产规模扩张及杠杆率的提升主要贡献因素或为同业资产的较快增长,2012年公司同业资产同比增速达到155%,处于行业及历史较高水平。同业业务的扩张利于生息资产及盈利增长。民生的同业业务占比较大的为票据买入返售,涉及风险更多是流动性风险和交易对手风险。

但资产端的隐患在于资本的短板。

根据监管最低要求分析,过去五年民生内生资本积累低于风险资产扩张的资本要求。回顾2008年-2012年资本内生积累的数据,发现民生风险资产的较快扩张使其资本内生积累能力不足;过去四年风险资产年复合增速达到29%,预计在监管最低资本要求制约下,未来几年风险资产增速将有所回落。

自2011四季度以来,民生不良率进入上升通道,与行业趋势一致。民生银行2012年四季度不良率环比提升4BP至0.76%,不良贷款余额环比增长8.9%;下半年逾期贷款较6月末增加12%,占比提升6BP至1.12%。同时2012年全年不良贷款余额同比提升40%,不良率提升13 BP;逾期贷款较年初增长83%。

2012年,中小企业事业部和小微不良贷款回升幅度较大。其中,中小企业贷款不良率较年初提升86BP至1.55%;我们估算中小企业贷款新增不良额占2012年不良新增额的41%。小微企业贷款不良率较年初回升27BP至0.40%,仍显著低于整体贷款不良率,但根据估算,其不良新增额占公司新增不良额的32%。

中小微企业在经济下行时期风险抵御能力较弱是民生不良率回升的主要原因。

4月下旬,兴业银行公布2012年年报及013年一季度季报。2012年实现归属股东净利润347.18亿元,同比增长36.12%,拟10股派5.7元、送5股。2013年一季度实现归属股东净利润109.77亿元,同比增长32.44%,大幅超出市场预期。

东方证券银行业分析师认为,兴业一季报超预期的表观原因可归纳为:(1)负债结构明显改善:1季度存款环比增幅高达11.20%,利息收入增长12.63%的同时,利息支出仅同比增长5.70%;(2)中间业务持续高增长:2012年与2013年一季度手续费净收入分别同比增长68.99%与80.37%;(3)同业业务仍然维持高规模。

深层次原因是强大的非传统业务领域创新与拓展能力。但我们认为,在脱媒及信贷管制的大背景下,无论是扩张非标业务,还是发力投行、资产管理业务,均显示出兴业敏锐的市场嗅觉和强大的创新与拓展能力,也正因为这种能力,才是兴业在多数竞争对手仍局限于传统业务中、苦于如何拉存款、如何拓展非息收入的背景下,通过表内外业务切换,轻松实现存款与中间业务的高增长,业绩持续超预期的深层次原因。看好兴业的创新业务能力与长期投资价值。

“兴业银行的创新和风控能力在业内是毋庸置疑的,但其面临的尴尬是,创新业务出来后,每当一做大,监管层可能就会踩刹车,造成了创新业务没有可持续性,只能去开发新的存在重大不确定的创新业务”,一位兴业中层人士说,政策层面对兴业银行的影响比其他银行都要大,“所以兴业必须要学会‘钻空子’,同时又不能在政策要关门的时候被卡死,这是个既有科学也有艺术的问题。”

这位兴业中层人士的说法印证了兴业游走在游戏规则边沿的尴尬。

广发银行的一位前高层人士认为,兴业银行作为远离内地的区域小银行,只能通过创新来打造兴业的竞争力,这是兴业近几年快速成长的原因,但创新的不确定性注定让兴业成长的道路更加艰辛。

结语:随着时间的流逝,银行间市场爆发的这场钱荒危机影响才会慢慢彰显,但是可以推测,经历这次钱荒危机,银行业的生态将渐渐发生改变,而那些打政策擦边球的所谓创新的同业业务将进一步受到抑制,民生银行、兴业银行这两家在突飞猛进的业务创新是否因此遭遇滑铁卢,那不仅需要看两家银行的智慧,也需要一点运气…… 【我来评论】