地产调控的影响再探讨——国内中观周度观察(03.13-03.17)

文:申万宏源宏观 李慧勇、王健、余子珍

结论或者投资建议:

3月以来,多地加码地产调控措施。大体来讲,限购城市可以分为三类:一是京津冀和长三角的二线和三四线城市;二是房价上涨较快的一二线城市如广州、郑州、南昌和长沙等;三是其他城市如三亚、连江和赣州等。

调控升级将倒逼热点城市加大土地供应。北京住建委就表示,要“加快、加大商品住房土地供应。三季度末完成全年土地供应计划,是去年全年实际供应量的2.5倍”。且“目前已供应商品住宅用地完成年度土地供应计划的42%,是去年同期商品住宅用地供应量的7.3倍。一季度可完成自住型商品住房用地年度供应计划的60%,届时一季度商品住宅用地供应量将是去年全年实际供应量的1.5倍”。而热点城市土地供应的加快,将对地产投资有所支撑。

从调控城市可以看出三四线城市所受外溢效应的分化。从这次调控加码的城市可以看出,上涨最快的三四线城市一般处于长三角和京津冀区域,受到区域内核心城市限购的溢出效应最为明显。事实上,16年国庆密集调控潮之后,长三角的徐州、金华、绍兴等地的销售快速崛起,而珠三角的汕头、江门等地销售也大幅提升。

地产调控的外溢效果与被调控城市的地位有很大关系。长三角、京津冀和珠三角的核心城市,由于经济体量大、辐射能力强,受到调控后其需求外溢到周边三四线城市的能力就比较强。但是对于一些经济体量相对较小的城市,受到调控后需求外溢的效果就不见得会强。我们上周组织了一次电话会议,邀请了易居研究院的一位地产专家。他在会议中就提到,合肥吸引人口的能力不如南京,需求就不一定会外溢到周边的城市。同样的例子还包括长沙、郑州和西安等,市场投资还是集中在省会城市,外溢的效果就不太强。

因此,这一轮限购导致的外溢效应还是会有些差别。比如广州加码地产调控后,其需求可能会外溢到珠三角周边的一些城市,包括三四线城市;而长三角和京津冀的调控进一步加码后,需求可能会进一步向区域周边地区外溢。但其他一些地区如郑州、南昌和长沙等,其外溢效应就不一定会强。

那么,没有受到外溢效应的三四线销售来自哪里?如果仅仅是长三角、京津冀和珠三角的三四线销售增长,尚难以全部解释全国层面三四线地产销售的火爆。因此,三四线地产销售的火爆可能还有其他方面的来源。一是农民工就地务工带来的置业潮。2011年以来,本地农民工的增速就已经开始超过外地农民工,而2016年本地和外地农民工的增速差更是大幅拉大至3.2%。与之对应的,本地农民工在所有农民工中的占比也自2011年起持续提升,2016年更是大幅提升至40%。2016年农民工更多地选择就地务工,也与热点城市房价高涨推升生活成本有关。而这些农民工的本地置业是三四线地产销售的重要来源。三四线地产销售的第二个来源恐怕与新生人口有关。2016年的人口出生率接近13‰,为2002年来的最高值;出生人口增速高达7.9%,是1987年以来的最高值。人口出生率的大幅提升与二胎政策的放开有关,也在一定程度上推升了住房需求和房价的高涨。这不仅仅可以解释三四线地产销售的火爆,也对全国层面地产销售和房价的高增长具有解释力。

1 上游行业

煤炭:需求下降,库存增加,价格上涨。本周6大电厂日均耗煤量下滑,环比下降2.8%。环渤海动力煤价格继续上涨6元/吨至599元/吨,秦皇岛Q5500唐价格上涨15元/吨至625元/吨。近日,陕西、山西等多省份在省内开展安全检查,防止煤炭超产、偷产,保证安全生产。3月16日,发改委在去产能、去杠杆、降成本工作部联席会议称:煤价近期上涨,主因短期供需不匹配,仍处于合理区间及以上范围,不会出台减量化生产措施;供暖逐步结束后需求下行,煤矿节后复工复产增多,供需关系改善,煤价将平稳回落。据申万煤炭组观点,伴随补库结束后动力煤价格可能会有季节性调整,预计秦皇岛动力煤全年均价570元左右。焦煤方面,受河北等地焦化厂环保限产、钢厂补库较强影响,供需格局有所缓解。伴随焦煤库存下降,焦煤价格下跌压力缓解。3月10日当周,唐山焦精煤价格下跌2%,古交焦煤价格持平。秦皇岛港煤炭库存本周增加8.2%。

原油:布伦特和WTI原油价格小幅上涨。受美联储加息美元走弱,美国原油库存下降与沙特能源部长有意延长减产期限的影响,本周原油价格小幅上涨。截止3月17日,布伦特原油价格为51.76美元/桶,较上周上涨0.8%,WTI原油价格为48.78美元/桶,较上周上涨0.6%。据EIA最新数据,美国原油库存3月10日当周达5.3亿桶,较前一周减少237万桶,2个月内首次出现下降。沙特能源部长表示如全球原油库存持续在长期均值上方,将有意延长减产期限,但俄罗斯能源部长表示,至3月中俄罗斯已经减产16万桶/日,3月底将实现减产20万桶/日,维持减产30万桶/日直至6月底,目前讨论延长减产为时过早。本周美国活跃的石油钻井机数增加14台至631台,创2015年9月以来新高,也比去年同期高出63%。据申万宏源石化观点,近期原油价格波动加大,短期调整不改长期震荡向上判断。目前大部分风险已经释放,除非OPEC减产计划破灭,未来下行空间有限;长期来看,原油市场将逐步再平衡,油价会震荡向上。

铁矿石:价格上涨,库存增加。受美元走弱、钢厂补库影响,本周铁矿石价格上涨6.1%;库存增加0.7%,继续维持高位。CRB指数:本周CRB现货指数小幅上涨0.6%。

有色:铜、铝、锌价格上涨,铜库存大幅增加,铝和锌库存减少。LME铜、铝、锌价格分别上涨3.6%、1.9%和6.7%。本周铜库存增加3.7%,铝和锌库存分别下降3.5%、0.9%。

农产品:蔬菜、猪肉、水果价格下降。本周农产品价格继续下降,农业部28种重点监测蔬菜、7种重点监测水果、猪肉价格分别下跌3.0%、2.6%、1.9%。截止17日,3月蔬菜、猪肉同比分别下跌26%、7.6%,较2月同期跌幅均有扩大。

2 中游行业

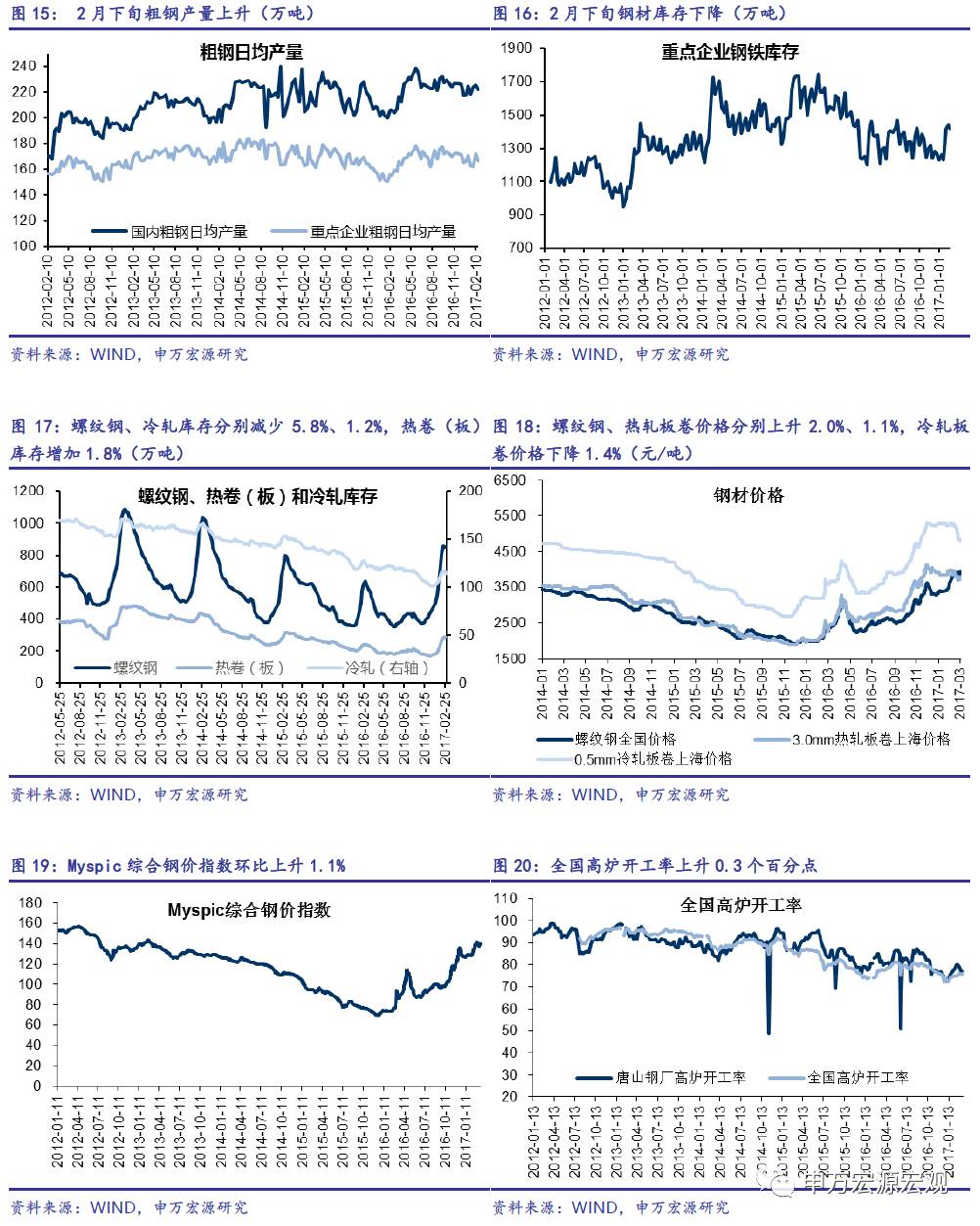

钢铁:开工上升,价格上涨。本周高炉开工率上升0.3个百分点。Myspic综合钢价指数上涨1.1%,螺纹钢、0.5mm热轧板卷分别上涨2.1%、1.1%。3月10日当周,3mm冷轧板卷价格下降1.4%,螺纹钢、冷轧库存分别减少5.9%、1.2%,热卷(板)库存增加1.8%。工信部长在联席会议上表示,今年政府工作报告提出的化解5000万吨钢铁过剩产能的目标不包括“地条钢”,而此前新华社报道,6月30日之前全部取缔“地条钢”等落后产能。这表明今年钢铁行业去产能计划仍将稳步推进。申万宏源钢铁观点,目前钢铁行业供需紧平衡,钢材市场将保持总体偏强态势。

水泥:价格上涨。本周水泥价格指数环比上涨2.0%,各地区水泥价格指数均有上涨;PO42.5水泥价格西南、华东地区下降,其余地区均上升。

化工:价格涨跌不一,PTA开工上涨。本周涤纶长丝POY价格下降7.4%,国内PTA开工率上升1.6个百分点。3月12日当周,华东地区PTA与尿素价格分别下降3.1%,0.8%,磷酸一铵价格保持不变,MDI价格上涨1.4%。

电力:电厂耗煤减少,库存总量下降。本周电力耗煤日均值63.3万吨,较上周减少2.8%;煤炭库存均值988万吨,较上周下降5.8%;煤炭库存可用天数减少至15.6天。

3 下游行业

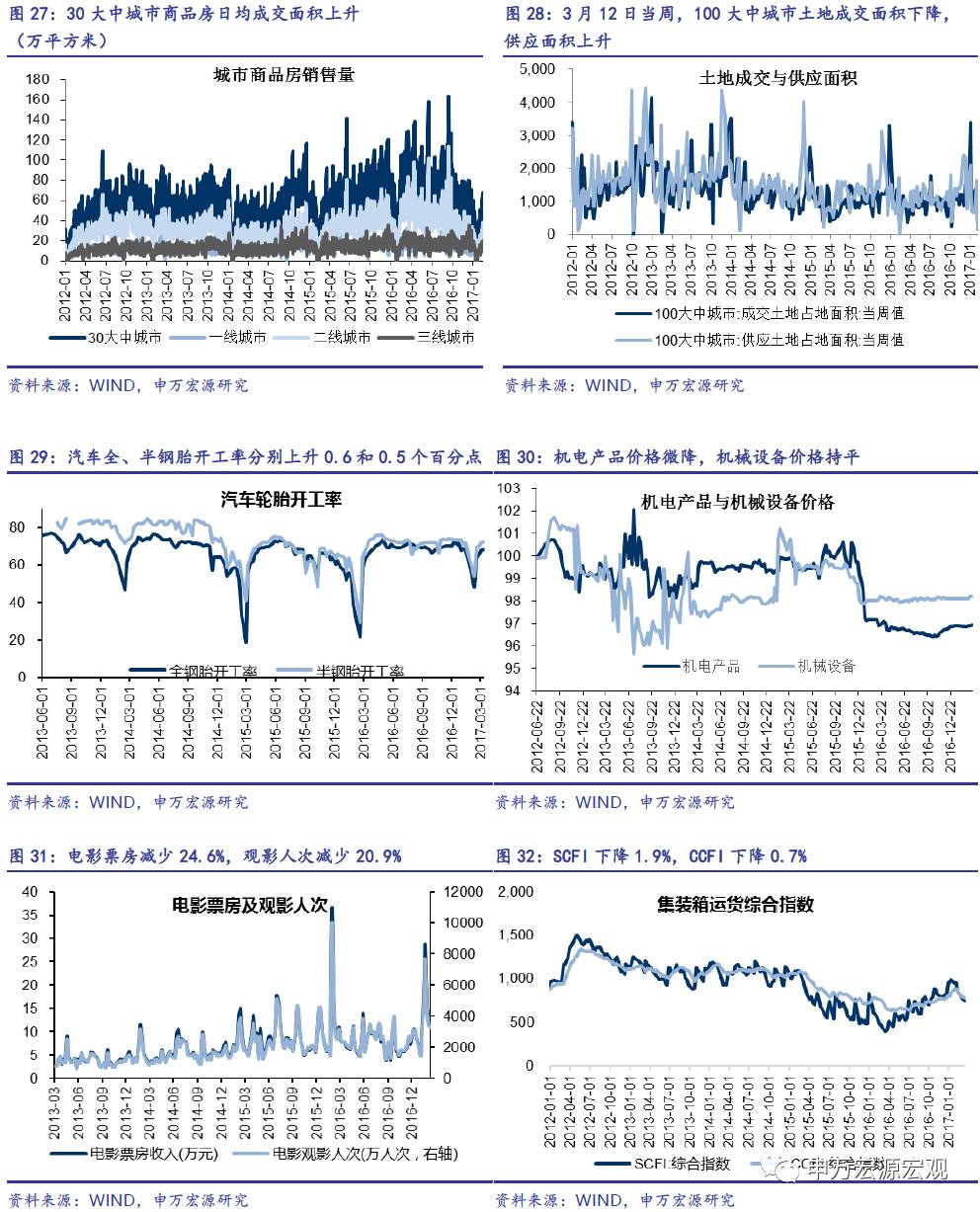

房地产:本周地产销售上升,土地成交面积下降,供应面积上升。2月56座城市新建商品住宅价格指数环比上涨,较前六个月均有增加。自2月28日以来,共有22个市、县、区出台限购或者限购升级,包括河北八市县、安徽滁州、浙江嘉善等多地。据易居研究院数据,合肥、南京、郑州、杭州等多地存销比仅为3-5个月,库存较低,这可能意味着今年的房地产投资比想象中好。1-2月地产投资增速8.9%,新开工及土地购置均较12月改善。本周30大中城市地产销售面积422.9万平方米,较上周增加15.9%,其中一二三线均增加,二线城市增幅较大。截止3月17日,30大中城市地产销售面积同比大幅下降33.8%,其中一二三线城市均有大幅下滑,分别为-26.4%、-36.3%和-34%,较1-2月同期跌幅扩大。3月12日当周,100大中城市土地供应面积整体上升,其中一二线大幅上升,三线有所回落;土地成交面积大幅下降。

汽车:销售弱,开工走强。根据乘联会数据,3月上旬汽车零售同比减少8%,批发同比增长1%,显示销售较弱。汽车生产方面,3月10日当周,半钢胎和全钢胎开工率分别上涨0.5和0.6个百分点。截止17日,半钢胎开工率上涨至72.3%,同比增速6%,生产见好。

机械设备:机电产品与机械设备价格基本不变。据申万机械组观点,PPP项目总体落地率持续提升,持续带动工程机械需求。挖掘机销量结构印证基建托底:1)2016年我国挖掘机销量“西高东低”,主因西部基建投资规模大导致;2)2013年以后小型挖掘机销量占比超过中型挖掘机,小型挖掘机在市政工程、农田水利等基建工程中应用较多。微观需求的角度来看,二手机更新换代的需求占比达2/3,二手机出清促进需求持续回暖。

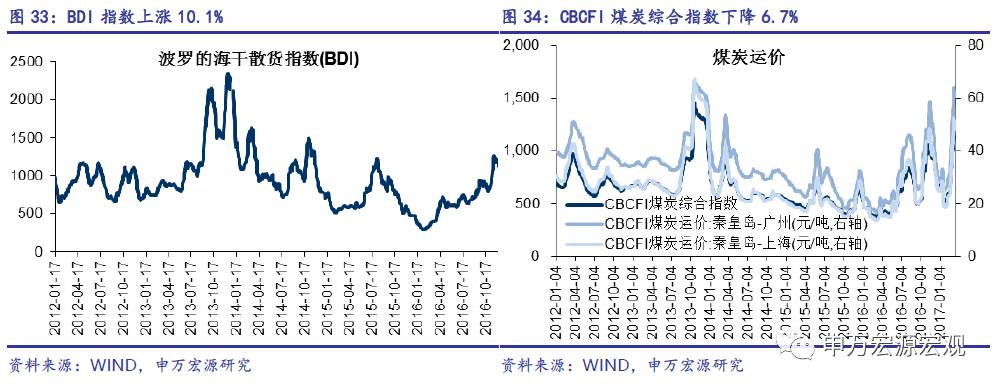

休闲消费:电影票房及观影人次继续下降。3月12日当周电影票房下跌至7.1亿元,较上周减少24.6%,观影人次为2248万人次,较上周减少20.9%。

交通运输:BDI指数上升,SCFI、CCFI指数下降。本周BDI指数上升10.1%,SCFI指数下降1.9%,CCFI指数下降0.7%。煤炭运价下降:本周CBCFI煤炭综合指数下降6.7%,其中CBCFI秦皇岛-广州运价下降4.5%,秦皇岛-上海运价下降7.3%。

相关研究

1. 20170312,PPI与CPI的分化意味着什么?——国内中观周度观察(03.06-03.10)

2. 20170305,名义GDP增速何时见顶?——国内中观周度观察(02.27-03.03)

3. 20170227,与07/08和10/11相比,这轮涨价有何不同?——国内中观周度观察(02.20-02.24)

4. 20170220,克强指数与中国经济——国内中观周度观察(02.13-02.17)

5. 20170213,从各地政府工作报告看2017年经济——国内中观周度观察(02.06-02.10)

6.20170123,2017年值得关注的几个问题——国内中观周度观察(01.16-01.20)

【本文来自微信公众号“申万宏观”】

进入【新浪财经股吧】讨论

责任编辑:李坚 SF163