【兴业证券策略王德伦团队】哪些行业将迎来去库存拐点?——库存周期视角下的行业比较系列之一

总体而言我国目前处在去库存周期的后期

库存周期划分指标的选择

库存指标相关变量

库存指标相关变量在实践中,往往采用工业企业经济效益指标中的产成品库存同比作为库存变化的代理变量。这是因为一方面,原材料库存容易受需求以外的因素影响,波动较产成品库存要剧烈的多,给周期判断带来困难。另一方面,从GDP的角度来看,工业企业产成品库存与全社会库存变化方向基本一致,并且数据周期更长。库存同比增速上升,表明企业在补库存;库存同比增速下降,表明企业在去库存。

需求方面可以CPI增速作为代理变量。由于宏观经济的需求难以明确定义以及用高频数据衡量,因此往往用价格水平的变动来作为需求水平变动的代替。价格方面可选的的代理变量较多,常见的有CPI、PPI、PPIRM等价格指数。在代表整个经济体需求方面,CPI比PPI更加恰当,这是因为全社会PPI中包含不同产业链上的行业,方向变化较为频繁,容易干扰趋势判断。而PPIRM会更多地受进出口产品价格影响。考虑到企业根据经济体需求进行决策,以及需求和价格间的关系,我们用CPI增速作为经济体需求水平变化的代理变量。

代理变量

代理变量 CPI、PPI

CPI、PPI我国目前正处于自2000年以来的第5次去库存周期

目前来看我国正处于第5轮库存周期的去库存阶段。根据工业企业经济效益指标中的产成品库存累积同比的波谷-波谷进行划分,从2000年至今我国一共经历了4轮完整的库存周期,平均持续时长为39.75个月(约3.3年),其中,补库存阶段平均时长22.5个月,去库存阶段平均时长17.25个月。平均时长和两阶段时长占比与现有相关理论研究成果接近。

如果加上价格水平CPI的变动趋势,可以进一步将这4轮库存周期划分为16个小周期。从这16轮周期的持续时长来看,厂商主动补库存与主动去库存的时间段占据了主要部分,平均时长分别为18.75个月和11.75个月。被动补库存与被动去库存的持续时间都较短,平均时长分别只有3.75和5.5个月。但在第5轮库存周期阶段,被动补库存阶段时长超过了主动补库存阶段。

库存周期

库存周期本次去库存周期最快可能在四季度内结束并进入下轮补库存阶段

从目前来看,第5次库存周期中补库存阶段持续了12个月并且已经结束,而去库存已进行了24个月。如果根据以前4次库存周期的平均长度39.75个月来计算,库存周期可能在2016年4季度就结束,从而进入下一轮库存周期的补库存阶段。即使根据理论上库存周期一般持续2-4年(24至48个月)或者我国前4次库存周期持续区间为30-46个月中的最长期限来计算,整体经济去库存也有望在2017年上半年内结束。

我们更倾向于认为去库存过程在今年四季度就会结束。进一步考察总体存货增速和产成品存货增速之间的差值可以发现,总体存货增速与产成品存货增速的差距在2016年以来不断缩窄,并在4月份超过了产成品存货增速。这意味着企业已经开始补充原材料和半成品的库存,并且速度还在逐渐上升。结合产成品存货增速已经出现一定的企稳迹象,我们认为去库存过程更有可能在今年四季度就会结束,随后经济将进入补库存阶段。

原材料和半成品库存

原材料和半成品库存但需求方面的信号不振显示补库存周期可能不会太长。从CPI增速来看,去库存期间经济总体的需求一直在一个较小的区间内波动,没有表现出较大幅度的上升或下跌趋势,说明实体经济的需求仍然不振。PPI增速在今年出现了持续回升,但难以判断这是受总体需求回暖影响还是受部分原材料行业产品价格上涨的带动。从经济转型调结构的要求以及长期内大概率是“L”型的大方向来看,未来经济需求可能不会出现大幅上升,第6轮补库存周期持续时间可能不会太长。

CPI、PPI

CPI、PPI分行业去库存情况的分析框架:补库存的动力与能力

判断行业所处的存货周期,实际上只需要考察行业的存货增速这一指标即可。但为了判断行业是否面临去库存的拐点,我们还需要分析企业的价格、收入和产能情况。这是因为库存也是有成本的,只有当价格和收入的上升让企业认为商品可能出现供不应求的时候,补库存才可能是有利可图的,从而企业才会有补库存的动力。然而,短期而言,企业的补库存能力受制于生产能力,只有产能上升才能带来库存的持续增加。因此,分析行业的价格和收入增速可以判断企业补库存的动力,分析行业固定资产和在建工程的增速可以判断企业现在及未来的产能投放,进而判断企业补库存的能力。二者结合才能让行业进入补库存周期。

分析框架

分析框架煤炭及石油开采:煤炭去库存可能即将结束,石油去库存持续

煤炭和石油开采业目前仍处于去库存阶段。从最近几个月煤炭和石油开采业的存货变动、PPI变动和收入变动情况来看,煤炭和石油开采业目前仍处于去库存阶段。虽然这两个行业的产品价格已经企稳并出现了一定程度的回升,但石油行业的这种价格上升还没有充分反映到收入中,企业收入增速仍然快于存货增速,企业还没有足够的动力主动补库存。而煤炭行业的库存增速已有短暂企稳的迹象,收入增速也在持续上升,并且有望超过存货增速。预计煤炭去库存过程可能即将结束并进入补库存阶段。

煤炭和石油开采业的去库存见底可能还要一段时间。近几个季度,煤炭和有色行业的固定资产增速仍然为正,产能投放仍在继续。从1年至1年半之前的行业在建工程增速来看,煤炭和石油开采业的产能投放速度一直在放缓,只到2015年3季度才开始逐渐回升。在建工程增速下降将制约企业补库存能力,从而使得去库存过程可能仍将持续一些时间。

煤炭开采、石油开采

煤炭开采、石油开采有色金属业:去库存过程可能即将结束

有色金属开采与加工业的去库存过程可能即将结束。无论是有色金属开采业,还是有色金属加工业,他们的行业存货同比增速都处于不断下降的过程中。不过,与煤炭和石油行业不同的是,有色金属业的销售收入增速已经连续多个月超过了存货增速,并且随着行业PPI持续上升,未来收入与存货间增速差可能还会拉大,从而给企业带来补库存的动力。

产能投放速度也支持企业补库存。从有色金属行业在建工程增速来看,2015年全年都处在增速稳步回升的阶段。最近几个季度固定资产增速虽然仍在下降,但下降的速度已经在逐季放缓。这意味有色金属行业未来1年内的产能投放速度将加快,从而带动企业补库存能力的增强。

有色金属

有色金属煤炭化工、石油化工业:可能已经在补库存

煤炭和石油化工的库存增速在2015年就进入了止跌企稳的状态,在2016年库存增速开始出现小幅回升。结合行业PPI和销售收入增速的情况来看,煤炭和石油化工的去库存过程可能已经结束。进一步观察这些行业的固定资产和在建工程增速,发现他们的固定资产增速都在回升,同时2015年前3季度的在建工程增速也保持着较高水平。我们认为这一行业可能已经在进行补库存。

煤炭化工、石油化工业

煤炭化工、石油化工业钢铁:可能已经在补库存

无论是铁矿石采掘还是钢铁冶炼行业,行业的库存增速在今年都开始止跌企稳,同时PPI指标和收入增速指标显示钢铁行业的需求格局已经在发生变化,企业有动力进行补库存。另一方面,2015年前2季度行业在建工程增速都较高,从而近期行业固定资产增速也在不断攀升,产能投放也在加速,企业有能力进行补库存。目前及未来一段时间内钢铁行业可能会处于补库存阶段。但考虑到2015年二季度以来,受供给侧改革调控钢铁行业的在建工程增速迅速下降,2017年钢铁行业的产能投放可能将会大幅放缓,从而可能再次引发行业去库存行为。

钢铁

钢铁化工:化学原料与制品业、化纤行业的去库存可能即将结束

从库存增速来看,化学原料与制品业、化纤行业的库存增速仍在不断下降的过程中,但已经出现了短暂企稳的迹象。不过这两个行业PPI增速从2015年四季度就开始持续回升,收入增速也在今年连续超过了库存增速,企业补库存的动力是存在的。

从固定资产和在建工程的增速来看,化学原料与制品业和化纤行业有所区别。在化学原料业、化学制品业和农业化工业中,只有化学原料业最近几个季度的固定资产增速是有一定提升的,而且这三个行业在建工程增速在2015年二季度以来都有较大下降,说明企业产能投放虽然还是在增长,但增速是在持续放缓的,未来企业持续补库存的能力存在不确定性。而化纤行业2015年前三季度的在建工程增速是在持续上升的,行业有持续进行补库存的能力。因此未来化纤行业补库存时长可能长于化学原料与制品业。

化工

化工建材:去库存可能仍将继续

从库存增速来看,6-8月建材行业的库存增速短暂地止跌企稳,同时行业PPI增速和收入增速也都呈现出持续上升的趋势,从这个角度来看,建材行业的环境是有利于企业结束去库存状态的。但考虑行业的产能投放过程发现,最近几个季度行业的固定资产增速在不断放缓,下降速度没有减慢的迹象,同时2015年以来的在建工程增速也一直呈现下降的态势,因此从行业来看未来去库存可能仍将持续。

建材

建材电力:补库存可能已经开始并将持续

电力行业存货波动比较频繁,从目前来看,电力行业的库存增速和PPI增速都已在上升,行业整体处于补库存阶段。虽然收入增速仍然快于存货增速,但二者的差值已在缩小。考虑到电力行业在近几个季度固定资产增速快速上升,以及2015年前三季度在建工程增速也在持续上升,预计未来电力行业仍将继续补库存。但如果未来库存增速超过了收入增速,补库存速度可能会有所放缓。

电力

电力造纸和印刷业:造纸业去库存可能持续,印刷业去库存可能即将结束

从存货增速来看,造纸业的存货增速仍然在不断下降,行业目前仍处于去库存阶段。印刷业的库存增速略有企稳。同时,造纸的去库存并没有带来价格和收入的改善,、PPI增速和收入增速都保持在相对稳定的水平,没有出现大幅上升的趋势。印刷业的PPI已有一定的回升态势。从这一点来看,造纸行业企业的补库存动力可能不会特别高,而印刷行业的去库存可能即将结束。

另一方面,从产能投放情况来看,造纸业最近几个季度的固定资产增速在持续下降,2015年前3个季度的在建工程增速也基本呈现出下降的态势,未来产能投放仍将缩紧。印刷业最近几个季度的固定资产增速保持稳定,并且2015年之后呈现上行态势,有利于行业补库存。因此造纸业的去库存过程可能仍将继续,印刷业的去库存可能即将结束。

造纸和印刷业

造纸和印刷业通用设备制造业和金属制品业:去库存可能即将结束

通用设备制造业和金属制品业的存货增速都已呈现出一定的企稳迹象,同时行业PPI增速和收入增速也在增长,支持行业进行补库存。行业目前和未来的产能投放也保持的稳步增长的态势,这些都有利于行业结束去库存并进行补库存,预计通用设备制造业和金属制品业的去库存可能即将结束。

通用设备制造业和金属制品业

通用设备制造业和金属制品业专用设备制造业:继续去库存,但去库存速度可能放缓

专用设备制造业的库存增速和PPI增速都处于下降趋势之中,虽然行业营收增速高于库存增速,但营收增速并没有呈现出上升的趋势,从这一点来看,企业仍处于去库存过程中,补库存动力不足。从产能投放的角度来看,专业设备制造业的固定资产增速没有很大变化,1年前的在建工程增速也处于低位徘徊,因此专用设备制造业去库存的过程可能仍将持续。

专用设备制造业

专用设备制造业运输设备制造业:可能已经开始补库存

运输设备制造业的库存增速波动比较频繁,从总体上看,呈现出整荡上行的趋势。我们认为这一行业可能已经开始进入补库存过程。从PPI增速和收入增速来看,企业的需求在不断改善,有动力进行补库存。从产能投放来看,虽然最近几个季度的固定资产增速不高并且在放缓,但2015年以来的在建工程增速呈现出上升趋势,因此这一行业的补库存过程可能持续。

运输设备制造业

运输设备制造业电气设备制造业:去库存可能即将结束

电气设备制造业的库存增速在6-7月有所企稳,但是否将结束去库存周期还有待观察。从PPI增速和营收增速来看,二者增速都处于上升趋势中,企业是有动力进行补库存的。从对应的电力设备和家电行业的产能投放增速来看,最近几个季度电力设备和固定资产的增速都在保持在较高水平,同时2015年以来这两个行业的在建工程增速也在不断上升,意味着未来产能投放将继续增长。因此我们认为电气设备制造业的去库存可能即将结束,并进入补库存阶段。

电气设备制造业

电气设备制造业仪器仪表制造业:继续去库存

仪器仪表业的库存增速自4月份以来有所企稳,但总体上仍是处于去库存阶段。PPI增速虽然已经回升了一段时间,但这种回升并没有充分反映到企业的收入上,企业收入增速与存货增速相近,补库存动力不是特别充足。另外,从产能投放的角度来看,仪器仪表目前及未来一段时间的产能投放可能仍将继续下降,这一行业未来仍有可能继续去库存。

仪器仪表制造业

仪器仪表制造业下游消费品行业

医药:去库存速度可能放缓

医药行业的库存增速仍然为负,在趋势上仍然没有表现出明显的增速上升态势,表明行业目前仍然处于去库存过程中。行业PPI增速和收入增速都保持相对稳定,对企业补库存动力没有太大的提振作用。但是从2015年以来的在建工程增速来看,未来行业的产能会有所上升,从而可能使行业去库存速度有所放缓。

医药

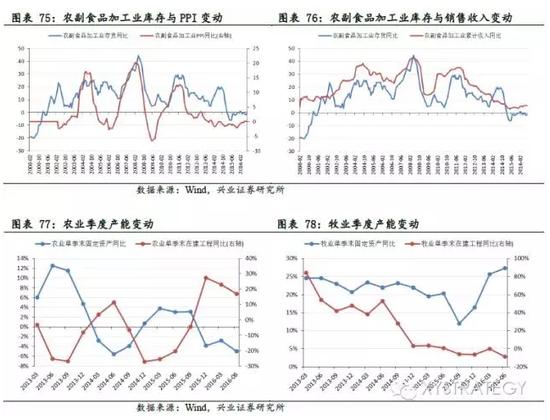

医药农副食品加工业:去库存速度可能放缓

农副食品加工业的库存增速在前期消费反弹后再次出现下降趋势,不过考虑到行业PPI增速以及收入增速都已呈现出见底回升的态势,未来行业库存增速可能继续企稳。从产能的角度来看,农业产能投放速度在下降,但未来下降速度可能会有所放缓。牧业产能最近几个季度投放速度很高,但未来同样可能出现投放速度下降的态势。综合考虑这两个因素,我们认为农副食品加工业未来仍将维持去库存的态势,但速度可能有所放缓。

农副食品加工业

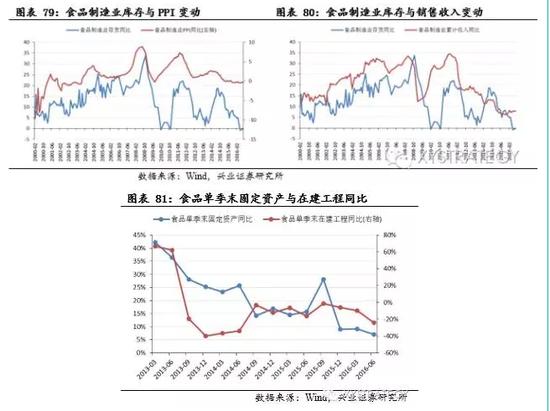

农副食品加工业食品制造业:继续去库存

食品制造行业库存增速虽然有所企稳,但总体来看仍处于下降趋势之中,行业去库存进程持续。产能投放速度无论是最近几个季度还是未来一段时间都难以有大幅度的增长。因此我们认为食品制造未来将继续去库存的过程。

食品制造业

食品制造业酒类和饮料制造业:继续去库存

酒类和饮料制造业的库存增速、PPI增速和收入增速几乎都处于下降趋紧,企业补库存动力十分微弱。加上产能投放也呈现出总体下降趋势,预计行业整体仍将处于去库存阶段。

酒类和饮料制造业

酒类和饮料制造业纺织业和服装业:纺织业继续去库存、服装业去库存可能即将结束

纺织业和服装业的库存增速都处于下降趋势中,因此它们目前仍然在去库存。从行业PPI增长和收入增长来看,纺织业的PPI略有上升,收入增速却是在持续下降,对企业补库存动力的提振作用不是很大。而服装制造业的PPI增速已处于上升趋势中,收入增速也已经企稳,对企业补库存的动力的提振作用要比纺织业大得多。从产能投放来看,纺织业的产能仍在不断压缩,而服装业的现在及未来投放的产能呈现出上升态势。因此,纺织业未来可能仍将继续去库存,而服装与去库存过程可能即将结束。

纺织业和服装业

纺织业和服装业汽车:可能已经开始补库存

汽车行业库存增速已经开始见底回升,同时行业PPI增速和收入增速都处于上升区间,行业可能已经处于补库存阶段。而产能投放方面也是呈现出持续增长态势。预计汽车行业未来仍将继续补库存。

汽车

汽车各行业去库存与补库存现状及预测汇总

汇总分析从上游到下游的行业后可以发现,行业未来半年到1年内所处的库存周期状态主要有4类:继续补库存、去库存结束并开始补库存、去库存速度放缓以及继续去库存。

四季度建议关注目前看来将继续补库存及去库存即将结束的行业

未来将继续补库存的行业包括煤炭化工、石油化工、钢铁、电力、运输设备制造和汽车制造业共6个行业。这些行业的特点是行业库存增速已经表现出探底回升的趋势,行业PPI增速和收入增速仍在持续上升,从而刺激行业进一步补库存。同时这些行业的前期产能的建设和投放也为企业补库存提供了条件。对于这6个行业,需要关注价格和收入的上涨是否已经充分反应到了企业的业绩和预期之中,以及补库存速度是否可能放缓甚至停止而进入去库存阶段。

未来去库存即将结束并开始补库存的行业包括煤炭开采、有色金属开采及冶炼、化学原料与制品、化纤制造、印刷业、通用设备制造、电气设备制造、金属制品业和服装制造业共9个行业。这些行业的库存增速可能已经企稳了一段时间,或者虽然仍在下降,但下降速度已经有所放缓。同时行业PPI增速和行业收入增速在已经进入上升趋势,未来产能投放也有望增加。这些行业正处在库存周期的拐点附近,行业价格和需求的提升开始逐渐反应到企业的业绩和预期之中,是最值得关注的9个行业。

明年上半年建议关注目前看来去库存速度将放缓的行业

未来将继续去库存但速度可能放缓的行业包括专用设备制造业、医药制造业和农副食品业共3个行业。这些行业的特点是行业PPI增速和收入增速可能刚开始出现转变,还需要一段时间才能对企业的库存决策产生影响,从而到补库存的拐点还有一小段时间。这些行业中建议关注率先表现出业绩和预期拐点的企业。

未来将继续去库存的行业表明相比于其他三类行业,这些行业仍会有较长一段时间才能到达补库存与去库存周期的拐点。这些行业中可能会有结构性的机会,但更好的做法是等待行业整体拐点的到来。

汇总

汇总来源:微信公众号“XYSTRATEGY”

进入【新浪财经股吧】讨论

责任编辑:陈楚潺