贵金属,半年度展望

2024开年美国经济数据韧性带动伦敦金小幅调整。3月之后相较于比特币和中债的补涨、地缘风险下大宗商品普涨以及彼时联储的偏鸽派表态共同造成了3、4月黄金白银价格的大幅上涨,这一乐观情绪延续至4月上旬,彼时黄金完全修复低估并转为高估。4月12日晚间白银逼近历史前高30美元/盎司后遭遇大量抛盘,黄金白银集体回落。此后虽因4月19日伊朗中部爆炸以及5月有色逼仓行情黄金小幅上涨,但幅度均有限,铜逼仓行情阶段性告一段落后,金价继续向下修复高估。

展望2024下半年,第三季度美国高频基本面回升叠加一定的再通胀压力,美债收益率反弹动机相对较强,同时美元指数保持强势共同施压金价;但第四季度及之后美债收益率有望迎来下行,利好金价。另外需关注中债收益率变动对金价影响,2021年后上海金对中债利率响应明显上升,特别相对是30Y中债利率。若年末美联储确实能够放松货币政策,或对国内货币政策掣肘减轻,同样利好金价。

根据美元美债比特币以及中美中央政府杠杆率模型,下半年伦敦金波动区间为2221美元/盎司至2541美元/盎司和2216美元/盎司至2461美元/盎司。根据30年中债以及中国中央政府杠杆率模型,下半年上海金波动区间为531元/克至589元/克和528元/克至592元/克。如果中美政府杠杆率较基准预期抬升或中债利率下行空间打开,均会抬升黄金上限预估。

一、2024上半年市场回顾:金价逼空式上行

2024开年在美国经济数据韧性带动下,美债收益率和美元指数携手反弹带动伦敦金小幅调整,这一调整持续至2月中旬,彼时伦敦金估值和持仓调整至偏低水平。3月之后相较于比特币的补涨、地缘风险下大宗商品普涨行情以及3月时联储的偏鸽派表态共同造成了3月之后黄金白银价格的大幅上涨,这一乐观情绪延续至4月上旬。4月上旬黄金白银延续了3月的涨势,快速冲高,白银领涨黄金。4月12日晚间白银逼近历史前高30美元/盎司后遭遇大量抛盘,黄金白银集体回落。4月19日伊朗中部伊斯法罕省等地传出爆炸声,市场担忧伊以冲突继续升级,黄金日内快速冲高。不过此后事态并未进一步升级,黄金高位回落,并在4月22日当周出现3月初快速上行以来的首次显著调整。5月有色逼仓行情带动黄金上涨,后铜逼仓行情阶段性告一段落带动金价向下修复高估。

截至6月13日收盘,2024年伦敦金累计涨幅为11.69%;伦敦银累计涨幅为21.73%;上海金累计涨幅为13.72%;上海银累计涨幅为29.09%;金银比回落8.25%。

二、2024年贵金属展望:牛市依旧,关注中美货币财政政策

在中美中央政府继续加杠杆托底经济,美国潜在劳动生产率同比仍有继续下滑风险背景下,黄金中期牛市逻辑仍然完备,不过具体波动节奏则视中美货币财政政策变动而定。

2.1 美联储年内或仅降息一次,美元指数偏强运行

尽管当前市场依然预期下半年将有两次降息,但不容忽视的是美联储在3月、6月两次SEP中都上调了通胀预测和长期中性利率,同时6月点阵图中支持不降息(4位)和降息一次(7位)的鹰派略占上峰(8位支持降息两次)。考虑到第三季度美国经济小周期触底回升,同时再通胀可能性较高,9月降息窗口可能因此关闭。从货币周期与经济周期同步性的角度而言,过去美联储货币政策调整基本和库存周期、投资周期同步,然而本轮美联储加息显著滞后于经济周期和通胀。当前延迟降息可以尽量实现利率峰值与经济周期峰值的再次同步,为将来应对经济衰退保留政策空间。我们倾向于美联储仅在第四季度降息一次。

从经济相对增速看,随着非美经济体的逐渐复苏,美国经济增长的相对优势会在下半年逐渐缩小,这会使得美元趋势上行的动能减弱。但是从经济意外指数相对波动周期看,2024年第二季度末已经出现了见底回升的迹象。即下半年可能出现美国经济数据绝对优势缩小,但好于预期的程度依然较高,这将抵消经济增速相对优势缩窄的负面影响。

从美国自身经济周期看,当前美国正处于主动补库存阶段,历史上该阶段美元指数以升值或区间震荡为主。第三季度延续主动补库存的可能性较大。不过,本轮被动去库存时间较长,可能使得主动补库存时间偏短,第四季度美国需求转弱的可能性逐渐提高,或逐渐转入被动补库存。经济小周期方面,今年6月后经济小周期也有明显的触底回升迹象,第三季度有望带动美元利率、汇率共振走强。不过第四季度经济小周期可能再度转向下行。由此看来,美元指数在第三季度保持强势的可能性较大,第四季度或边际转弱。

2.2 美债收益率或完成筑顶

自1980年以来,美债收益率的周期项和美国库存周期需求指标有较高的同步性。第三季度美国大概率延续主动补库存,收益率上行的可能性更大,第四季度及之后收益率回落的可能性较高。美国基本面在年内呈现4~6个月为周期的情绪性波动规律。5月末经济小周期已有明显的触底迹象,但美债收益率对此的反应略显滞后。6月基本面有望继续修复,且将持续1~2个月,有望再次带动收益率反弹。在第三季度末、第四季度基本面可能再度转弱,与库存周期和美联储降息共振,带动收益率下行。根据美国财政部5月季度再融资会议结果,预计第三季度发行量将大幅提升至8470亿美元,其中国库券净发行2900亿美元,附息国债净发行5570亿美元。第三季度美债供给压力明显增大,集中大量发行将对美债收益率形成支撑。总体而言,第三季度美债收益率反弹的动机相对更强,可能完成中期筑顶,第四季度及之后收益率有望迎来下行。

2.3 关注中债收益率变动对金价影响

第三季度美国高频基本面反弹支持美元指数和美债收益率偏强,金价将承受一定压力。除此之外,也需要关注中债收益率变动对金价影响。

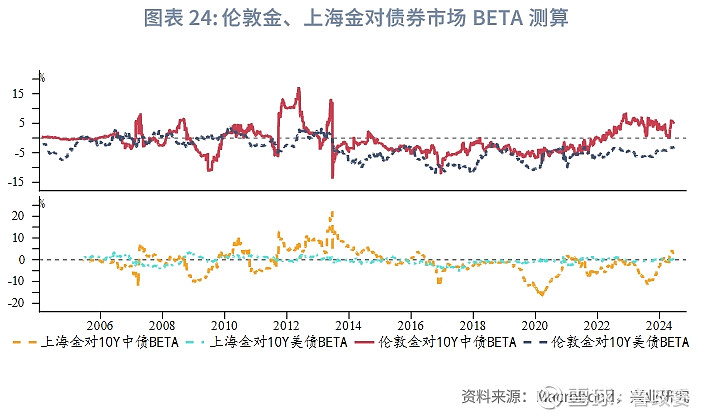

从波动响应看,2018年之前,伦敦金对10Y美债利率的波动响应水平高于其对30Y美债利率的波动响应(BETA系数绝对值大),并显著高于其他组合。2019年后,在伦敦金对美债利率仍维持高响应的情况下,较为显著的变化是上海金对中债利率波动响应的明显上升,特别是相较于30Y中债利率。2019年至今,30Y中债利率每回落1%,上海金平均上涨4.6%。2021年之后,中美利率走势开始分化,中债利率对于上海金影响明显提升。

从拟合结果来看,近几年来中债收益率对于上海金拟合效果较优,2022年至今30Y中债利率能够解释78%的上海金波动,如果将时间推至2023年至今,则解释力进一步提升至83%。伦敦金来看,尽管伦敦金对于美债收益率波动响应较高(BETA系数绝对值大),但是中债收益率对于伦敦金拟合效果明显优于同时段美债收益率。2019年间至2020年间中美债券收益率总体呈现同向波动,所以我们认为中债收益率对于金价解释力的大幅提升,更显著的应该是划分为2021年之后的事情。2021年后中美利差快速收敛,并于2022年后转为倒挂,同期中债利率曲线维持短低长高,人民币逐渐转为融资货币,而美债利率曲线转为短高长低,美元逐渐显现投资货币属性,这使得金价与中美债券收益率的关系发生了较大转变。全球主导经济体中,较低利率一方或是金价波动重要影响因素。此前市场较为熟悉的2008年至2021年金价与美债利率负相关,其实也是次贷危机前后美元融资属性凸显之后的事情,在更早期的历史中,金价与美债利率负相关性其实也并不突出。中美利差的倒挂或仍将维持一段时间,未来密切关注中债利率变动对于金价的影响。

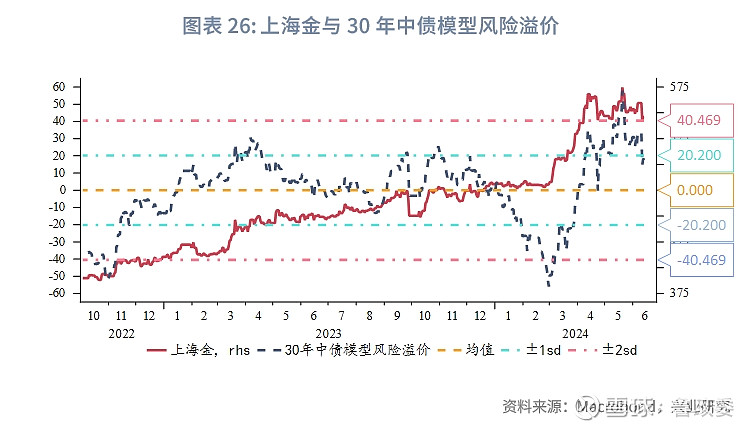

3月之后金价快速上行,其中有一个重要原因就与中债有关。2023年12月至2024年2月中债经历一轮快速上行,在2月底的时点来看黄金相较于中债明显低估,此后一系列经济数据和美联储表态点燃了金价修复低估的进程,当前黄金相较于中债的低估已经修复。从中债走势来看,当前监管的态度是制约债市长端下行的重要因素,同时我们关注到近期提示利率风险时中债点位(2.3%)也较之前(2.25%)提高,态度更“鹰”。在年中及下半年,通胀数据可能回升,财政节奏延续发力,10年期中债有小幅反弹的可能,这也制约了金价在第三季度反弹的动能。如果年末美联储确实能够放松货币政策,或对国内货币政策掣肘减轻,届时中债收益率若也能出现一定程度下行,则同样利好金价。

2.4 黄金与铜的相关性

近两年来,黄金与铜的走势呈现了较高的同步性。长期来看,金价铜价滚动相关性处于正值区间居多,不过也存在周期性波动。

1980年代美国完成制造业对外转移后,美国每轮经济周期的长度变得逐步与朱格拉周期同步。在朱格拉周期上行期(以私人投资总额同比上行表示的阶段),金价与铜价正相关性上升,经济上行期黄金或也呈现出一定风险资产特征。而朱格拉周期下行期(以私人投资总额同比下行表示的阶段),金价与铜价正相关性下降。朱格拉周期下行施压美国经济进而对与铜价造成压力,而金价则得益于美国经济的下行表现相对强势,呈现出避险资产特征。我们认为年内美国私人投资同比或仍保持韧性,但后续有下行风险,届时黄金与铜走势的同步性或有所下降。

不光是铜,在朱格拉周期上行期,金价与美股正相关性同样上升,而朱格拉周期下行期,金价与美股转为负相关。同样表明了经济周期不同阶段黄金属性的切换。

三、金价区间测算

3.1 伦敦金展望

3.1.1 美元美债比特币模型

比特币供给减半前后一年左右的时间,金价与比特币有较高的同步性。第三季度美元指数和美债收益率维持强势,第四季度两者有走弱风险,年末美元指数维持在104、美债收益率下行至3.5%、同时比特币维持在70000美元/btc情况下,伦敦金中枢2381美元/盎司,上限2541美元/盎司,下限2221美元/盎司。若美元指数超预期下行或是比特币超预期上行,则对金价产生额外上行推动力。

3.1.2 中美政府杠杆率模型

根据2024年发债计划,在下半年没有超预期增发的情况下,我们预计2024年底我国中央政府杠杆率抬升至25%,结合美国国会预算办公室对于美国中央政府杠杆率的预测,对应下半年伦敦金区间2216美元/盎司至2461美元/盎司(因近两年金价整体波动于预测中枢和预测上沿之间)。若美国大选特朗普当选大幅扩大财政赤字,或是我国下半年超预期增发国债(比如类似去年11月的1万亿特别国债),则金价上方空间进一步打开。

3.2 上海金展望

3.2.1 30年中债利率上海金模型

当前监管表态是制约中债长端下行的重要因素,假定2024年底30年中债仍维持在2.5%左右,则对应上海金下半年波动区间531元/克至589元/克(因近两年金价整体波动于预测中枢和预测上沿之间)。若30年中债2.4%,则对应上海金区间为547元/克至605元/克。

3.2.2 中国中央政府杠杆率模型

2024年底中国中央政府杠杆率抬升至25%情况下,对应上海金的区间528元/克至592元/克。若26%则对应上海金区间555元/克至620元/克。

总体来看,我们采用美元美债比特币以及中美中央政府杠杆率两种模型测算了2024下半年伦敦金波动区间,基准预测下伦敦金价格波动区间分别为2221美元/盎司至2541美元/盎司和2216美元/盎司至2461美元/盎司。我们采用30年中债利率以及中国中央政府杠杆率模型测算,基准预测下2024下半年上海金波动区间分别为531元/克至589元/克和528元/克至592元/克。

★

点击图片购买 “兴业研究系列丛书”

★

免 责 声 明

兴业经济研究咨询股份有限公司(CIB Research Co.,Ltd.)(中文简称“兴业研究公司”)提供,本报告中所提供的信息,均根据国际和行业通行准则,并以合法渠道获得,但不保证报告所述信息的准确性及完整性,报告阅读者也不应自认该信息是准确和完整的而加以依赖。

本报告中所提供的信息均反映本报告初次公开发布时的判断,我司有权随时补充、更正和修订有关信息,但不保证及时发布。本报告内容仅供报告阅读者参考,一切商业决策均将由报告阅读者综合各方信息后自行作出,对于本报告所提供的信息导致的任何直接或间接的后果,我司不承担任何责任。

本报告的相关研判是基于研究员本人的知识和倾向所做出的,应视为研究员的个人观点,并不代表所在机构。我司可根据客观情况或不同数据来源或分析而发出其它与本报告所提供信息不一致或表达不同观点的报告。研究员本人自认为秉承了客观中立立场,但对报告中的相关信息表达与我司业务利益存在直接或间接关联不做任何保证,相关风险务请报告阅读者独立做出评估,我司和研究员本人不承担由此可能引起的任何法律责任。

本报告中的信息及表达的观点并不构成任何要约或投资建议,不能作为任何投资研究决策的依据,我司未采取行动以确保此报告中所指的信息适合个别的投资者或任何的个体,我司也不推荐基于本报告采取任何行动。

报告中的任何表述,均应从严格经济学意义上理解,并不含有任何道德、政治偏见或其他偏见,报告阅读者也不应该从这些角度加以解读,我司和研究员本人对任何基于这些偏见角度理解所可能引起的后果不承担任何责任,并保留采取行动保护自身权益的一切权利。

本报告版权仅为我司所有,未经书面许可任何机构和个人不得以任何形式翻版、复制和发表。除非是已被公开出版刊物正式刊登,否则,均应被视为非公开的研讨性分析行为。如引用、刊发,需注明出处为“兴业经济研究咨询股份有限公司”,且不得对本报告进行有悖原意的引用、删节和修改。

我司对于本免责声明条款具有修改和最终解释权。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)