撰文/苏舒

编辑/杨博丞

10月18日,号称“国产大数据基础软件第一股”星环科技在科创板挂牌上市。挂牌当日,星环科技报收每股 76 元,较发行价上涨 60.54%,市值约为 91.84亿元。

股价一面向红的走势的确说明了星环科技的竞争力,且已经成功的走上国产替代之路。但上市后的星环科技仍面临不少问题——一是“流血”上市之下自身的企业运营问题;二是放眼整个大数据市场下竞争,和国际大厂的竞争,和国内同赛道玩家的竞争。

至于星环科技能否一路向上,还有带时间印证。

“国产替代”

“国产替代”这个已经被各行业公司用到泛滥的词,其背后的承重并不是所有行业和公司都能够扛起的。

但星环科技在上市时,无论是其内部还是外界视角,都用上了“国产替代”一说。先抛开单个的公司,大数据行业的近几年动作,的确可以称得上在加速“国产替代”进程。

把时间拨回到五年前,“国产替代”这个词更多的还是出现在公司的宣传稿件中,至少业内人士并不认可。就数据库而言,2015年前后,Oracle(甲骨文)、IBM以及微软这三家国外数据库厂商在中国市场拿下来近80%的份额。

当时,即便是金融、电信等行业数字化发展走在前列,对数据库等大数据基础软件有着高要求,大需求的关键行业,第一选择还是IOE(IBM、甲骨文和微软)。

2013年,棱镜门事件的爆发引起了全球各个国家对信息安全的重视。此时,数据库国产化的呼声愈来愈多,愈来越大。

也正是这个时间点,除了传统国产大数据厂商以及互联网大厂外,一批创业公司开始冒出来,坚持自研或在开源代码上“自研”,星环科技、青云科技、云和恩墨等都是那一个时期成长起来的。国产数据库自此进入了黄金发展时期。

曾有一个在“IOE”外企相关岗位工作数十年的大数据老兵选择在2019年加入国内大数据创业公司。彼时的他曾发出感慨:“我没有想到自己有一天会进入国产数据库领域发展。整个行业蒸蒸日上,让我意识到这是个机会。”

也是这一年,被业内人士称为“国产数据库元年”,众多国产替代产品在那一年迸发并进,华为GaussDB、阿里OCeanBase、腾讯TDSQL还有部分创业公司的数据库产品都如雨后春笋般在国内市场冒尖。

即便是有了数据库,但曾经在IOE提供的大数据软硬件上运营数年的银行、企业还是面临一个很大问题。如果用了国产替代的数据库,那此前的数据如何能够迁移过来。

2021年6月,中国邮政银行公布了一则采购成交公告,价值高达1.45亿元,投标人和中标人都只有一家:甲骨文。当时,面对外界的质疑,邮政银行对此解释称,当前多个核心生产系统使用甲骨文数据库进行数据存储和处理,无法替换。

类似这样的案例不在少数。此外,随着国内移动互联网的发展,以电商、短视频等新行业的兴起,用户激增,数据呈现指数级增长,IOE的产品拓展性不高但维护成本却居高不下。

在这样的困境下,国产数据库厂商开始加速“国产替代”的进程,做起了延伸业务,包括数据兼容与迁移、数据分析处理平台以及相关业务应用解决服务。

当然,“国产替代”的背后还有一个不容忽视的时代大背景,一方面,数字化转型加快,对大数据软硬件产品的需求也会越来越多。另外一方面,大数据企业的发展也是乘上了政策的大风。无论是数字化转型,还是大数据产业发展规划,各大政策也都在推动着大数据产业的发展。

不过,当前,国内数据管理软件仍被甲骨文、IBM和微软为代表的国外关系型数据库厂商主导,国产软件产品渗透率呈逐渐上升趋势。

这是整个行业的大背景。再说回企业,就目前来看,“国产大数据基础软件”这个标签,星环科技的确是担当地起的。

从具体产品上来说,在星环科技的招股书中,将产品具体分为了三类,一是大数据基础软件业务,包含基础软件及技术服务,即大数据与云基础平台软件、数据库以及数据开发与智能分析工具;二是应用与解决方案;三是其他与硬件产品。

更简单来看,星环科技围绕数据的集成、存储、治理、建模、分析、挖掘和流通等数据全生命周期提供基础软件与服务,的确是大数据基础软件国产化的重要推动者之一。

根据工信部电子第五研究所代码扫描测试报告,星环科技大数据平台TDH 的1200万行代码里自研代码率超过70%,ArgoDB代码自主率(行数)分别超过90%。

如此来看,星环科技的发展脉络与产品路线,其实和整个数据库“国产替代”的路径是吻合的,少不了时代机遇与政策东风,但也不乏企业自身以及产品优势。

“流血”上市

尽管担得起“国产替代”一词,但星环科技还有不少内功有待修炼。

从星环科技的招股书中,也能发现不少问题。最明显的问题,莫过于“流血”上市。当然,这里不仅仅指向亏损。

招股书显示,星环科技2019年、2020年及2021年的营业收入分别为1.74亿元、2.60亿元和3.31亿元,净利润分别为-2.11亿元、-1.84亿元和-2.45亿元,扣非后净利润分别为-2.31亿元、-2.22亿元和-2.82亿元。

2022年上半年,星环科技营收为0.98亿元,同比增长18.2%;净利润为-1.66亿元,同期增加11.63%;扣非后净利润为-1.83亿元。

图源:招商证券

图源:招商证券这些数据背后,说明了一个问题,营收增长变缓,亏损在不断扩大。从2019年到2022年上半年,三年半的时间,星环科技亏损超过8亿。

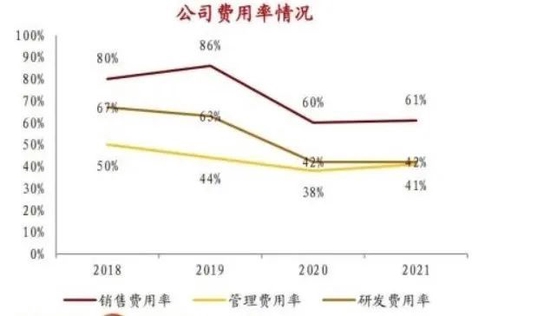

持续亏损的背后,是星环科技研发和营销费用双高。2019年到2021年,星环科技研发占营收的当期营收的62.66%、42.11%及42.46%,营销费用占当期营收的85.59%、59.75%及 61.42%。

图源:招商证券

图源:招商证券研发费用和营销费用在同时期几乎不相上下。当然,这对于一个创业公司来说,研发是产品的第一原生力,销售同样如此。双高的境况,还需上市后星环科技着力去改善。

此外,星环科技产品的整体毛利率也有所下滑。从2019年到2022年上半年,星环科技的毛利率为60.69%、58.02%、58.94%和48.23%。

还有更多的财务信息需要重视。伴随着逐年的亏损,经营性现金金流量每年都净流出两个亿左右,总资产也从2020年末的9.5亿元减少到今年上半年末的6.4亿元。

同时,由于业务的属性以及客户行业属性,导致其回款周期相对较慢,季节性收入表现明显。2019年到2021年,星环科技应收账款分为别0.76亿元、1.2亿元以及1.73亿元。由此来看,资金回收过慢,财务风险也会相应增长。

竞争之下,等待未来

除了财务数据呈现的问题之外,星环科技还面临的最大一个问题,是竞争。

这里的竞争可以分为两点,一点是和国际大厂“IOE“的竞争。但这里就不得不提及目前国内盛行的一种观点,是分布式数据库是未来大势所趋,甚至一度将分布式数据库视为国产数据库追赶世界级数据库的一次“弯道超车”的机会。

但在此之下,国外大厂依旧较为坚持的是集中式数据库。受“IOE”市场份额影响(2020年国内市场占比已久超过50%),数据库呈现出的竞争格局依旧是集中式遥遥领先。

星环科技的技术架构也是在分布式上。创新下的分布式数据库和集中式数据库之争众说纷纭,但究竟未来如何,还有待时间的印证。

另外一点,则是星环科技和国内厂商的竞争。

根据中国信通院预测,到2025年,中国数据库市场总规模将达到688亿元,市场年复合增长率(CAGR)为23.4%。虽然增速很快,但放眼全球,国产数据库整体的市场规模占比却很小。

根据中国信通院最新数据,2021年全球数据库厂商有363家,其中中国有116家,占比32%;而在全球700亿美元的市场规模中,中国市场只有47亿美元,仅占5.2%。用5.2%的市场养活32%的数据库企业,其实就是玩家多,蛋糕少的问题。

目前,国内在大数据基础软件赛道上的玩家分为四类,分别是主流数据库厂商、云服务厂商、初创型厂商以及跨界厂商,星环科技除了面对创业公司的竞争之外,更大的对手还在于大厂,包括华为、阿里、甚至股东腾讯的竞争。

当然,随着国内数据库等大数据基础软件的发展,出海也成了这类公司发展的必选路径。但这可以走向世界获取国际市场的同时,也面临着更大的竞争。

如此看来,刚刚上市的星环科技,只是站在一个新高度上重新开始,未来要走的路还有很长。

“掌”握科技鲜闻 (微信搜索techsina或扫描左侧二维码关注)