营收下滑,股价腰斩,“小酒馆第一股”海伦司赚了钱却输了市场?

蓝鲨导读:关店“保命”?

作者 | 陈世锋

来源 | 蓝鲨消费

7月21日,海伦司发布公告称,预期今年上半年营收约为7亿元-7.2亿元,而去年同期营收为8.74亿元,本期营收同比减少下降了17.58%至19.87%。

尽管收入减少,海伦司却发布正面盈利预告:今年上半年,海伦司净利润将在约1.55亿元至1.6亿元之间,经调整净利润为将在1.7亿元至1.8亿元之间,而去年同期海伦司净亏损为约3.04亿元,经调整净亏损为9990万元。

图片来源:海伦司官网

受此利好消息影响,海伦司股价今日(7月24日)高开,盘中一度涨近6%。但截至下午收盘,海伦司股价为6.89港元,下跌1.85%。值得一提的是,海伦司自去年以来遭遇“滑铁卢”,今年上半年股价持续低迷,年中股价腰斩(今年1月3日,海伦司的收盘价是16.04港元。)

在消费复苏的大环境下,海伦司上半年营收为何同比下滑?海伦司“扭亏为盈”的关键是什么?请看蓝鲨消费的详细解读:

01

营收下滑背后

很多年轻人把海伦司称为“酒吧界的蜜雪冰城”,低价换流量是其最基本的操作。而低价的产品是源于两方面:第一,自有产品的成本相对较低;第二,直采第三方品牌酒饮,并拿到很好的价格。

但不论哪一种产品,最终都需要依靠连锁门店的规模化增长。在发展过程中,海伦司及创始人徐炳忠似乎更青睐于直营模式。海伦司在招股书中称,通过直营酒馆运营,能对产品、运营、服务、供应链及人才培养有更强的控制和监督,有效提升酒馆的经营效率和盈利能力,实现快速、高质量的扩张。

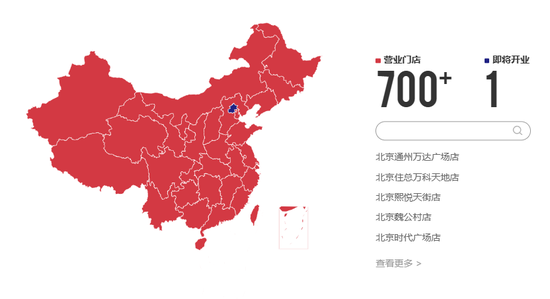

图片来源:海伦司官网

在标准化的直营模式助推下,自2018年开始,海伦司一直快速扩张。2018年,海伦司门店总数只有162家。在2020年疫情期间,海伦司逆势拓店105家,达到351家。与此同时,海伦司的营收也从2018年的1.15亿元猛增至8.18亿元,两年翻了7倍。

“拓店”成为驱动海伦司业绩增长的主要途径,也有力地推动了其上市进程。2021年9月,海伦司于港交所“跑步上市”,头顶“小酒馆第一股”名号的海伦司,市值涨超300亿港元。彼时,徐炳忠也曾在朋友圈中透露自己的雄心壮志,“中国连锁企业也可以和全球最牛的连锁企业一样,一年也可以干出一千家”。

而在招股书中,海伦司也不掩饰其“拓店”的野心:提出“在2021-2023年间店铺扩张速度分别达到400家、630家、900家酒馆,在2023年底门店总数量达到2200家”的目标。

通过IPO超过25亿港元的海伦司,似乎也有在疫情中“逆势拓店”的底气。(招股书透露,募资用途约70%被用于在未来三年开设新酒馆及实现公司的扩张计划。)

2021年,海伦司新开了452家酒馆,直接导致公司酒馆数量飙升。截止2021年末,海伦司开店数量增至782家。到了2022年上半年,海伦司又新开了新开133家酒馆,关闭69家酒馆,截至2022年上半年报告期末,门店数量为846家。

然而在2022年,以线下生意为主的酒馆们遭受疫情轮番冲击,多地酒馆生意被按下暂停键。客流锐减,营收惨淡,叠加高昂的场地租金、人工等成本,让很多酒馆的生意难以为继,逆势扩张的海伦司更是“灾难深重”。

餐饮观察人士翟彬认为,“近年来海伦司的扩张速度还是比较快的,疫情期间体量增长了两三倍都不止,而这势必要付出一些代价。”

2022年下半年,海伦司被迫放弃了“拓店”计划——新开46家酒馆,关闭125家酒馆,平均每周就有4-5家门店关闭。

截至2022年末,海伦司全国门店共767家,到了2023年3月19日,这一数字进一步下滑至749家。接连“闭店”的海伦司,止不住营收下滑的趋势。

更重要的是,海伦司原来的“复制粘贴式”快速开店模式遭受重挫。

02

重拾加盟自救?

时至今日,海伦司似乎已经放弃了今年2200家店这个注定完不成的目标,还改变了“拓店”思路,转向了加盟。

事实上,海伦司成立之初是“直营+联营”模式,到了2018年加盟门店数量占比近50%。而正是在这一年,海伦司决定砍掉加盟,启动IPO进程。到了2021年上市前夕,海伦司加盟门店几乎清零。如今,经历疫情打击的海伦司和徐炳忠,又试图通过“加盟”模式“自救”。

今年6月17日,海伦司召开“嗨啤合伙人”招商发布会,公布打磨后的新店型和合伙政策,将开放精品店、优品店、臻品店三种主要店型供合伙人选择。

图片来源:海伦司官网

根据“嗨啤合伙人”计划,加盟成本方面主要包含四大费用:装修装饰费、设备及桌椅费、保证金和品牌合作费,以优品店为例,总投入需要100万元,合作时间为4年。

或许是为了激励合伙人的加盟,海伦司还同步推出了收益优惠政策,分梯度返还合伙人毛利。以优品店为例,月毛利率低于6万元部分,海伦司不抽取毛利;月毛利介于6-10万元部分,海伦司抽取毛利10%;月毛利介于10-15万元部分,海伦司抽取毛利25%;月毛利高于15万元以上,海伦司抽取毛利60%。

事实上,海伦司早在2022年下半年已经考虑转向“加盟”。海伦司CFO余臻透露,“随着我们2022年年中开始向特许经营转型,我们放弃掉可能短期内扶持不上来的一些门店,做一些闭店,把更多精力放在提高我们选址的精准性,调动社会优质资源开新的酒馆。”

截止2022年12月31日,海伦司已经开设了126家特许合作酒馆,其中,有超过100家来源于2021年和2022年上半年的直营门店“转型”。

疫情冲击下,海伦司选择“壮士断腕”。据海伦司2022年财报,2022年“关闭”或者“调整”酒馆门店,为之付出的资产损失、减值损失(“一次性损失”)等合计约6亿元至9亿元。

不过,海伦司也逐渐摆脱了重资产运营模式下的成本高企。据海伦司2022年财报,2022年仅“三座大山”(原材料、人工和租金)的成本总计就达到19.66亿元,是当期总营收的1.26倍。即便剔除以权益结算的股份支付部分,原材料、人工和租金成本也占总营收的93.84%。

图片来源:海伦司官网

重回“加盟”模式,海伦司在2023年逐步开始“扭亏为盈”。今年第一季度,海伦司净利润约为7400万元至7600万元。今年上半年,海伦司净利润将在约1.55亿元至1.6亿元之间。

03

结语:输了市场?

海伦司招股书透露,凭借凭借351家门店,在2020年拿下了中国酒馆市场1.1%的市场份额,连续第三年行业排名第一。随后,海伦司成功上市,成为酒馆行业唯一上市公司,品牌影响力再度进阶。然而,中国酒馆行业竞争格局极度分散,1.1%的份额并不足以让海伦司有绝对的品牌辨识度,因而“拓店”势在必行。

但直营模式的快速拓店模式,使海伦司不可避免陷入“规模化陷阱”——当企业达到了一定规模后,确实会有诸多利好,如拥有定价权、具备更高的议价能力等,但规模增长也会带来高企的成本,公司将承担更庞大的资产负担。尤其是对于直营体系的品牌来说,规模化的难度直线提升,其选址、门店管理等核心能力难以覆盖如此广泛的区域。

在海伦司快速“拓店”的过程中,其单店销售能力不断下滑。2021年,海伦司单个酒馆的日均销售额约为9200元,较2020年的最高点1.09万元减少15.60%。在此基础上,2022年报告期内的单个酒馆日均销售的同比继续降低近24%,仅为7000元。

随后,经过了开放加盟模式向平台型公司转型等自救措施,2023年一季度,海伦司单个酒馆的日均营业额约为9000元,较2022年第一季度增长21%,已经接近2021年的9200元。

图片来源:海伦司官网

但经历了三年疫情,小酒馆赛道已经是一片红海。不仅出现了与海伦司相似业态的新酒馆品牌,比如猫员外、胡桃里、COMMUNE公社等,他们通过创设新的消费场景和复合模型,打出差异化优势,受到众多资本青睐。此外,一些精品咖啡店(比如Seesaw、Tims等)、新茶饮品牌(比如奈雪等)、火锅巨头(海底捞、呷埔呷埔)也纷纷开启跨界融合,试图延伸至酒馆赛道。

在“拓店”失速的情况下,海伦司能够靠“加盟”抢回市场,使营收回归正常水平吗?我们拭目以待~

(声明:本文仅代表作者观点,不代表新浪网立场。)