炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

(来源:华泰证券(16.770, -0.11, -0.65%)研究所)

春运旺季来临,推荐航空;货运转入淡季,观望为主

25年春运(1.14-2.22)即将开启,交通部预计春运期间全社会跨区域人员流动量同比增长约7%。航空、高铁、公路等出行板块有望景气上行,考虑航空盈利弹性大、估值水平较低、有一定预期差,我们首推航空板块;中长期看,航空板块亦受益于供给增速放缓。货运即将转入淡季,运营数据或表现平淡,建议观望为主。其中,快递板块25年价格战加剧、景气走弱预期或已分反应,逢低布局龙头;航运各子板块运价在春节期间或季节性走弱。高股息资产中,近期公路客货需求环比均有改善,但部分标的短期机构拥挤度过高可能引起调整。

航空机场:航空短期关注春运旺季催化,机场估值仍有待消化

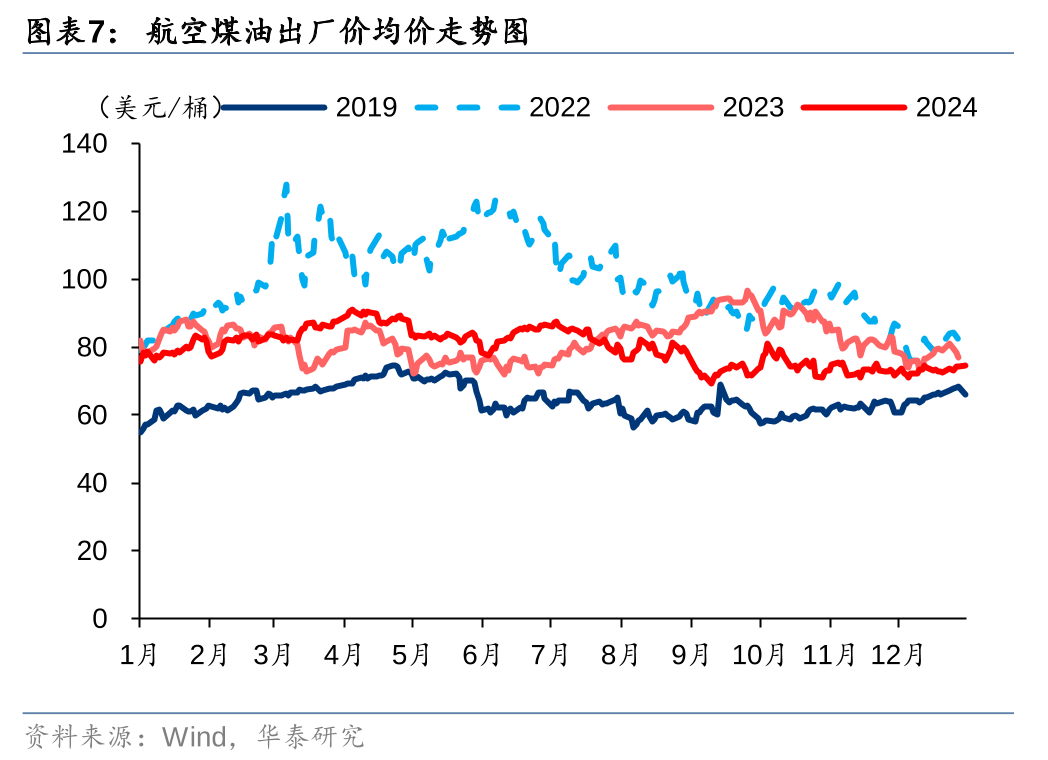

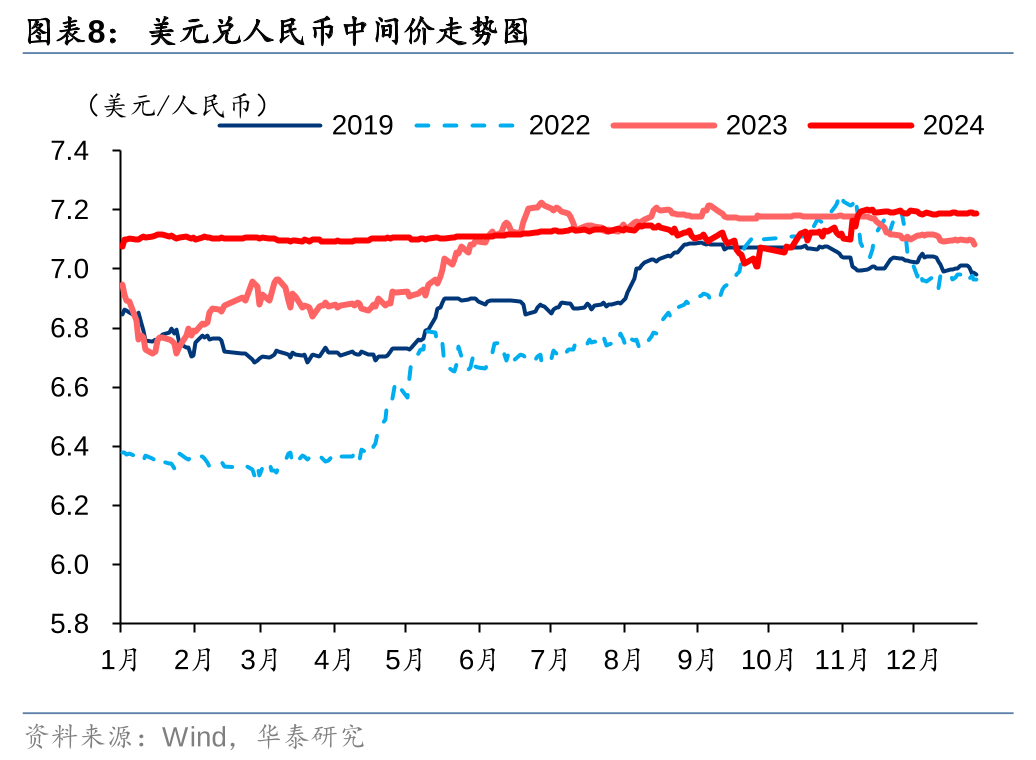

航空基本面来看,淡季高客座率低票价持续。往后展望,短期关注春运催化民航出行需求,虽然2024年春运存在高基数,但探亲、旅游等因私出行有望带动民航需求同比录得良好表现。中长期民航供给增速放缓有望延续,为航司收益水平改善提供支撑,并且航司由于净利率较低,盈利对于收益水平等主要变量的敏感性显著,有望兑现高盈利弹性。春运同样或将催化机场流量,但盈利层面,由于免税销售承压以及扣点率下降,需挖掘非航业务变现能力,机场盈利爬升较为缓慢。估值角度,PE估值水平仍处较高水位,需要时间消化,股价弹性或有限。

航运港口:1月春节淡季,各子板块运价表现或整体平淡

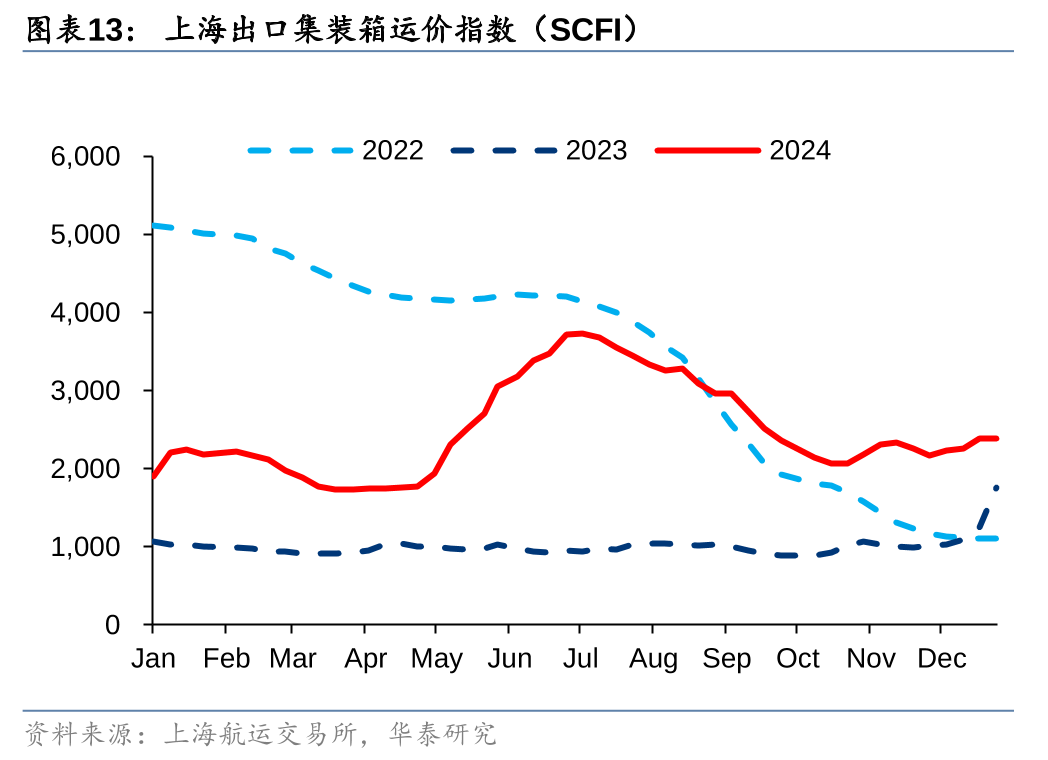

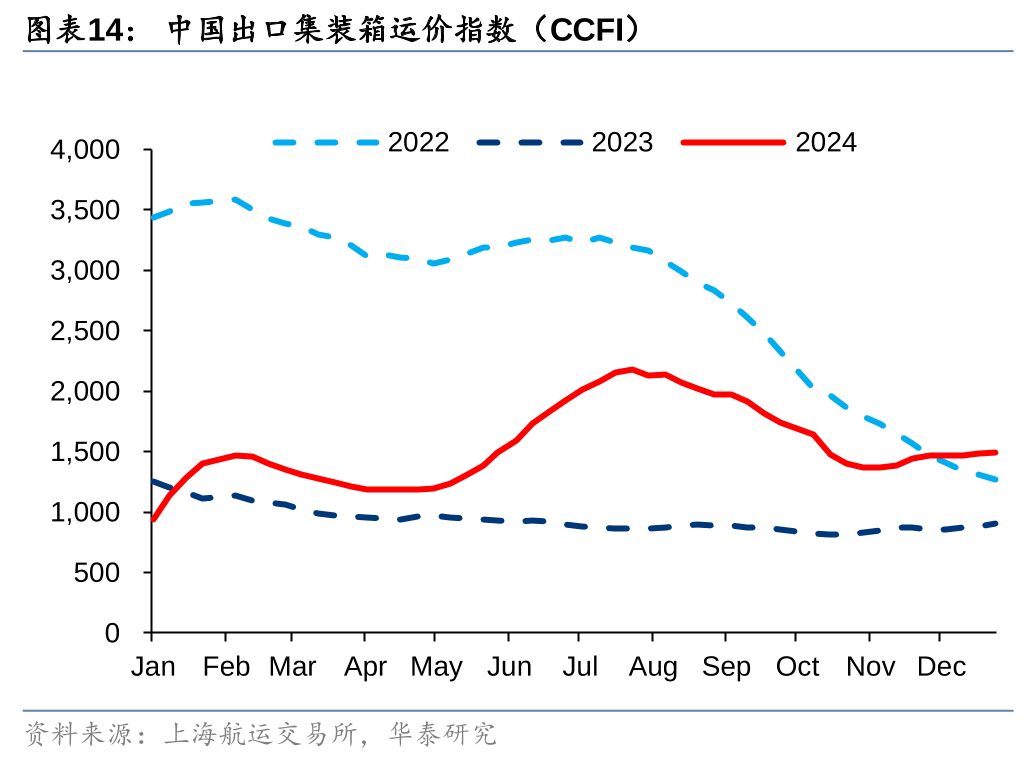

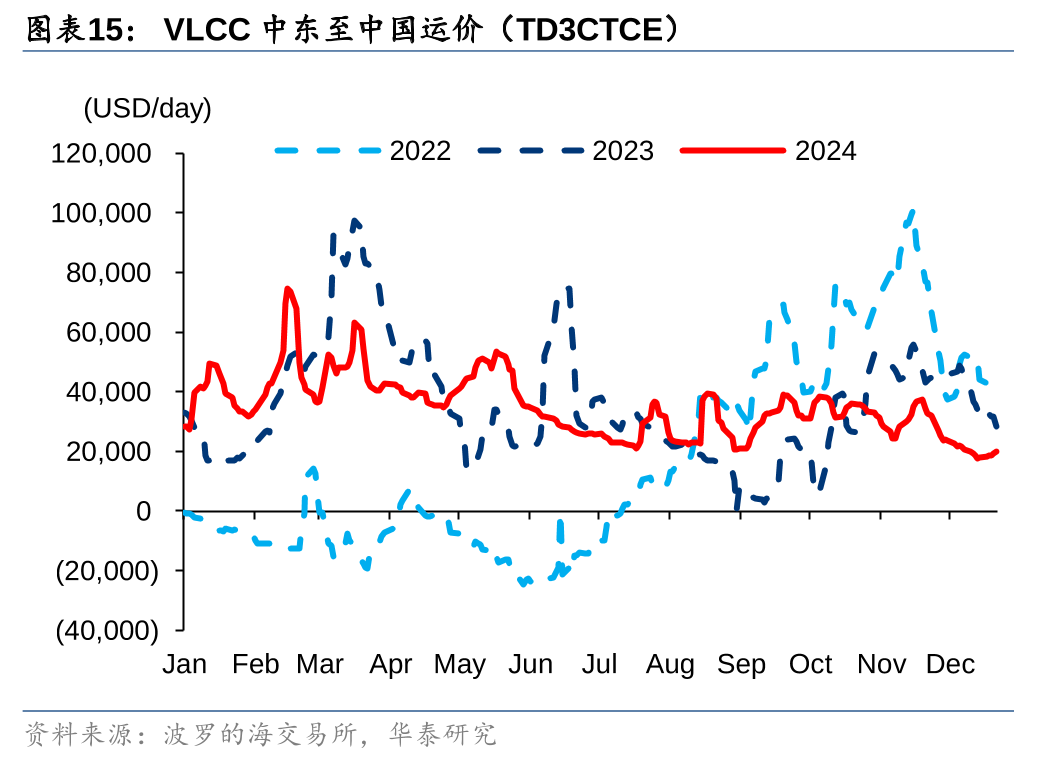

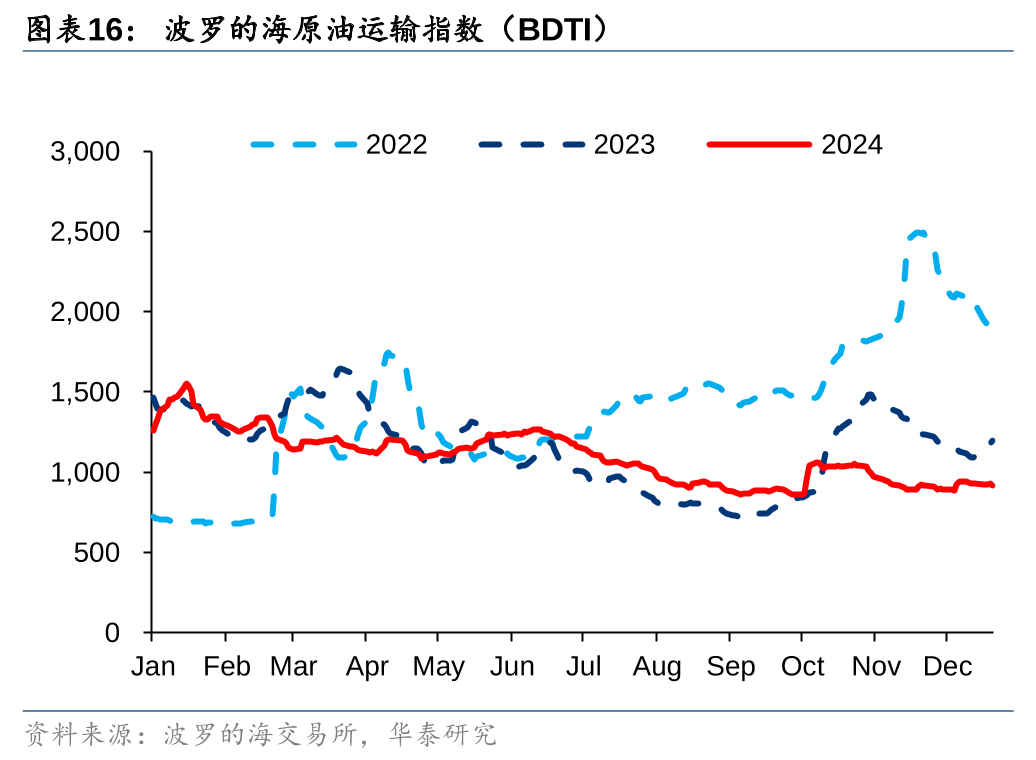

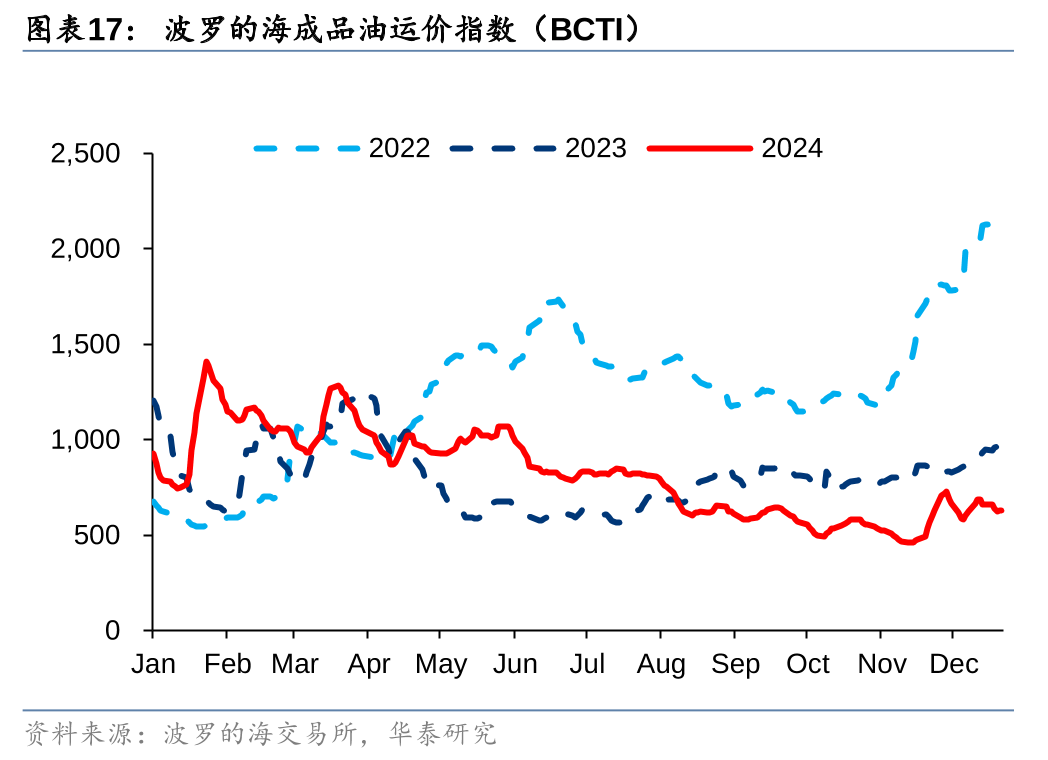

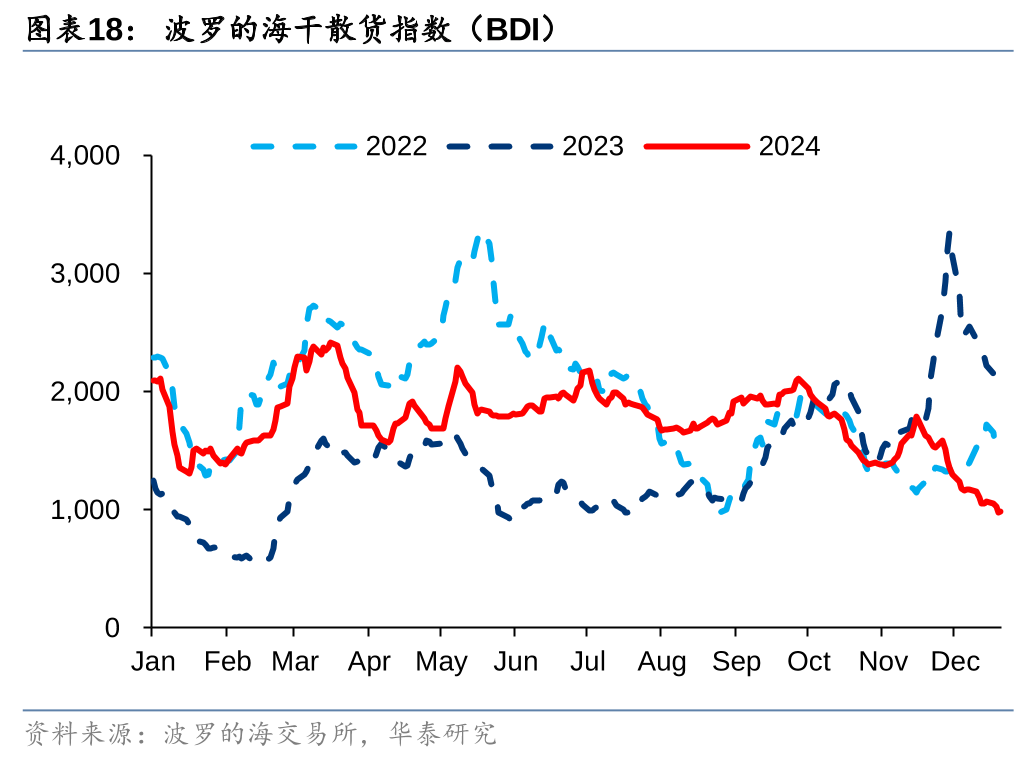

12月集装箱运价SCFI/原油BDTI/干散BDI/成品油BCTI指数均值月环比表现+5.2%/+1.4%/-28.6%/+14.9%。展望1月:1)集运:春节季节性淡季,运价环比或小幅回落。2)油运/干散:受需求偏弱影响,四季度旺季运价表现不佳,我们预计1月运价环比或持平。3)港口:春节淡季,吞吐量环比或小幅下降。事件性方面,建议密切关注中美贸易政策和美国港口罢工对集运影响;油运建议关注油价变化对运价影响。

公路铁路:稳健底仓,但需关注机构拥挤度

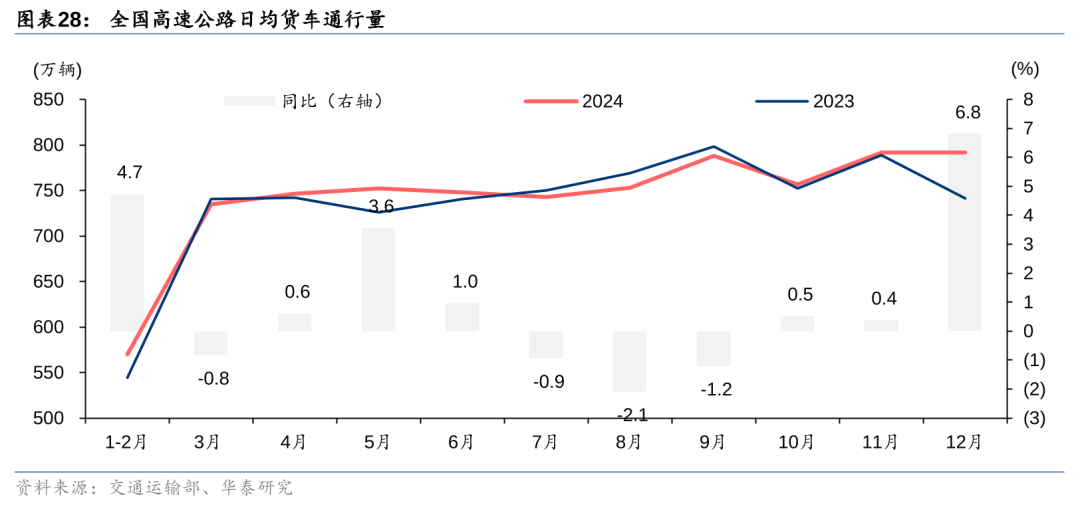

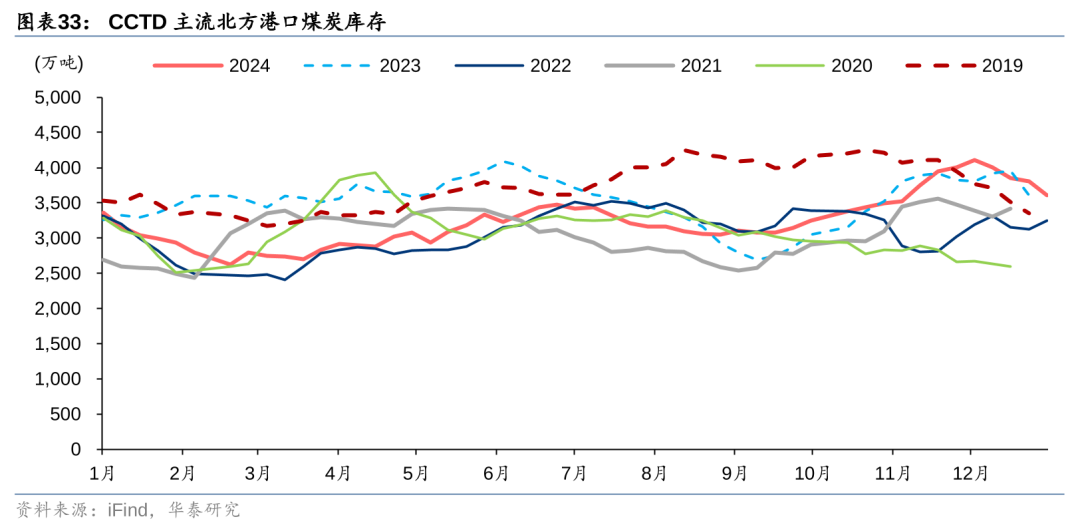

公路客货需求环比改善。据交通运输部,24年10月/11月公路人员流动量同比增长6.6/3.7%(7-9月同比增长1.2%);10月/11月/12月高速公路货车通行量同比增长0.5/0.4/6.8%(7-9月同比下降1.4%),12月货车增长较快,主因去年同期暴雪导致低基数。我们认为,公路板块是低利率环境下的稳健底仓,但部分标的机构拥挤度过高可能引起调整。高铁将迎来春运旺季。国铁集团预计春运铁路客运量同比增长约5.4%。煤炭铁路转入淡季,而北方港口煤炭库存处于近6年高位。大秦铁路(6.340, 0.05, 0.79%)公司已发布可转债提前赎回公告(2025/1/6)。

物流快递:逢低布局快递龙头,关注跨境物流个股

电商传统旺季结束,快递件量增速虽然较实物电商GMV增速更有韧性,但弱于全年平均件量增速。旺季件量增长乏力或因近期消费政策对线下场景拉动更为显著,且家电、汽车等大件线下消费对电商消费有替代效应。但旺季快递价格依然坚挺,10-11月件均价同比降幅明显收窄。11月以来,市场对25年价格战加剧的担忧导致板块景气度下行,加盟制快递龙头估值处于过去10年的历史低位,板块行情还需等待催化,建议逢低布局龙头。跨境物流建议关注具备业绩稳健性与中长期成长性的个股。

风险提示:经济增长放缓,贸易摩擦,油汇风险,竞争恶化。

正文

航空:短期关注春运催化,看好供需改善逻辑兑现

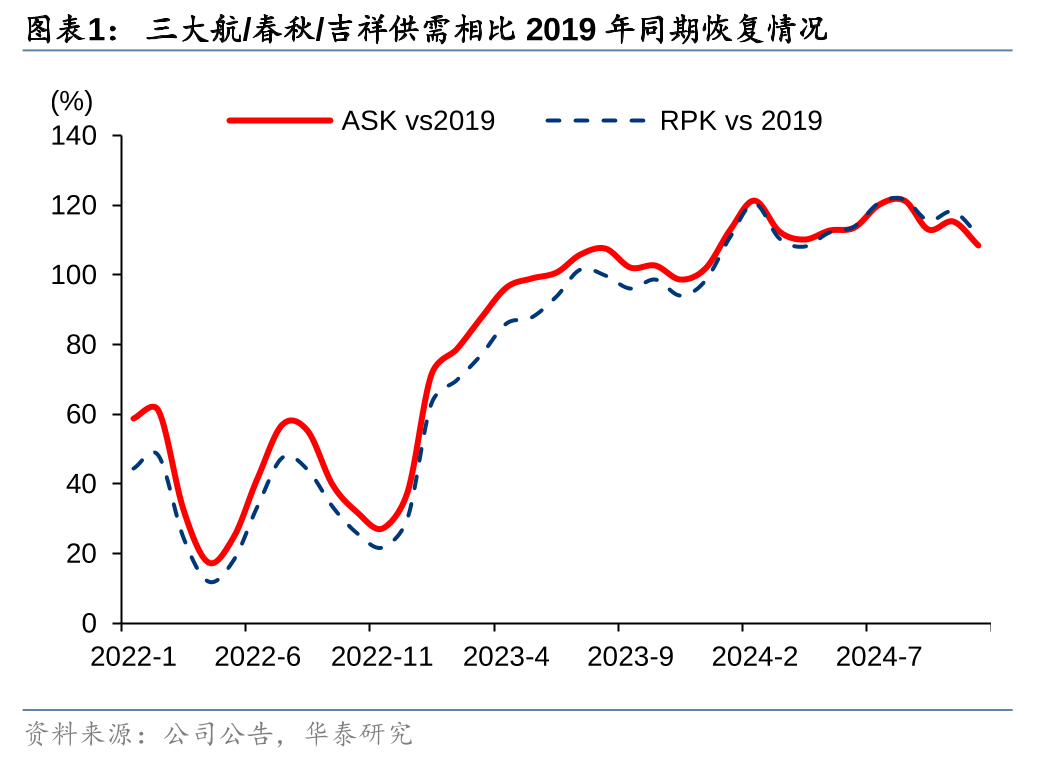

淡季高客座率低票价持续。根据航司披露的11月经营数据,淡季航司客座率仍维持高位。三大航+春秋+吉祥11月供给/需求同增9.9%/18.5%,恢复至2019年同期的109%/111%,客座率83.1%,同增6.0pct,且超过19年期2.1pct。

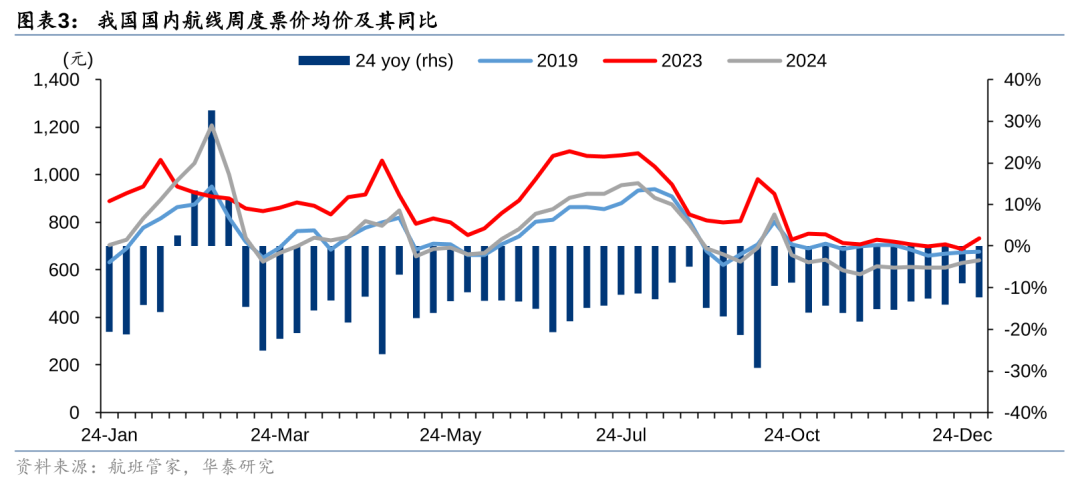

虽然客座率较高,但票价表现仍较弱,淡季航司缺乏涨价的支撑。根据航班管家数据,2024年11月4日-12月29日(第45周-第52周),国内航线含油票价为614元,同比下降13.8%,相比19年同期低10.4%。另外全年来看,航司贯彻降价促销策略,仅春运期间票价同比提升,其余时间段均有不同程度下跌。2024年国内航线含油票价为770元,同比下降12.6%,相比19年同期小幅提升1.9%。

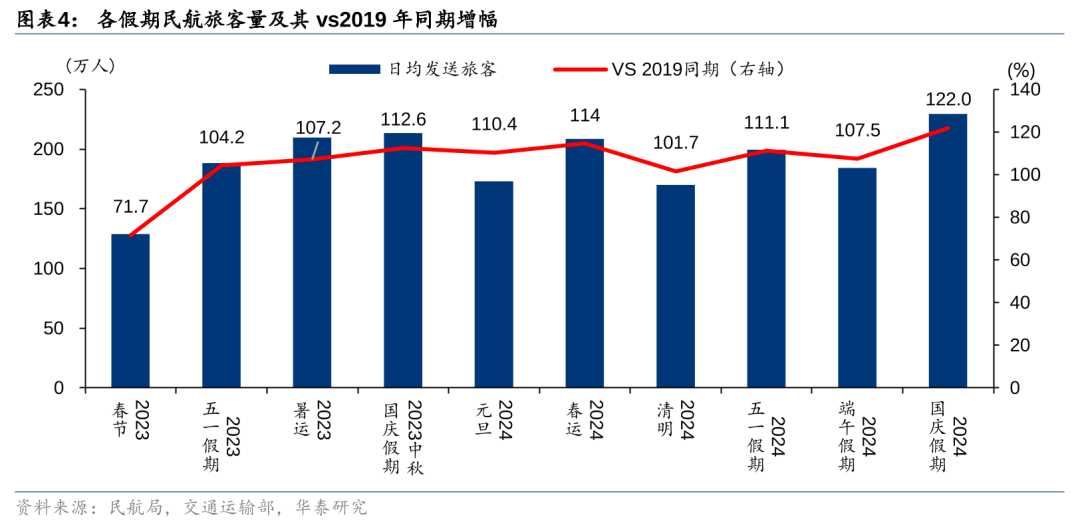

往后展望,短期关注春运催化民航出行需求。25年春运为1月14日-2月22日,探亲、旅游等因私出行有望带动民航需求提升。根据航班管家的预测,2025年春运期间民航旅客量约9252万人次,日均达231.3万人次,同比19年春运增长26.9%,同比24年春运增长10.9%;另外根据FlightAI预测,在2024年高基数下,2025年春运国内线票价同比下降5%左右。整体来看2025年春运民航需求有望延续旺盛态势。

中长期民航供给增速放缓有望延续,供需改善或将兑现高盈利弹性。由于上游飞机制造商空客、波音产能恢复较慢,且飞机利用率提升空间已有限,我们认为25年供给增速将相比24年明显下滑,且有望在中长期延续。需求端国内航线需求有望稳步增长,国际航线仍有恢复空间,带动需求回升。整体来看行业或将供不应求,为航司收益水平改善提供支撑。

航司净利率较低,主要变量对盈利感性显著。航司较低的净利润率使得若运营情况改善,对于航司净利润的推升幅度较大。按我们对于各航司的盈利预测进行敏感性分析,单位客公里收益提升1%,对相关个股净利润提升的金额,与相对2025E净利润变化幅度的比例,请见研报原文。

机场:估值仍待消化,整体关注度较低

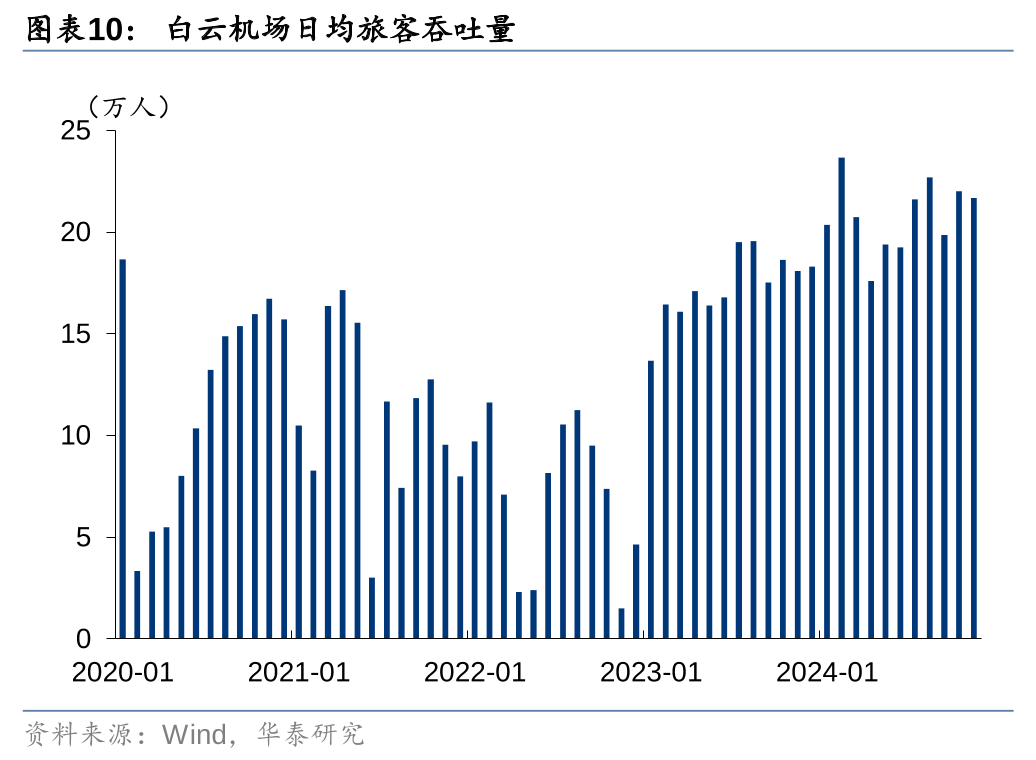

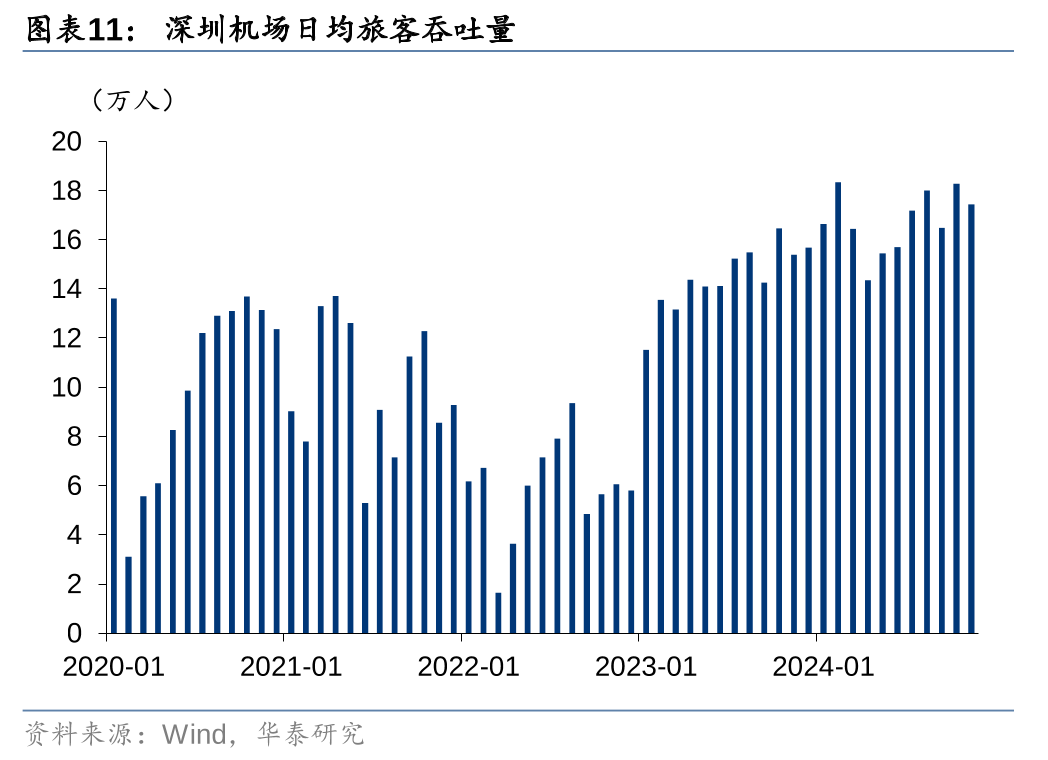

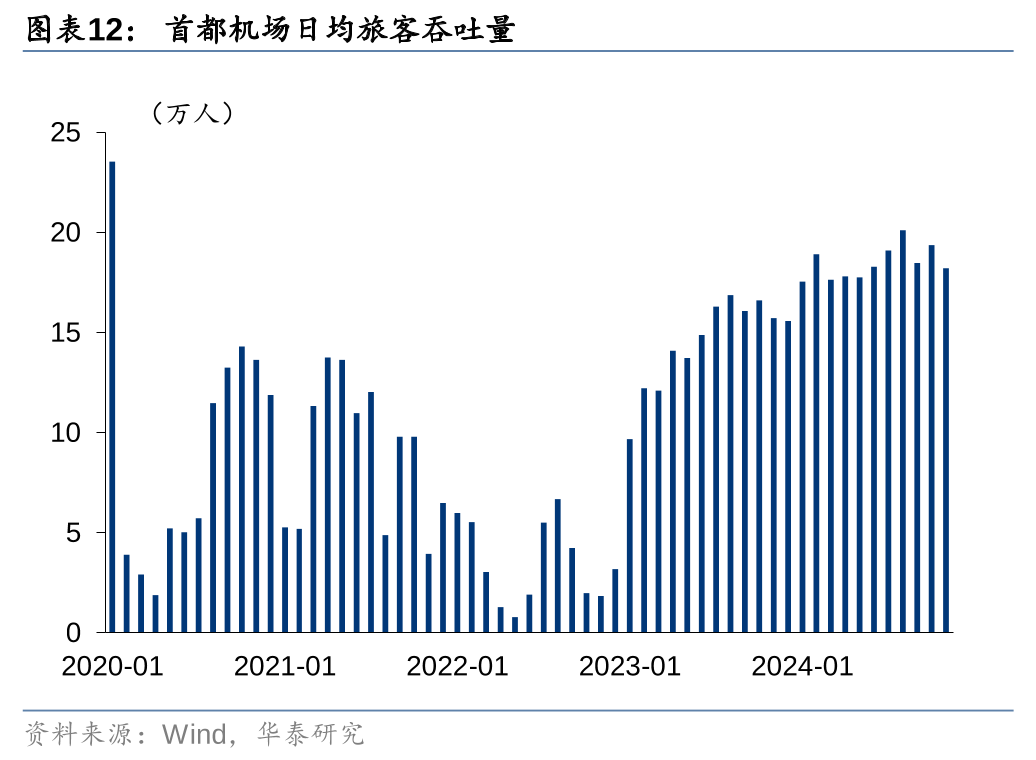

11月淡季主要上市机场流量环比回落。根据各公司公告月度数据,11月浦东机场、白云机场(9.260, -0.01, -0.11%)、深圳机场(6.870, 0.03, 0.44%)、首都机场日均旅客吞吐量分别为20.1万、21.7万、17.4万、18.2万(10月为21.6万、22.0万、18.3万、19.4万),为2019年同期的101%、105%、118%、68%(10月为106%、108%、123%、69%),其中国际线恢复至19年同期的89%、88%、90%、50%。

短期关注春运对于流量带来的催化,板块盈利爬升或较为缓慢,估值仍有待消化。25年春运将于1月14日开始,探亲、旅游等因私出行有望带动机场流量提升。但盈利层面,由于免税销售承压以及扣点率下降,机场盈利虽逐季爬升,但较为缓慢。上海机场(33.340, 0.13, 0.39%)+白云机场+深圳机场3Q24归母净利润合计为7.69亿,环比提升1.3%,同比增长10.0%,但相比3Q19的16.12亿差距仍较为明显。我们认为相比19年,目前非航业务的收入占比下降,流量增长对于机场盈利的回升贡献力度减弱。机场需挖掘免税等非航业务变现能力,从而更好的利用航站楼资源。整体来看,利润水平恢复至19年仍需时间。估值角度,机场个股由于利润恢复速度较慢,PE估值水平仍处较高水位,需要时间消化,股价弹性或有限。

航运:12月集运环比回升;油运/干散相对平淡

集运:12月欧洲/地中海/美西/美东线运价均值环比分别+14.3%/+18.9%/-3.7%/+8.3%,同比分别+112.6%/+92.3%/+111.1%/+94.4%。欧线运价环比止跌回升主因年末长协谈判,船公司推涨运价。展望1月,受春节季节性淡季影响,运价环比或小幅下滑。事件性方面,建议密切中美贸易政策及美国罢工事件对运价的影响。

油运:12月VLCC中东-中国航线运价均值月环比/同比-13.6%/-38.0%。今年以来,油运需求整体偏弱,运价表现相对平淡。展望1月,我们预计油运需求整体仍偏弱,运价环比或持平。事件性方面,建议密切关注中东局势和国际油价变化或情绪面拉涨油运运价。中长期看,建议密切关注25年中国进口原油需求对行业货量的拉动。

干散:12月干散市场需求整体偏弱,BDI运价指数环比/同比-28.6%/-56.7%。展望1月,我们预计市场需求仍偏弱,运价环比或持平。中长期,建议密切关注25年中国进口铁矿石及煤炭需求对行业货量的提振。

物流:景气走弱预期或已分反应,建议逢低布局龙头快递

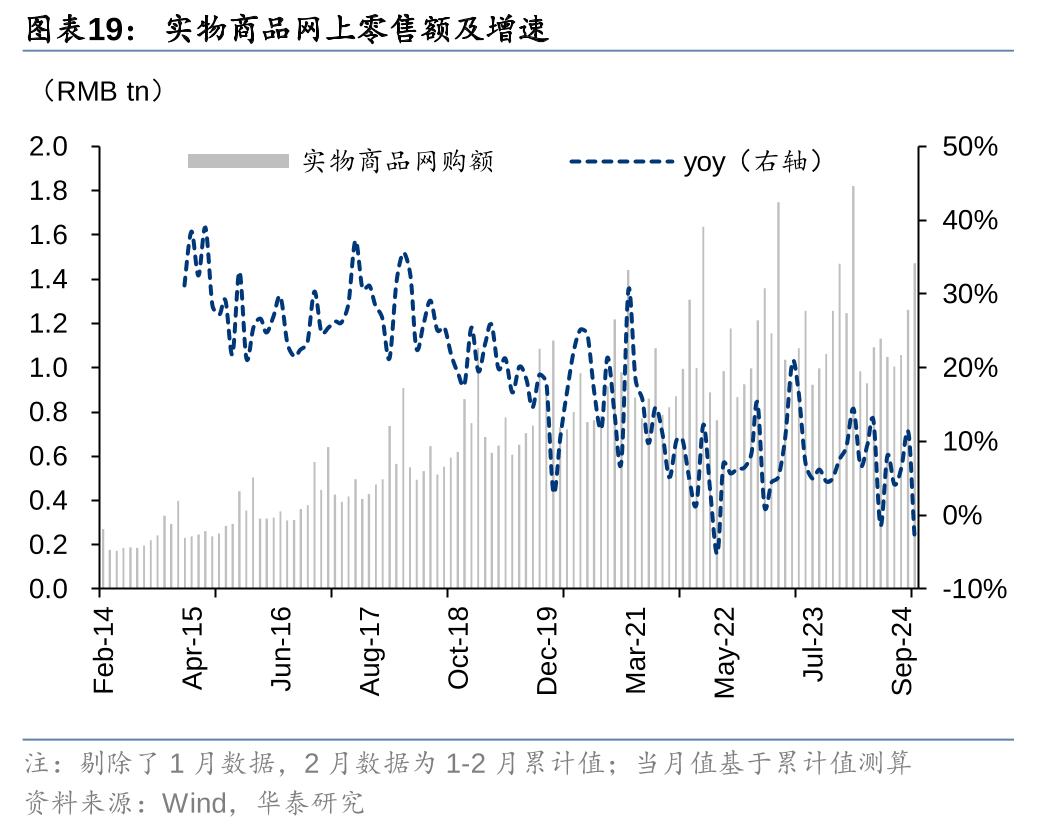

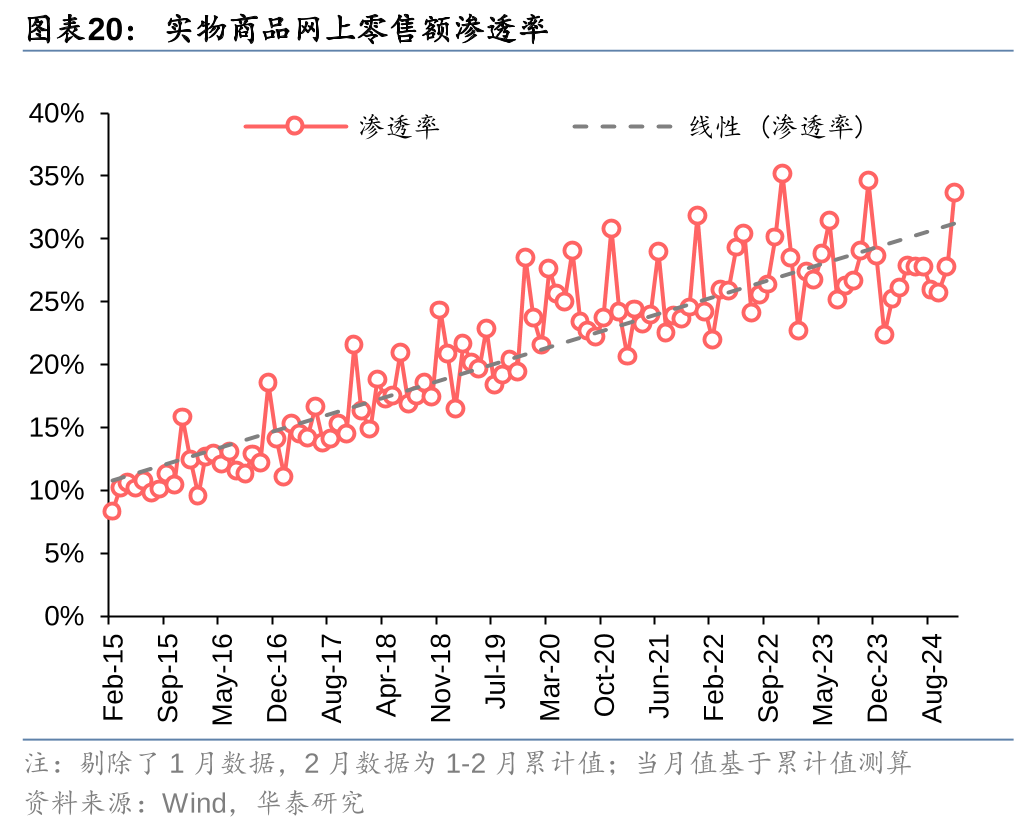

10-11月为电商传统旺季,本轮旺季与以往相同的是快递价格环比明显改善,与以往不同的是线上不如线下“旺”。双十一电商平台活动提前启动(10月14日即启动,较去年早10天),导致部分消费行为提前至10月,11月社零同比增速放缓、实物商品网上零售额(电商GMV)由同增转为同降,10-11月合并数据更优参考意义。10-11月,社零累计同比+3.9%,仍高于全年增速(1-9月累计同比+3.3%);但电商GMV累计同比+3.3%,低于1-9月累计增速(+7.9%),使得电商渗透率同比下降0.3pct至30.7%。10-11月,线上消费表现弱于线下,或因“以旧换新”等政策对线下场景拉动更为显著,家电、汽车等大件消费对电商消费存在替代效应。

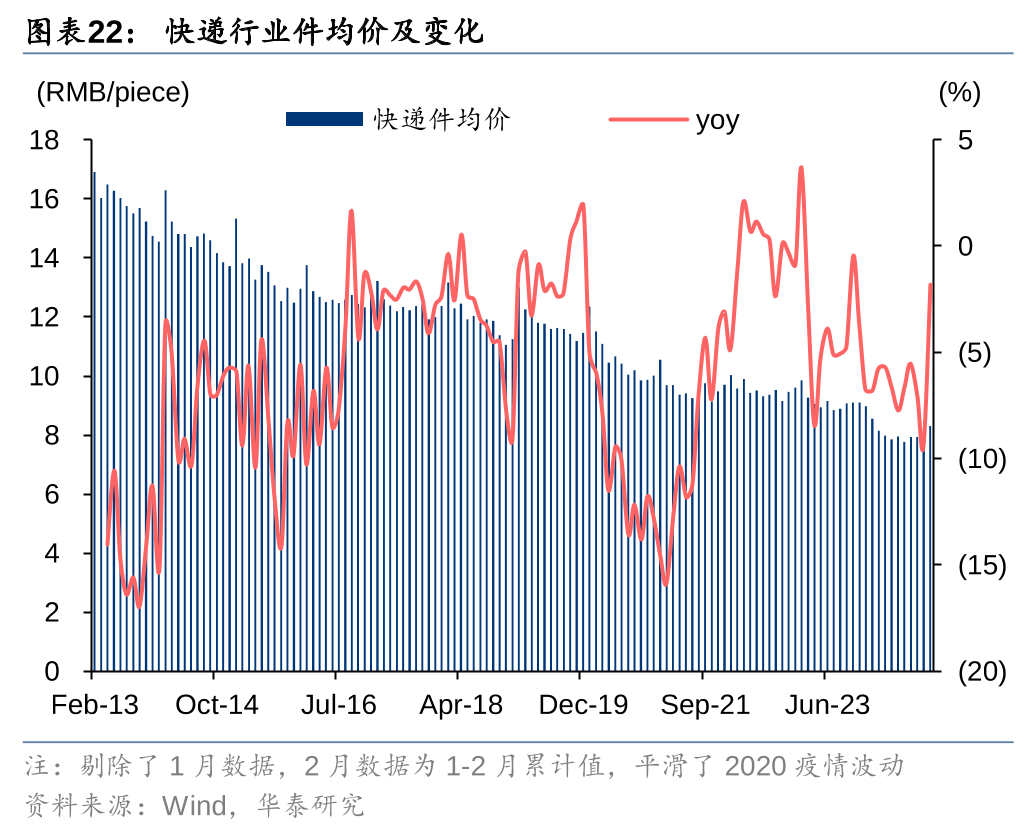

快递行业整体来看,10-11月价格表现优于前三季度,但件量表现弱于前三季度。件量方面,11月全国快递件量同比+14.9%,10-11月累计同比+19.2%,弱于此前全年平均(1Q/2Q/3Q24全国件量同比增速:25.2%/21.3%/20.0%)。价格方面,11月件均价同比-1.8%,10-11月累计同比-5.5%,较前三季度累计同比-6.5%有所收窄。综合来看,旺季价格竞争较为温和。据交通运输部数据,12月揽收/派送估算同比+33.3%/+35.7%(10-11月:+30.5%/+32.8%),12月件量同比增速加快,主因去年12月北方出现暴雪等极端天气、造成基数较低。(因交通部和邮政局口径略有差异,近3月,后者较前者约低8pct)

分企业看,主要快递企业均以价换量,电商活动周期拉长有望边际提振利润。通达系中,申通、韵达10-11月均为以价换量,件量同比增速变快、件均价降幅扩大;圆通件量同比增速明显放缓(8月/9月:+29.9/+28.0%),件均价降幅稳定,主因此前价格补贴力度大、以价换量。行业价格同比降幅收窄、通达系价格降幅同比扩大,或因价格较高的快递件量(例如单价较高的退货件、时效件)占比提升。本轮电商旺季,双11及双12活动周期均同比拉长,有助于平缓峰值货量,降低高峰期发货成本,提振利润。

景气走弱的预期或已反应,板块行情还需等待催化,建议逢低布局龙头。11月以来,龙头展示额提升意愿,叠加市场预期行业增速放缓,25年价格竞争加剧的担忧升级,板块景气度下行。截至2024年12月31日,SW快递指数累计下跌10.0%,中通快递-W累计下跌15.8%,同期沪深300/SW交运分别+1.1%/+2.3%,快递板块显著跑输大盘。截至2025年1月9日,中通快递-W的PE TTM为12.2x,处在过去10年的2.7%分位数。展望未来,建议密切关注件量增速与龙头竞争策略,虽然板块行情需要等待催化剂的出现,但我们认为龙头公司成本优势明显、资金充沛,竞争胜出的概率高,建议逢低布局。

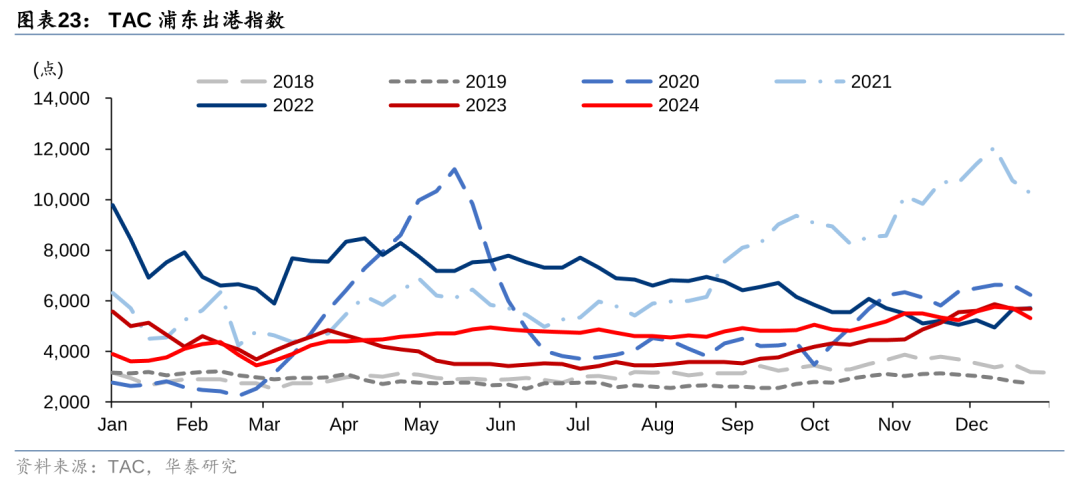

跨境物流仍处景气周期,关注细分赛道阿尔法个股。4Q旺季逐步结束,但需求端跨境电商货量有望持续高速增长,带动跨境物流需求。供给端飞机制造产能有限、腹舱产能基本释放完毕,干线运力趋紧,使得航空物流基本面向好。TAC浦东出港指数4Q旺季均值为5302,同比+6.7%,我们仍看好行业景气上行对整体运价的带动。并且跨境电商平台货量较为集中,叠加货主对供应链稳定性诉求提升,使得航司长协谈判话语权增强,有望推动25年长协价格同比提升。

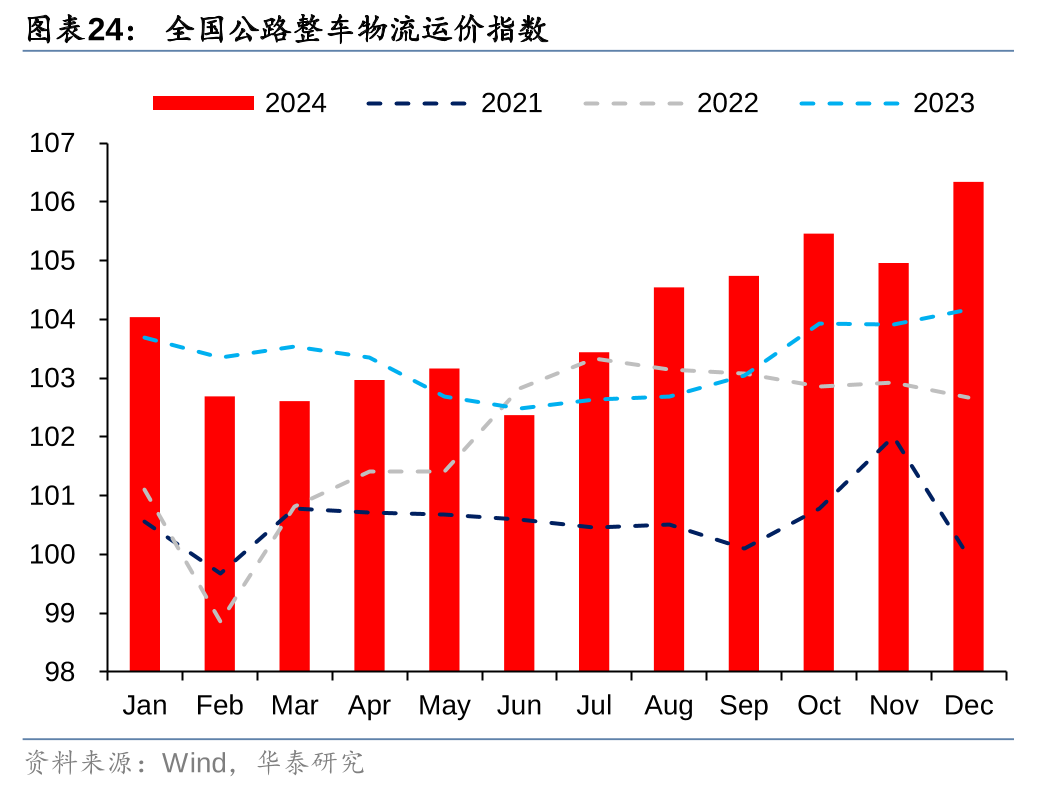

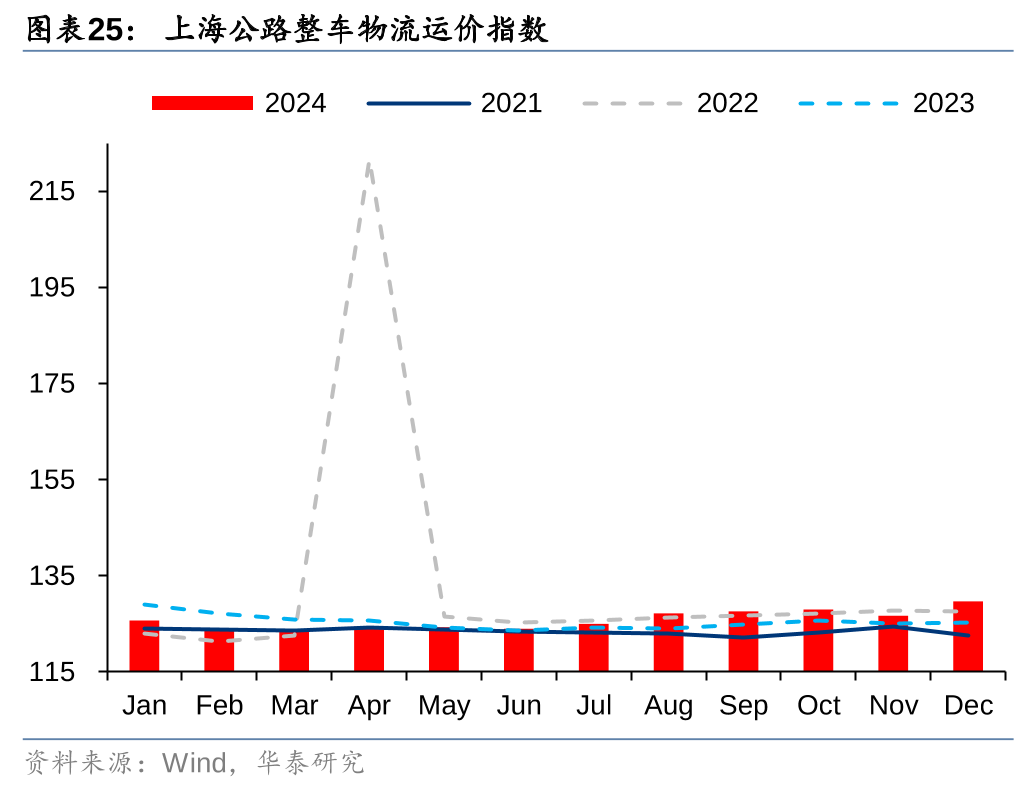

大宗商品景气度环比基本持平,整车运价同比改善。11月/12月,南华综合指数均值环比-0.7/1.0%,工业品指数均值环比-1.3/-0.4%,农产品(6.660, 0.03, 0.45%)指数均值环比+1.8/-3.6%。4Q24南华综合指数/工业品指数/农产品指数分别同比-1.8/-4.6/-5.2%,分别环比-0.1/+0.6/-0.0%。稳增长政策效果持续,但并未出现进一步改善。11/12月,全国公路整车物流运价指数分别同比+1.0/+2.1%(10月:+1.5%),整车运价同比持续改善。

公路:客货需求环比改善,但机构持仓较为拥挤

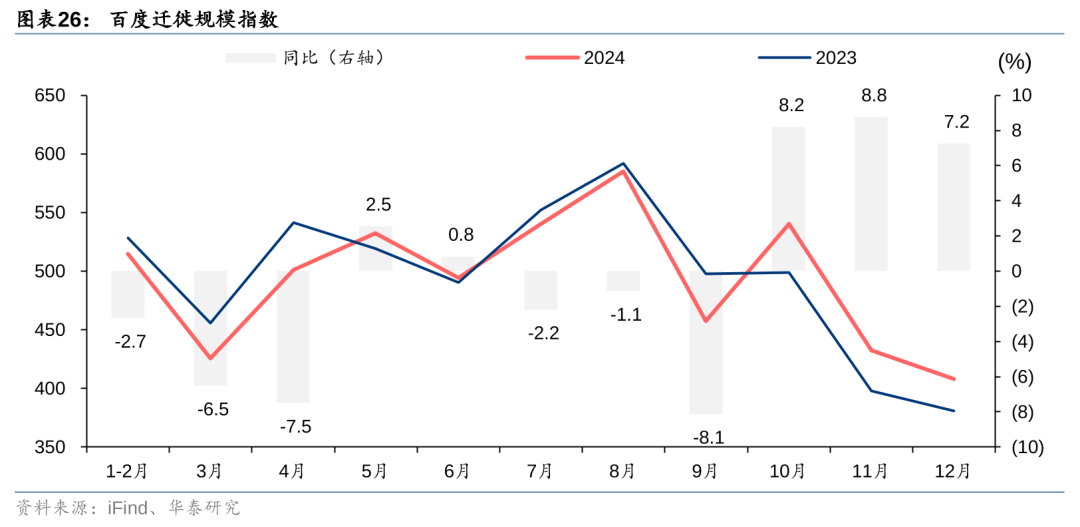

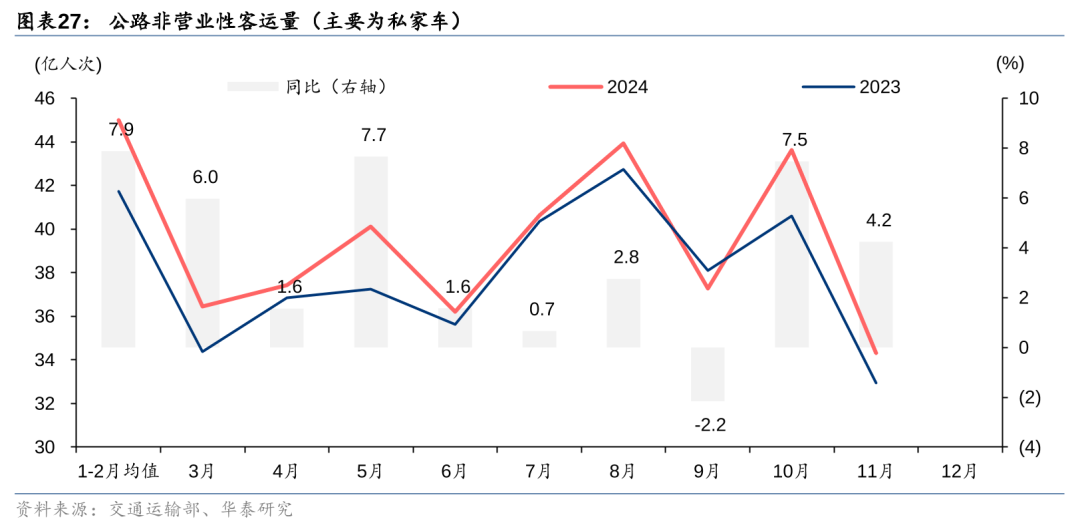

24年Q4,公路客运已出现明显改善迹象。24年10-12月,百度迁徙规模指数同比增长8.1%(7-9月同比下降3.6%),居民出行意愿显著回暖(数据来源:iFind)。据交通运输部,24年10月/11月公路人员流动量同比增长6.6/3.7%(7-9月同比增长1.2%),其中公路营业性客运量(主要为城际巴士)同比增长3.1/1.8%(7-9月同比增长3.8%),公路非营业性客运量(主要为私家车)同比增长7.5/4.2%(7-9月同比增长0.5%)。

货运呈现温和复苏趋势。从上游工业生产指标来看,10月/11月/12月制造业PMI达到50.1/50.3/50.1%,处于荣枯线以上;10月/11月全部工业品PPI同比下降2.9/2.5%;10月/11月工业企业利润同比下降10/7.3%(数据来源:Wind)。高速公路货车流量与企业盈利预期正相关。交通部数据显示,高速公路货车通行量在10月/11月/12月同比增长0.5/0.4/6.8%,较Q3温和复苏;高速公路货车通行量在上半年同比增长2.5%,但在Q3同比下降1.4%;12月货车同比增长较快,或与去年同期华北暴雪导致的低基数有关,12月较11月环比持平。

25年春运即将开启,1月14日至2月22日为期40天。交通部预计,春运期间全社会跨区域人员流动量预计达90亿人次左右,较24年同期的84亿人次增长约7%。其中,广东省交通厅预计,春运期间广东省全社会跨区域出行人员流动量约10.98亿人次,同比增长4%;广东省高速公路预计车流总量约2.81亿车次、同比增长2.62%。浙江省交通厅预计,春运期间浙江省全社会人员流动量达5.75亿人次,较2024年增长近10%。

利率下行驱动12月公路股行情,但当前持仓已较为拥挤。24年12月,SW高速上涨7.5%,跑赢沪深300指数(3796.0260, -24.51, -0.64%)7.0pct,跑赢交运指数7.3 pct,跑赢中证红利指数(4013.569, 19.40, 0.49%)(0.0000, 0.00, 0.00%)3.9pct。公路在12月录得较大涨幅,主因估值锚10年期国债利率超预期下行,股息差走阔以及公募避险情绪推动板块上涨。我们认为,当前公募持仓较重且拥挤。向后展望,利率曲线已扁平化(7天逆回购利率与10年国债利率相近),长债利率已反映货币宽松预期,高股息股票内部可能出现高低切换。当前处于估值切换窗口期。

铁路:高铁迎春运旺季,运煤铁路进入淡季

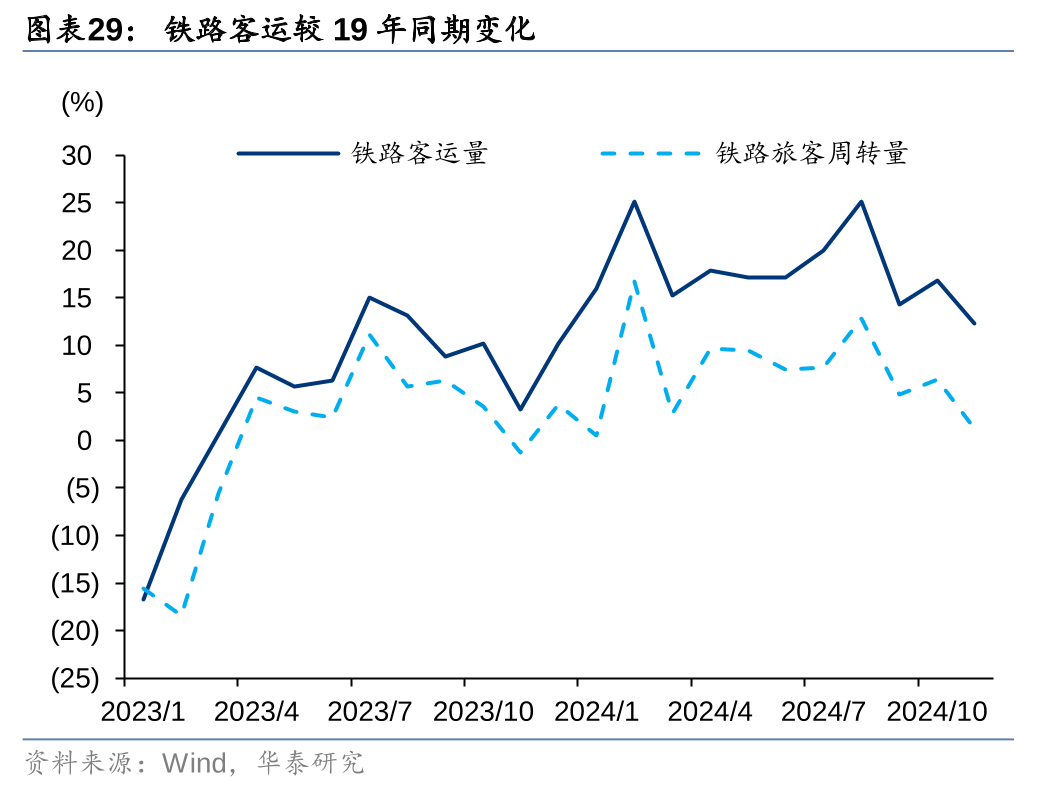

4Q为商务与旅游出行需求淡季,铁路客流增长放缓。2024年10-11月,铁路客运量、旅客周转量较23年同期增长7%、3%,较19年同期增长15%、4%;1-9月,铁路客运量、旅客周转量较23年同期增长14%、9%,较19年同期增长19%、8%。高铁企业收入取决于客运量、出行半径和票价。铁路出行半径呈现缩短趋势,或与高铁通达性提高、中产消费趋于保守,航空促销分流长途铁路客源有关。1-10月,铁路平均旅行半径较23年缩短5%、较19年缩短约11%。

不过,近期客运铁路股价的波动受资金面与市场风格影响更大。京沪高铁(5.720, -0.04, -0.69%)在12月被调入上证50指数(2591.5027, -7.30, -0.28%),被动配置资金加仓驱动公司股价在12月上涨7.5%,跑赢沪深300指数7pct。广深铁路(3.220, -0.03, -0.92%)在12月上涨1.5%,跑赢沪深300指数1pct。在市场避险情绪影响下,客运铁路作为稳定型资产受到青睐。值得注意的是,截止1月6日收盘,京沪高铁/广深铁路的PB(MRQ)已处于近5年的65/80%分位数。

当下,高铁即将迎来春运旺季。25年春运40天期间,国铁集团预计,全国铁路发送旅客将达到5.1亿人次,同比增长约5.4%。节前学生流、务工流、探亲流叠加,客流比较集中,节后客流相对平缓。国铁集团预计,节前每日最高可安排旅客列车约1.41万列,节后每日最高可安排约1.42万列,客座能力同比增长3.9%、4.3%。其中,客流高峰时段在广州、深圳、上海、南京、杭州至成都、重庆、武汉、南昌,北京至沈阳、太原等城市间增开夜间高铁。

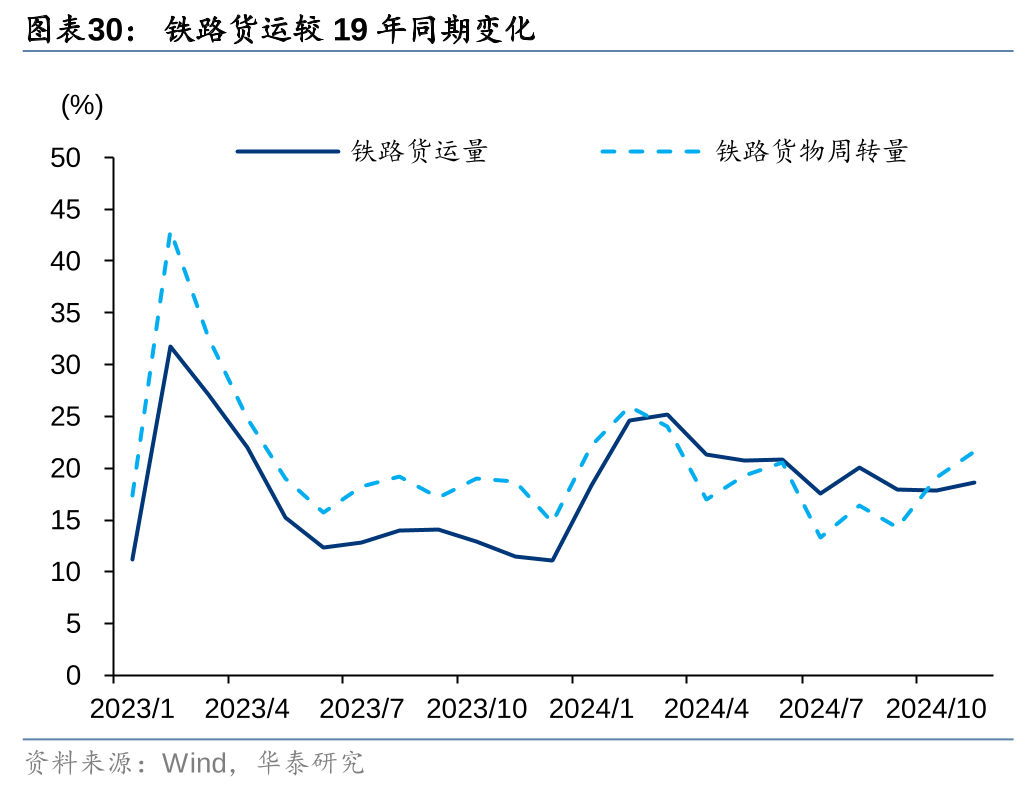

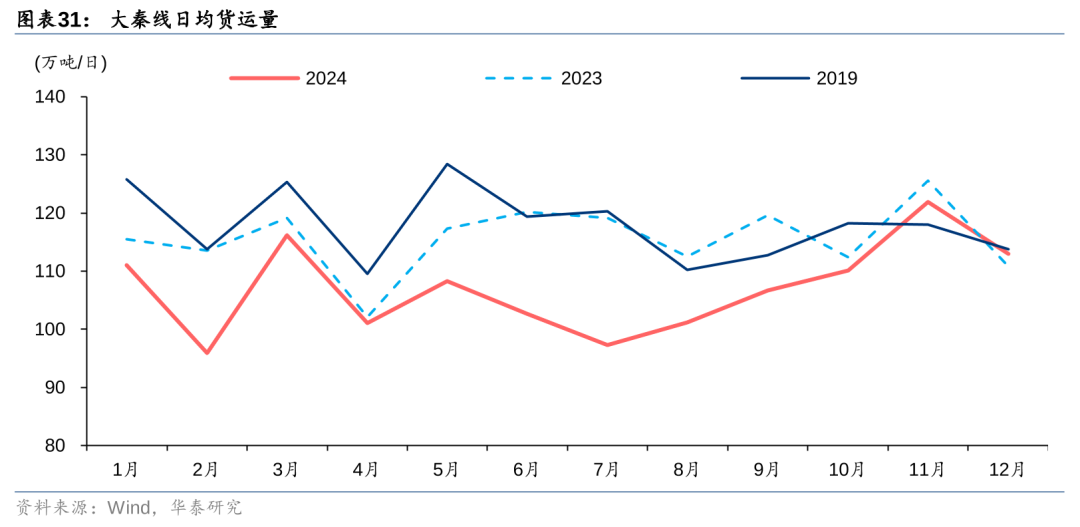

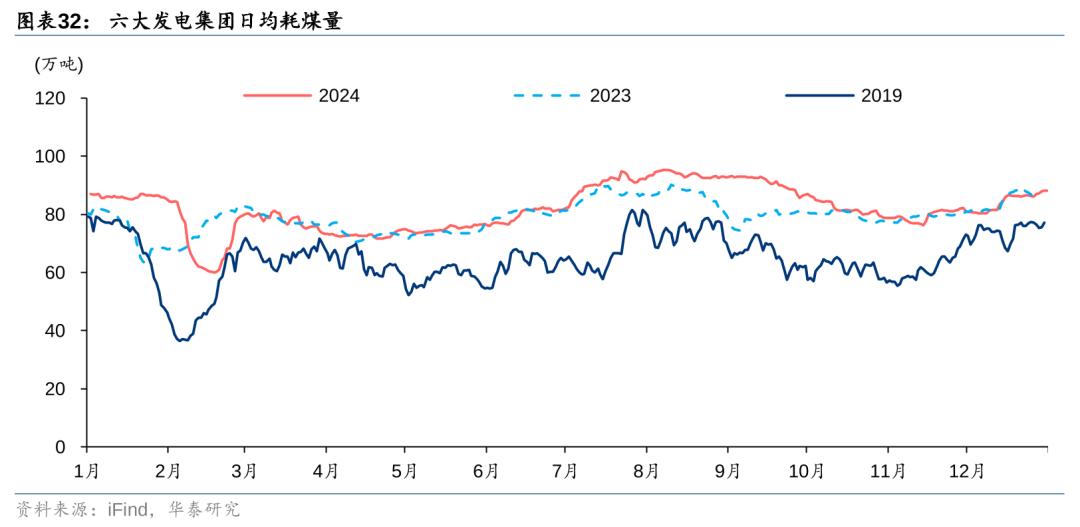

铁路运煤需求进入淡季,大秦铁路已发布转债强赎公告。春节即将来临,随着工厂放假停工,下游用煤需求将逐步减少。同时,北方港口煤炭库存处于近6年来的高位。需求淡季叠加高库存。大秦铁路公司已发布可转债提前赎回公告(2025/1/6),最后交易日为2月5日。截至1月6日收盘,大秦转债剩余76亿元面值。大秦铁路近两周的日均成交额约为7亿元。

展望25全年,我们仍看好煤炭铁路前景,建议逢低布局。需求端,24年降雨较多,水电挤出火电导致电煤需求基数偏低。供给端,24年山西煤炭安监使得大秦铁路煤炭供给减少,目前山西已基本摆脱减产的不利影响。来自进口煤的竞争压力或在25年持续,24年1-11月进口煤数量同比增长15%(海关总署)。

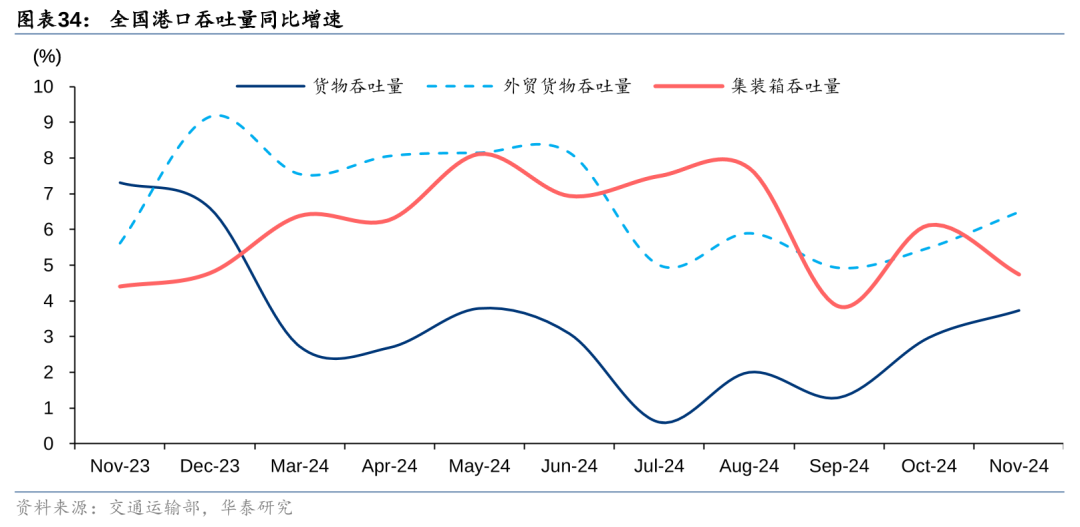

港口:出口需求保持韧性,11月吞吐量同比保持增长

24年1-11月,全国港口累计货量/外贸货量/集装箱吞吐量同比表现+3.4%/+7.3%/+7.3%(24年11月:+3.7%/+6.5%/+4.7%),11月货量同比增速较10月小幅上升,集装箱吞吐量同比增速有所放缓。年初至今吞吐量保持稳健增长,主因出口需求良好,叠加上年同期基数较低。展望1月,受春节淡季影响,我们预计港口吞吐量环比或小幅下降,但同比有望保持增长。投资建议方面,作为典型防御性板块,港口股价表现主要受大盘风格影响。建议关注基本面稳健且股息率高的个股。

风险提示

1)经济低迷。航空、机场:经济增速放缓,可能令出行需求不达预期;航运、港口:全球经济下滑,可能使海运需求增长低于预期,需求下挫可能进而拖累运价;物流:需求不足可能导致快递业务量不及预期;铁路、公路:大宗商品需求下滑,可能使铁路公路货运量增速放缓。

2)贸易摩擦。航空:中美贸易摩擦,可能影响国际线补贴;航运、港口:中美贸易量下降影响海运运量、港口吞吐量。

3)油汇风险。航空:油价大幅上涨,可能令运营成本大幅上升,侵蚀利润;物流、公路:油价上涨,可能使道路运输成本上涨;航空:人民币大幅贬值,可能产生大额汇兑损失,减损盈利。

4)竞争结构恶化。航空:高铁提速,可能对航空分流效应加大;航运:老旧船舶拆解量低于预期、新造船订单高于预期、行业总体供给增长超预期;物流:价格竞争超预期,导致营收和盈利不及预期;机场:民航控准点率可能影响机场时刻容量;铁路、公路:公路降费、“公转铁”、治超载构成多重扰动;港口:港口区域整合进展低于预期。

研报:《春运即将启动,加码顺周期航空》2024年1月9日

沈晓峰 分析师 S0570516110001 | BCG366

林珊 分析师 S0570520080001 | BIR018

林霞颖 分析师 S0570518090003 | BIX840

黄凡洋 分析师 S0570519090001 | BQK283

耿岱琳 联系人 S0570124070117

APP专享直播

热门推荐

TikTok计划本周日关停美国业务 收起TikTok计划本周日关停美国业务

- 2025年01月15日

- 09:03

- APP专享

- 广西台新闻910

8,781

8,781

TikTok计划周日主动关停美国业务?官方暂未回应

- 2025年01月15日

- 07:54

- APP专享

- 广西台新闻910

4,764

4,764

“吉林老人救助重庆游客反遭诬陷”迎来反转?重庆警方最新通报

- 2025年01月15日

- 00:22

- APP专享

- vsta

2,575

2,575

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

趋势领涨今天 13:10:26

地方各级人民政府不得以股票公开发行上市结果为条件 给予发行人或者中介机构奖励。其实这些不合理的规定奖励早就应该禁止,因为他造成了为了让公司上市,地方政府有可能会协助上市公司造假或者以上市为目的,引发不合规的垃圾公司批量上市!同时,也有可能诱导中介机构追求短期利益,偏离“看门人”的角色定位。 -

趋势领涨今天 11:17:59

爱柯迪(sh600933)公告,公司因筹划发行股份及支付现金购买资产并募集配套资金事项,公司股票、可转债债券以及可转债转股自2025年1月6日起停牌,预计停牌时间不超过10个交易日。2025年1月15日,公司召开董事会和监事会,审议通过了本次交易的相关议案。公司股票、可转债债券以及可转债转股将于2025年1月16日开市起复牌。本次交易涉及的审计、评估工作尚未完成,公司董事会决定暂不召开股东大会审议本次交易事项。本次交易尚需履行多项审批程序方可实施,包括但不限于公司再次召开董事会审议本次交易方案、公司召开股东大会审议批准本次交易方案、上海证券交易所审核通过及中国证券监督管理委员会同意注册等。本次交易能否通过上述审批及最终取得批准或同意注册的时间均存在不确定性。公司将严格按照有关法律、法规的要求履行信息披露义务。 -

趋势领涨今天 10:35:30

广东:将集成电路、新型储能、新能源汽车、生物医药等产业打造成新的万亿级、5000亿级产业集群;商务部等4部门:对冰箱、洗衣机、电视、空调、电脑等12类家电产品给予补贴 每件补贴不超过2000元,明确手机、平板、智能手表(手环)补贴品种和补贴标准 买手机最高补500元。 -

数字江恩今天 09:31:50

明日来看,首先参照图上的红色对峙线。不跌破对峙线为强势震荡,还可以再冲高新高;反之,跌破对峙线,则先向着3185-3195寻找支撑,明天处于弱势震荡,但其后一样再冲高新高。红色对峙线只是分辨明日盘面强弱,无论是否跌破都不代表反弹结束。 -

数字江恩今天 09:31:46

5分钟图来看,昨日拉升后,今日回踩并没向下力度,所以恐慌大可不必。从总体结构来说,3494的下跌已经结束了,3140之后都处于反弹结构之中,这个反弹结构震荡运行,但距离结束还早。【更多独家重磅股市观点请点击】 -

数字江恩今天 09:31:24

板块来看,今日传媒相关的板块涨幅最好,之前强力的科技板块大多回踩。今天看似盘面不好,但其实只是放量拉升大阳线后,在大阳线50%位置之上缩量震荡,算是对昨日拉升的积极响应了。 -

数字江恩今天 09:31:18

A股两市今日成交4662 + 7226 = 11888 亿人民币,相对昨日稍微缩量,但也在正常范围之内。大盘全天窄幅震荡,收跌14个点。个股方面,只有1/3的个股红盘,但是大幅下跌的和昨日大幅上涨的相比,极少。 -

数字江恩今天 09:30:54

震荡反弹继续运行 -

波段擒龙今天 08:00:46

记者从知情人士处获悉,TikTok计划在周日,即1月19日美国“不卖就禁”法案生效的截止日期,主动向其1.7亿美国用户关闭应用程序。值得一提的是,此前市场预计,禁令带来的影响是不能让新用户下载使用TikTok,对于老用户而言,在苹果和谷歌停止维护更新前,已下载的用户即使禁令生效后仍能继续使用,如今,倘若TikTok决定主动关闭,意味着所有用户立即受到影响。(蓝鲸新闻) -

波段擒龙今天 08:00:13

小红书电商近日发布“rise100电商年度榜单”,该榜单已连续两年发布。榜单数据显示,相较2023年,2024年小红书电商新入驻商家数增长8.1倍,年销破亿商家数增长3.3倍,单场破百万的店播直播间是去年3倍。转型买手新职业的人数较2023年增长8.1倍,买手直播间购买用户数增长3.4倍。