@全体股民:《投资研报》巨额特惠,满3000减1000,满1500减500!【历史低价手慢无,速抢>>】

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源: 中原证券

核心观点

投资要点:

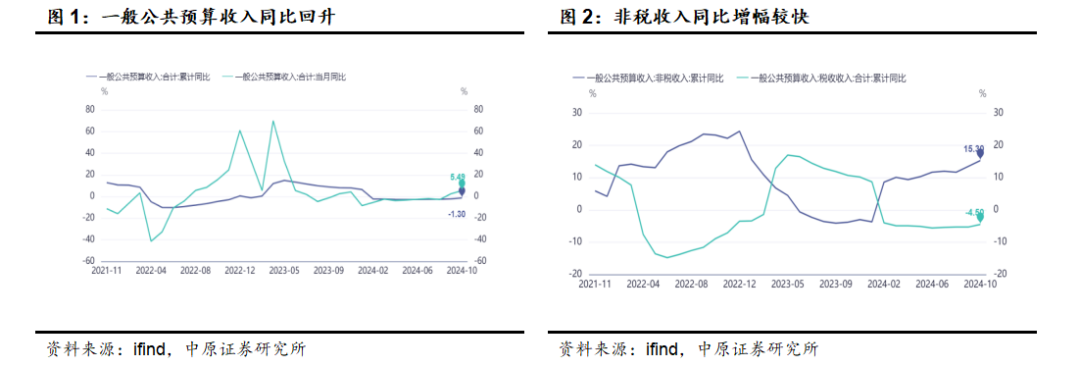

【财政收入边际改善】据财政部最新数据,1-10月,全国一般公共预算收入184981亿元,累计同比下降1.3%。10月当月,全国一般公共预算收入同比增长5.49%,其中税收收入同比增长1.8%,为年内首次正增长;证券交易印花税大幅增长1.53倍。

【青年失业率边际改善,但还维持高位】国家统计局:10月份,全国城镇不包含在校生的16-24岁劳动力失业率为17.1%,比上月下降0.5个百分点,全国城镇不包含在校生的25-29岁劳动力失业率为6.8%,比上月上升0.1个百分点。

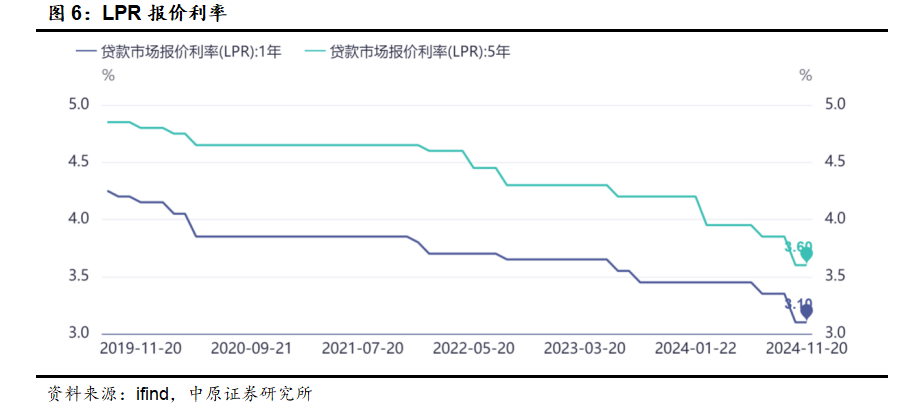

【11月LPR保持不变,符合市场预期】11月20日,中国人民银行授权全国银行间同业拆借中心公布LPR报价,1年期和5年期以上品种均保持不变,分别为3.10%和3.60%。10月LPR报价大幅下调后,11月报价保持不变,符合市场预期。25年降息降准都还有空间,以应对不确定的外部环境。

【市值管理指引将有利于破净股的回升】证监会发布《上市公司监管指引第10号——市值管理》,明确上市公司开展市值管理应当以提高公司质量为基础,依法依规运用并购重组、股权激励、员工持股计划、现金分红、投资者关系管理、信息披露、股份回购等方式促进上市公司投资价值合理反映上市公司质量。要求长期破净公司披露估值提升计划,包括目标、期限及具体措施,并在年度业绩说明会中就估值提升计划执行情况进行专项说明。将有助于股市长期破净公司估值和投资回报中枢上行。短期来看,红利板块值得关注。

【财政收入边际改善,市场维持震荡】本周在发改委新闻发布会内容中可以看到,我国目前处于发展转型阶段,数字经济、先进制造业与现代服务业与实体经济的融合发展,以及新质生产力培育新的增长点,创造新就业。逆周期调节工具不断发展完善,经济走出低谷只是时间问题。从内部环境看,政策效应显现,但传导还需过程,未来还需密切跟踪经济数据恢复情况。从外部环境看,美国经济数据强劲,降息节奏或将放缓。叠加A股短期涨幅过大,部分投资者落袋为安,短期市场震荡幅度加大。短期建议关注券商、非银金融、半导体、人工智能、5G、软件等强势板块,等待反弹。中期建议关注财政刺激的领域,如基建、电力等、市值管理指引利好的破净央企国企、以及困境反转的光伏、锂电、医药等板块。

风险提示:政策及经济数据不及预期,风险事件冲击市场流动性。

报告正文

1. 财政收入边际改善,市场维持震荡

1.1. 财政收入边际改善

【财政收入边际改善】据财政部最新数据,1-10月,全国一般公共预算收入184981亿元,累计同比下降1.3%。10月当月,全国一般公共预算收入同比增长5.49%,其中税收收入同比增长1.8%,为年内首次正增长;证券交易印花税大幅增长1.53倍。

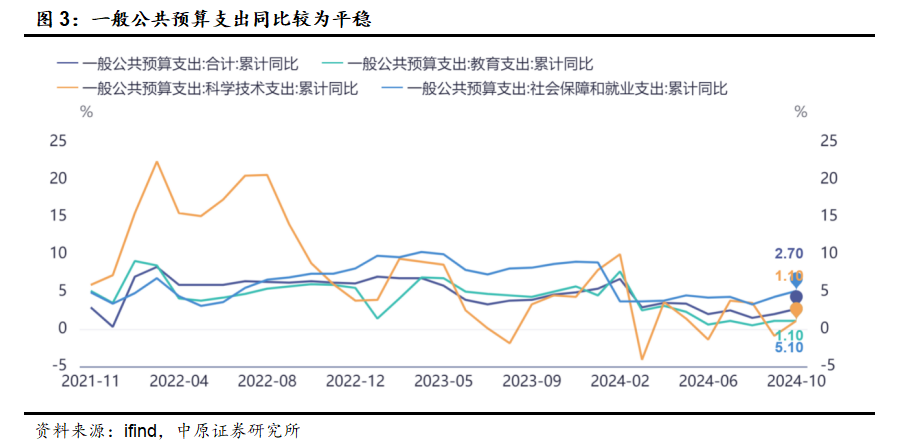

税收和非税收入均有较大提升。1-10月非税收入累计增速达到15.3%(前值13.5%),税收收入累计增速-4.5%(前值-5.3%)。

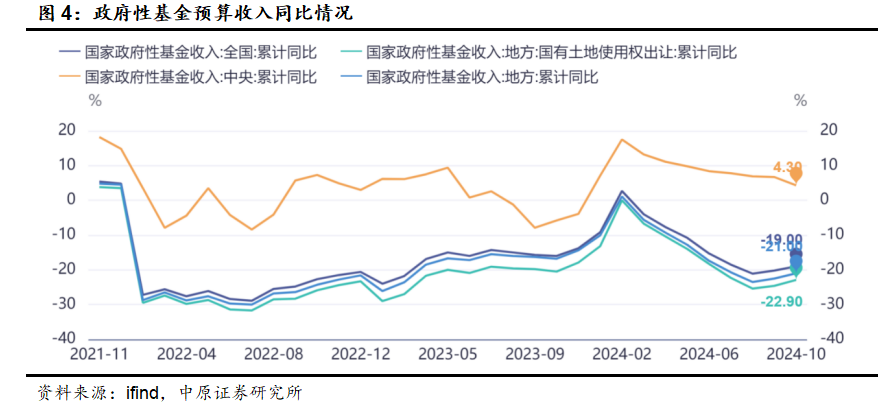

一般公共预算支出情况,1-10月一般公共预算支出221465亿,同比增加2.70%,社会保障和就业支出增长5.10%,教育支出增长1.10%。

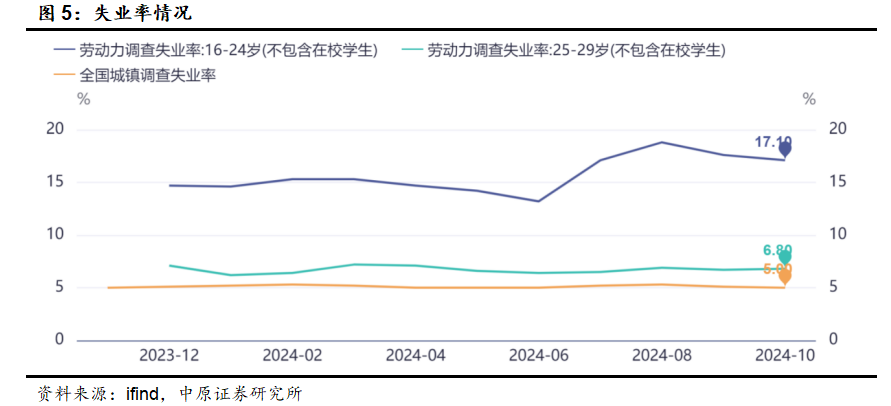

政府性基金预算收入情况

1—10月,全国政府性基金预算收入35462亿元,同比下降19%。分中央和地方看,中央政府性基金预算收入3563亿元,同比增长4.3%;地方政府性基金预算本级收入31899亿元,同比下降21%,其中,国有土地使用权出让收入26971亿元,同比下降22.9%。

1.2. 青年失业率边际改善,但还维持高位

【青年失业率边际改善,但还维持高位】国家统计局:10月份,全国城镇不包含在校生的16-24岁劳动力失业率为17.1%,比上月下降0.5个百分点,全国城镇不包含在校生的25-29岁劳动力失业率为6.8%,比上月上升0.1个百分点。

1.3. 11月LPR保持不变,符合市场预期

【11月LPR保持不变,符合市场预期】11月20日,中国人民银行授权全国银行间同业拆借中心公布LPR报价,1年期和5年期以上品种均保持不变,分别为3.10%和3.60%。10月LPR报价大幅下调后,11月报价保持不变,符合市场预期。25年降息降准都还有空间,以应对不确定的外部环境。

1.4. 市值管理指引将有利于破净股的回升

【市值管理指引将有利于破净股的回升】11月15日,证监会发布《上市公司监管指引第10号——市值管理》,明确上市公司开展市值管理应当以提高公司质量为基础,依法依规运用并购重组、股权激励、员工持股计划、现金分红、投资者关系管理、信息披露、股份回购等方式促进上市公司投资价值合理反映上市公司质量。要求长期破净公司披露估值提升计划,包括目标、期限及具体措施,并在年度业绩说明会中就估值提升计划执行情况进行专项说明。《指引》将提高公司管理层对股价与公司价值匹配的关注度,将有助于股市长期破净公司估值和投资回报中枢上行。短期来看,红利板块值得关注。

1.5. 经济发展的有利条件和支撑因素依然较多

【经济发展的有利条件和支撑因素依然较多】国家发展改革委11月新闻发布会,李超(金麒麟分析师)表示,展望2025年,我国经济发展的有利条件和支撑因素依然较多。从发展动力看,进一步全面深化改革开放,将持续激发全社会内生动力和创新活力;创新驱动发展战略正在深入实施,实体经济与数字经济、先进制造业与现代服务业正在融合发展,培育新质生产力将形成更多新的增长点,持续推动新旧动能加快转换。从政策支撑看,2025年是“十四五”规划收官之年,一系列重大战略任务、重大改革举措、重大工程项目正在全面落地见效;同时,我们有充足的政策空间和丰富的政策储备,精准调控、逆周期调节等工具不断完善,宏观政策取向一致性不断提高,宏观政策系统集成、精准发力,将有力支撑经济平稳健康发展。总的看,中国经济回升向好、长期向好的基本趋势没有改变,我们对此充满信心。(来源证券时报)

1.6. 美国经济数据好于预期,降息节奏将放缓

【美国经济数据好于预期,降息节奏将放缓】美国劳工部公布的数据显示,美国11月16日当周首次申请失业救济人数21.3万人,低于市场预期。美联储官员们的最新讲话也愈发“鹰派”,美联储理事米歇尔·鲍曼呼吁对进一步降息持谨慎态度,因为降低通胀的进展已经放缓,且就业市场强劲。

数据显示,美国10月成屋销售量按年率计算为396万套,环比增长3.4%,同比增长2.9%,好于市场预期。价格方面,10月成屋价格中值为40.72万美元,同比增长4%,该数据已经连续16个月上涨。库存方面,10月底待售房屋共137万套,环比增长0.7%,同比增长19.1%。按照当前销售速度,需要4.2个月售出市场上的所有房屋。在供需平衡的市场,通常需要5个月至6个月来售出市场上所有房屋。(来源中国新闻网)

1.7. 配置建议:财政收入边际改善,市场维持震荡

【财政收入边际改善,市场维持震荡】本周在发改委新闻发布会内容中可以看到,我国目前处于发展转型阶段,数字经济、先进制造业与现代服务业与实体经济的融合发展,以及新质生产力培育新的增长点,创造新就业。逆周期调节工具不断发展完善,经济走出低谷只是时间问题。从内部环境看,政策效应显现,但传导还需过程,未来还需密切跟踪经济数据恢复情况。从外部环境看,美国经济数据强劲,降息节奏或将放缓。叠加A股短期涨幅过大,部分投资者落袋为安,短期市场震荡幅度加大。短期建议关注券商、非银金融、半导体、人工智能、5G、软件等强势板块,等待反弹。中期建议关注财政刺激的领域,如基建、电力等、市值管理指引利好的破净央企国企、以及困境反转的光伏、锂电、医药等板块。

2. 市场回顾

2.1. 指数涨跌

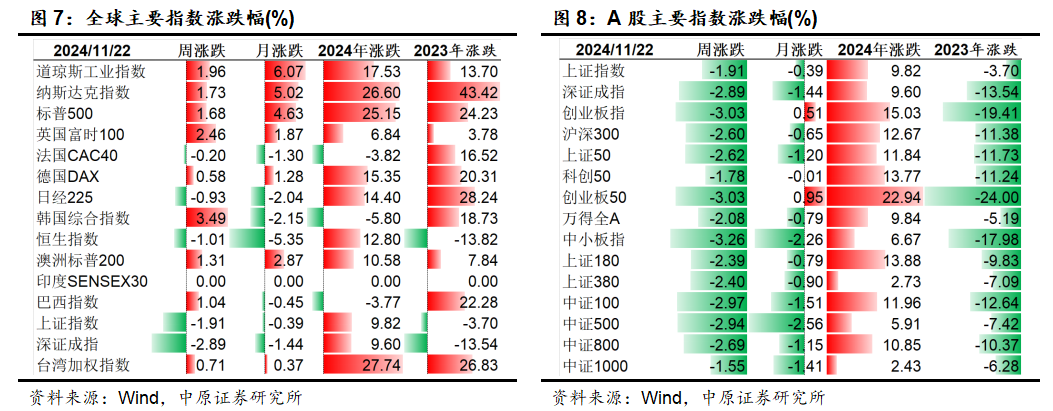

上周,全球指数涨跌不一,道指为1.96%,纳指为1.73%,恒生指数为-1.01%。国内市场主要指数全部下跌,上证综指为-1.91,深证成指为-2.89%,创业板为-3.03%,科创50为-1.78%,中证500为-2.94%。

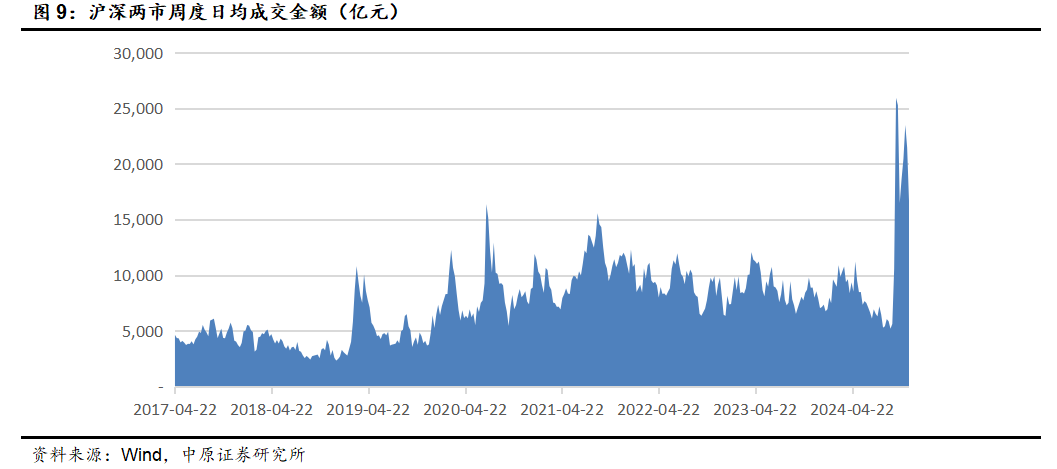

上周,沪深两市日均成交额17,064.38亿元,较上周环比-22%。

2.2. 行业涨跌

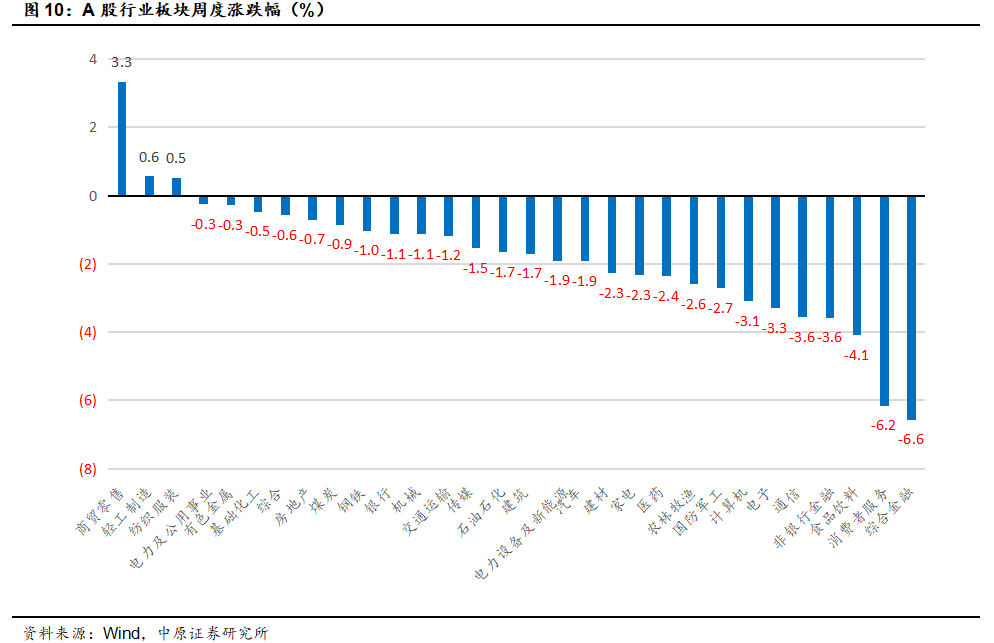

上周行业方面,商贸零售(3.3%)、轻工制造(0.6%)、纺织服装(0.5%)表现较好;食品饮料(-4.1%)、消费服务(-6.2%)、综合金融(-6.6%)表现较差。

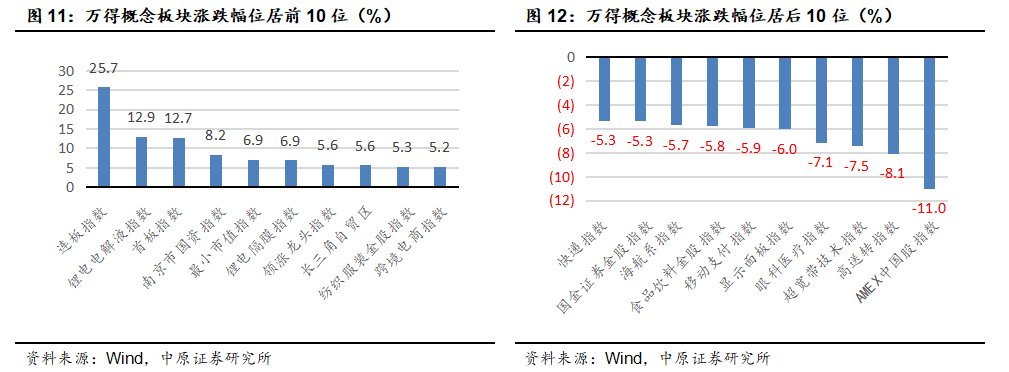

概念方面,涨幅排名前5位的为,连板指数 (25.74%)、 锂电电解液指数(12.89%)、首板指数(12.70%)、南京市国资指数(8.20%)、最小市值指数(6.93%)。跌幅排名后5位的为显示面板指数(-6.04%)、眼科医疗指数(-7.14%)、超宽带技术指数(-7.46%)、 高送转指数(-8.08%)、AMEX中国股指数(-11.02%)。

3. 资金跟踪

3.1. 融资资金

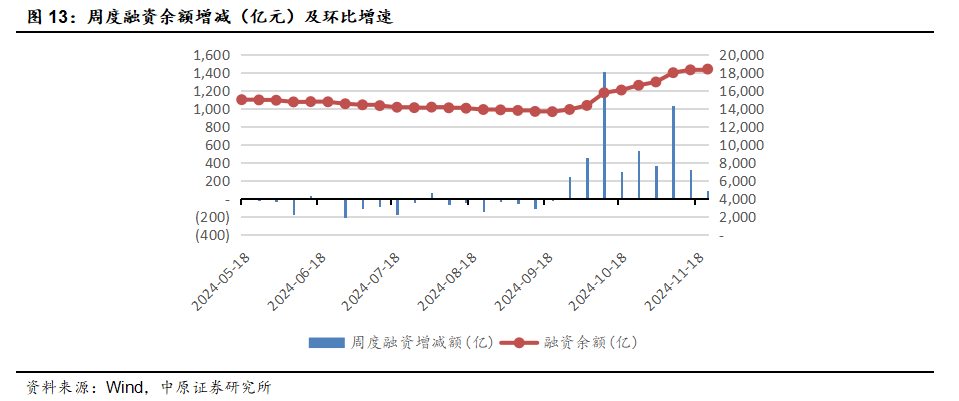

上周末,融资余额为18,343亿元,周增加81亿元,较上周融资额318亿增速放缓。

4. 估值跟踪

4.1. 指数估值

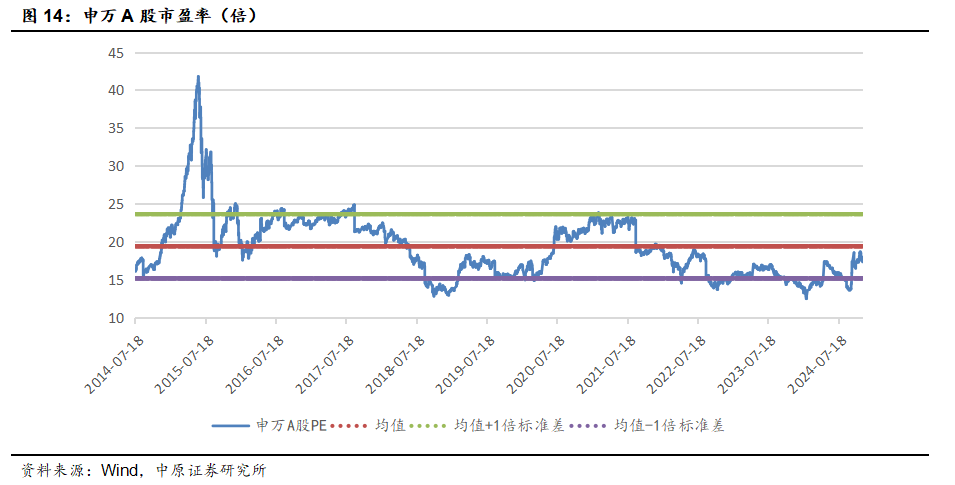

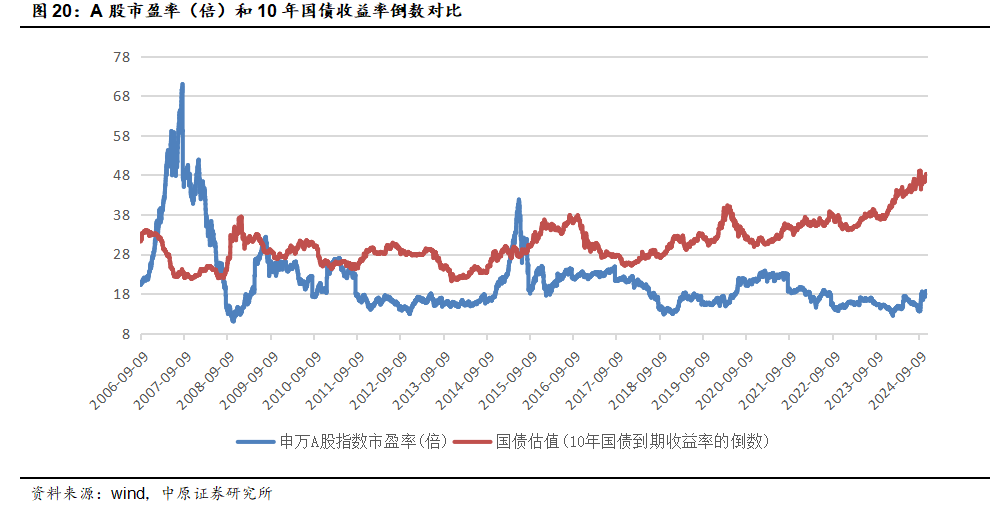

申万A股最新市盈率为17.31倍,处于近10年以来历史分数39.2%。

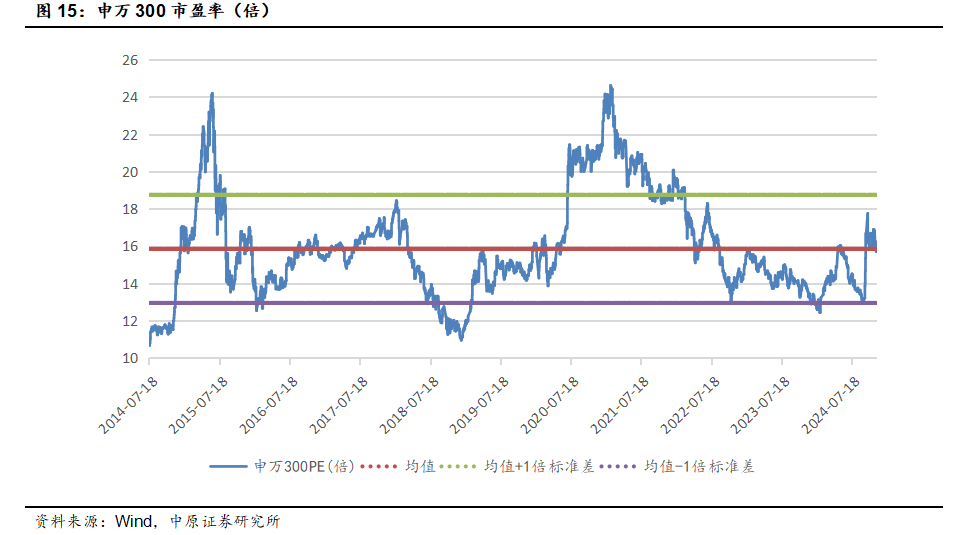

申万300最新市盈率为15.69倍,处于2014年以来历史分数52.8%。

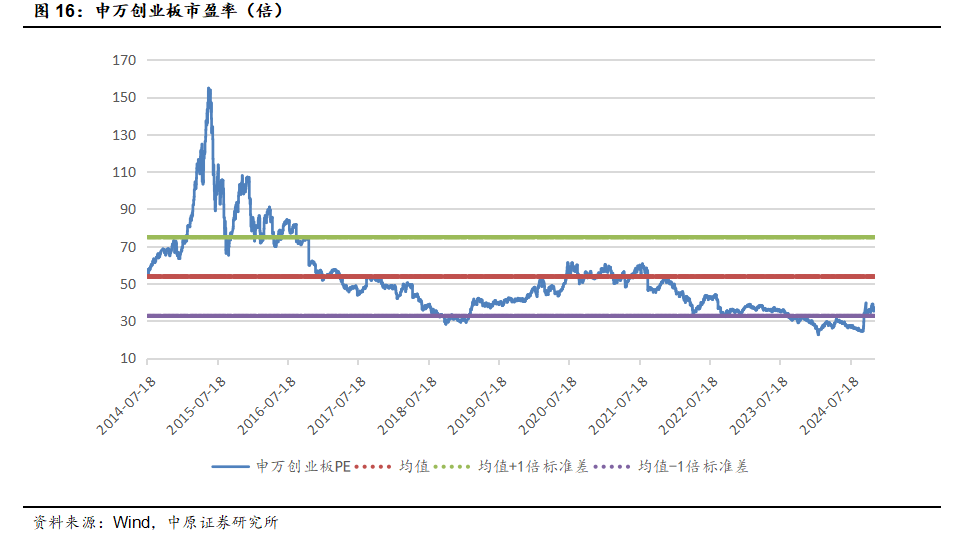

申万创业板最新市盈率为35.32倍,处于2014年以来历史分数16.6%。

申万创业板/申万300PE比率为 2.25 ,处于2017年以来历史分数15.4%。

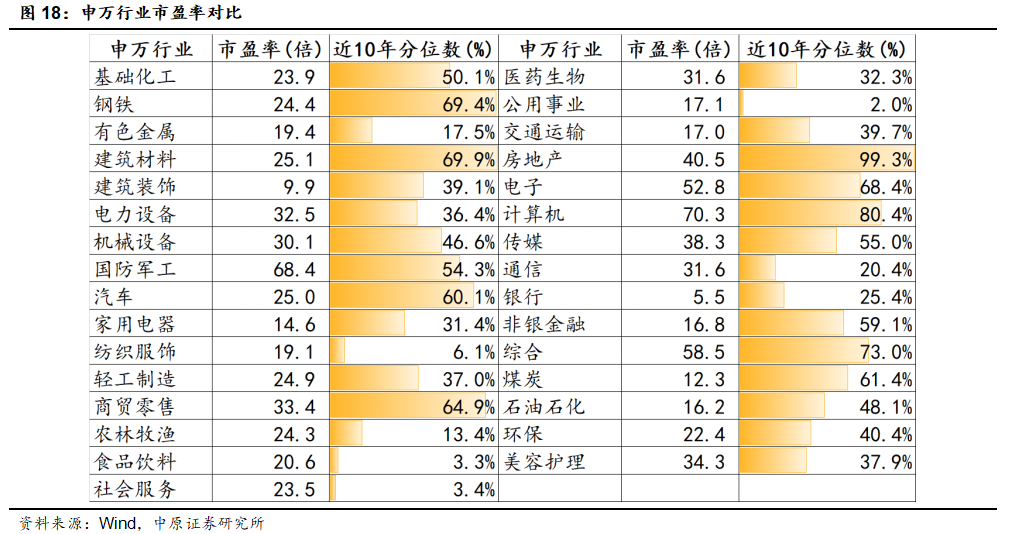

4.2. 行业估值

5. 市场情绪

5.1. 风险偏好

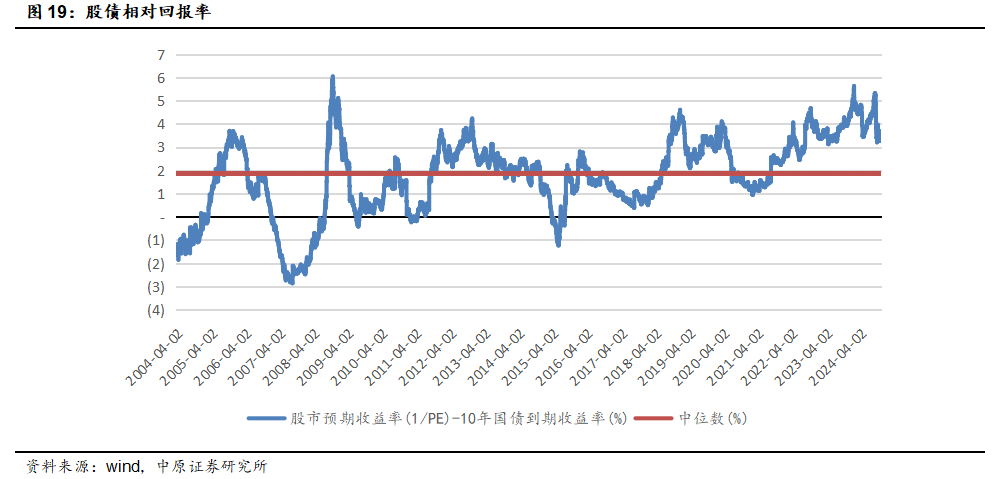

目前申万全A预期收益率(PE的倒数)和10年国债收益率的差值为3.69%,处于历史分位数88.7%。

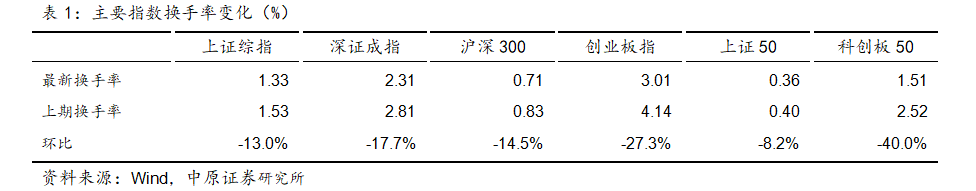

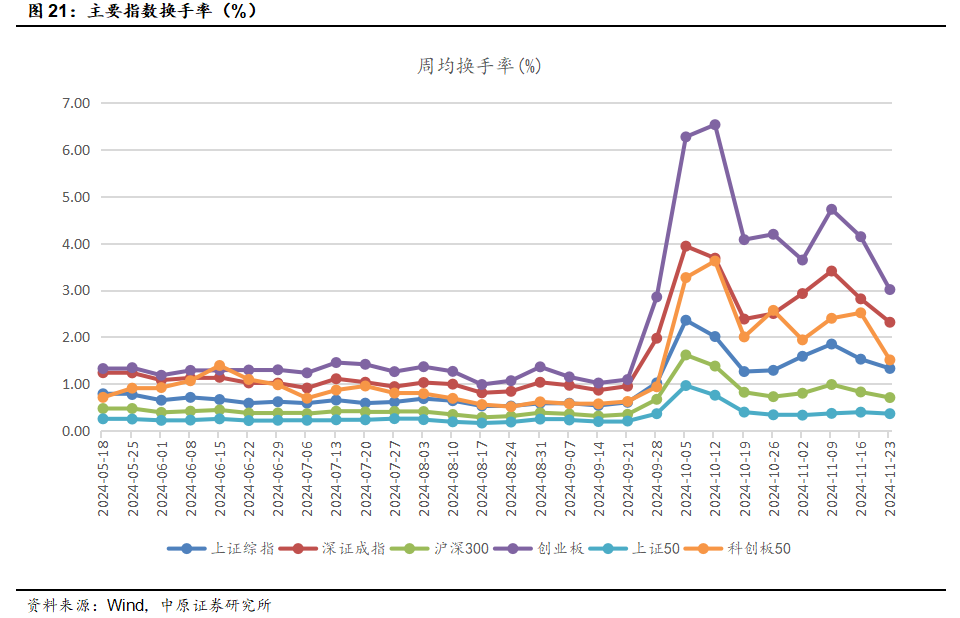

5.2. 换手率

6. 风险提示

(1) 政策及经济数据不及预期。

(2) 风险事件冲击市场流动性。

责任编辑:王旭

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)