本文源自:机构之家

在6月13日股权登记后,昨日持有厦门银行(601187.SH)股票的股民进行派息除权,每10股派发现金红利人民币3.10元,股民期盼已久的股息收益终于“落袋为安”。自从“新国九条”颁布以来,诸A股上市银行基本都积极响应,安排派发红利、回报股民。

年度分红暂列第三

据机构之家统计,在总计42家A股上市银行中,厦门银行已是第13家落实2023年度分红的银行。总体分红利润为8.18亿元,占该行年度净利润的30.71%,以6月13日股权登记当天的收盘价5.47元/股计算,则静态股息率为5.67%,在已落实分红的13家银行中暂列第三。

已实施2023年度分红派息A股上市银行情况一览

单位:亿元,%;基础数据来源:iFind

注:数据截至6月13日股权登记

客观地说,厦门银行这一股息回报水平,无论是从全社会的平均回报来看、还是与其它银行同业比较,都是较为可观的。但直观可见的是,今年以来厦门银行的股价涨幅,并未随其股息水平而居于同业前列。

年内股价涨幅同业落后

由于思维固有的局限性,在经济金融领域往往会有一些看似“反逻辑”、“反直觉”,却又正确的结论,其中一项就是上市公司股价与分红之间的关系。按理来说,企业将“自己口袋里的”未分配利润对外派发给股东,会导致自身的资产权益总值减少、从而导致估值的下降;但实际上,由于分红预期的存在而受到市场更多的追捧,反而会使股价高于(其它情况相同但)不分红的公司。

那么厦门银行的股价走势又是如何?是否符合上述认知?为此,机构之家对上述13家银行的年度股价走势进行了整理,遗憾的是厦门银行年内截至6月13日的股价涨幅仅为7.89%,在上述银行中位列倒数第四,较高的股息率与较低的股价涨幅形成了鲜明的对比。

人们不禁要问,这一反常的现象,背后到底是何原因所致?

已实施2023年度分红派息A股上市银行股价涨幅一览

单位:%;基础数据来源:iFind

注:数据截至6月13日股权登记

市场的估值固然有情绪性一面,但对于相对较为“理性”的银行股,更大的可能是厦门银行自身经营层面或许存在问题,使得市场调低了其估值水平。

风险管理给利润做下限兜底

对此,机构之家对其各项经营指标进行了细致的梳理和分析。

应该说,厦门银行的风险管控水平在A股42家上市银行中还是相对较好的。1季度末该行的不良贷款率为0.74%,相比2023年末下降了0.02%,在42家上市行中名列第2位;拨备覆盖率412.01%,略低于2023年末的412.89%,在42家上市行中名列第11位;而资本充足率为15.63%,相比2023年末的15.40%提升了0.23%,在42家上市行中名列第9位。

厦门银行三项风险指标上市行排名情况一览

单位:%;基础数据来源:iFind

利润,无非收入与支出的差额。银行的日常运营成本一般很难拉开差距,某种程度而言,净息差“收入”决定其上限、而风险“支出”决定其下限。厦门银行的风险管理给该行的营收利润做了下限兜底,后续因风险减值、充实资本等因素大额冲减利润的可能性相对较小,而净息差收入的情况又是如何?

净息差及贷存比预示利润已接近天花板

对于当前的银行而言,利润主要就是净息差收入。在具体构成上,简单言之就是净息差和资产、负债业务盘子关联一定系数的乘积;而资产、负债业务的利用效能就看贷存比。

从2024年1季报披露的经营数据来看,厦门银行实现营业收入14.89亿元、同比增长3.68%,实现归母净利润7.52亿元、同比增长4.35%。尽管还有所增长,但或已临近天花板。

对于这一问题,从厦门银行净息差和贷存比指标的情况就能得出结论。

从目前舆论界最为关注的银行净息差来看,厦门银行的2024年1季度末的净息差为1.03%,在42家A股上市城商行中处于最低水平!低水平的净息差就意味着“薄利”,要想维持利润的增长就只有“多销”,才有可能争取一个“薄利多销”的局面。

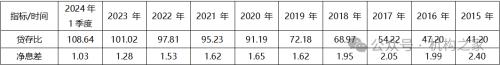

厦门银行历年贷存比和净息差情况一览

单位:%;基础数据来源:iFind

但遗憾的是,厦门银行的“多销”是不大现实的。从贷存比指标来看,2024年1季度末,厦门银行在2023年末101.02%的基础上,又进一步上升至108.64%。

贷款的发放是要以存款为基础支撑的,并需要部分缴存至人民银行做为存款准备金。故而个别支行、甚至分行可能存在贷存比超标的情况,但对于某家银行整体而言,该指标一般以不超标为宜。厦门银行当前高达108.64%的贷存比指标已在42家A股上市行中高居第二,除非存款规模有明显增加,否则后续已几无进一步扩大贷款规模的明显空间。

从历史数据来看,厦门银行2019年末的贷存比指标尚有72.18%,2020年末大幅跃升至91.19%,此后一路走高、当前已耗尽了增长的“潜能”。而在当前存款利率水平下,对银行而言客户的“存款搬家”已是不小的挑战;而厦门银行又处于沿海发达地区、市场“有效性”较高,要想低成本地维持存款增长,恐怕难度不小。

故而,在垫底的净息差水平下,贷款规模又不大可能明显扩张,即使能维持当前较高的资产质量水平,厦门银行的利润或也将接近天花板。

A股上市银行净息差及贷存比指标前后列一览

单位:%;基础数据来源:iFind

责任编辑:石秀珍 SF183

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)