(来源:信达证券研究)

摘要

事件:顺丰控股、圆通速递、韵达股份、申通快递发布2025年3月经营数据

件量情况:25Q1实物网购额增速5.7%,快递业务量增速21.6%

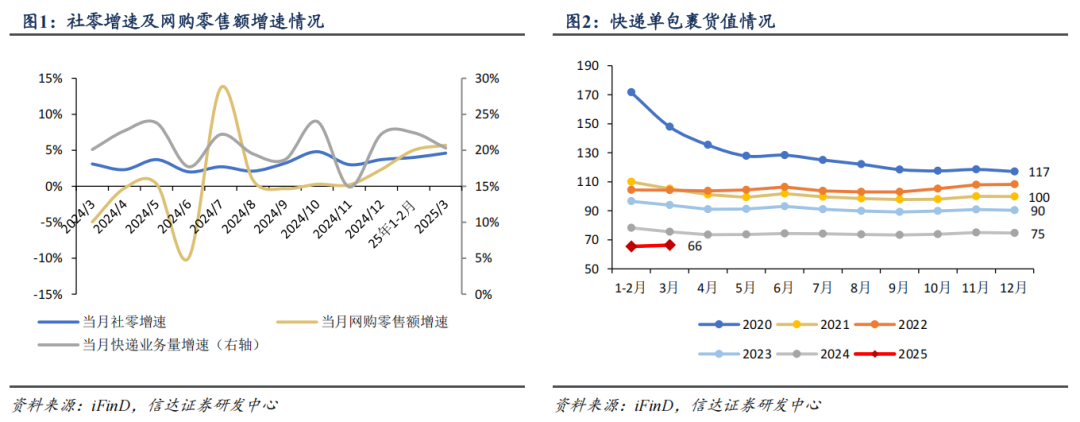

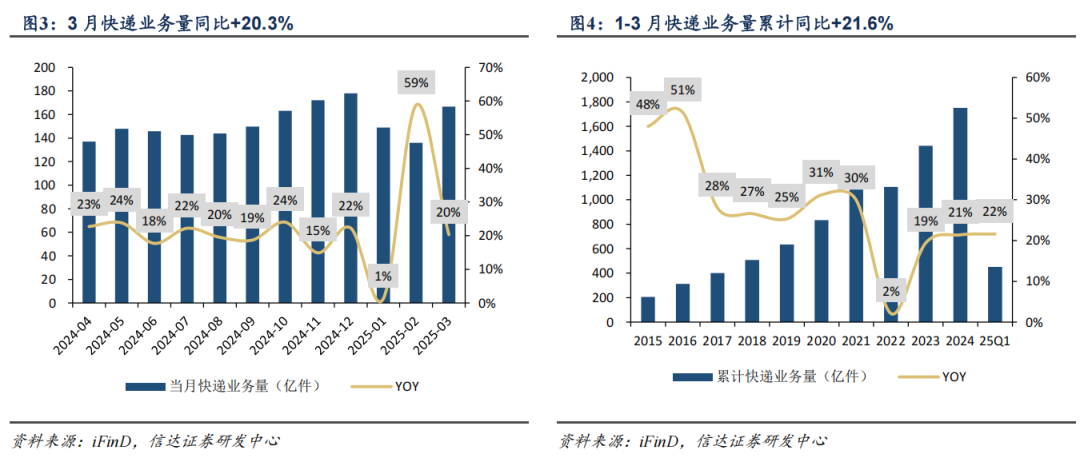

1)上游驱动及行业方面:一季度快递行业业务量同比增长21.6%。1-3月累计实物商品网购零售额2.99万亿元,同比增长5.7%,增速高出社零总额同比增速约1.1个百分点;累计网购渗透率约24.0%,同比+0.7pct;累计单包裹货值约66.4元,同比-12.2%。25Q1我国快递业务量累计451.4亿件,同比+21.6%,其中,3月快递业务量约166.6亿件,同比+20.3%。

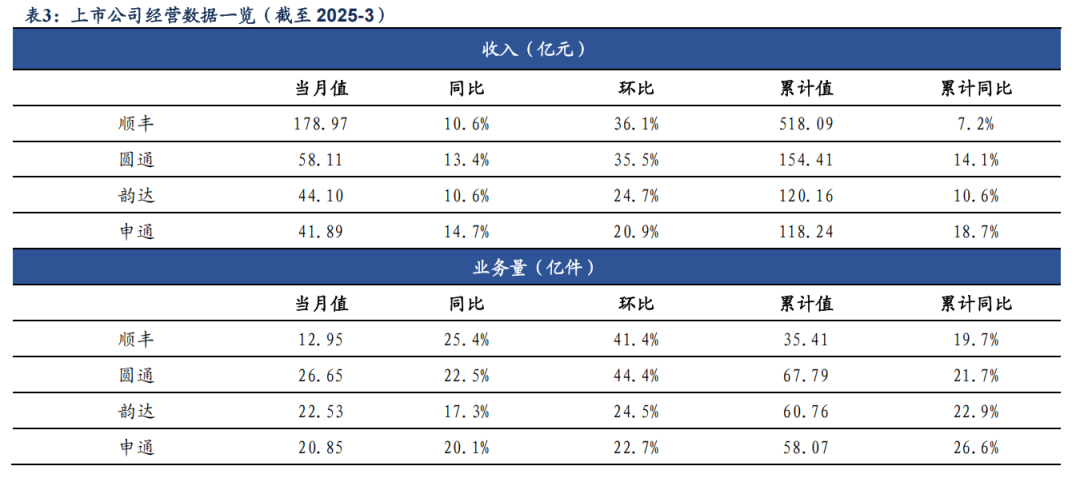

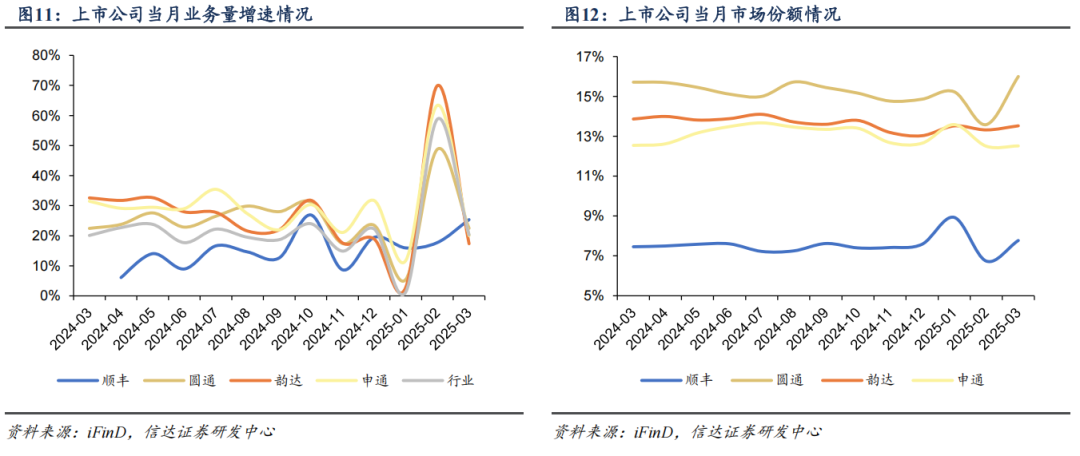

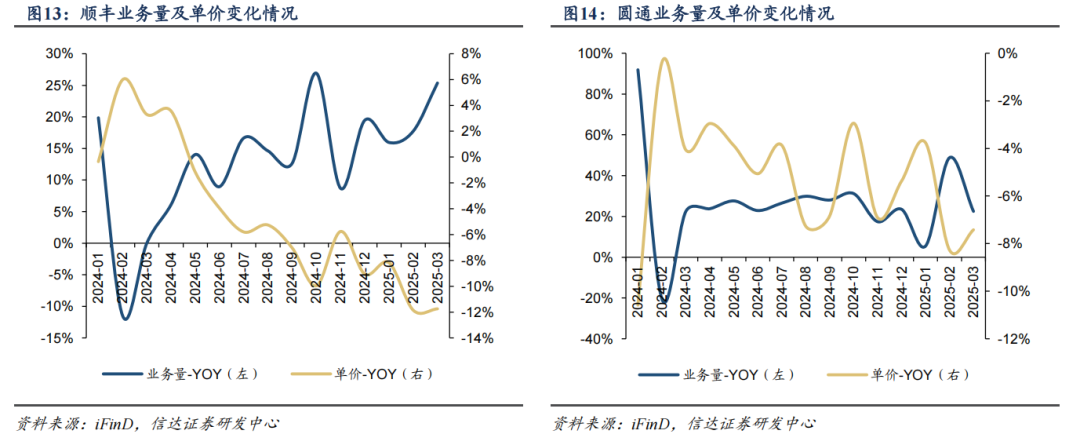

2)公司业务量情况:3月顺丰业务量增速领先。a)当月值:3月圆通、韵达、申通、顺丰分别实现快递业务量26.65亿件、22.53亿件、20.85亿件和12.95亿件,从业务量增速来看,顺丰25.4%>圆通22.5%>申通20.1%>韵达17.3%,顺丰业务量增速领先。b)累计值:2025年一季度圆通、韵达、申通、顺丰分别实现快递业务量67.79亿件、60.76亿件、58.07亿件和35.41亿件,累计增速来看,申通26.6%>韵达22.9%>圆通21.7%>顺丰19.7%。

3)市场份额情况:25Q1累计快递业务量占比来看,圆通15.0%>韵达13.5%>申通12.9%>顺丰7.8%,同比分别+0.0pct、+0.1pct、+0.5pct和-0.1pct。

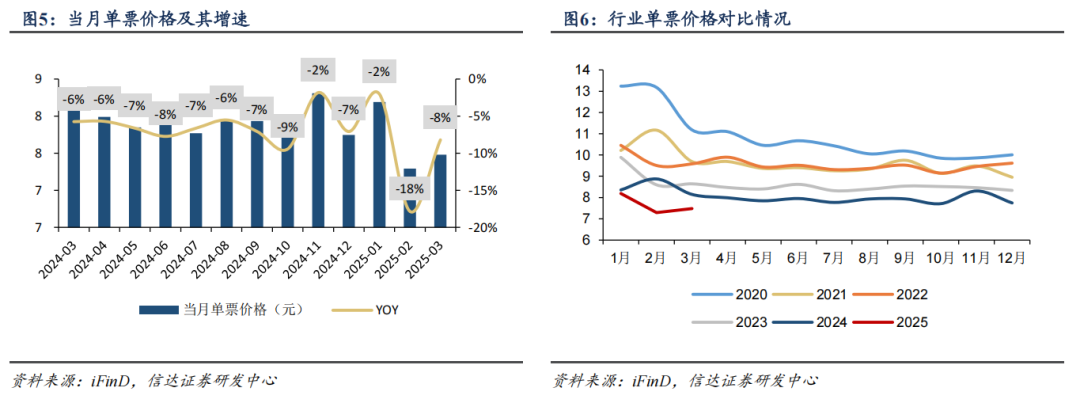

单价情况:1-3月单票价格承压,行业单票收入同比-8.8%

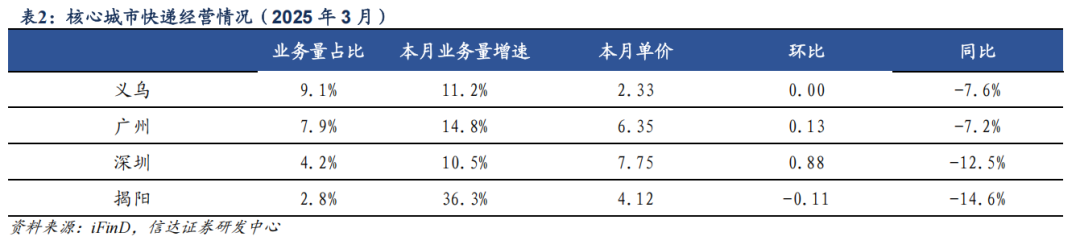

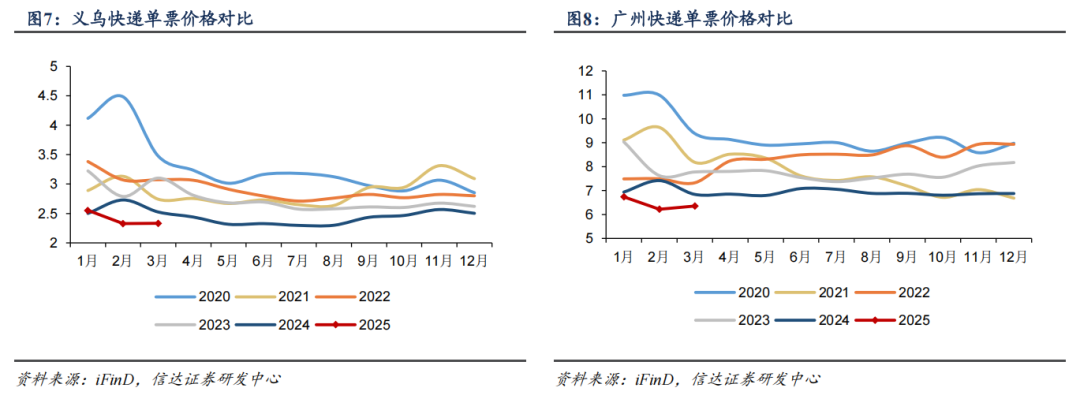

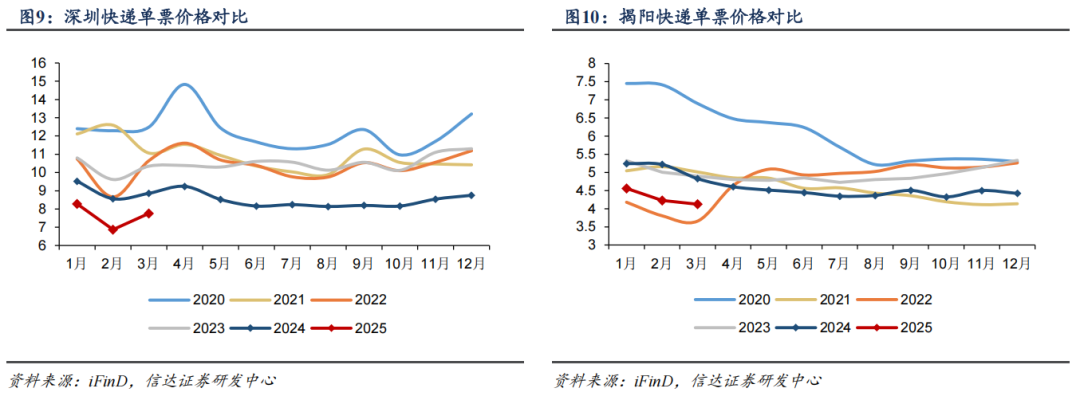

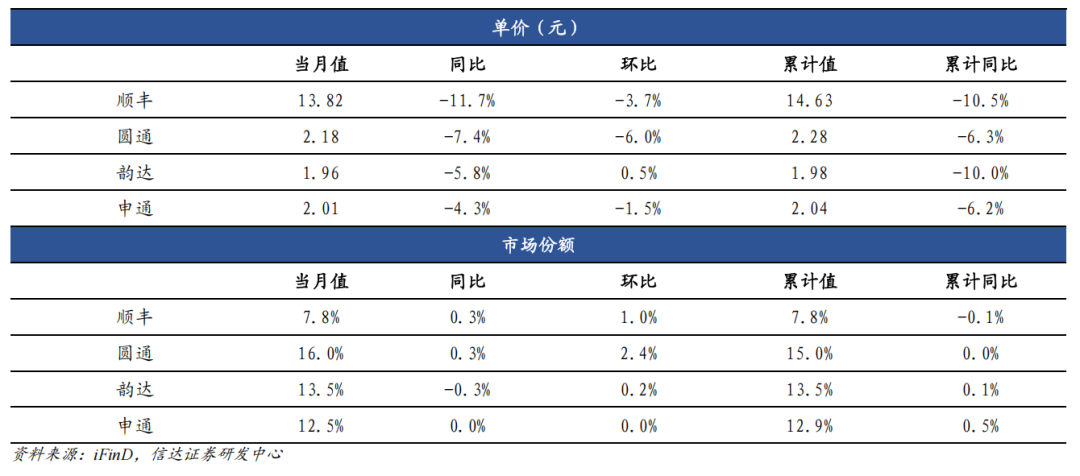

1)行业端:3月快递行业单价7.48元,同比-8.2%,环比+2.6%,1-3月累计单票价格7.66元,同比-8.8%。分地区看,3月义乌/广州/深圳/揭阳单票价格分别同比-7.6%、-7.2%、-12.5%和-14.6%。2)公司端:a)当月值:3月快递单票价格顺丰13.82元(同比-11.7%,环比-3.7%)、圆通2.18元(同比-7.4%,环比-6.0%)、韵达1.96元(同比-5.8%,环比+0.5%)、申通2.01元(同比-4.3%,环比-1.5%);b)累计值:一季度累计单票价格顺丰14.63元(同比-10.5%)、韵达1.98元(同比-10.0%)、圆通2.28元(同比-6.3%)、申通2.04元(同比-6.2%)。

核心总结及展望:行业单量仍有成长性,关注2025年竞争格局变化

1

)业务量方面:电商快递件量规模扩张增速仍在,直播电商进一步崛起背景下,一方面网购消费渗透率进一步提升,另一方面网购消费行为的下沉化和碎片化推动了单快递包裹实物商品网购额的下行,快递行业相对上游电商仍有超额成长性,我们预计

2025

年快递行业业务量有望实现

10-15%

的增长。

2

)竞争秩序方面:一季度电商快递价格同比持续下降;根据中通快递2024年年报公告表述,公司已重新锚定“服务质量、业务量、利润”三大主要重心,2025年首要任务是实现超过行业平均业务量增速的目标。龙头公司份额诉求增强背景下,2025年或恢复价格博弈,关注价格博弈背景下行业格局变化情况。

投资建议:

1

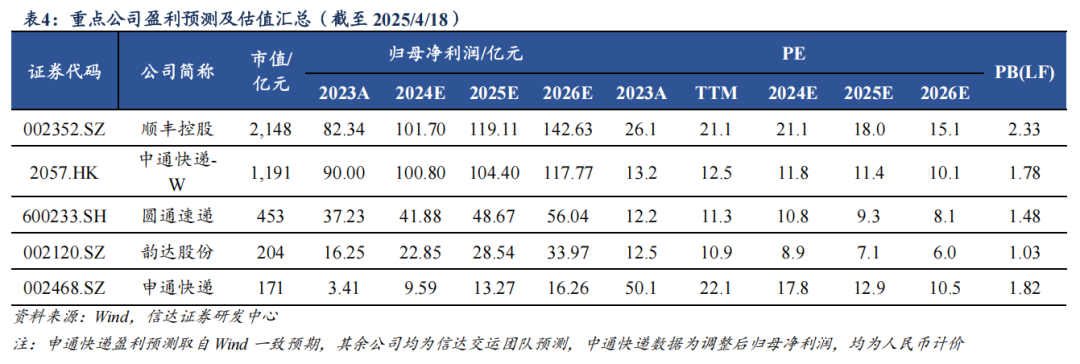

)加盟制方面,估值或已调整到位,关注价格博弈背景下行业格局变化情况,推荐中通快递、韵达股份、圆通速递,关注申通快递。

2

)直营制方面,推荐顺丰控股,作为综合快递物流龙头,看好公司经营拐点及现金流拐点到来后迈入新发展阶段,短期看,随着公司网络融通推进,利润率稳步提升或带动业绩相对高增,中长期看,国际业务有望打开新成长曲线。

风险因素:实物商品网购需求不及预期;电商快递价格竞争恶化;末端加盟商稳定性下降。

正文目录

01

行业情况:Q1实物网购额增速5.7%,快递业务量增速21.6%

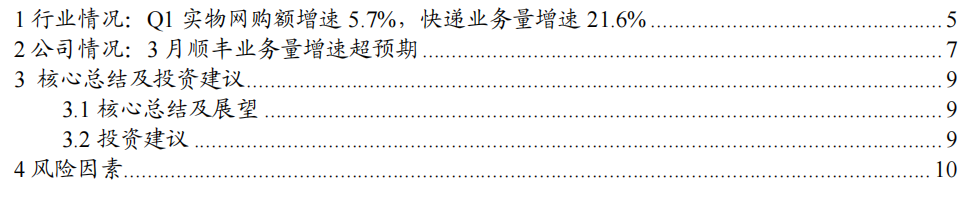

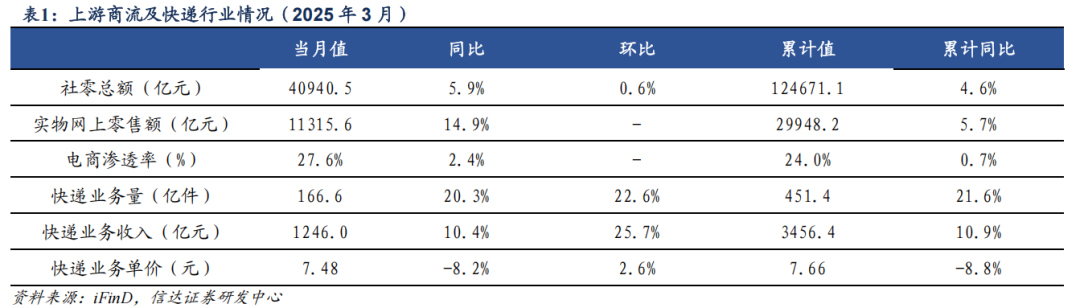

上游商流及行业件量:一季度快递行业业务量同比增长21.6%。1-3月累计实物商品网购零售额2.99万亿元,同比增长5.7%,增速高出社零总额同比增速约1.1个百分点;累计网购渗透率约24.0%,同比+0.7pct;累计单包裹货值约66.4元,同比-12.2%。一季度我国快递业务量累计451.4亿件,同比+21.6%,其中,3月快递业务量约166.6亿件,同比+20.3%。

从单票价格来看,3月快递行业单价7.48元,同比-8.2%,环比+2.6%,1-3月累计单票价格7.66元,同比-8.8%。分地区看,3月义乌/广州/深圳/揭阳单票价格分别同比-7.6%、-7.2%、-12.5%和-14.6%。

02

公司情况:3月顺丰业务量增速超预期

业务量情况:3月顺丰业务量增速领先。a)当月值:3月圆通、韵达、申通、顺丰分别实现快递业务量26.65亿件、22.53亿件、20.85亿件和12.95亿件,从业务量增速来看,顺丰25.4%>圆通22.5%>申通20.1%>韵达17.3%,顺丰业务量增速领先。b)累计值:2025年一季度圆通、韵达、申通、顺丰分别实现快递业务量67.79亿件、60.76亿件、58.07亿件和35.41亿件,累计增速来看,申通26.6%>韵达22.9%>圆通21.7%>顺丰19.7%。

市场份额情况:一季度累计快递业务量占比来看,圆通15.0%>韵达13.5%>申通12.9%>顺丰7.8%,同比分别+0.0pct、+0.1pct、+0.5pct和-0.1pct。

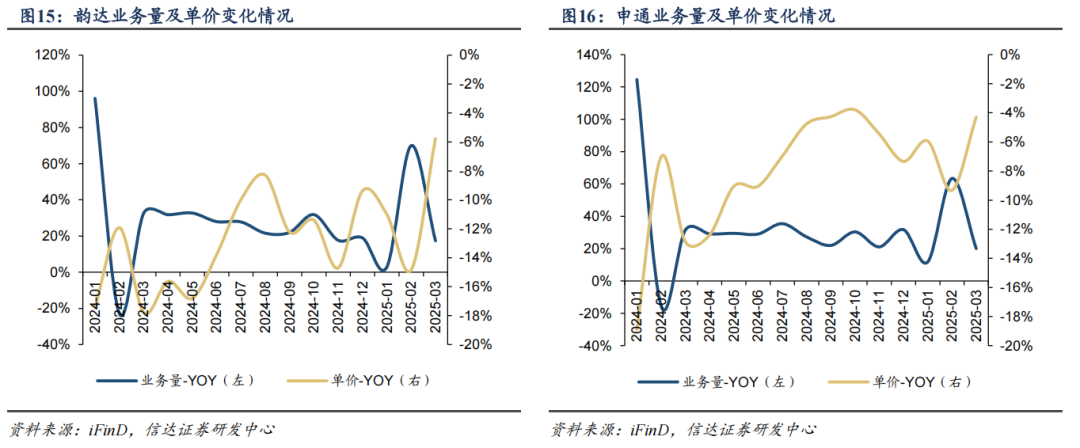

单价情况:a)当月值:3月快递单票价格圆通2.18元(同比-7.4%,环比-6.0%)、韵达1.96元(同比-5.8%,环比+0.5%)、申通2.01元(同比-4.3%,环比-1.5%)、顺丰13.82元(同比-11.7%,环比-3.7%);b)累计值:一季度累计单票价格圆通2.28元(同比-6.3%)、韵达1.98元(同比-10.0%)、申通2.04元(同比-6.2%)、顺丰14.63元(同比-10.5%)。

03

核心总结及投资建议

3.1 核心总结及展望

1

)业务量方面:电商快递件量规模扩张增速仍在,直播电商进一步崛起背景下,一方面网购消费渗透率进一步提升,另一方面网购消费行为的下沉化和碎片化推动了单快递包裹实物商品网购额的下行,快递行业相对上游电商仍有超额成长性,我们预计

2025

年快递行业业务量有望实现

10-15%

的增长。

2)竞争秩序方面:一季度电商快递价格同比持续下降;根据中通快递2024年年报公告表述,公司已重新锚定“服务质量、业务量、利润”三大主要重心,2025年首要任务是实现超过行业平均业务量增速的目标。龙头公司份额诉求增强背景下,2025年或恢复价格博弈,关注价格博弈背景下行业格局变化情况。

3.2 投资建议

1

)加盟制方面,估值或已调整到位,关注价格博弈背景下行业格局变化情况,推荐中通快递、韵达股份、圆通速递,关注申通快递。

2)直营制方面,推荐顺丰控股,作为综合快递物流龙头,看好公司经营拐点及现金流拐点到来后迈入新发展阶段,短期看,随着公司网络融通推进,利润率稳步提升或带动业绩相对高增,中长期看,国际业务有望打开新成长曲线。

04

风险因素

实物商品网购需求不及预期:实物商品网购是快递业务量发展的上游驱动,若实物商品网购需求不及预期,快递业务量的提升或不及预期。

电商快递价格竞争恶化:电商快递行业服务差异化程度相对较低,若各家电商快递企业采取过度激进的价格竞争策略,或影响公司的经营利润及现金流情况。末端加盟商稳定性下降:电商快递加盟商负责末端包裹的揽派以及支线运输,如果因为激励政策等原因导致末端不稳,或影响公司履约的质量。

团队介绍及报告声明

本文源自报告:《快递行业月度专题:顺丰件量超预期增长25.4%,行业价格博弈延续》

报告发布时间:2025年4月19日

报告作者:匡培钦 S1500524070004、秦梦鸽 S1500524110002

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)