(来源:中原证券研究所)

投资要点:

三季度收入增速收窄。2024年三季度,公司录得营收3.01亿元,同比增长9.57%,增幅较上年同期减少5.87个百分点,环比减少1.94个百分点。公司收入增长放缓是趋势性的还是周期性的,仍需要更多季度的观察。同期,公司销售商品所获现金流同比增长7.42%,与营收基本保持一致,三季度销售方面仍保持个位数增长。

前三季度毛利率上升,但由于销售费用率升高,导致同期净利率下降。2024年前三季度,公司的产品毛利率42.75%,同比升高1.18个百分点。同期,公司的销售费用率升高1.39个百分点至15.64%,导致净利率下降1.28个百分点至17.78%。

三季度净利润同比下降,主要由于销售费用增加较多。2024年三季度,公司实现净利润0.49亿元,同比减少2.97%,降幅延续二季度趋势,净利润增幅同比减少31.48个百分点。

销售规模进一步扩大的难度提升。整体来看,三季度公司的销售增长放缓,但仍保持了个位数增长。前三季度的销售投入较大:公司在接近十亿元销售规模之际,销售进一步扩大的难度也相应加大,要求的市场投入也相应加大。

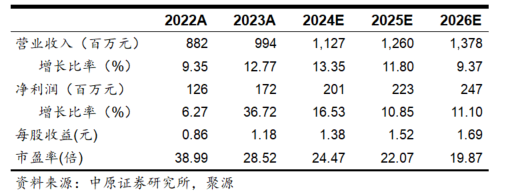

投资建议:我们预测公司2024、2025、2026年的每股收益为1.38、1.52和1.69元,参照12月4日的收盘价33.65元,对应的市盈率分别为24.47、22.07、19.87倍,调降公司评级为“谨慎增持”。

风险提示:随着基数扩大,销售增长趋势性放缓;竞争对手推出平替产品;销售投入的边际输出不断减少;食品安全风险及舆情风险。

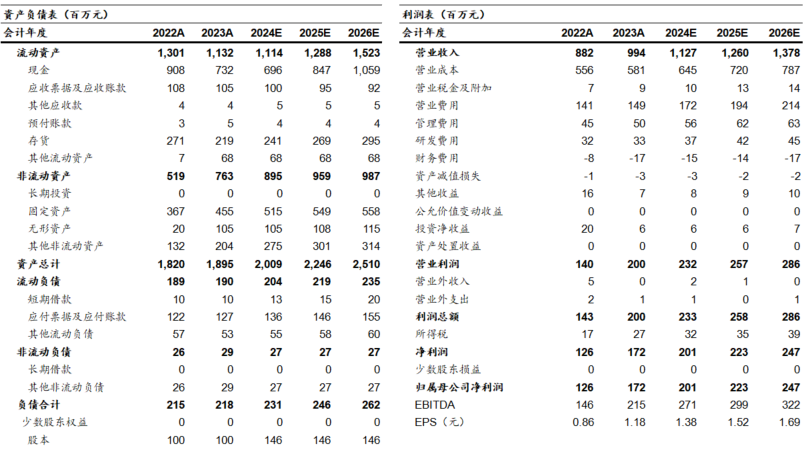

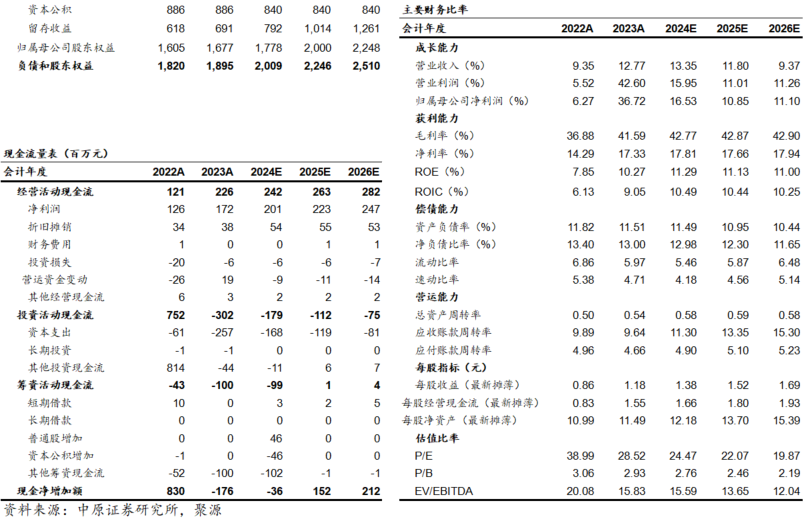

财务报表预测和估值数据汇总

免

责

声

明

证券分析师承诺:

本报告署名分析师具有中国证券业协会授予的证券分析师执业资格,本人任职符合监管机构相关合规要求。本人基于认真审慎的职业态度、专业严谨的研究方法与分析逻辑,独立、客观的制作本报告。本报告准确的反映了本人的研究观点,本人对报告内容和观点负责,保证报告信息来源合法合规。

重要声明:

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)