中证智能财讯 旭升集团(603305)7月8日发布可转债上市公告书,升24转债(113685)将于7月10日上市交易。债券信用级别为 AA-,公司主体信用级别为 AA-,评级展望为稳定。值得关注的是,公司前十大股东中,有三个股东进入转债前十大持有人名单,但包括实控人在内的前三大股东均未列其中。

公司于6月14日向不特定对象发行2800万张升24转债,发行总额28亿元。原股东优先配售6.44亿元,占发行总量的22.99%;网上社会公众投资者实际认购21.03亿元,占发行总量的75.10%;中信建投证券与甬兴证券包销5327.40万元,占发行总量的1.90%。

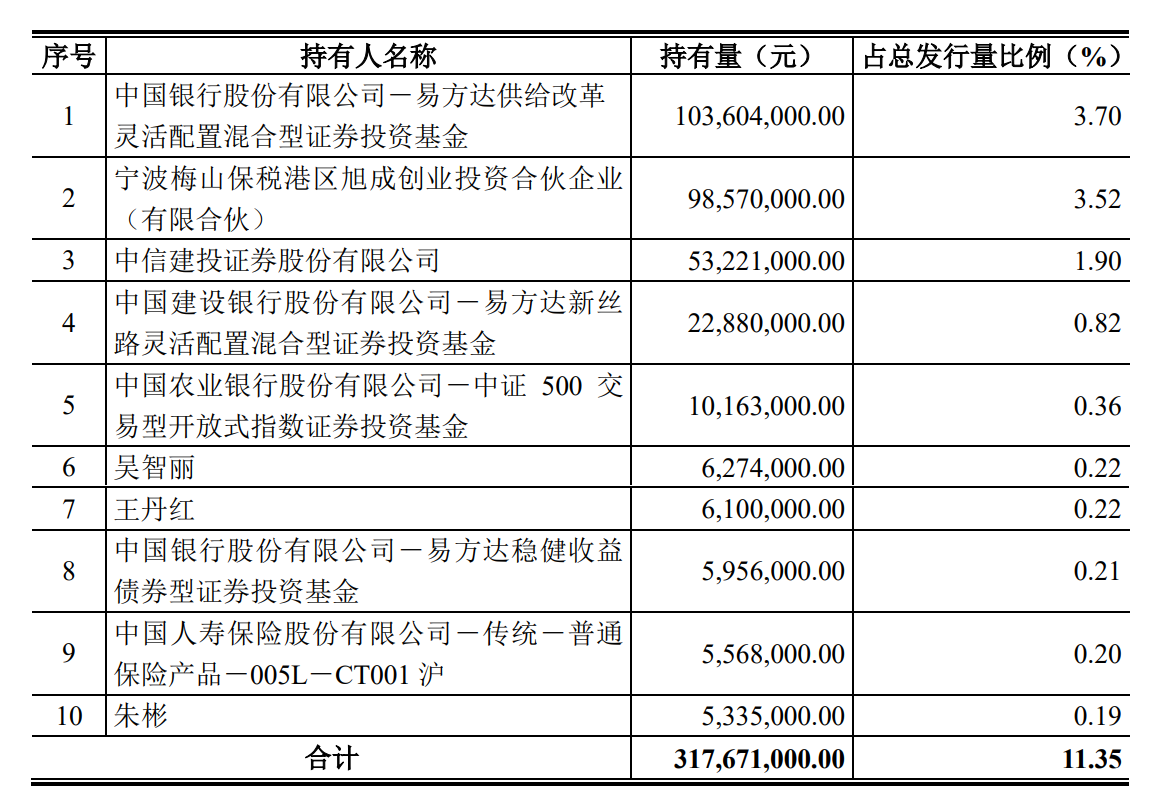

根据可转债前十大持有人名单,第一名为旭升集团第四大股东中国银行股份有限公司-易方达供给改革灵活配置混合型证券投资基金,第二名为公司第五大股东宁波梅山保税港区旭成创业投资合伙企业(有限合伙),第四名为公司第八大股东中国建设银行股份有限公司-易方达新丝路灵活配置混合型证券投资基金,其他前十大持有人均为“新面孔”。

公司控股股东、实际控制人徐旭东,以及其下属子公司宁波梅山保税港区旭晟控股有限公司、香港旭日实业有限公司为公司前三大股东,分别持有公司股份12.41%、27.30%、20.55%,合计持股占比60.26%;均未出现在可转债前十大持有人名单中。

资料显示,旭升集团是我国较早聚焦于新能源汽车产业链的精密铝合金零部件生产企业,并成功将新能源汽车领域的优势延伸至储能领域。公司是目前行业内少有的同时掌握压铸、锻造、挤压三大铝合金成型工艺的量产能力及集成化能力的企业,具备为客户提供汽车轻量化解决方案的服务能力。

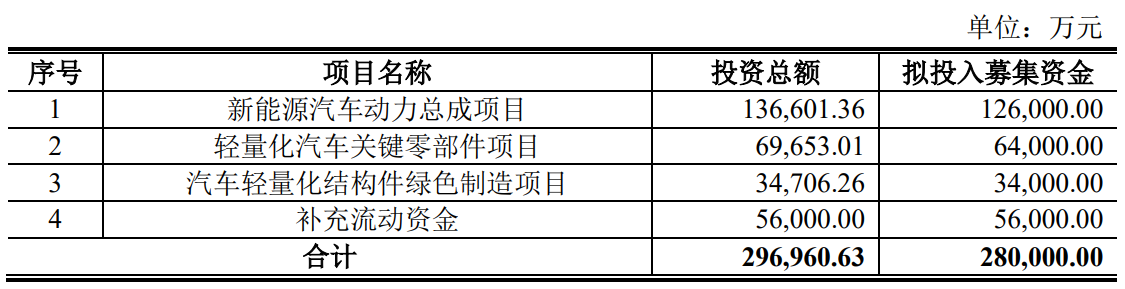

本次发行可转债募资28亿元,主要聚焦新能源汽车动力总成、轻量化汽车关键零部件、汽车轻量化结构件绿色制造等项目,此外将使用5.6亿元补充流动资金。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)