太平集团注入太平控股百亿资产铺路A股

图

图本报记者 邓雄鹰上海报道 随着重组框架协议出炉,中国太平重组改制、整体上市踏出了关键一步。

27日晚,中国太平保险集团公司宣布,中国太平保险集团将持有子公司的少数股权、未上市资产和负债,注入中国太平保险控股有限公司(以下简称“太平控股”, 00966.HK),太平控股将以发行合计约8.63亿股的新股作为支付对价,总代价约为人民币105.81亿元(相当于132.77亿港元)。

太平控股28日复牌后股价大涨逾一成,当日收盘价14.2港元/股,涨幅14.89%。

对于股权结构复杂的中国太平来说,相关股权运作可理顺整个太平集团股权管理架构。

2013年4月19日,中国太平集团系的重组方案已获财政部及中国保监会原则上的联合批准。根据香港联交所规定,该项注资换股交易需由太平控股独立股东表决通过。

收购涉25家附属公司资产

中国太平集团是管理总部设在香港的国有金融保险集团。截至2011年底,中国太平保险集团拥有1家上市公司、19家子公司。

此次框架协议中,太平控股作为买方,中国太平集团和太平香港则作为卖方。支付方式为太平控股以每股15.39港元向中国太平集团和太平香港发行8.63亿股。每股交易价格较该股24日交易日的收盘价12.36港元/股溢价24.5%,较本年度14.36港元/股溢价7.2%。

框架协议所提及的收购目标包括25间在不同国家或地区注册成立及经营的公司股权,以及各类位于不同地点的目标资产。

收购目标分为三组。其中甲组为太平人寿25.05%股权,支付代价为70.11亿元(相当于5.7亿股);乙组包括太平财险38.79%股权、太平资产20%股权和太平养老4%股权,支付代价为18.7亿元(相当于1.5亿股);丙组包括太平澳门、太平新加坡、太平英国各100%股权和太平印尼55%的股权。此外还有太平金控、太平投资控股、太平日本(保险代理)等公司100%股权和第一太平戴维斯太平物管25%的股份,支付代价为17亿元(相当于1.4亿股)。

根据协议,上述三组收购可相互独立,但整个收购事项应在2014年12月31日或之前落实。

由于中国太平集团已同意向太平财险及太平资产分別注资1.94亿元及7000万元,如果交易发生在增资之后,支付代价将会相应增加。

一位保险行业分析师认为,此前中国太平集团的股权关系比较复杂,其将持有的核心业务及主要资产中的股份转让给太平控股,以换取直接持有太平控股股份,可藉此消除目前架构中主要附属公司交叉持股的情况,利于精简公司架构和集中决策。

交易前,中国太平集团和太平控股呈现复杂的交叉持股状况,例如两者分别持有太平人寿25.05%和50.05%的股份。

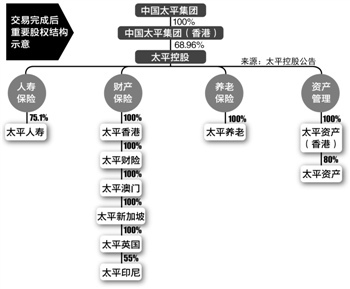

交易完成后,整个中国太平集团系的股权架构变更为:中国太平集团100%持股太平香港,太平香港持股太平控股的股权比例将由53.27%升至68.96%,中国太平集团不再直接持有太平人寿、太平财险等公司股权。

太平控股的股份数将由17.06亿股增加50.6%至25.69亿股,下辖人寿保险、财险保险、再保险、养老保险、证券经纪等11个业务模块,逾20家子公司。持有太平人寿股权将由50.05%上升至75.1%,全资拥有太平财险和太平养老。

为回归A股铺路

中国太平集团积极推动公司重组有着深刻的逻辑。

通过资产注入,将增强上市公司财务表现稳定性及规模、形成更为精简的管理架构,拓宽公司融资能力和灵活性,还可以加强各子公司之间的协作。据悉,完成注资换股后,太平集团公司将进一步整合系统资源,缩短管理链条。

以财务表现来看,假设收购在2012年12月31日完成,太平控股综合资产总值将由约2429亿港元增至约2526亿港元,综合溢利净额将由14.7亿港元增至20.5亿港元。此项收购也将厘清此前复杂的股权结构,为中国太平集团整体上市、回归A股上市清障。中国太平保险集团公司董事长王滨曾表示,“中国太平将在适当的时候回归A股,按照公司计划,将建立机制以增强长期融资能力,在控股股东支持下考虑各种可能。”

股权架构的理顺还有利于太平灵活融资。2012年4月,中国太平集团被列入中组部统一管理,董事长王滨提出了“三年再造一个新太平”的目标。按照保险行业的经营特性,业务增长必然带来资本大量消耗,对资本渴求增加。有保险分析师分析认为,考虑到近期A股IPO的不确定性,交易完成后太平控股更可能成为集团融资的平台。