(来源:量化级掌柜)

客官们好,我是关注ETF投资的级掌柜。

自今年9月24号以来,政策成为A股短期走势的核心牵引。随着三大重磅会议——政治局会议、中央经济工作会议、全国两会的陆续召开,跨年行情或逐步展开!回溯历史,政策窗口期的市场交投情绪往往会升温。以中央经济工作会议为例,通常会议召开期间及会议前后的市场表现均较为亮眼。

那么,重要会议陆续召开,跨年行情如何布局?来看看级掌柜给大家带来的三大主线!

主线一 进击宽基

全面把握市场机遇

政策积极定调,经济复苏可期

10月以来,随着一系列稳政策的协同发力,经济多项指标释放积极信号。一线城市二手房价在11个月内首次实现正增长,M1货币供应量今年以来首次上升,制造业PMI半年来首次超过50%,基建投资自3月以来首次增加,社零、工业增加值、服务业生产和制造业投资等指标也连续两个月回升。

12月9日的政治局会议进一步明确了政策方向,强调要实施更加积极有为的宏观政策,全方位扩大国内需求,推动科技创新和产业创新融合发展,并稳定楼市和股市。政治局会议积极定调,随着后续各项新政策的落地实施,2025经济复苏可期。

布局“超级宽基”,紧跟经济修复

中证A500指数囊括A股上市公司约9.31%个股,占A股62.57%市值,且覆盖了高达91个中证三级行业,能更全面捕捉市场机遇。从业绩表现上看,其长期跑赢主流宽基指数。

数据来源:wind,时间截至2024.10.31。指数历史表现不预示未来,也不代表相关产品未来表现。中证A500指数(代码:000510.SH)基日为2004年12月31日。指数近5个完整会计年度(2019年-2023年)涨跌幅分别为:36.00%、31.29%、0.61%、-22.56%、11.42%。沪深300指数(代码:000300.SH)基日为2004年12月31日。指数近5个完整会计年度(2019年-2023年)涨跌幅分别为:36.07%、27.21%、-5.20、-21.63%、-11.38%。

相关产品:

中证A500ETF富国(563220)

产品风险等级为中风险(R3),适合投资者类型为平衡型(C3)、进取型(C4)和激进型(C5)。

主线二 防御红利

应对市场不确定性

红利资产防御性佳

考虑当前海外不确定性有所增加,后续增量政策的节奏或根据经济修复状况“边走边看”,叠加年末市场风格可能迎来再平衡的过程,红利资产作为防御性资产,往往具备较好的盈利能力和现金流状况,更能应对起伏不定的市场环境。

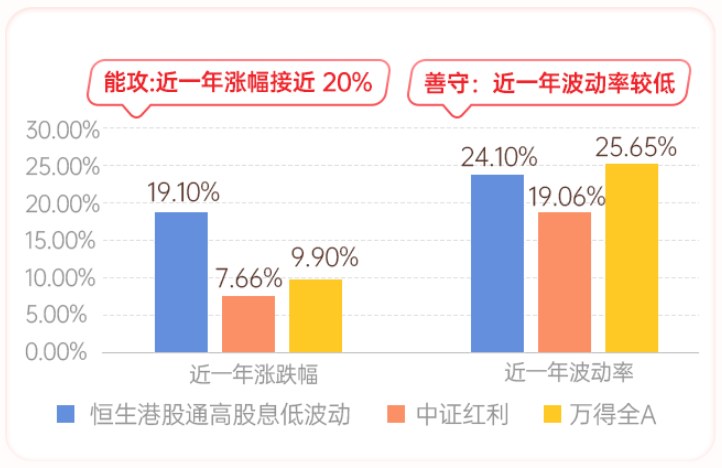

以恒生港股通高股息低波动指数为例,指数近一年呈现出“能攻善守”的特征。

数据来源:wind,时间区间:2023.12.01-2024.11.30。指数历史表现不预示未来,也不代表相关产品未来表现。恒生港股通高股息低波动指数(代码:HSHYLV.HI)基日为2010年9月3日,指数近5个完整会计年度(2019年-2023年)涨跌幅分别为:4.17%、-14.70%、3.39%、-13.84%、2.47%。中证红利指数(代码:000922.CSI)基日为2004年12月31日,指数近5个完整会计年度(2019年-2023年)涨跌幅分别为:15.73%、3.49%、13.37%、-5.45%、0.89%。恒生指数(代码:HSI.HI)基日为1964年7月31日,指数近5个完整会计年度(2019年-2023年)涨跌幅分别为:9.07%、-3.40%、-14.08%、-15.46%、-13.82%。万得全A指数(代码:881001.WI)基日为1999年12月30日,指数近5个完整会计年度(2019年-2023年)涨跌幅分别为:33.02%、25.62%、9.17%、-18.66%、-5.19%。

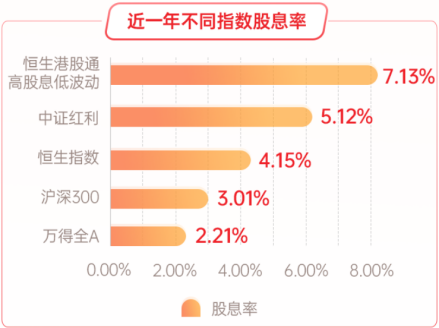

红利资产股息率高

另外,红利资产往往股息率较高,长期持有的情况下,有望带来相对稳定的现金流收入,从而进一步增强投资组合韧性,更好抵御市场波动。

数据来源:wind,时间截至2024.11.30。指数历史表现不预示未来,也不代表相关产品未来表现。

数据来源:wind,时间截至2024.11.30。指数历史表现不预示未来,也不代表相关产品未来表现。相关产品:

恒生红利ETF(513950)

产品风险等级为中高风险(R4),适合投资者类型为进取型(C4)和激进型(C5)。

主线三 避险债券

债来一点稳固一点

投资收益和资产安全性往往是鱼和熊掌的关系,但根据股债的低相关性,合理的组合或能既得熊掌又取鱼。债券资产仍是构建投资组合的重要资产。

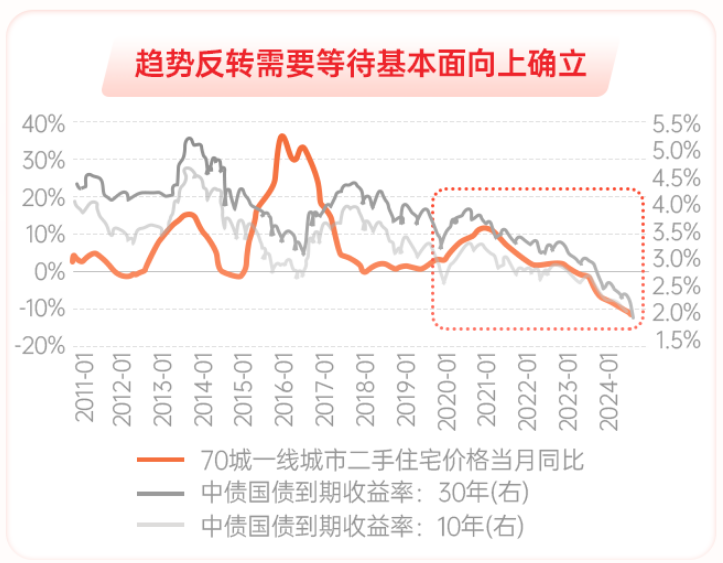

债牛趋势尚未反转

从政治局会议提出的“适度宽松的货币政策”及“扩大内需”来看,央行或仍需通过进一步降息来刺激实体融资需求。因此,支撑债市的基本盘——流动性宽松仍在。且债市的趋势性反转需等待国内有效需求持续改善的信号确立,比如房价企稳、物价抬升等。

数据来源:wind,时间截至2024.12.05。

数据来源:wind,时间截至2024.12.05。政金债回报可观、排名领先

政金债券ETF主要投资由政策性银行发行的剩余期限在6.5年-10年的债券,政策性金融债具有规模大、成交量高、风险较小的特点,且相较其他短期政金债票息更高。其长期回报亮眼,近一年回报达9%,同类排名TOP2(2/18)。

长期回报可观

数据来源:政金债券ETF成立于2022.8.19,业绩比较基准:中债7-10年政策性金融债指数收益率。2023年完整会计年度基金净值增长率及同期业绩比较基准收益率分别为:5.10%/2.37%。基金经理任职情况:朱征星自2022.8.19至今任基金经理,李金柳自2023.4.24至今任基金经理。截至2024.09.30,为追踪政策性金融债相关指数的ETF中唯一一只主要投资证券待偿期超过5年的品种。

业绩走势图来源于基金定期报告,时间截至2024.09.30;基金及其基准近一年回报数据源自wind,时间截至2024.12.09,数据经托管行复核。排名数据来源于银河证券,时间区间:2023.10.1-2024.9.30。分类标准:债券ETF基金,过往排名情况不预示未来,亦不是基金未来业绩的保证。基金有风险,投资须谨慎。

相关产品:

政金债券ETF(511520)

产品风险等级为中低风险(R2),适合投资者类型为稳健型(C2)、平衡型(C3)、进取型(C4)和激进型(C5)。

风险提示:

1、以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,且可根据市场情况变化而调整。基金有风险,投资需谨慎,建议投资者详阅基金合同等文件,根据自身的风险承受能力审慎作出投资决策。请投资者关注指数基金的特有风险,包括但不限于标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等。

2、请投资者关注指数基金投资风险,包括但不限于标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等特有风险。市场有风险,投资需谨慎。

3、若未来政策性银行进行改制,政策性金融债券的性质有可能发生较大变化,债券信用等级可能相应调整,基金投资可能面临一定的信用风险。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)