来源:中信建投固定收益财富管理

作者:自营交易部查启维

导读本文籍此帮助大家理清资金面分析的主要规律,衍生出资金面分析的方法论,介绍观察资金面变化的工具,以及在实际过程中的应用。简言之,就是资金面分析的道术器用。

在展开具体分析之前,首先需要声明的是,本文的分析对象特指银行间资金面,并不包括交易所资金面。下面我们将通过四个问题,来理清资金面分析的主要规律。具体如下:

1银行间资金市场的主要融出方银行间资金市场参与主体包括商业银行、证券机构、保险机构、其他金融机构及产品。由图表1可得,商业银行的净融出量占全市场的95%,回购量也占全市场的65%。因此,商业银行是银行间资金市场的主要融出方。

商业银行的可用头寸包括存放在央行的存款准备金、库存现金和当天的头寸流入。

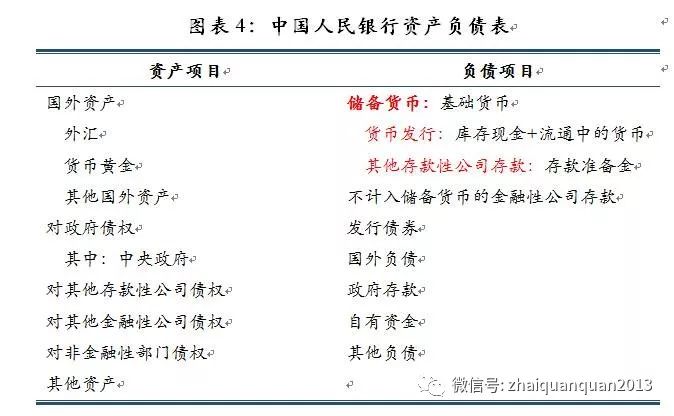

在央行的资产负债表里,商业银行的存款准备金体现为“其他存款性公司存款”科目,库存现金包含在“货币发行”科目。这两个科目的总和,对应着“储备货币”科目,也就是大家常说的基础货币。因此,基础货币可视为商业银行每天的可用头寸。基础货币越多,商业银行的可用头寸就越充足,在满足日常支付清算和缴纳准备金的前提下,商业银行可用于在银行间资金市场融出资金的量就越多。

设想一个资金交易员的一天:一大早,司库打开电脑,查看银行的存款准备金账户里余额,根据当天可预计的资金流转情况安排头寸;上午十点,银行临时发生一笔大规模的走款业务,导致准备金账户余额小于日终需缴纳的法定准备金,司库急忙在市场借入隔夜资金,账户头寸重新回到正常状态;下午四点,银行临时发生一笔大规模的理财回款业务,导致准备金账户头寸较多,在保证日终余额大于需缴纳的法定准备金的前提下,司库对外融出隔夜资金,提高资金运用的收益。

因此,我们可以得到基础货币存在一个硬性的约束条件:日终的存款准备金账户余额必须大于需缴纳的法定准备金。这个约束条件也是银行司库最重要和最根本的头寸安排依据。一旦账户余额不足缴纳法定准备金,该商业银行将受到央行的追责。

当基础货币足以缴纳日终的法定准备金时,银行就有多余的可用头寸。这时为提高资金运用的收益,银行就有对外融出资金的意愿,资金面就相对宽松;当基础货币不足缴纳日终的法定准备金时,则银行自身都需要从外部借入资金,资金面就相对紧张。

4影响基础货币总量的因素包括哪些?基础货币在资金面分析中占据了重要的地位,影响基础货币总量的因素,就可以视为影响资金面的因素。接下来,我们将分析常见的三大因素:货币政策工具操作、外汇占款和财政存款,阐述背后的影响机理。

(1) 货币政策工具操作

央行开展货币政策工具操作的主要对象为商业银行,操作的过程会引起基础货币总量的变化。以央行逆回购为例,央行在公开市场上开展逆回购操作后,中标的一级交易商(商业银行)的存款准备金账户会多出相应的可用头寸。在央行的资产负债表里,这部分资金体现为【资产-其他存款性公司债权】和【负债-其他存款性公司存款】的增加,也就是存款准备金的增加,从而引起基础货币的扩张。

(2) 外汇占款

商业银行将企业居民的已结汇的外汇与央行进行本币兑换,会引起基础货币总量的变化。具体来看,结汇过程中,商业银行将需结汇的外汇交给央行,央行会给商业银行等值的人民币。在央行的资产负债表上,这部分外汇形成【资产-外汇】科目的增加,同时也体现为【负债-其他存款性公司存款】科目,也就是存款准备金的增加,从而导致基础货币的扩张。售汇过程朝着相反方向进行。

(3) 财政存款

财政收支的过程,同样也会引起基础货币的变化。一方面,企业缴纳税收时,商业银行根据税务系统指示将资金划入国库账户,造成商业银行可用头寸减少。这部分资金在央行的资产负债表里体现为【负债-政府存款】的增加和【负债-其他存款性公司存款】的减少。另一方面,月末预算投放使用时,央行将政府存款划转至对应商业银行存款准备金账户,商业银行可用头寸增加。这部分资金体现为【负债-政府存款】的减少和【负债-其他存款性公司存款】的增加,再由商业银行统一划转至各账户内。

虽然影响基础货币的三大因素在表现内容上千差万别,但实质上是内在一致的。具体来看,一方面,货币流转主体是一致的。它们都是央行和商业银行之间发生的货币流转过程,不涉及到其它主体。另一方面,体现的会计形式是一致的。它们都是通过影响央行资产负债表的某一科目,间接引起【负债-其他存款性公司存款】科目,也就是存款准备金的变化。

以上两点的深入理解,需要涉及货币流转理论,由于篇幅有限,不在此详细阐述。这里只引入两个结论:只有央行与银行之间的货币流转,才能引起基础货币总量的变化。任何银行之间、银行与企业之间的货币流转过程,既不会增加,也不会消耗基础货币总量。

因此我们可将影响基础货币总量的因素总结归纳为:基础货币总量只受到央行与商业银行之间货币流转过程的影响。这样的货币流转过程体现为央行与商业银行之间开展的公开市场操作业务、结售汇业务、国库缴存业务、春节期间的现金业务等。

5资金面分析的道:基础货币的稀缺性通过以上四个问题的解答,我们就理清了资金面分析的主要规律:商业银行是银行间资金市场的主要融出方;基础货币是商业银行每天的可用头寸;每日日终时必须满足缴纳法定准备金;基础货币总量的变化看央行与商业银行的货币流转过程。本质上就是基础货币的稀缺性。基础货币越充足,资金面越可能松,基础货币越稀缺,资金面越可能紧。

二、资金面分析的术如何准确预判资金面?这涉及到资金面分析的方法论。在这里,本文介绍两个方法论:

1基础货币总量方法论:增量公式准确掌握基础货币总量对资金面分析是至关重要的环节,但对总量的把握往往存在滞后性。我们可以试图观察未来一段时间内基础货币的变化量,从而预判资金面变化的情况。因此构建了以下的增量公式:

Δ(基础货币-法定准备金)=Δ(外汇占款+公开市场净投放)- Δ(财政存款+库存现金+法定准备金)

通过增量公式,基础货币的稀缺性就可以通过Δ(基础货币-法定准备金)指标来开展统计和分析。当Δ(基础货币-法定准备金)远大于零时,代表基础货币较为充足,资金面就可能较为宽松;当Δ(基础货币-法定准备金)远小于零时,代表基础货币较为稀缺,资金面存在紧张的可能性。另外,基础货币的变化量被分解为各类分项指标,包括外汇占款、公开市场净投放、财政存款等,以方便和准确地开展预测工作。

2货币流转速度方法论:市场情绪基础货币总量充足的情况下,资金面并不一定就宽松。如果基础货币总量充足,但结构处于失衡状态,那么货币流转的链条就会被拉长,容易引起商业银行信心不足,从而使得货币流转的过程更加缓慢,出现资金面紧张局面。因此,我们需要引入市场情绪指数,来判断货币流转速度的情况。

市场情绪可以通过中长期限回购的利率走势和交易情况进行观察。在资金面宽松时,若中长期限回购利率攀升,成交量放大,代表着市场对未来资金面信心不足;在资金面紧张时,若中长期限回购利率停滞,成交量缩量,代表着市场对未来资金面的预期有所好转。

三、资金面分析的器掌握方法论之后,我们下面来介绍一下日常工作中观察资金面变化的工具。

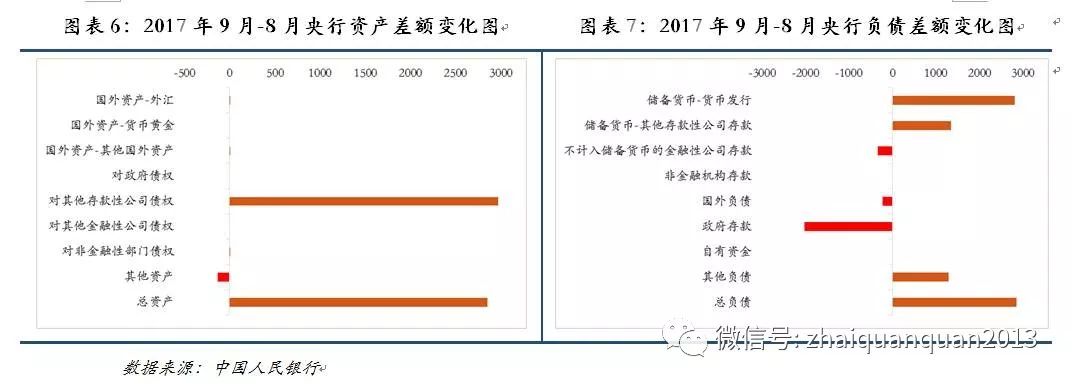

1基础货币观察工具(1) 央行资产负债差额变化图

央行资产负债差额变化图是将本期与上期央行资产负债表的科目进行差额后绘制的图表,通过该图表可以快速得到本期基础货币的变化量及对应的影响因素。

(2) 政府存款月份变化情况

通过图表8,我们可以看到政府存款往年变化的情况。1、4、5、7、10月的财政存款大幅增加;3、9、11月财政存款有所降低;12月财政存款大幅投放。从每年的申报纳税日历可以看出,增值税和消费税是月度上缴,企业所得税是季度上缴,年度汇算清缴是在5月份完成缴纳。因此,1、4、5、7、10月的缴纳税款金额较大,都会对市场的流动性造成一定的短期冲击。

(3) 华尔街见闻(央行操作早知道)

央行每天的公开市场操作,对当天资金面的预判有着重要影响。中国人民银行网站公布操作的时间一般在上午十点左右,而华尔街见闻一般在九点左右播报,利于交易员提前掌握公开市场最新动态。

交易员可以通过回购利率走势和成交信息来观察市场,亦可通过以下两款指数产品来快速了解市场情绪的变化情况,具体如下:

(1) 上海国际货币的资金情绪指数

上海国际货币采用市场信息编制成该指数,实时直观反映市场资金面情况。该指数每日发布四次,可以帮助交易员快速直观感受资金松紧情况。

(2) QuoteBoard软件的资金晴雨表

QuoteBoard软件内置了资金晴雨表模块,通过该模块交易员可以快速了解资金的供需情况,特别是长期限品种的情况。

如何将资金面分析运用到具体的流动性管理工作中呢?首先,通过观察基础货币变化量和市场信心指数,预判未来一段时间内资金面的变化;其次,将预判的结果与自身流动性管理能力相结合,合理安排未来一段时间内的头寸;最后,根据资金面实际情况和头寸执行结果,对头寸安排实行动态调整。具体来看:

1预判资金面阶段预判资金面的关键在于预判基础货币在未来一段时间内的变化情况。通过对增量公式中的各个分项(外汇占款、财政收支、公开市场到期与操作等)进行预估,最终可以测算出Δ(基础货币-法定准备金)的值。另外还需要密切关注长期限回购的利率走势和交易情况,把握市场情绪变化。

以10月中下旬为例,银行间资金市场面临巨大的缴税冲击,按历史数据测算,财政存款增加值在7000亿左右。大量基础货币在短时间内被抽离,公开市场净投放又需要较长时间,外汇占款和法定准备金基本保持不变。因此,Δ(基础货币-法定准备金)值在一段时间内将保持负值,基础货币相对稀缺。再加上七天回购利率中枢缓慢抬升,成交也变得活跃起来,叠加月末因素,市场对未来资金面信心明显不足,商业银行融出意愿普遍不强,资金面大概率呈现紧张局面。

2头寸安排阶段头寸安排的衡量标准是在确保流动性安全的前提下,尽可能降低融资成本。每日需融资规模就是衡量流动性安全极其重要的指标。若机构的每日需融资规模较大或超过其承受范围时,该机构所面临的流动性风险相对较高;反之则流动性风险就相对可控。在实际工作中,资金交易员会通过预估未来一段时间内隔夜与长期限(7天)融入比例,来测算每日需融资规模。下图展示了每日需融资规模测算及对融资成本的影响情况。

假设机构A的银行间总融资规模稳定在80亿,每日需融资规模的最大承受量在50亿。则机构A的资金交易员每天需要借入40亿隔夜和8亿7天资金,才能将每日需融资规模控制在其承受范围。既可以确保流动性安全,又对融资成本的影响降至最低。

当机构A预判资金面将由紧转松时,资金交易员会减少长期限,增加隔夜的融入规模,使得每日需融资规模处于最大承受量上下,最大程度地降低融资成本。当机构A预判资金面将由松转紧时,资金交易员会增加长期限,减少隔夜的融入规模,使得每日需融资规模降低至最大承受量的70%到80%。虽然这样的头寸安排会抬升融资成本,但是一方面可以确保流动性安全;另一方面,未来资金面的紧张必然会导致融资成本中枢抬升,借长放短操作的融资成本可能更低。

3动态调整阶段虽然融资头寸已经提前安排妥当,但在日常融资工作中,经常需要对其进行动态的调整。原因有二:第一,预测资金面的结果与实际情况往往存在偏差,资金面松紧程度直接影响着头寸安排的结果;第二,流动性管理工作不只与资金交易员息息相关,更需要投资经理的默契配合。如果投资经理在短时间内大幅增仓或减仓,往往对头寸安排造成干扰,这时就需要进行动态调整。头寸动态调整的原理同上,在此就不再赘述。

进入【新浪财经股吧】讨论