来源:E药资本界

CM10医药研究中心

在兵家必争之地的CMO行业中,中国企业难以赶超日韩了。野心勃勃的三星生物将成为全球产能最大的CMO公司。

《生物安全法》法案风波影响仍在持续——药明逃了。

12月25日,药明康德发布公告,拟转让其全资子公司WuXi ATU在美、英两国业务的控制权,给到Altaris。后者是一家设立在美国的医疗保健行业股权投资基金。

在《生物安全法》发酵一年,并且短期内风波偃旗息鼓的背景下,药明此举被业务解读为“切割政治风险较高的业务”。不过药明回应,“不会对业绩和经营产生重大影响”。

此前药明康德曾在今年中报中提及,高端治疗CTDMO业务实现收入5.7亿元,收入不及预期,上一年收入13.1亿元。原因主要系商业化项目仍处于放量早期阶段、部分项目延迟或因客户原因取消,以及美国拟议法案影响下的新签订单不足。

药明逃跑了吗?可以说,在风险和挑战并没有完全消解背景下,企业都在未雨绸缪,药明更需。而在此紧要关头,来自日韩的CXO公司(如三星生物)也在加足码力,进行一轮新的跑马圈地。这次,E药资本界将通过研究药明这个“捡大漏”的强劲对手三星生物,并回答以下问题:

-

叹息之余,我们如何上杠杆来把握全球生物医药的加速外包趋势?

-

三星生物股票为什么这么贵,全是因为抢了药明的机会?

-

三星生物怎么成为全行业成本最低玩家?他会成为医药行业的台积电吗?

-

股票2024年表现有所落后,但估值仍显著高出行业水平,现在是否是入手时机了呢?

行业加杠杆

如果更细致地分析CXO中的“X”,即不同类型的外包服务,合同制造组织 CMO、合同研究组织 CRO 和合同开发组织 CDO 之间,在财务特征方面存在显著差异。

首先是订单/收入的规模。对于CDO来说,承包商通过收取研发费用获利,成本主要在于工程师/科学家的专业知识、技术,工作时间和知识产权。即使CDO有一些生产,也主要用于临床试验用途,产量不大。对比之下,CMO则依靠制造赚钱,成熟的制药公司商业化阶段药物的生产量可能是试验用药的成百上千倍,尤其是如果生产重磅畅销药。

二是收入的可见性,或者稳定性。来自商业化阶段制药客户的大型订单为CMO提供了很高的收入可见性,比单个早期生物技术公司的订单风险要小得多。大型制药公司通常也不会更换CMO,以确保供应的可靠性。所以对于CMO而言,其收入具有可观、可见且稳定的特点。

药明生物规模做大之后也必然地将业务扩展到了CMO,用大笔投入建工厂,一是顺理成章地把CDO的早期客户转化到CMO客户,即“跟随分子”策略;二是也可以用产能为其他大药厂生产大分子生物药。

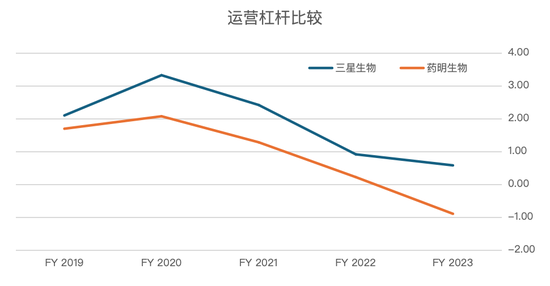

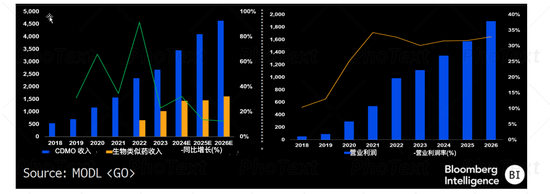

第三从成本角度来看,CMO具有更高的运营杠杆。CMO最大的成本组成是设备成本/资本投入,包含大量的固定成本,如大容量生产设备的折旧和摊销,这与其他重资产制造业相似。而对于CRO和CDO,成本主要是工程师的人力成本及其工作时间。在订单疲软的环境下,CMO的大型生物反应器车间会有很多闲置,利用率低下,因而应对下行周期时灵活性较差。但是,一旦进入上行周期,订单强劲,CMO有更高运营杠杆——收入都增加10%,利润增加幅度更大- 是投资者参与CXO行业上行的首选。

图:三星生物运营杠杆每年都比药明生物高

数据来源:BB,CM10医药研究中心

数据来源:BB,CM10医药研究中心CMO产能供给是否会过剩?

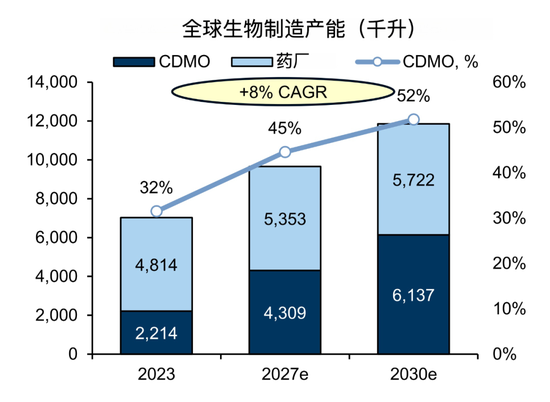

根据三星生物公布的产能扩张计划,全球CDMO产能将会有序地增加,但增速并不会超过总体需求,因为行业的进入门槛高——资金需求、技术能力、经验和行业名声都需要时间积累,以赢得屈指可数的大药厂们的订单。

如今CDMO集中度也在增加,韩国和日本公司(富士Diosynth生物)都在这一赛道发力。说到这里,再次为受到不公待遇的药明感到惋惜。

图:全球制造产能年化增长8%,CDMO 目前不到1/3,空间巨大

Source: GS

Source: GS

CMO之王

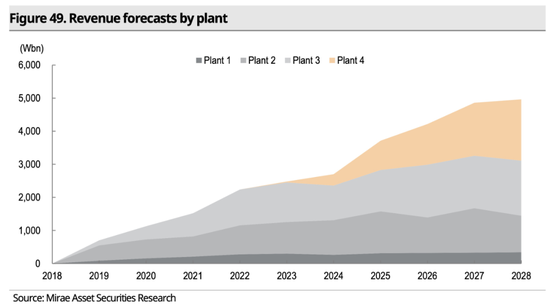

在CMO巨头中,三星生物实属后来居上者,2011年成立开始了1号工厂的建设,随后与Biogen成立合资公司三星Bioepis,专注于生物类似药的开发和商业化。在2013年建成1号工厂后,马上又着手建了2号工厂,后分别于2015年、2020年和2023年建造3号、4号和5号工厂。

随着产能快速扩大,先后与包括BMS、罗氏在内的大型制药公司签订了合同。目前,三星生物与全球前20大制药公司中的17家有业务往来,其中辉瑞、葛兰素史克、罗氏、阿斯利康和礼来是其最大的五大客户。

图:一至四号工厂收入贡献

三星生物计划在2032年前完成6-8号工厂的建设,目前公司尚未宣布这些项目的预算或具体时间表,预计6号工厂将在2027年完成建设。三星生物还在考虑韩国以外的并购机会,目标是美国的小型到中型CDMO,或者大型制药公司拥有的现有设施。三星生物优先选择具备新型疗法能力的公司,例如抗体生产能力、抗体偶联药物(ADC)或细胞与基因疗法(CGT)。

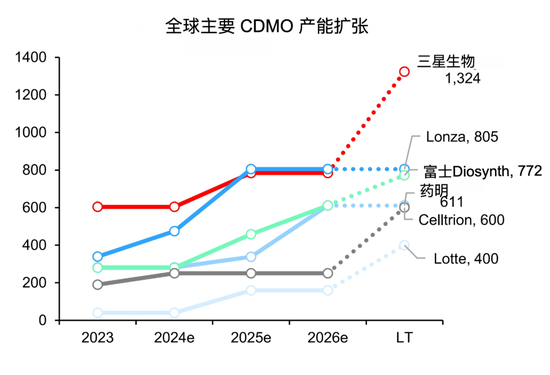

在三星生物充满野心的产能扩张战略下,随着一个接一个越来越大的工厂竣工上线,预计将在2032年成为全球最大的CMO公司。到那时,其生产能力预计将达到132.4万升,这将使三星生物超越竞争对手Lonza和富士Diosynth生物。2024年,三星生物占据全球CDMO市场的11%,预计到2032年三星会超过Lonza,并领先百分之六十多。

图:韩国、日本公司大幅扩产能,Lonza和药明相对平缓

Source: GS

Source: GS三星生物的主要优势是规模效应。目前,其五家工厂均位于韩国,而Lonza、药明和富士的工厂都遍布全球,这使得三星生物成为成本最低的生产商。三星生物拥有最高的利润水平,这一点非常重要,作为最低成本的生产商,他可以提供有竞争力的定价,为大型制药公司节省数千万甚至上亿美元;同时,公司可以有效地继续投资于研发,为客户提供额外和灵活的服务,建立起制药公司眼中可靠且有价值的CMO的良好声誉,从而获得更多未来业务。

图:最低成本制造商单位投入产生更多收益

Source: Company data, CM10医药研究中心

Source: Company data, CM10医药研究中心背靠三星集团,在一定程度上降低了三星生物的资本成本,为其成为最低成本玩家井上添花。其最大股东是三星集团的母公司三星物产,持有总股份的43%,三星电子持有31%(半导体也是重资产高科技制造业)。三星集团为三星生物提供了大量支持,使其能够利用集团内部共享的资源如资金提供、工程建造、生产运营管理等,都是三星集团的长项。从集团的角度来看,三星生物的市盈率为54倍,而母公司三星物产的市盈率仅为9倍,自然会倾向资源于让三星生物子公司产生更多利润。

-

两家公司之间存在显著的关联交易。2023年,三星生物向三星物产支付了8631.4亿韩元(约合43.42亿元,即时汇率)的建设服务费,并从三星物产处收购了价值3491亿韩元(约合17.56亿元,即时汇率)的资产。这些交易表明,在强大的三星集团内部存在一个支持和资源共享的网络,为三星生物提供了优先服务和资产的渠道。

-

在财务资源方面,三星物产投资了9900亿韩元(约合49.8亿元,即时汇率)设立“三星生命科学基金”,该基金专注于投资有潜力的生物科技公司,间接地惠及三星生物生态系统的发展。这种内部合作加强了三星生物的竞争力和整体布局。

三星生物也曾经历过危机。2018年,三星生物制剂因其在三星Bioepis的股份问题被指控存在会计操纵。韩国政府对财阀的法律挑战并不罕见,作为内部权力斗争的表现。在一段时间内,由于此问题,公司无法接受订单。股票重创,从2018高点近乎腰斩。2019年限制被解除,公司继续签订订单,加上新冠爆发,股票立即翻番(再次说明“在优质公司面前,不要浪费任何一次危机”)。2024年2月,首尔中央地方法院裁定,证据不足以支持这些指控。但还有一个案子在进行当中。

如果将三星生物与药明生物进行对比,药明生物的发展路径是从CRDO扩展到CMO ,而三星生物是“逆向”发展的。三星生物认识到药明“跟随分子”或“赢得分子”战略的成功和潜力,已于2018年扩展到CDO业务。如果所有初创公司都选择药明并保持合作,那么未来所有的CMO工作都会被药明占据。这既是三星生物的进攻也是防守。并且,拥有CDO经验对主业CMO业务来说是一个巨大的加分项。

三星生物开发了先进的CDO平台,例如S-CHOice和S-Cellerate,可以实现高效的细胞株开发,宣称比药明速度更快,能更快的从开发到IND(新药临床试验申请)提交,最终为客户节约成本。三星生物长期从事细胞相关工作,积累了对细胞科学的深入理解,以及与监管机构高效沟通的能力,这些优势都能为其CDO业务所用。

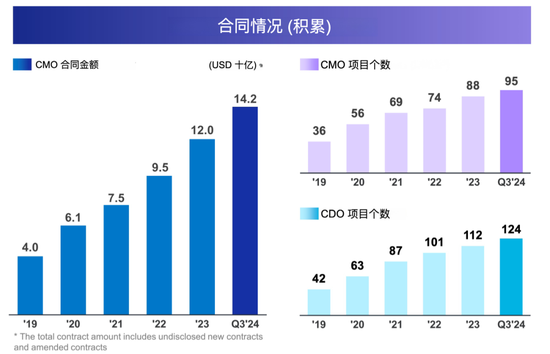

在CDO这一领域,三星生物也实现了快速增长和进步。2020年,公司在旧金山建立了CDO研发中心,利用其成熟的全球网络来发展CDO业务。订单端有显著的增长:从2018年最初接到来自韩国公司的8个订单,如今已拥有来自美国和欧洲的116个CDO项目。考虑到药明生物的现状,对三星生物制剂的CDO发展应更为乐观。管理层提到,CDO业务的咨询量较去年翻了一倍。

图:三星生物合同状况:CDO业务增长迅速

Source: Samsung Biologics

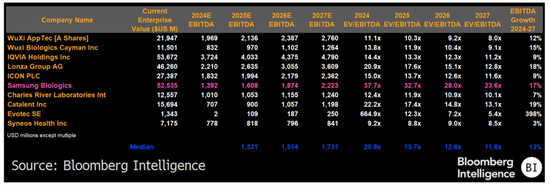

Source: Samsung Biologics贵有贵的道理

投资者决定买入三星生物,最大障碍可能在于其估值。其2025年动态市盈率高达54倍,相比之下,Lonza为32倍,更不用说药明生物仅为16倍。诚然,其利润率更高(2024营业利润率25%以上),增长速度更快(2024增长15%-20%),订单增速快(2024新增订单至十月份增长60%),且会从‘生物安全法’类似的大国博弈中获益,未来获取更高市占率,但这些难道不都已经反映在股价中了吗?

股价确实反映了很多乐观的展望,但是需要指出,三星生物股价估值一直居高,反映了市场对稳定的可预见的增长愿意给出溢价,目前的估值其实是其盈利转正四年以来最便宜的。由于2020-2022年新冠疫情带来的全球生物科技繁荣、营收的快速增长以及因大量投资而受抑的盈利,该股的动态市盈率平均水平超过70倍。与同行和行业水平相比,三星生物制剂相对于其欧洲竞争对手龙沙的溢价也处于历史低位。

图:高增长高利润率反映到股价的高估值

事实上,该股在2024年短期表现不佳,落后于行业平均,这个时候更应该讨论其长期投资价值。宏观上,投资者担心潜在的特朗普关税、美国制造业回流,以及小罗伯特·F·肯尼迪被提名为卫生与公众服务部部长可能带来的不利影响。首先,这些政治性的猜测难以量化其影响,且通常被证明是为时过早的、夸大的猜想(我们绝不是忽略这些大方向的问题,而是这篇自下而上的个股分析暂不深入讨论)。

再者,制药公司无法等待如此长的产能建设周期,因此制造业回流不会那么快。先看明确的事实:在韩国建造一座大型工厂,即便在有母公司的大力支持下,也大约需要两年时间,在美国时间可能更长。因此实实在在会带来未来收入的订单势头依然强劲:11月20日,三星生物制剂披露了两项总额达6.68亿美元的交易,客户是一家欧洲的制药公司。今年迄今为止,获得的累计合同价值已超过40亿美元(截至2024年Q3为31亿美元)。

自2024年Q3财报发布以来,三星生物的股价已回调11%。财报中,管理层将其2024财年的销售额增长指引,从之前的同比增长10%-15%上调至更高幅度(15%-20%),与投资者预期一致;但同时也给出了更为谨慎的利润率指引,预计2024财年的营业利润率将较上一财年的30.1%小幅下降(个位数百分比下降)。其中部分原因是由于预计2024年上半年在4号工厂生产的PPQ批次,将在Q4对利润率产生一次性影响。

4号工厂产能爬坡带来的利润率稀释,以及生产和收入确认之间的时间差确实是合理的担忧。这种影响将在第四季度以一次性形式显现,导致管理层所指出的利润率波动。然而,这种影响是暂时的,预计随着产能利用率的提升,2025财年将重回正轨。其实看看,4号工厂的产能为180千升,并入后较现有1-3号工厂的总产能640千升大幅增加了28%。如此大规模的产能爬坡,导致会计上利润率波动是正常的。

事实上,从现金流的角度来看,产能利用率的提升通常意味着更少的现金支出和更高的收入,从而导致自由现金流(FCF)的增长。截至2024年10月,5号工厂的建设已完成82%,预计将于2025年4月投入使用。

管理层表示,建造5号工厂的成本预计为1万亿韩元(约合人民币50亿元)。在4号工厂产能爬坡和5号工厂竣工的推动下,三星生物制剂的自由现金流预计将从2023年的6000亿韩元增长到2026年的1.5万亿韩元。尽管用1.5万亿FCF算,三星生物股价仍然较高,约为2%的自由现金流收益率,但公司正进入一个自由现金流扩张时期,自由现金流利润率未来两年将高达20-25%,这是很多药厂都达不到的水平。顺便提下,如果自由现金流可以达到这个水平,那常年40-50x的PE并不奇怪,看美股七巨头(“Magnificent Seven”)便知。

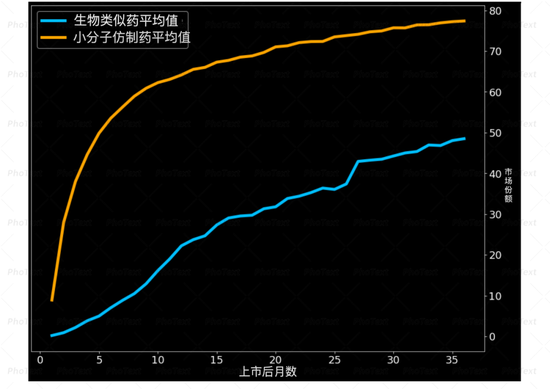

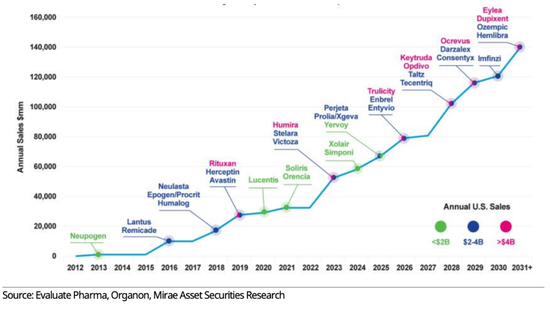

最后我们必须看一下,三星生物专注生物类似药业务的全资子公司Samsung Bioepis。市场现在对生物类似药的期望不高,由于原研药以各种手段比如诉讼侵权等延迟了类似药的上市和销售。生物类似药的上升曲线要缓慢很多,往往三年后才拿到30%的市场份额;而小分子仿制药一年就能到80%。

Samsung Bioepis 收入占到三星生物全部的30%,但利润仅占7%。生物类似药业务增长稳健,10月份公司指引2024年Bioepis销售增长40%-45%,一半来自里程碑付款收入。公司有8个上市产品,3个已批准或在最后临床阶段的产品。长期看,原研药不可能无限制推迟专利悬崖,生物类似药对三星生物的贡献会逐步增大。

图:生物类似药上市后市场份额爬坡速度慢于小分子仿制药

source:BI

source:BI图:但迟到不等于不来。美国未来面临专利到期的生物原研药及其销售额巨大

医药界从不缺乏惊喜,无论是好是坏,新冠疫情和GLP-1药物都对行业乃至全球产生了重大影响。三星生物这样的CXO已经做好了充分准备,以促进这些颠覆性发展的实现,有的未必反映在股价上。未来,如果阿尔茨海默病在治疗上取得突破性进展,或者生物类似药最终获得全球市场认可——原研药企无法永远阻止这一趋势,那么对CMO服务的需求将会大幅增加。

我们正在见证一个巨头的崛起。

责任编辑:王若云

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)