分析师:中国经济增长2014年减速时如何投资

资料图片。

资料图片。

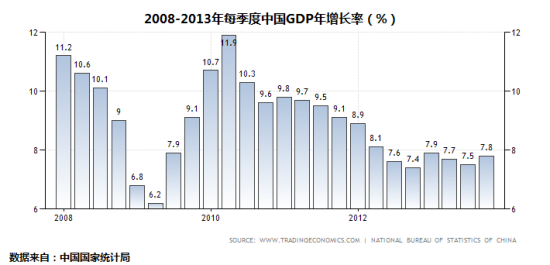

GDP增长率从过去的两位数降到近几年的8%以下,过去30年一路狂奔的中国经济确实慢了下来。其实,对步入转型期的中国来说,增长放慢不是坏事。不过,如何看待中国改革和经济过渡经济增长的前景将影响投资者的部署和资金配置。在新年第一份周报评论中,拥有13年研究亚洲金融市场经验的独立分析师James Gruber指出看好中国今年增长前景的观点存在一些问题,针对中国经济走弱的预测提供了利用这一形势获利的5个建议。

首先,Gruber列举了看多一方的6种观点:

1、去年第三季度,中国GDP增长率由二季度的7.5%升至7.8%。另外中国政府还采取了多种刺激措施,也干预了银行间市场。

这些迹象表明,中国经济正在复苏,至少也是正趋稳定。

中国GDP增长率

中国GDP增长率2、去年11月,中国出口同比增长近13%,远超预期。

中国出口贸易同比增速。

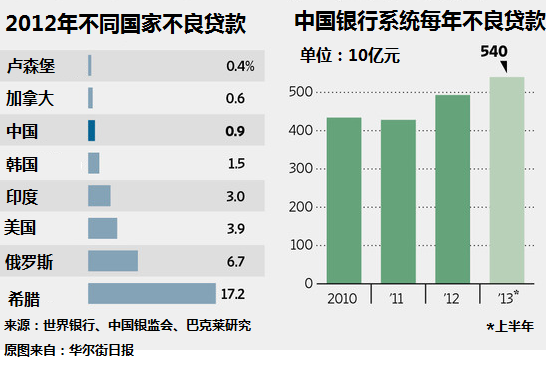

中国出口贸易同比增速。3、虽然许多人都担心中国政府2009年推出的“4万亿”刺激可能产生债务恶化问题,但中国银行系统的不良贷款率(NPL)依然较低。

不良贷款数据。

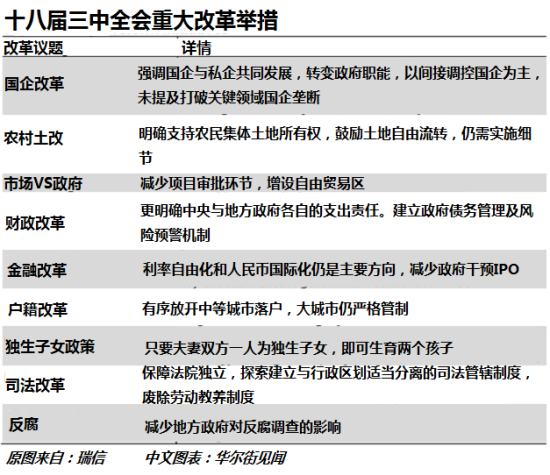

不良贷款数据。4、去年11月召开的十八届三中全会上,新一届中国领导人制定了大刀阔斧的深化改革方针,这应该有助于经济再平衡,使经济增长的动力由投资转变为消费。

这一政策利好应该会使中国顺利度过再平衡,确保今后几年经济增长强劲。

十八届三中全会重大改革措施

十八届三中全会重大改革措施5、此前中国决策层忽视了急需的改革,包括Gruber在内,多数人都认为,习近平主席也许是能以做出艰难决定推动中国长期增长的人。显然,他已经着重巩固己方实力,接下来应该会推行经济改革。

6、即便经济的确严重下滑,中国也有充足的资源,有将近3.7万亿美元的外储,能捱过那样的不利形势。这应该可以确保中国不会发生硬着陆。

中国外汇储备。

中国外汇储备。Gruber认为,以上多方观点有以下站不不住脚的薄弱环节:

· 中国过去30年采用的出口导向型经济模式今后无法继续沿用,这几乎是共识。

· 日韩两国也曾由出口导向型模式过渡,他们的转型导致经济增长速度大幅减慢。这是前车之鉴。

· 中国政府有信心实现经济平稳过渡,但许多历史经验与这种乐观预期不符。

针对以上6种看多观点,Gruber逐一反驳——

1、中国之所以能超常规模大批量生产是基于国外的需求。工业投资的规模已超出仅专注于国内市场所需的水平。

此外,中国的一个关键竞争优势是廉价劳动力。所以,中国得以压制内需,将资源用于投资。

中国出口导向型经济无法持续的理由是,中国以外的国家地区不可能吸纳中国现在生产的这么多产品。

2、2008年的金融危机使中国出口剧减,中国政府的大规模刺激缓和了这种冲击的破坏力。

但中国政府对基建、房产等大量投资没有形成终端需求。所以,今天中国的问题就是:

出口需求仍然疲弱,国内需求又未能挑起过去出口需求消化大量产品的重担。

3、更大的问题是,大量刺激催生的投资都来自举债融资,主要是国企负债,因为银行认为国企风险较低。

难以获得融资的小企业就不得不寻求影子银行支持,支付更高的利息。但这类非银行融资的抵押一般都不够可靠。

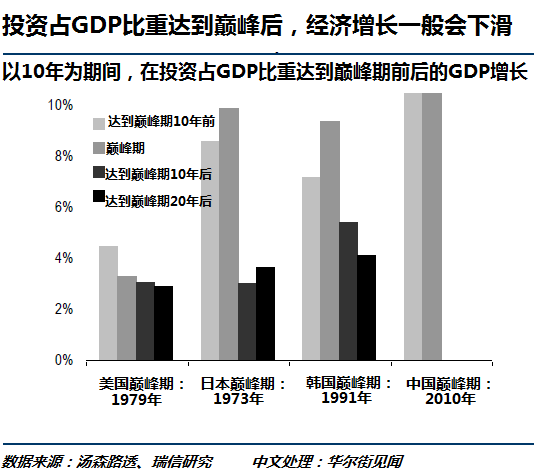

4、过去30年中国赖以飞速增长的出口导向型经济增长模式正在走入死胡同。

如下图所示,投资占GDP比重达到巅峰后,经济增长通常会下滑。所以中国新一届领导人才更着力于促进国内消费,要以此弥补出口增长乏力的短板。

投资占GDP比重达到巅峰后,经济增长通常会下滑。

投资占GDP比重达到巅峰后,经济增长通常会下滑。5、习近平为首的新一批领导人倡导的改革很有裨益,应该会有助于经济再平衡。但中国近期的解决方法有限——

如果贷款刺激的这类投资减少,GDP就会大幅下降。但如果保持这类投资的规模,在不远的将来就有受到更大冲击的风险。

而且,实行结构改革短期内会给增长带来负面影响。

6、如果中国大量利用外储刺激经济增长,就会成为美国国债的大卖家。

为避免利率大幅上升,美联储将不得不增加美国国债的购买规模,最终由私人储蓄负担。

储蓄减少会影响美国的消费,最终导致美国对华进口额下降。

因此,中国动用外储会适得其反,会让出口需求形势恶化。

最后,有必要考虑下这个问题:目前中国是否走入拐点?

Gruber认为目前的形势说明中国承受极大压力。

1、中国还在让庞大的投资帮助GDP增长。去年贷款总体增长20%,远超名义GDP增速。

这是中国房价依然涨势强劲的原因。

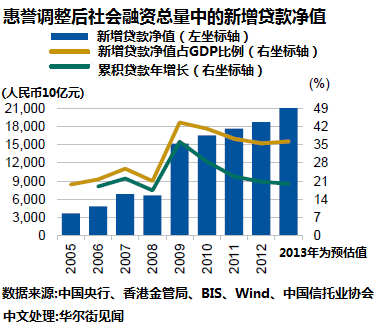

社会融资总量中的新增贷款净值。

社会融资总量中的新增贷款净值。2、问题在于,大量贷款的效力渐弱。制造业调查已经显示了PMI的下滑迹象。

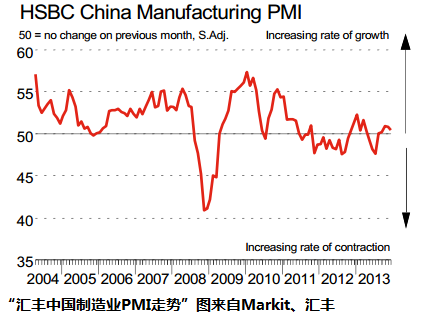

汇丰中国制造业PMI走势。

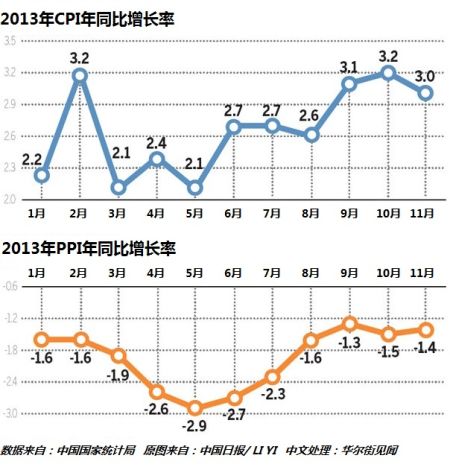

汇丰中国制造业PMI走势。CPI和PPI也在下降,PPI体现的困境是,工业产能过剩的同时需求又太少。

CPI和PPI同比增长率。

CPI和PPI同比增长率。3、银行系统发出了警告,过去6个月银行间利率飙升表明贷款系统非常脆弱。

中国央行不得不注入资金保证市场流动性,避免违约。不良投资产生的坏账还会继续下去。

4、中国企业普遍融资困难。最新的例子是联盛能源集团被判负债近50亿美元。

许多企业债务沉重的传闻并不会让人意外,因为企业的债务已经达到收入的5倍,企业总债务与GDP的比例高达125%。

基于以上分析,Gruber指出,投资需要看准中国经济下滑对哪些市场、板块和企业的影响最大,换言之,最不堪一击。

以下是他提供的几个做空对象:

1、澳大利亚银行

2012年,澳大利亚一半的GDP增长都要归功于采矿业。采矿业贡献了9%的GDP。

中国经济下滑必然会使发达国家股票估值最高的澳大利亚国内银行面临风险。

而且澳大利亚银行业还有大量国内房产泡沫的风险,这种泡沫也得拜中国的买家所赐。

目前估值最高、最贵的澳大利亚银行是股票代码CBA的Commonwealth Bank。它可能就是最适合做空的对象。

2、中国房地产开发商

道理很简单,因为以上提及的投资泡沫有破灭的风险,现在就是做空这类开发商的好时机,而且这种机会不可能持续很久。

香港上市的国有企业华润置地(交易代码1109)可能是风险最高的。

3、人民币/美元

2013年人民币对美元强势上扬,成为新兴市场里少有的抗“美”英雄。

不过,Gruber认为人民币被高估,而且难以承受未来经济下滑的冲击。

此外,日元贬值也在刺激中国等出口大国回应还以颜色。

4、澳大利亚铁矿石生产商Fortescue Metals

在铁矿石价格回涨的推动下,Fortescue Metals的股价逼近52周的高位。

但铁矿石和钢铁都是难以抵御中国经济下滑的投资。

Fortescue Metals的股价高,而且杠杆率也高。因此,从看空铁矿石的角度看,这家公司是最适合的做空对象。

5、澳元

澳元已经回落,它是市场体现中国遇到麻烦的信号。

但无论用哪种衡量标准看,澳元依然高估,会因中国经济下滑最终跌得更多。

去年12月的货币政策会议上,澳大利亚央行还表示澳元汇率偏高。这对澳元也是负面因素。