继宁波市及浙江省地方债柜台销售受热捧后,首批北京市地方政府债券登陆银行柜台首日再现火爆情形。宁波银行2000万元北京市地...[详情]

据联讯证券首席经济学家李奇霖测算,2018年末全国地方政府的隐性债务余额大约为37万亿,也就是说整体债务余额可达55.3万亿,...[详情]

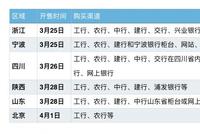

3月25日,首批地方政府柜台债,宁波债和浙江债启动银行柜台销售,个人和企业投资者购买地方债的起投额仅为100元。据第一财经...[详情]

自财政部明确个人和中小机构可以购买地方债后,3月25日,“19宁波债03”“19浙江债04”两只地方债开售,而让人没想到的是,...[详情]

伴随着地方政府债券首次放开商业银行柜台市场发行,地方债发行渠道迎来扩容。3月25日,宁波市及浙江省率先实施地方债柜台发...[详情]

3月25日起,个人和中小机构可以在银行(通过电子渠道或银行网点)购买地方债了。当日,宁波市、浙江省根据《财政部关于开展...[详情]

“1亿额度10分钟售罄”,地方债柜台销售首日便现火爆情形。3月25日,首批地方政府债券——浙江省政府债和宁波市政府债登陆商...[详情]

3月25日,针对个人投资者的第一批地方债——宁波市债券和浙江省债券正式在银行柜台发售。值得一提的是,今天两个地方债14亿...[详情]

除了购买国债、银行理财等之外,从25日开始,个人投资者到银行柜台又多了一项新选择:地方债。工行、农行等发布公告,3月25...[详情]

3月25日,宁波市、浙江省根据《财政部关于开展通过商业银行柜台市场发行地方政府债券工作的通知》(财库〔2019〕11号),开...[详情]

《证券日报》记者获悉,3月22日,宁波市财政局、浙江省财政厅先后在中央国债登记结算有限责任公司上海总部,通过财政部政府...[详情]

原标题:认购火爆的柜台地方债纷纷“破面”,债市调整成近期主旋律 此前被火爆疯抢的首批银行柜台发行的7只地方债,近日...[详情]

原标题:一季度地方发债破万亿力挺基建 来源: 北京商报 北京商报讯(记者 陶凤 肖涌刚)4月18日,财政...[详情]

热潮退去,地方债集体下跌。 截至4月17日,前期发售的7家柜台地方债均跌破面值。 1 面值普跌 近期,《国际金融报》记者...[详情]

原标题:规模大时间早 区域集中 专项债比例高 销售火爆 地方债新增额度已用近半 来源:经济参考报 Wind数据显示,截至4...[详情]

来源:金融时报 记者李岚 本报讯 记者李岚报道 从兴业银行获悉,由该行承销的首批试点柜台地方政府债券已于日前全部售罄...[详情]

来源:北京商报 北京商报讯(记者 孟凡霞 吴限)继宁波市及浙江省地方债柜台销售受热捧后,首批北京市地方政...[详情]

北京地方债开售即遭大妈哄抢!收益率比余额宝还高,可随时变现 图片来源:摄图网 北京市地方政府债券首次通过商业银行...[详情]

原标题:3.25% 北京地方债开卖 来源:北京商报 北京商报讯(记者 孟凡霞 吴限)首批柜台北京市地方政府债4月1...[详情]

新华社西安3月28日电 28日早上9点30分,强娟就已经在工商银行陕西自贸区西安国际港务区支行的柜台前排队了,她之前预约...[详情]

原标题:银行柜台销售地方债一举多得 来源: 证券时报 地方债券柜台发行,进一步拓宽了地方债券发行渠道,丰富了投...[详情]

Copyright © 1996-2019 SINA Corporation, All Rights Reserved

新浪公司 版权所有