机构基金缩减新兴市场投资 因报酬不佳且前景黯淡

图中为美元及墨西哥披索纸币。(Reuters)

图中为美元及墨西哥披索纸币。(Reuters)新浪美股讯 北京时间13日路透称,大型退休基金、保险业者及主权基金可能缩减在新兴市场的投资,因投资报酬令人失望且该地区的前景黯淡。

这些基金财力雄厚,单是全球退休金资产的价值就超过35万亿(兆)美元。它们进入新兴市场的时间相对较晚,而且是因为受到西方国家债券收益率崩跌,必须将资产多元化所推动。由于这些基金重视长期绩效,因此它们的存在也一直是平衡散户和对冲基金的有力力量。

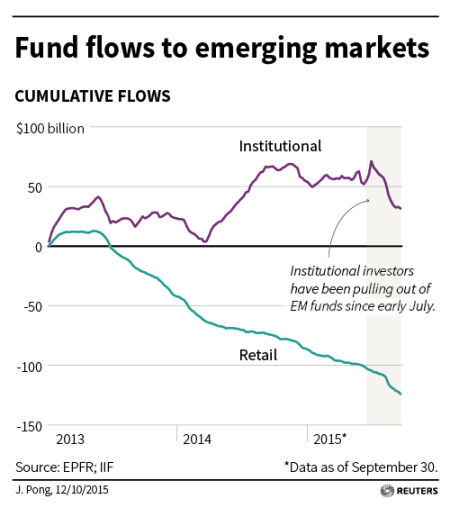

根据国际金融协会(IIF),这类投资者自2013年以来至少向新兴股债市投入了500亿美元。IIF是全球最受关注的新兴市场资本流动情况监控机构。

但有迹象显示经济成长长时间放缓,加上数年报酬黯淡的前景,或许造成一些基金重新思考策略。

IIF预测今年将是开发中国家1988年以来首次出现净资本流出。其预估,自6月底以来逃离新兴市场的资金有400亿美元,其中有75%是因机构投资人卖出。

“我们看到的迹象显示,最新的资金外流源于机构投资者和散户,”IIF的董事总经理兼首席经济学家Charles Collyns近期如是说。

“2013年公债收益率大涨时,逃离的主要是散户,”Collyns指的是2013年的那场抛售,当时由美国货币刺激政策将告终的迹象所引发。

“如今我们见到的迹象显示.。.机构投资者也放弃了,这是一个不妙的苗头。”

某驻伦敦的债券基金经理称,其所在基金的资金流动模式与IIF的推测相符。这位要求匿名的经理称,今年上半年机构投资者还能安之若素,但之后机构投资者撤出资金的规模占到了外流资金的至少一半。

另一份来自摩根大通的数据显示,战略投资者(摩根大通用来称呼长期投资机构)2015年向新兴市场的债券投资了174亿美元,低于近期年均250亿美元的水平。

摩根大通称,虽然全年的总体“战略性”资金流动仍为流入,但第三季度净流出6.5亿美元,为2008年以来首次出现流出。

“随着新兴市场基本面担忧的加剧,有关撤资的忧虑进一步变得引人关注。”

**前景和基本面更加黯淡**

有几个因素造成了这种资金外逃局面。基金担心的并非市场迅疾震荡,而是新兴市场过度投资和过度借贷问题可能要花很多年来纠正。

这样,就连养老基金和保险基金这种粘性投资者也将面临耐心的考验。这些基金本希望新兴市场能带来较高回报率,从而使收益得以匹配人口老龄化趋势中不断膨胀的偿付需求。

然而,新兴市场股市和当地货币计价的债券几年来表现却还不如发达经济体。

当然也可能有其他因素在起作用--例如,石油出口国的基金面临压力,要把海外投资变现以填补国内资金缺口。

但近期资金流出,并不必然意味着资金流向彻底反转。全球最大的退休基金--日本政府退休金投资基金(GPIF)最近委托英国安石集团负责管理新的本币新兴债券,而英国政府退休计画NEST上月则宣布将寻找新兴债券基金经理。

基金经理们也认为,新兴市场仅占机构法人投资组合的一小部份,以全球退休基金来说,比例通常不到5%。

此外,与多数共同基金不同的是,他们多半不会和指标指数绑在一块--摩根大通估计,在外资所持共6,000亿美元新兴市场本地债券当中,仅有三分之一是由专注型投资者所持有,而非专注型--即所谓交叉型投资者则持有另外的两成。

摩根大通表示,剩下的45%至少有部份是落在机构法人或散户手中。但对这些大机构而言,这样的规模并不算庞大。

“他们心里清楚若累积大规模仓位的话,几天内是跑不掉的;通常新兴市场仓位只占他们投资组合相对一小部份,因此何不守住这些仓位?”Pinebridge Investments的新兴市场固定收益部门主管Steve Cook表示。

“就是这些投资2万美元积蓄、跟着新闻跑的散户,倾向于出脱这些仓位。”(路透)