中创新航,老三的老二困境

欢迎关注“新浪科技”的微信订阅号:techsina

文 | 老鱼儿 编辑 | 杨旭然

来源:巨潮WAVE

国内第三大新能源电池制造商中创新航港股首秀,立即遭遇三连击。

第一击:中创新航在香港公开发售阶段,获得3245份有效申请,共计认购281.92万股香港发售股份,仅为H股总数1329.23万股的21%。也就是说,有将近八成的公开发售股份无人认购。

第二击:10月6日,中创新航上市后就遭遇破发,一度下跌逾2%,最低报37.15港元。截至收盘,中创新航股价惊险收平至发行价38港元/股。

第三击:10月7日和8日,中创新航没有丝毫反弹,反而直跌3.55%和5.59%,快速坐实破发。

其实今年港股IPO频频破发,已经不足为奇。比如在7月份,港股上市16只新股中有14只跌破发行价,破发率达87%,每只新股平均跌幅达6.4%。

但是中创新航遭遇破发,还是有些出乎人们的意料。

不仅仅是因为给中创新航“捧场”的基石投资者中有包括天齐锂业、小鹏汽车、维沃移动(VIVO)等众多知名大腕,更重要的是,中创新航头顶的“国内第三大动力电池厂商”的名号,是彻底的战略新兴产业、热门板块、高成长企业,备受期待。

只不过,IPO时定下的高估值、作为行业老三所必须面对的产业博弈、资本市场对风险越来越高的敏感度和越来越低的容忍度,都决定了中创新航在资本市场上的征途不会太顺利,破发可能只是“头菜”。

盛名之下的高预期

在全球资本市场大风大浪的现状下,这个估值略显“膨胀”。

遭遇开门黑并不代表中创新航不够优秀。相反,这位业内老牌企业也曾经有着光辉的“可吹史”。

中创新航前身为中航锂电,成立于2007年,是国内最早一批从事新能源电池研发生产的企业。

起初,中创新航主要研发客车领域的磷酸铁锂电池,并在此后的近10年内保持着高速增长。直到2018年,中创新航调转船头,开始猛攻乘用车动力电池领域。

根据中创新航的招股书显示,2019年-2021年三年的时间,中创新航的营业收入从17.34亿元猛增至68.17亿元,2020年、2021年营收增幅分别为62.96%、141.28%,三年累计营收超100亿元;公司动力电池产品销量从1.62GWh增长至9.31GWh,年复合增长率为139.7%;2021年,中创新航动力电池装机量达到9.05GWh,位列国内第三。

如果考虑到比亚迪的电池是以自供为主,中创新航实际上是目前真正面向市场的第二大新能源电池企业。以这个业绩作为背书,中创新航发行价为38港元,对应值673.47亿港元。

但在全球资本市场大风大浪的现状下,这个估值略显“膨胀”。

比如宁德时代2021年营收高达1303.56亿元,是中创新航的近20倍,净利润为159.3亿,是中创新航的141倍。2021年,宁德时代收获了159%和185%的营收和净利润增长。

2022年8月23日,宁德时代发布2022年半年度报告,公司2022上半年收入1129.7亿元,同比增长156.3%,净利润81.7亿元,同比增长82.2%。

即便是在这样的领跑行业的业绩之下,宁德时代今年的市值仍然大跌30%以上,遗憾退离“万亿俱乐部”。而对照宁德时代,如果把中创新航的市值等比例放大,却已经超过宁王不少。

如果对照宁德时代不足以说明问题,还可以对比其他动力电池厂商。

国轩高科的体量大于中创新航,装机量相当,市值500亿左右。欣旺达市值400亿左右,孚能科技200亿左右,全被中创新航甩在身后。

更别说这些对手身处A股,流动性远大于港股。

所以,虽然说中创新航已经贵为行业第三,但想要满足资本的高预期难度也是非常之大。

况且,中创新航的赚钱能力,也确实显得逊色了几分。

高营收增长的代价

上游寒气逼人,中创新航却无法将压力传导至下游。

盈利能力问题的核心是增收不增利。

2019年至2021年,中创新航的营业收入分别是17.34亿元、28.25亿元、68.17亿元,三年来营收增长将近300%,但是净利润分别为-1.56亿元、-0.18亿元、1.12亿元,三年增长仅为171.18%。

而且2021年,中创新航还是凭借政府补助的3.65亿元,实现扭亏为盈。

对于成长性企业来说,用毛利率水平来衡量盈利能力更适合。数据显示,2019年-2021年中创新航整体毛利率分别为4.8%、13.6%及5.5%,而同期宁德时代的毛利率则高达29.06%、27.76%、26.28%,而国轩高科毛利率是32.54%、25.23%、18.61%,孚能科技近6年来,也仅有两年不足10%,其余年份均在15%以上。

这样的盈利能力,在行业规模企业中属于比较靠后的水平。

扩张中的中创新航需要上市融资

盈利困难,可能与中创新航面对客户的话语权较低有关。

根据招股书显示,2019年-2021年,中创新航前五大客户的收入占总收入的比重分别为80.7%、83.2%及82.9%。同期内,中创新航最大客户的收入占总收入的比重分别为39.6%、55.1%及51.9%,客户集中度一直不低。

大客户固然可以带来大的营收增量,但也压低了中创新航的议价能力。

2021年末,动力电池原材料价格大幅上涨,工业级碳酸锂均价达到26.6万元/吨-28.2万元/吨,价格相比年初翻了5倍左右。

上游寒气逼人,中创新航却无法将压力传导至下游。《招股书》显示,2021年中创新航动力电池单价为0.65元/Wh,较2020年的0.64元/Wh相差无几。

这对比孚能科技2021年四季度均价0.84元/Wh,宁德时代四季度动力电池均价0.79元/Wh,都低了不少。

以价冲量导致的结果是,做高营收增长的代价,是盈利能力持续孱弱,也间接挤压了一些重要的费用支出的空间。

2019至2021年,中创新航的研发费用分别为1.36亿、2.02亿及2.85亿,在营收增长近三倍的情况下,研发费用增长只有一倍左右。且2021年研发费占比仅有4.18%,较2019及2020年,还下降了3个百分点。

再对比同业,2021年国轩高科的研发费占为6.45%,宁德时代为5.9%,亿纬锂能为7.75%。

研发投入不足带来的是一连串的连锁反应。

招股书显示,截至2021年12月31日,中创新航拥有1435名研发技术人员,2021年研发人员薪酬为8600万元,月均4994元。

研发是汽车和电池企业抵御技术路线风险的关键

在技术密集型的行业中,这样的薪资吸引力很难称得上诱人。这样的状况下研发出来的专利技术,就有了一些不清不楚的纠缠。

去年8月及10月,宁德时代曾先后向福建省福州市中级人民法院提起诉讼申请,状告中创新航侵犯了其5项专利,包括“正极极片及电池”“防爆装置”“集流构件和电池”“锂离子电池”“动力电池顶盖结构及动力电池”。宁德时代要求中创新航立即停止侵权,并索赔5.18亿元,这几乎是中创新航年利润的5倍。

核心竞争力的缺失,在即将开始的动力电池“卷时代”,并不是好现象。

备胎难当

“二供”的风光与不安。

广汽董事长曾庆洪曾公开吐槽称:“动力电池成本占汽车总成本的60%,车企就是在给宁德时代代工。”

这句话有两层意思,第一是动力电池太贵了,第二是宁德时代份额太高了。

宁德时代的市场份额到底有多高,根据SNE Research发布了最新的全球动力电池数据显示,今年前8个月,宁德时代总装机量已超过百GWh,达到102.2GWh,同比大增114.7%,市场份额稳居全球第一,达到35.5%。

8月份,宁德时代的装机量甚至大于后四名的总和。

根据中国汽车动力电池产业创新联盟公布的数据,今年1-8月,宁德时代的市场份额高达47.45%,几乎可以说是坐拥了国内的半壁江山。

在这种情况之下,众多下游厂家虽然不敢说“苦宁德久矣”,但总不免心里惴惴不安,怕被拿捏了命脉。

于是,中创新航作为众多汽车厂商的第二供应选择,悄然走红。

短短几年来,中创新航的客户覆盖了广汽、小鹏、长安、零跑、吉利、合创、东风、本田、上汽通用五菱、奇瑞、瑞驰、东风小康等,同时主供奔驰Smart的动力电池。

其与宁德时代的客户交叉者甚多,不过“二供”属性明显。

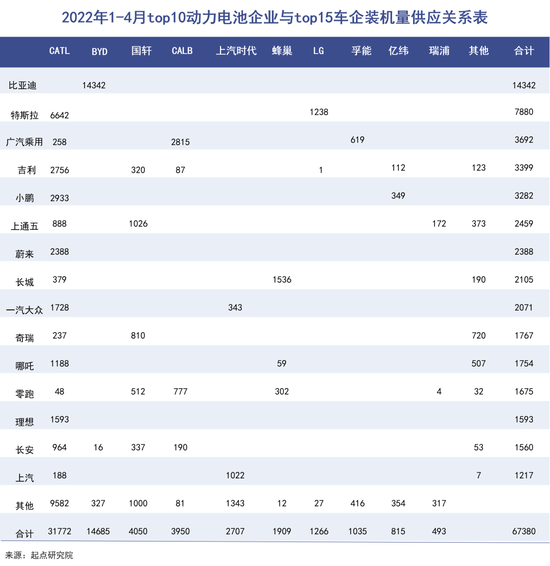

根据起点研究院统计的2022年1-4月top10动力电池企业与top15车企装机量供应关系表中,中创新航的供应客户中,仅在广汽乘用车和零跑汽车中占据了较大的份额,在其他客户的使用份额都较为偏弱。

其实不光是中创新航,在这个表中我们可以看到,除了比亚迪“躲进小楼成一统”之外,几乎其他所有的动力电池厂商都成了车厂们宁德时代之外的第二选择。

宁德时代的客户已基本覆盖国内外主流车企,且多为主供地位。而比亚迪的电池专供自家,就已经是一个旁人难以企及的体量,而且比亚迪同时也在拓展客户。

这就是中创新航面临的尴尬:面对第一二名,基本上追赶无望,但是面对后面的四五六七八等等,却有随时被追上的可能:

欣旺达规划到2025年其落地产能为138GWh,全球规划总产能为500 GWh;

国轩高科预计在2025年达到100GWh产能;

蜂巢能源则规划2025年其将挑战600GWh的全球产能目标。

当然,中创新航在去年11月大幅也提高了产能规划目标,计划将在2025年实现500GWh的产能。

中国电池产业研究院院长吴辉曾预计,2025年全球动力电池需求量将达到1268.4GWh,加上小型电池和储能电池,合计出货量将达到1615GWh。

但只要按照上述几个公司的产能规划,就已经超过了2025年的全球动力电池需求总和。这意味着,动力电池最“卷”的时刻即将到来。

2021年12月,有47家动力电池企业实现装车配套,到今年8月这个数字变为37家。未来一段时间里,任何一个有实力的玩家,出局被淘汰都并不意外。

写在最后

在中国市场之外,动力电池实际上是一场全球范围的竞争角逐。

中创新航董事长刘静瑜谈及公司的未来目标时称,未来希望中创新航做到全球前三。但是现在,中创新航的客户群体中,还少有海外车企的身影。

不论是在全球市场,还是在国内舞台,担当二供角色都无可指摘,而且对于整车厂、整个行业来说都有明确的现实价值,这也是中创新航敢于在港股熊市中高估值IPO的底气所在。但问题在于,怎样才能更进一步,挑战头部,甩开竞争对手。

否则,那个“老二非死不可”的紧箍咒就会一直戴在头上。

在动力电池行业头部效应巨大的今天,没有扩张的勇气是万万不能的,但仅有扩张的勇气,也不是万能的。

(声明:本文仅代表作者观点,不代表新浪网立场。)