理想为什么急了?

欢迎关注“新浪科技”的微信订阅号:techsina

文/齐笑

来源/市值榜(ID:shizhibang2021)

2021年初,理想汽车的创始人李想在一封内部信中提到,理想2025年的战略目标是在国内占据20%的市场份额,位列国内市场第一位。

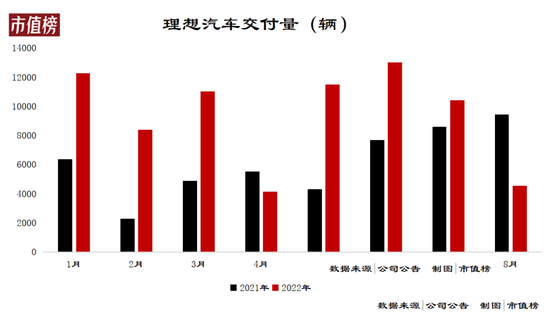

这一宏大的设想在2022年就绊了一跤:8月份交付量直接腰斩。与此同时,理想也遭遇了严重的品牌形象危机。

两件事情背后共同的原因在于,理想要推陈出新,一款车型打江山的历史即将结束,理想ONE作为前浪要给后浪让路。

在这个过程中,理想简单粗暴地宣布要ONE要停产、优惠两万元,今年会推出ONE的升级车型L8。

很多车主并不知道关于L8的消息,甚至从销售人员口中得到关于L8不会在年内推出的确切消息,才选择购入理想ONE。刚买入就新车变旧车,血亏两万块,为此车主开始维权、投诉,称其为制造信息差来割韭菜,品牌与消费者之间的关系变得十分紧张。

在商言商,产品的迭代、升级,合理的价格调整都是正常的商业行为,但消费者的权益,企业也需要平衡,失去用户的信任、失去口碑,又怎么可能走到行业头部地位?

那么,理想为什么急着停产理想ONE?交付量为什么腰斩?多车型作战之后会有什么影响?

理想ONE:爆款车的落幕

ONE是理想汽车的功臣。

2015年,理想汽车的前身成立之后,对外宣传了两种产品形态:“小而美”的智能轻电车SEV和“大而全”的增程式电动SUV,一个主打短途代步出行,另一个主打没有里程焦虑。

两条腿走路的想法因为市场将这款SEV归为低速电动车,而国内又一直没有出台相关的政策最终胎死腹中。

在SUV这条路上,ONE单枪匹马给理想汽车打出了天下。

在创始人李想的理念里,苹果价格高,但产品体验更高,是更具有性价比的产品,理想汽车要打造像 iPhone 系列一样的爆品。

一台汽车,就是一个会移动的家,尤其是新能源汽车时代,产品之间的差异比手机更大,也从燃油时代主要存在的动力等传统领域延展到智能化体验和场景挖掘能力。

这个市场容得下更多的差异性,所以各家车企都有自己的卖点,比如小鹏主打科技和智能,蔚来注重生态,理想则依靠精准定位打开市场空间,理想ONE成为第一款月销售破万的车型。

资源集中于单一车型,叠加精准解决里程焦虑和家庭用车的痛点,“奶爸神车”的定位让理想成为新能源汽车的头部企业。

李想曾在理想ONE面世时,定下了月销1.5万辆的目标。

如果以交付量来看,理想ONE单月最高交付1.4万辆,还没有达到1.5万辆的目标,ONE就要落幕了。

9月1日,理想汽车宣布理想ONE将停产。停产很大程度上是因为产能要让给新车型。

根据计划,理想汽车将会在9月份交付1万辆L9,L8将于2022年11月初发布,发布即交付。前者是价格高于理想ONE约10万元的车型,后者是理想ONE的升级替代品。

目前,理想汽车有江苏常州和北京两个生产基地,其中常州工厂年规划产能是10万辆,正在进行二期产能扩建,北京工厂仍在升级改建中,预计2023年投产。

理想汽车今年1~8月交付量约7.5万辆,以理想汽车10万辆的现有年产能计算,其产能利用率已接近113%。

李想也曾表示,“需要先把L9交付和爬产完成了,两款第一个完整月就可以交付过万的全新车型同时爬产的难度太大了”。

企业追求利润,让产能让位于利润率更高的产品,无可厚非,但这种方式显然影响了理想的品牌形象。

影响品牌形象的还有,爆款预备军L9的空气悬挂出了问题。

大型SUV的市场本身就偏小众,理想通过打出家庭适用的牌,填补了市场的空缺,品牌形象缺失对受众群体垂直的理想来说,影响要甚于车型更多的车企。

交付腰斩:内卷与左右互搏

与停产消息一起的,还有理想ONE降价两万元的消息。降价除了清库存,也有冲业绩的压力。

9月初,8月份的交付量一出,理想的成绩让人大跌眼镜,单月交付4571辆,同比下降51.5%,环比下降56.1%。

这种尴尬并不是行业普遍的问题。

蔚来和小鹏,8月分别交付了10677辆和9578辆,第二梯队的哪吒汽车和零跑汽车表现更强劲,分别为16017辆和12525辆。

根据电话会提到的业绩指引,三季度理想预计销售2.7万辆—2.9万辆,7月已经达到了1万辆,L9预计9月会交付1万辆,即使按照上限2.9万辆来算,八九月份理想ONE合计也只超不过1万辆。

因此,尽管8月份交付量数据难看,倒也不是没有预期。

只不过在有新车加持的情况下,交付量反而往下走了,一方面是因为在新能源汽车卷起来的背景之下,奶爸神车的赛道涌入了更多竞争者,原本奶爸选择少,现在选择更多了,比如华为和塞力斯联手的问界M7,是理想ONE的直接竞争对手,同样是用增程式技术,预订时取得了4小时订单破两万的成绩。另一方面理想的新旧产品之间存在互斥性,自己卷自己。

通常而言,买车10万元是一个价格带,足以将L9和ONE的目标用户区隔开,理想方也表示,原本打算买ONE的用户转为购买L9的比例会在10%以内。

实际上,L9对ONE的影响要大于预期,理想的联合创始人兼总裁沈亚楠在财报会议上也表示惊讶。

在理想ONE退出之后,如果理想L9没有接棒成功,那L8上市之前,理想将面临掉队的风险。接棒能不能成功,要看消费者买不买单,也要看消费者能不能买到单。

这款被李想称为500万以内最好的家用旗舰SUV,也戳中了用户。上市72小时,订单量超过3万辆。8月初,理想公布L9累计订单超过5万,确定订购订单超过3万。

消费者是买单的,但是如果产能跟不上,等待时间过长,买不到单的消费者也有了其他的选择。

而如果L9成不了爆品,理想也将距离盈利更远。

距离盈利越来越远

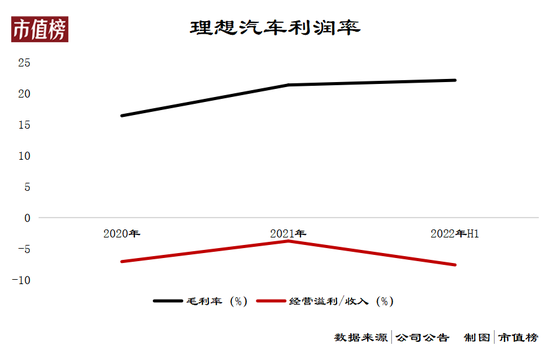

一直以来,理想都是最接近盈利的新能源车企:理想的毛利率是造车新势力中最高的,到2021年已经超过20%。

从长期来看,2011—2020年,不管是新能源的特斯来,还是吉利、宝马等传统燃油车企,毛利率水平也在18%—20%的水平。

理想的毛利率更高,有两个决定性因素:

第一,增程式技术路线成本更低。

浦银国际的研报显示增程式电动车本身的制造物料成本更接近于燃油车,在过去的时间里,成本显著低于电动车。

第二,一直以来的一款车型打天下,有利于通过规模化生产降低单位固定成本,从而降低总的生产成本。

比如,2020年上半年,理想ONE的交付量还不到1万辆,市值榜计算出对应的成本约25万元/辆,到2021年销售放量,成本降到了低于23万元/辆。

叠加理想一贯比较“持家”,控费能力比较突出,所以理想没有那么吓人的净亏损率,距离盈利只剩临门一脚。

L9作为一款40—50万价格带的新车型,理想曾公开表示,L9的毛利率会比ONE更高,其中9月份可以交付1万辆车。

所以,从短期来看,理想似乎距离盈利更近了一点,但也有不确定性因素,如上文提到的问界M7与L8的竞争带来价格内卷的可能性。

从长期来看,原本两个理想盈利能力更加优越的支撑逻辑都将失效。

从技术路线上来看,众所周知,增程式是过渡技术,理想也正在研发两个纯电动平台——Whale和Shark,并计划从2023年起,每年至少推出两款高压纯电动车型。

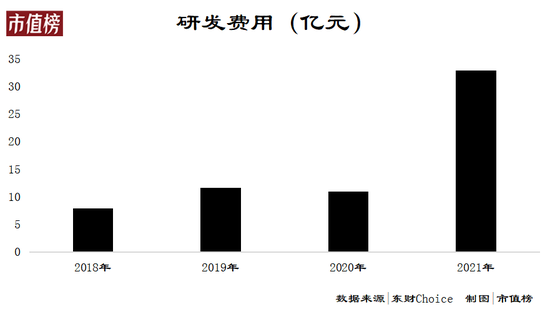

一方面,对于纯电路线,理想起步晚,因此研发费用的增长一直高于收入的增长。

2021年研发费用为32.86亿元,预计2025年以前会达到10亿美元的水平,实际上今年上半年已经有接近30亿元的研发费用,如果按照2021年上下半年的研发投入比例,今年就可以达到10亿美元。

另一方面,纯电路线的成本更高。理想ONE、L8和L9的电池容量均小于市场主流纯电动车型的电池容量,走纯电路线之后,这一部分成本不可避免会抬升。

从车型来看,业绩电话会上,理想曾透露从从理想L9上市起到明年,理想汽车将推出3款产品,其中包括全新增程式旗舰和BEV高压平台的产品,规模效应实现难度会加大。

当然,以当前理想汽车超过500亿元的现金及等价物、正向的经营活动现金流入来看,理想倒也没什么资金压力。

不过,这一切讨论都是基于竞争格局没有显著恶化的前提之下,而新能源汽车需要技术、资金、供应链能力,因此传统燃油车、有互联网基因的公司、做技术的,都能切入,这恰恰是个高变数的行业。