B站终成“蓝筹股”

欢迎关注“新浪科技”的微信订阅号:techsina

文/贾琦

来源:财经琦观(ID:cjqiguan)

近日,在群里跟朋友聊起B站的定位,我试着提出了“蓝筹”的说法,不曾想却引起了两种截然不同的反应。

资深股民老刘对这一说法的评价是:“蓝筹?它也配?”

另一边,抄底了B站的小吴同样不以为然,认为蓝筹的说法“严重低估了B站的未来成长性”,紧跟着就是“5亿回购”、“陈睿叔叔也亲自掏了腰包”等难懂的话,群里面顿时充满了快活的空气。

严格按照蓝筹的概念来看,仍在亏损中的B站显然不符合“高盈利”的定义内涵。

但除此之外,B站其实已经符合了“发展稳定”、“行业龙头”、“商业化路径明确”等多个蓝筹股所具备的典型特质。

更重要的是,这一定位的潜台词也确实在极大程度上否定了B站的成长属性。

随着B站成长空间的逐步兑现或破灭,投资市场对于平台亏损的容忍度正在持续走低,大多数投资者们已经越来越倾向于以“蓝筹股”的定位去看待并要求这一股票。

在这一全新定位下,“元宇宙”、“Z世代高度聚集文化社区”、“中国迪士尼”等更具想象空间的概念不再是投资者决策的重点。

相比之下,广告变现效率、经营开支成本、毛利率变化趋势等更加具体的经营指标,在投资决策过程中的占比逐渐越来越大。

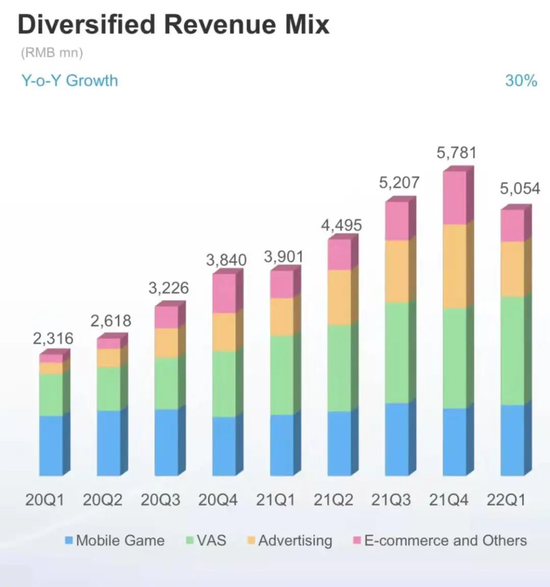

6月9日,身处上海的哔哩哔哩发布了2022年第一季度业绩报告。财报显示,B站一季度总营收50.5亿元,同比增长30%,经调整后净亏损为16.5亿元,同比扩大85%。

当日美股收盘,B站股价报收25.32美元,大跌14.87%。

01 四大支柱

广告、增值、游戏、电商。

翻看财报我们不难发现,B站的商业路径中,已经形成了非常清晰的四条支柱。

其中,增值服务是当之无愧的“头马”。

该业务包括大会员、直播服务以及Bilibili漫画及猫耳FM等其他增值服务。

该业务的强劲也如实反映了Z世代在虚拟服务/内容领域超强的付费能力与付费意愿。

财报显示,2022年Q1季度,增值服务营业额为21亿元,总营收占比高达40%,且仍保持了37%的同比增速。

我们认为,这一业务的发展前景与B站活跃用户数量未来的增长情况直接挂钩。

上一时期的“头马”,移动游戏处于成熟末期。

数据显示,移动游戏营业额为13.57亿元,总营收占比为27%,排名第二。

但16%的同比增速则令人感到担忧。

从数据来看,当下称其正在“走下坡路”为时过早。

但考虑到自研游戏的难度,以及以米哈游为代表的上游厂商的崛起,B站的游戏业务前景确实是充满了不确定性。

广告业务则是充满朝气的“明日之星”。

财报显示,2022年Q1季度,B站广告营业额为10.40亿元,总营收占比为20%。

如果不出意外的话下一季度就会超越游戏,与增值服务形成并驾齐驱的格局。

相较2021年同期,广告业务同比大幅提升了46%。

我们认为,这一成绩与平台近期大力推进的“故事模式”(Story Model,全屏沉浸式短视频)直接相关。

在坚决不做“贴片广告”的flag下,B站一直深陷于超低eCPM的泥潭中不能自拔。

直到2020年左右,B站的eCPM(每千次展示广告收入)还不足10元,而同一时期抖音的eCPM则高达140元。

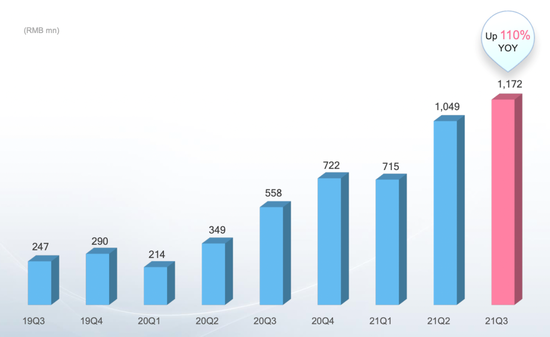

然而随着故事模式的开展以及花火商单平台的推进,以2021年Q2季度为分水岭,B站的广告效率开始有了明显的提升。

B站广告收入情况(单位:百万元人民币)

B站广告收入情况(单位:百万元人民币)然而随着故事模式的开展以及花火商单平台的推进,以2021年Q2季度为分水岭,B站的广告效率开始有了明显的提升。

此次财报后的电话会议中,B站的COO李旎也特别提到:“故事模式下的eCPM显著高于原来的所有视频场景。”

并表示:“我们发现视频广告效率显著高于传统形态的广告,所以B站的整体效果广告中,视频化的收入占比超过65%。”

由于过往的发展重点不同,B站的广告分发算法以及匹配机制可以说是严重滞后。

但随着资本市场的回归理性,B站也逐渐意识到务实发展与聚焦核心业务的重要性。具体到广告业务,从技术角度来看(基点过低),B站未来的进步空间依然很大。

最后,电商业务,忝陪末座者。

财报显示,2022年Q1季度,B站电商业务及其他营业额共计6亿元,总营收占比只有11%。同比增速也只有16%。

但结合电商行业的发展大背景,随着抖/快电商的飞速崛起,我们认为整个行业有可能逐步从“人找货”向“货找人”开始过渡。

从生态位来看,新生事物的发展势头已逐渐明朗。但结合实际情况,这一过程所需要耗费的时间相对未知。

而在这一过程中,B站或将也能从中分一杯羹。

因此,虽然无论是增速还是绝对值,B站电商都显得不值一提,甚至其发展前景也十分模糊。

但总体定位上,我们依然可以将其作为一个“彩票式”业务进行看待。

当“天时地利人和”均得利之际,B站电商或许有可能承载起第二增长曲线的重任。

02 质变乏力

至此,我们在微观层面近距离分析了B站的四条业务线,总体来看呈现出“两主两辅”的业务格局。

B站过去9个季度的营收构成

B站过去9个季度的营收构成两辅指的是“游戏”和“电商”业务。

其中游戏业务处于退潮阶段,增长乏力,且会随着时间的推移还可能进一步萎缩。

依据内容行业的逻辑,我们可以将该产业链分为“创作”、“推广”、“分发”三个环节。

在创作维度,游戏领域周期长、投入大、不确定性极高,中短期内很难期待B站可以有所突破。

不久前网络流传B站内部员工46分钟会议录音中,涉及“合理正规”裁员、“清洗”员工,从而降本增效、成本控制等。

微博用户“6168632663”以当事人身份表示,录音中说话的是在公司多年、管理着几百人的游戏平台技术的负责人。

另外据财新消息,多名B站员工证实,B站自5月中旬开启一轮裁员,主要集中在游戏、直播和商业化业务。

以上消息,无疑进一步加剧了投资者对于游戏业务未来的担忧。

再来看分发环节,该环节所需要用到技术与广告业务类似,因此在后面我们一起展开。

至于推广环节(Marketing),B站由于创作者和相关人群的聚集,确实具备着一定的身位优势。

但该环节的核心价值在Up主手中,且财报数据的话,大概率也会被进一步收拢至“广告”维度。

再来看电商业务,一方面B站屡次表现出相关的运营能力糟糕(比如魔力赏的回收风波),令人对其前景不敢乐观。

另一方面以阿里系为代表的传统电商势力的高壁垒,使得相关业务短期内更是难以出现质的突破。

03 高确定性

中短期来看,只剩广告与增值服务两大模块将作为B站的主力增长点持续发力。

这一格局的确定,基本上奠定了B站在未来一段时间内的“蓝筹”属性。

广告和增值服务作为存在多年的商业模式,其商业变现路径是高度确定清晰的。

前者的逻辑是“流量*广告效率=平台广告价值”。

后者的逻辑则是“内容/服务质量*用户付费意愿=增值服务价值”。

拆解来看,流量方面,根据当前阶段B站的发展趋势以明确的自身定位,平台的未来走势也具备一定的确定性——既不可能出现大规模的用户出逃,也不太会有进一步爆发式增长的可能。

今年第一季度,B站的月活跃用户(MAU)达2.936亿,同比增长31%。

参考爱奇艺。QuestMobile的报告显示,2021年9月爱奇艺月活跃用户(MAU)为行业首位,达5.3亿。

这意味着B站的广告业务至少还有40%的增长空间。

广告效率方面,如前文所述,B站在该维度相对较弱,分发算法的技术本身就有很大的提高空间。

除此之外,当下推出的“故事模式”已经让其尝到了提升广告效率的甜头。

其中原理,我们在《抖音电商的威胁与自我困境》一文中有详细说明。

自有产品形态以来,“单列上下滑沉浸式”浏览模式,是最适合打广告的模式。

在单列上下滑沉浸式形态中,广告的出现对用户的“打扰感”是非常低的。

同时,当用户对广告内容不感兴趣进行“秒滑走”时,这一动作本身带来的掌控感也会刺激其分泌多巴胺,并不会严重影响用户体验。

因此在广告业务方面,B站的成长路径是高度确定的。

粗略估算,B站的广告业务最终将停留在20亿~25亿的量级。

增值服务方面,在内容质量这一维度,B站无论从选品还是自营都表现出了国内一流的品味及操盘水平,提升空间不大。

同时经过数据分析我们可以看出,当下的增值服务付费赛道,更多还是取决于市场容量(即付费用户的意愿和付费能力,起到了木桶效应)。

2021全年,B站收入分成成本为77亿元,同比增长77%。相对应的,B站增值服务收入为69亿元,同比增长80%,成本性价比为1.03,已接近增长尾声。

到了2022年第一季度,B站收入分成成本为21.5亿元,同比增长53%。同一时期的增值服务收入为20.5亿元,同比只增长了37%,成本性价比进一步下降至0.69,内容质量的提升所能撬动的付费用户越来越少,其边际效应正在大幅放缓。

中短期来看,增值服务的增长情况更多取决于国内付费用户的总盘子。

这又要拉出爱奇艺作为参考。

最新财报显示,爱奇艺日均订阅会员总数(付费用户)为1.014亿,相较于2021年同期略有下降(1.054亿),环比去年第四季度则略有上升(9700万)。

换言之,愿意为内容付费的市场总量,基本上就在1亿人左右。

再来看B站,最新财报显示,月均付费用户为2720万,还有将近四倍的增长空间。

考虑到Z世代更高的付费意愿,进一步泛化之后的B站在ARPU(每用户平均收入)维度上也必然会进一步下降。

值得一提的是,此前财报显示,B站的ARPU已经从第三季度的46元降至第四季度的43元,而最新财报更是没有披露这一数据。

综合估算,增值服务业务的营收规模大约还有150%~200%的增长空间,最终大概率会停留在32亿~42亿的规模区间。

在现在这个时期,讨论“蓝筹”固然是有些超前的,但基于各条业务的高度确定性,我们基本上可以估算出一个大致框架。

结合B站的固有成本(当前季度净亏损为20亿),综合考虑,未来的那个“究极体”B站,如果一切顺利的话,季度营收增量将定格在30亿左右,再加上其他两个辅业务,其年利润大约会在50亿元。

参考腾讯15倍的市盈率,其合理市值约为750亿元,折合为港币即877亿港元市值。

截止发稿,哔哩哔哩的市值为858亿港元。

B站不会更坏。

也没有故事了。